BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD-0.66%

SOL/HKD-0.66% XRP/HKD-0.18%

XRP/HKD-0.18%加密貨幣的價格波動,并沒有澆滅人們對DeFi的熱情,雖然DeFi是去中心化世界的一朵花,但凡事都有風險,DeFi也不例外。那么我們想要對沖DeFi的風險應該怎么辦?就最近的各項指標表明,期權不失為一個對沖工具。下文就是從DeFi的視角來了解整體市場狀況,并在此基礎上提出的解決其問題的方法。文章偏淺顯易懂。

介紹

在加密市場下跌期間,DeFi用戶發現自己就像沸水里的小龍蝦。隨著抵押資產價格的急劇下跌,DeF挖礦者的資金處在清算的邊緣,而他們中的大多數人甚至沒有意識到這一點。如果出現理論上的拋售浪潮,你和我可能會看到DeFi資產的大規模清算。對于新的DeFi用戶來說,這將是關于這種資產類別相關風險的第一個重要教訓。DeFi用戶

如果抵押品資產價格下跌,這將使大量資本面臨清算風險,為2020年3月的價格波動創造條件。對于持倉者——那些不積極在市場上交易的人——來說,這些條件并不理想。這為交易者創造了很好的機會。然而,現實情況是,大多數加密交易者還沒有準備好認識到這一市場趨勢。DeFi資產的獨特之處在于,幾乎所有與它們的交易都是在交易所之外進行的。沒有訂單簿,也沒有多頭和空頭的平倉比例。更準確地發出市場調整預警的工具剛剛開發出來。雖然這些發展非常新,第一批應用這些方法和技術的交易者將能夠獲得最大的利益。讓我們試著通過DeFi視角來了解市場狀況,這對基礎加密資產的價格行為意味著什么,以及交易者如何從這些因素的組合中獲利。就緒

觀點:目前DOGE正在“做一個加密貨幣想要做的事情”:9月6日消息,加密貨幣DOGE已經重新回到0.31美元上方。PAC Protocol首席執行官David Gokhshtein認為,在馬斯克沒有發布狗狗幣相關推文的情況下,狗狗幣最近的上漲表現非常好。他認為狗狗幣擁有強大的社區并引入一個強大的用例,目前DOGE正在“做一個加密貨幣想要做的事情”,也就是發布更新以降低交易費用,并試圖在推特上獲得更廣泛的采用。

此外,加密分析師和交易員Scott Melker(The Wolf Of All Streets)分享的圖表顯示狗狗幣有望走高,目標價可能是0.35美元。(U.Today)[2021/9/6 23:04:22]

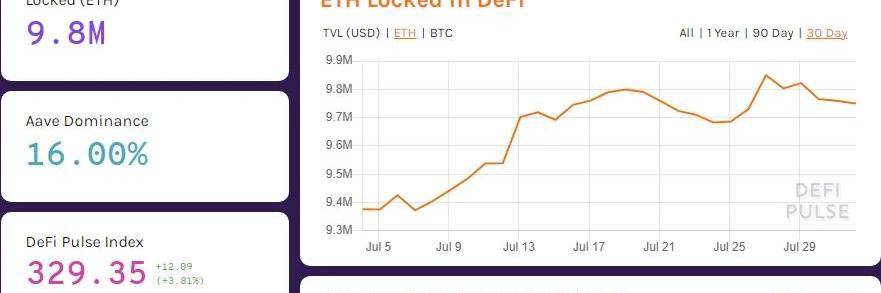

在過去的30天里,已經有474000ETH和9071BTC轉移到DeFi。在下面的DeFiPulse圖中可以更清楚地看到這一點。第一張圖表顯示了DeFi鎖定的以太坊從935萬增加到近990萬。

美最大招聘網站CEO:就業低迷因正通過交易加密獲得收入,而不再想要找全職工作:美國5月非農部門新增就業崗位55.9萬個,這讓經濟學家們感到困惑。他們此前預計,隨著經濟復蘇,5月份就業崗位將增加67.5萬個,并給出了缺乏兒童看護到持續的新冠肺炎安全擔憂的解釋。美國招聘網站CareerBuilder的CEO給出了另一個解釋:一些潛在的工人正呆在家里交易比特幣和其他加密貨幣。

CareerBuilder首席執行官諾沃瑟斯基(IrinaNovoselsky)周二在一次采訪中表示:“根據加密貨幣市場的情況,他們正在縮短工作時間。他們正在賺外快,不再想要找全職工作。”最近的一份報告發現,參與這一資產類別的人數正在增長,大約2120萬美國人(占成年人口的14%)擁有加密貨幣。當然,加密貨幣交易或者股票交易并不是讓員工呆在家里的唯一因素。[2021/6/9 23:23:44]

第二個圖表顯示了在DeFi合約中被鎖定的BTC數量。趨勢是相似的。在研究的最后30天里,這個數字從18萬比特幣增長到了19.2萬比特幣。

Su Zhu回應TechCrunch創始人:你其實想要收購Deribit:針對TechCrunch創始人Michael Arrington稱Three Arrows Capital和QCP Capital在收購Deribit交易所認股權交易中存在“空手套白狼”嫌疑,Three Arrows Capital創始人Su Zhu在推特上對此事做出澄清,他指出Arrington XRP Capital其實想要收購Deribit股權,雖然Michael Arrington在推特上發很多內容,但并不會影響Three Arrows Capital和Deribit合作,尤其是在加密期權領域,而且也會繼續為投資人和用戶帶來價值。此外,Su Zhu還澄清Three Arrows Capital和QCP Capital是完全不相關的兩家公司。[2020/6/11]

這在短時間內是一個顯著的增長。說到DeFi,有一點很重要,那就是當涉及到嫁接收入時,大部分資產都被鎖定在智能合約中,這樣用戶就可以用它們來借貸。這使得借款人可以產生高于貸款利率的回報率,或者通過杠桿資本交易來達到相同的回報率。多虧了抵押品,這才有可能。因此,只要凍結資金的價值超過貸款金額,一切都是好的。通常情況下,被凍結抵押品的起始成本是貸款金額的200%或更多。也就是說,抵押的資產價值是貸款額的兩倍。換句話說,這是一個衡量DeFi用戶在其被鎖定的加密資產上承擔的風險的指標。由于凍結資產的價值,例如,由于當ETH價格下跌時被凍結資產的價值,已發行貸款的抵押率也會下降。這就是我上面提到的一切發揮作用的地方,情況開始發生有趣的變化。為了清晰起見,讓我們看一個例子:如果用戶以402美元的價格存入10ETH,那么在抵押率為200%的情況下,他可以獲得2010美元的抵押品。但當ETH的價格從402美元跌至300美元時,抵押物價值與貸款金額的比例不再是200%,而是149%。當這一比率降至約113%(抵押品成本約為2275美元)時,DeFi合約中包含的10個ETH可以被清算。根據這個數學計算,當價格跌至227美元時就會發生這種情況。這意味著,粗略地說,如果ETH的價格達到227美元,上述250萬個ETH將在市場上交易。這里的主要內容是理解所描述的機制是如何工作的。重要的是要記住:

BitMax合約金牌講師Woody:想要成功逆襲交易賽,建議盡量把握大行情:5月27日,BitMax合約金牌講師,共識交易大賽KOL組冠軍Woody做客BitMax合約大咖說第1期,主題為《大盤動蕩行情,如何把握下半年交易機會》。

Woody表示,能在交易賽得獎主要的原因來自于兩個大關鍵,一個是把握到大行情,另外一個是停損比較果斷。想要成功逆襲交易賽,建議散戶盡量把握大行情,尤其是突破后盈利的單子要勇敢地拿住,再來就是停損,建議初學者降低下單頻率,一天控制在兩單以內,除非遇到很有把握的行情,再開第三單。

Woody是BitMax合約金牌講師,共識交易大賽KOL組冠軍,目前在幣圈拿過比較大的獎項有:共識交易超級聯賽kol組第一名,Okex合約團戰逆襲第一名,FTX世界交易爭霸賽第二名。[2020/5/27]

例如,去年9月,金價僅用了幾天時間就從490美元跌至310美元。清算也不會以227美元開始。在這一層面上,我們將看到被鎖定在DeFi合約中的資金的主要部分。事實上,在490美元的峰值附近鎖定200%抵押品的資產沒有受到9月份下跌的影響。ETH的價格大概是280美元。然而,我們已經看到了這種清算浪潮的開始。看看從9月5日開始的幾頁清算記錄,當時的價格達到了去年的最低點。所以這只是對價格下跌可能發生的情況的一瞥。在低于280美元的價格水平,交易者應該會預料到,隨著公開市場上DeFi合約的清算,市場將出現雪崩式的被迫拋售。雖然沒有必要在MakerDAO智能合約中精確鎖定大多數代幣,但大多數情況下,這些代幣中的大部分都被鎖定在那里。例如,YETH是Yearn.finance最受歡迎的存儲庫之一。是MakerDAO上最大的10大池之一。這種情況的關鍵在于,大多數用戶都沒有意識到這種風險。這就是為什么被迫拋售是一種真正的風險,并為激進的價格波動奠定了基礎。

BM:Voice將會做到STEEM原本想要做到的一切事情:BM轉發Steemit高級工程師Steve Gerbino的文章,并表示:Block.one正在招聘,來幫助我們做好Voice,(做那些)STEEM 原本想要做到的一切事情。(MEET.ONE)[2020/3/4]

該怎么辦呢?

加密圈的格局正在發生改變。每天都有新的DeFi產品進入市場,吸引了一波曾經的持幣者。從本質上說,這些產品創造了一個市場,用戶不再只是使用現貨杠桿,而是使用自己的資產。這意味著市場本身正在經歷一場轉變,更多的加密資產正在被杠桿化。你可能知道,也可能不知道,杠桿率越高,波動性越大。我們可以把她比作汽車的引擎。隨著功率的增加和其他改進,它將能夠讓汽車更快地從A點到達B點,但同時,更高的速度意味著更高的風險。在高速行駛時,即使是路面上的小顛簸或潮濕的瀝青也可能導致致命事故。在市場上也是如此:如果市場工具在ETH或BTC價格變化的每一美元中產生更多的利潤,嚴重事故的風險就會增加。一天的價格下跌不再僅僅是糟糕的一天,它可能意味著幾乎完全的資本損失。這就是為什么記住安全措施很重要。那么,在這種不斷變化的形勢下,交易者怎樣才能預測并保持領先?或者如何在通過DeFi提高盈利能力的同時提高資金的安全性?擴展你的工具箱

大多數交易者習慣的指標將不再像以前那樣可靠。DeFi平臺上的交易量與日俱增。清算水平、杠桿頭寸、利潤和損失不再局限于最大的中心化交易所。這也意味著,加密貨幣從交易所的流入和流出不再提供資產價格的買入或賣出壓力的整體情況。因此,交易者需要使用工具來處理去中心化交易所的交易量,各種資產的盈利能力,DeFi智能合約的清算率,甚至是網絡內存池的狀態,后一個因素是獨特的,因為未經確認的交易數量的增加或網絡擁塞可能導致更大的價格波動。使用衍生品

波動性的增加帶來了新的機會。這是每個交易者的夢想。當價格更頻繁、更劇烈地上下波動時,就會創造更多獲利回吐的機會。另一方面,價格波動幅度的增加意味著失去頭寸的可能性增加,即使是正確的進場。這是一段非常不愉快的經歷。這就是為什么許多交易者開始使用期權。它們允許交易者通過確保他們不會因合理的未平倉頭寸而被淘汰,從而利用這種波動性。這是增加成功交易機會的簡單方法。然而,期權不僅對交易者有用。探索DeFi可能性的加密投資者也應該考慮使用期權來對沖風險。例如,如果一個新項目承諾在ETH上的回報率超過200%,用戶可以通過購買看跌期權來“確保”自己的資本免受損失。這將使他能夠補償在抵押品清算時可能發生的損失。當然,這可能會使盈利能力下降幾個百分點,但它允許DeFi的挖礦者探索風險更大的項目,并在不犧牲安全的情況下將更多資金分配給DeFi。例子:

如果DeFi用戶認為在以402美元的價格放置100ETH和200%抵押品時可能會損失13%的資本,那么他可以購買適當數量的看跌期權。如果ETH的價格移動到300美元左右的清算水平,那么對于每一個以402美元買入的合約,他將獲得至少102美元的利潤。這樣,他就可以為每個期權購買大約0.33ETH。由于(隱含)波動性較低,兩個月后的近值看跌期權的價值約為0.1ETH。這意味著每只看跌合約獲利0.23ETH。用戶在100ETH資本中有損失13個ETH的風險,可以對沖這種損失。如果他以每個合約0.1ETH的溢價買入ETH看跌合約,價格從402美元跌至302美元,那么他的看跌合約每份價值0.23ETH。對于價值5個ETH的合約,這相當于50份合約,或11.5個ETH的潛在利潤,這幾乎涵蓋了清算DeFi抵押品的損失。這個小場景說明了DeFi中風險管理的重要性,并提供了一個如何對沖DeFi風險的示例。這一點的重要性怎么估計都不過分。期權可以很好地對沖DeFi挖礦的風險。

Source:https://baro-virtual.medium.com/options-as-a-hedge-against-the-defi-risks-4c0867049211

我們的世界正在變得虛擬 互聯網技術推動了虛擬世界的發展,人類社會正在建立持久的虛擬關系,比如擁有和裝飾虛擬空間、在不同的虛擬生態系統中爭奪稀缺的虛擬資源.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: 幣安創始人兼首席執行官趙長鵬今天透露,Binance.US計劃在未來三年內上市.

1900/1/1 0:00:00最近一周,Avalanche的治理通證AVAX7日內漲幅高達100%,最高漲至57美元。當前,Avalanche的總市值為75億美元,進入了加密資產市值排行榜的TOP25.

1900/1/1 0:00:00區塊鏈和預言機都是開發去中心化應用關鍵的網絡基礎架構,二者都應用了密碼學、去中心化共識以及加密經濟激勵機制等安全方案.

1900/1/1 0:00:009月3日下午,《N-POWER第一屆OdailyNFT線上加密論壇》成功舉行。本次活動邀請到多個熱門鏈游項目、加密藝術交易平臺、新生態公鏈、知名投資機構等參與活動,揭秘市場投資趨勢,展望NFT生.

1900/1/1 0:00:00上周,HorizenLabs,Inc.在由KeneticCapital、DigitalCurrencyGroup和LibertyCityVentures領投的種子輪融資中籌集了700萬美元.

1900/1/1 0:00:00