BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+1.64%

ETH/HKD+1.64% LTC/HKD+1.37%

LTC/HKD+1.37% ADA/HKD+3.35%

ADA/HKD+3.35% SOL/HKD+2.28%

SOL/HKD+2.28% XRP/HKD+2.74%

XRP/HKD+2.74%

你有沒有想過在加密貨幣市場里有什么指標可以用來衡量總體的利率水平或市場情緒狀況?市場是否過度看漲或看跌?你是否也疑惑過為什么CryptoTwitter上一些有影響力的交易者最近開始大談指標水平的重要性?閱讀本文,我們一起探討加密貨幣常用的指標和如何通過這些數據來了解更廣大的加密貨幣市場的利率或情緒現狀。(1)資金費率

如果之前你通過永續合約在交易所玩杠桿,通常在交易所頁面的頂部你會看到一個“資金費率”的字眼。資金費率是定期支付,以百分比顯示,通常以8小時的費率報價,根據現貨價格和永續合約市之間的差額支付給做多或做空交易者。

數據:1小時前Youbi Capital從幣安提出500萬枚YGG:金色財經報道,EmberCN發布推文稱,1 小時前,Youbi Capital 從幣安提出 500 萬 YGG,價值170萬美元。這與他們在前天 (8/7) YGG 爆漲后轉入幣安的數量一致,可能完成了一輪成功的高拋低吸。8/7 轉入幣安均價 $0.65;8/9 提出幣安時價格 $0.337。[2023/8/10 16:16:26]

以幣安期貨為例,資金費率往往以8小時利率顯示。交易者使用這些合約獲得特定代幣的杠桿敞口,因為他們只需要拿出總合約價值的一小部分作為抵押。與傳統期貨合約不同的是,期貨價格最終會在結算時與合約價格趨同,永續合約利用資金費率來確保永續合約價格和現貨價格在趨同的水平線上。另一種理解資金費率的簡單方法是將其可視為向套利者支付的款項,以確保永續價格與潛在的現貨價格差不多。但波動性較大時,永續價格可能會偏離潛在的現貨價格。根據偏離的影響度,資金費率既可以是正,也可以是負。?當永續價格高于現貨價格時,就會出現正的資金費率,市場參與者是看漲的,做多的交易者將不得不為空頭頭寸買單。?當永續價格低于現貨價格時,就會出現負的資金費率,市場參與者看跌,做空的交易者將不得不為多頭頭寸買單。資金費率通常由兩部分組成:利率和溢價。利率一般固定在每個融資區間的0.01%(通常頻率是每8小時),而溢價取決于現貨價格和現貨價格之間的差異。由于利率固定在每個區間0.01%,0.01%往往被視為“市場中性”的資金費率。從這個角度看,資金費率可以被用作衡量某種資產過熱或超賣程度的標準。它們與市場情緒有何關聯?資金費率傾向于與相關資產的總體趨勢一致,即隨著相關資產價格的上漲,資金費率傾向于為正值并不斷上升。

Scopescan:一地址用1300萬枚RLB在Uniswap上添加單邊流動性:8月9日消息,據Scopescan監測,域名為izebel.eth的地址于3小時前用1300萬枚RLB在Uniswap上添加單邊流動性,價格區間設定為0.22美元~0.28美元區間。RLB當前交易價格為0.16美元。[2023/8/9 21:34:51]

BTC價格和BTC前資金費率表(2)持倉量

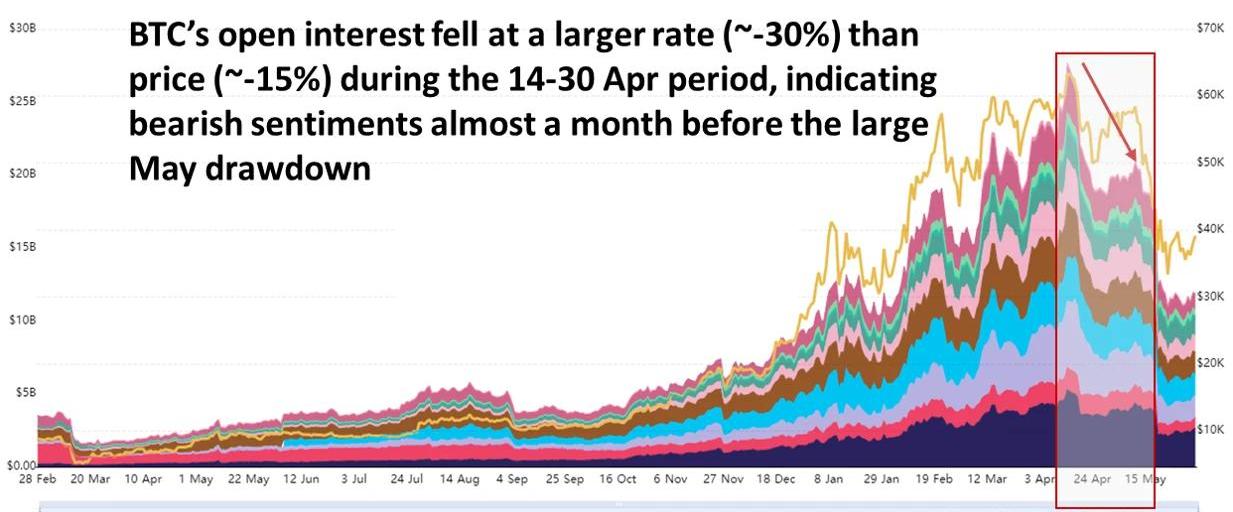

另外一個衡量加密貨幣市場的利率的方式就是看基于交易量的指標;比如,我們可以查看到有多少合約在市場上交易等數據。持倉量是比較流行的基于交易量指標之一,它是指市場參與者在任何給定時間點持有的未平倉合約的總量。換句話說,未平倉合約基本上是所有多頭和空頭減去已平倉交易的總和。為什么持倉量如此重要?因為它是資本流入市場的總體指標。隨著更多的資本流動,持倉量的數量就會增加,反之亦然。由于這個原因,它也被用作市場情緒的指標。由于未平倉合約包括多頭和空頭未平倉頭寸,未平倉量的高數值通常表明價格波動性增加。因此,當與價格趨勢相結合時,未平倉合約可用于確定市場頂部/底部的到來。例如,如果資產的價格與其未平倉合約一起上漲,則可能表明看漲情緒。另一方面,如果價格上漲但持倉量下降,則可能意味著市場情緒看跌,價格走勢力度減弱。

加密貨幣總市值為1.26萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1,263,306,063,104美元,24小時交易量為38,865,170,609美元,當前比特幣市值為589,678,609,357美元,以太坊市值為232,895,418,437美元。[2023/7/16 10:57:48]

使用價格和持倉量趨勢對市場情緒的潛在意義

交易所BTC持倉量,圖表來自bybt.com(3)穩定幣流通量

如果出現市場拋售,投資者預計他們的加密貨幣投資價值將下降,他們可能會將穩定幣作為一個安全的避風港,同時讓他們能夠快速靈活地將資本輕松地配置回加密貨幣市場。因此,看看穩定幣交易量和活躍度的總體趨勢是有用的,你可以通過Nansen的穩定幣Master數據表來了解。例如,穩定幣的日鏈上交易量在5月19日之前一直處于上升趨勢,隨后在5月19日就出現了飆升。

交易所錢包近24小時有3,007.34枚BTC流入:金色財經報道,據coinglass數據顯示,交易所錢包余額近24小時流入3,007.34枚BTC,近7天流入3,163.1枚BTC,近30天流出54,945.96枚BTC。目前全網交易所錢包余額總計為1,906,723.07枚BTC。[2023/1/1 22:19:06]

穩定幣的每日鏈上交易量,圖表來自Nansen另一方面,相對于總加密貨幣市值而言,快速增加的穩定幣供應可能會成為市場下跌后的底部信號,因為這可能意味著可以很容易地回流到加密資產。

穩定幣市值,圖表來自Nansen(4)交易所流入/流出量

BetaMars宣布與Zecrey建立伙伴關系:金色財經消息,BetaMars宣布與Zecrey建立伙伴關系,BetaMars團隊將整合Zecrey的多鏈錢包,用戶可以加入自由和開放的元世界。通過Zecrey錢包,用戶可以輕松管理多鏈資產,并進行跨鏈交易,在各鏈之間轉移資產。

Zecrey將與BetaMars合作,探索在Zecrey第二層直接發行NFT資產的解決方案。通過Zecrey第2層發行的NFT資產自然是支持多鏈的;同時,我們也可以為在第1層發行的現有NFT資產提供跨鏈解決方案。(Medium)[2022/6/15 4:29:55]

如果市場參與者看跌,并擔心其持有的加密貨幣價值可能下降,他們會試圖通過交易所拋售其持有的加密貨幣。凈交易量是顯示這一趨勢的指標;它衡量進出交易所的代幣的凈數量。如果某一特定代幣流入交易所的凈額突然增加,這可能意味著參與者正試圖通過在交易所出售它們來退出該資產,反之亦然。

ETH凈交易量,取自Nansen的ETHTracker數據表,圖片來自Nansen出于同樣的原因,人們還可以通過Nansen的TokenGodMode查看交易所持有的特定代幣的余額變化,以評估參與者是試圖退出還是進入。

交易所上WBTC的余額變化,取自Nansen的TokenGodMode(5)恐懼與貪婪指數

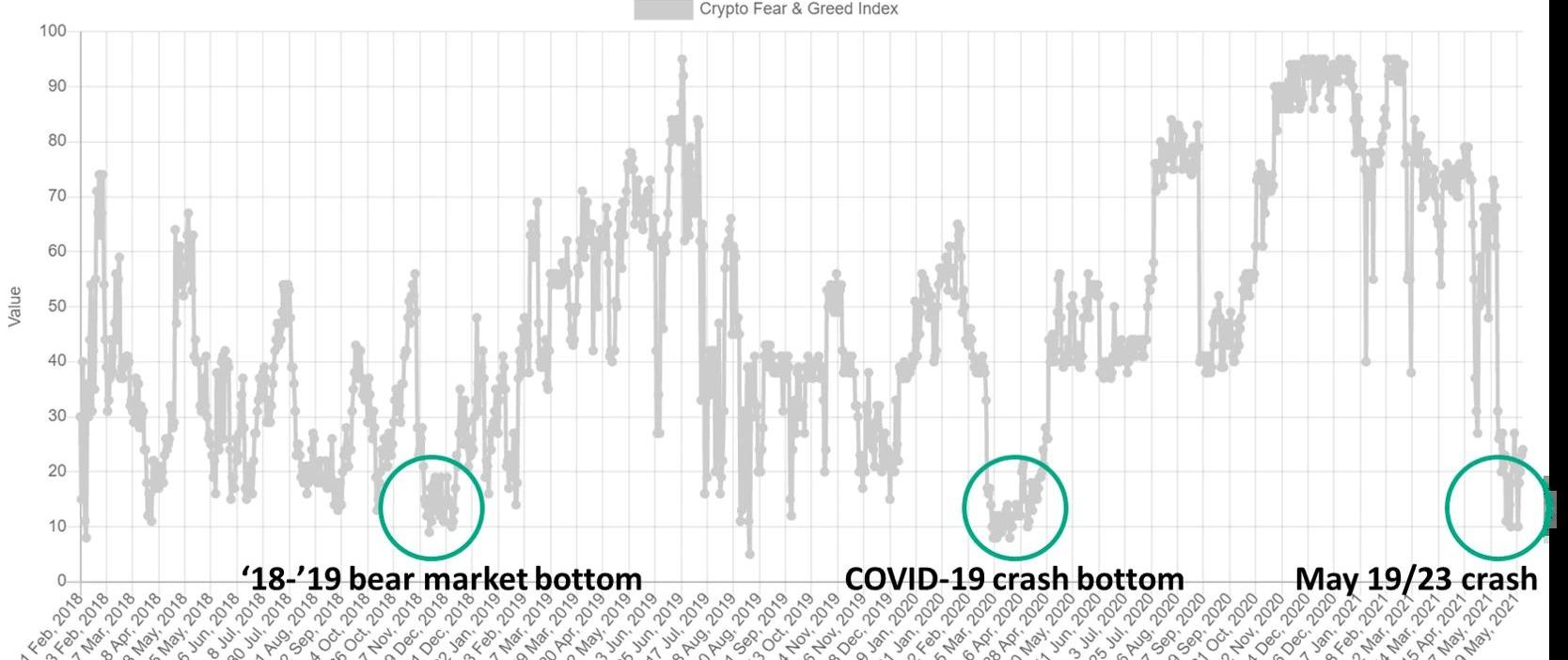

衡量加密貨幣市場情緒水平的一個流行指標是加密貨幣恐懼貪婪指數。在大多數市場中,參與者的行為往往是情緒化的。當價格上漲時,市場參與者往往變得過度貪婪,而當價格下跌時,他們也往往過度恐懼,并在虧損時非理性地拋售頭寸。恐懼貪婪指數是一個從幾個方面跟蹤比特幣市場當前情緒的指數,即:波動率:測量當前波動率和最大值。過去30天和90天內BTC相對于平均值的下降;市場動量/成交量:相對于過去30天和90天的平均值來衡量當前的成交量和市場動量(衡量市場的過度反應);社交媒體:使用比特幣標簽的帖子以及它們的互動率;比特幣的主導地位:主導地位的上升往往是由于對高風險替代幣的恐懼/拋售造成的;谷歌趨勢:比特幣正面/負面搜索量。該指數的起點從0到100,0表示“極度恐懼”(投資者過度擔憂時的潛在底部信號),100表示“極度貪婪”(投資者過度看漲時的潛在頂部信號)。從歷史上看,恐懼貪婪指數一直是市場觸底的良好指標;例如,在18-19年熊市底部和新冠疫情崩潰的底部期間,該指數在10-20極度恐懼區間徘徊了大約3-4周。

加密恐懼和貪婪指數,來自alternative.me下次當你嘗試分析加密貨幣市場和衡量情緒時,請記住這些指標,因為它們可能會為你提供有用的見解!免責聲明:本文中包含的任何信息僅供參考,并不構成財務建議。它基于我們認為可靠但可能未經獨立驗證的當前公開信息、內部數據和其他來源。雖然我們已盡一切努力確保這些信息的準確性和完整性,但我們并不表示它是準確或完整的。您可自行決定是否依賴本材料中的信息。

撰文:NickChong,就職于區塊鏈投資機構ParaFiCapital翻譯:盧江飛根據我的記憶,上一次以太坊Gas費達到當前低位大約是在2020年初,也就是Aave首次發布的時候.

1900/1/1 0:00:00作者:布勞克琴;編輯:門人;運營:小石頭風清揚今年下半年,以太坊社區將迎來兩大變革性重點升級:「倫敦升級」和「上海升級」.

1900/1/1 0:00:00據Filecoin基金會最新消息表示:將啟動Filecoin挖Kuang工作組(MWG),該組織基于自愿,無償原則.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 作為區塊鏈最重要的特性,透明開放一直備受追捧。但在區塊鏈主流化過程中,開放透明與現實所需要的隱私性之間產生了矛盾,隱私難題愈發突出.

1900/1/1 0:00:00原標題:BloombergCryptoOutlook–DiscountedandRefreshed 比特幣“小憩時間”:3萬美元至4萬美元正如我們所見.

1900/1/1 0:00:00隨著負面消息的不斷釋放,幣圈再遭血洗,現貨資產基本上大幅縮水,在這種形勢下也有逆向而為的,隨著價格的不斷走低,要么高位不斷去做空,要么低位開始抄底,這沒有對錯,目前市場不穩定向因素太多.

1900/1/1 0:00:00