BTC/HKD-4.78%

BTC/HKD-4.78% ETH/HKD-5.93%

ETH/HKD-5.93% LTC/HKD-5.03%

LTC/HKD-5.03% ADA/HKD-7.98%

ADA/HKD-7.98% SOL/HKD-9.58%

SOL/HKD-9.58% XRP/HKD-7.39%

XRP/HKD-7.39%前言

YFX采用QIC-AMM交易機制,基于市場上較為普遍且相對成熟的AMM類協議作出一定創新:QIC-AMM的喂價體系介于去中心化和中心化之間;永續合約產品支持多條公鏈,包括ETH、Tron、BSC、Heco、OKExChain和Polkadot6條公鏈;無穿倉設計機制;基于上述機制,與市場其他項目相比,YFX在產品生態布局方面較為豐富,其報價效率和資金利用率方面也相對占優,但在交易效率和用戶頭寸管理層面存在一定制約,此外,V1版本缺失的資金費率算法會導致平臺在LP裸頭寸管理層面有些許欠缺,但未來即將上線的平臺幣將在很大程度上彌補這一空缺,或將其作為LP裸頭寸管理的一個解決方案。1.去中心化永續合約市場概況

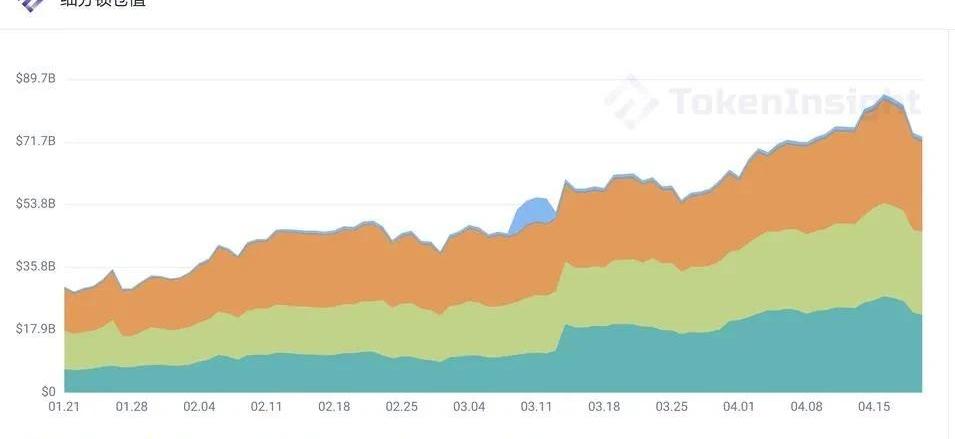

“DEX細分鎖倉額占比35.16%,DeFi生態快速擴張的過程中,DEX的絕對領先地位仍難以撼動。延續2020年的“灰度牛”,“DeFi牛”再度發力。根據TokenInsight統計DeFi鎖倉額數據顯示,截至2021年4月20日DeFi鎖倉額已達到730.4億美元,相對2020年末鎖倉額上漲269.64%,其中DEX細分賽道鎖倉額占比35.16%,在DeFi生態快速擴張的過程中,DEX細分賽道的絕對領先地位仍難以撼動。

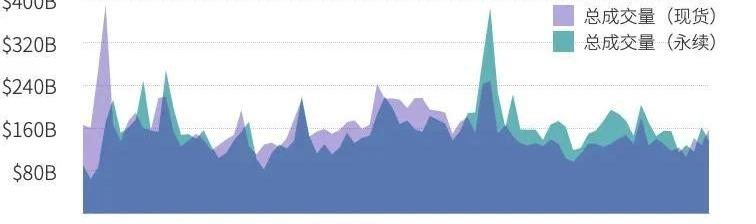

近3個月DeFi細分賽道鎖倉情況,來源:TokenInsight同時,2021年第一季度數字資產衍生品市場中,TokenInsight追蹤統計的51家交易所永續合約交易量已達13.4萬億美元,僅永續合約成交量就已遠超越去年全年衍生品成交量總和,永續合約在衍生品市場也處于絕對主流地位。DeFi生態中發展最快速的DEX細分和加密資產衍生品中最受投資者歡迎的永續合約相結合,可謂是“強強聯合”,當前去中心化永續合約交易所賽道雖形成初步格局,但未來仍具有極大潛力。

2021年第一季度數字資產市場現貨與永續合約成交情況,來源:TokenInsight2.交易機制

支付初創公司 Centi 發行瑞士法郎穩定幣:金色財經報道,瑞士支付初創公司 Centi 宣布推出其與瑞士法郎掛鉤的穩定幣,由一家瑞士銀行以 1:1 的比例支持。Centi 開發了一個全面的支付處理引擎,完全依賴于尖端的 web3 基礎設施。Centi 的解決方案允許商家以他們選擇的法定貨幣直接向他們的銀行支付結算,而無需更改會計程序或擁有任何加密知識,同時將費用成本降低高達 99%。[2023/3/22 13:18:23]

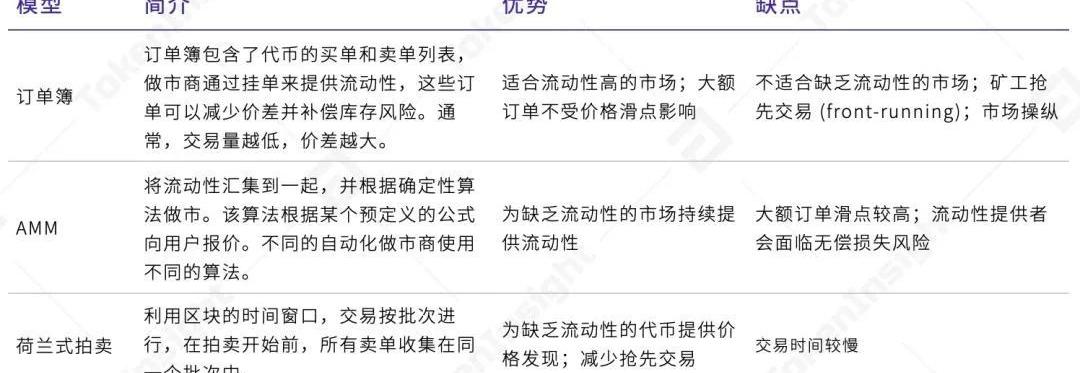

“DEX作為DeFi最擁擠的賽道,新的DEX交易機制主要圍繞在喂價體系、流動性提供、資金利用率、交易效率、交易滑點和風險管理等方面進行創新和改進。YFX采用QIC-AMM做市商池交易機制,它是基于指數報價和恒定積分的動態深度金融衍生品交易協議。除了報價方式和Uniswap不同外,其交易內在機制基本沿用經過市場驗證的AMM協議,無穿倉設計是其主要創新。“QIC-AMM的報價體系介于中心化和去中心化之間,旨在價格即時性和區塊滯后性之間保持平衡。QIC-AMM的報價體系,通過自設計的中心化預言機獲取多家中心化交易所的現貨指數報價,進而通過賦予其各指數組成成分不同權重進行計算,最終獲得綜合指數價格。據YFX官網公示信息所示,YFX的指數價格取自Coinbase,Bitstamp,Kraken,Binance,Huobi和OKEx六家頭部中心化交易所。為了更加公正反映市場即時價格,YFX依據價格偏離程度設置兩檔指數成分參與的風險閾值,價差超0.3%降低權重,若超1%則剔除一段時間,該報價體系介于中心化和去中心化之間,旨在價格即時性和區塊滯后性之間保持平衡。“基于“先扣錢,再上鏈”的交易模式,因此在交易效率方面存在一定弊端,用戶可在交易界面的高級設置中調整可承受的滑點容忍度和截止時間。交易用戶基于上述定價模式,將YFX指數價格作為交易信息上鏈的價格依據,同時按照該報價直接和自動做市商完成多空成交。交易前階段需要注意的是,交易平臺會根據用戶開倉價值凍結相應的用戶保證金和做市商池流動資金,再查詢用戶交易上鏈的區塊時間的價格并公布上鏈,因此從用戶的視角來看就是“先扣錢,再上鏈”,該模式主要是基于訂單“鏈下無序,鏈上有序”的邏輯設計而成,因此在交易效率和上鏈時差導致的滑點方面存在一定弊端,基于此用戶可在交易下單頁面的高級設置中調整自己可承受的滑點容忍度和截止時間。“YFX永續合約的流動性由做市商資金池提供,相對來說資金利用率較高,但在用戶頭寸管理層面限制較大。YFX永續合約的流動性由做市商資金池提供,雖然用戶的訂單按交易上鏈的價格直接和做市商池成交,交易階段沒有滑點,但存在開倉額度限制,該限制取決于LP的質押額,也就意味著QIC-AMM協議的交易深度不是由內部市場博弈決定的,而是像暗池一樣直接無滑點成交。一般來說,用戶的杠桿是做市商的5倍,也就意味著系統最大開倉量為LP資金池的5倍,相對于dFuture平臺系統最大開倉量為LP池子的3倍來說,資金利用率相對較高。但在用戶頭寸管理層面限制較大,單個交易對限制用戶最大總持倉數量不超過300,000USDT,即用戶開100倍杠桿最大保證金限額3,000USDT,交易深度有所欠缺。

Mati Greenspan:以太坊交易費用飆漲顯示基本面看漲:Quantum Economics創始人Mati Greenspan發推稱,以太坊交易費用距離歷史最高點不足3美分。每天的交易數量也在上升,所以顯然人們很樂意為這項服務付費。總的來說,我認為這些是看漲的基本面,因為網絡現在保留了更多的價值。[2020/8/13]

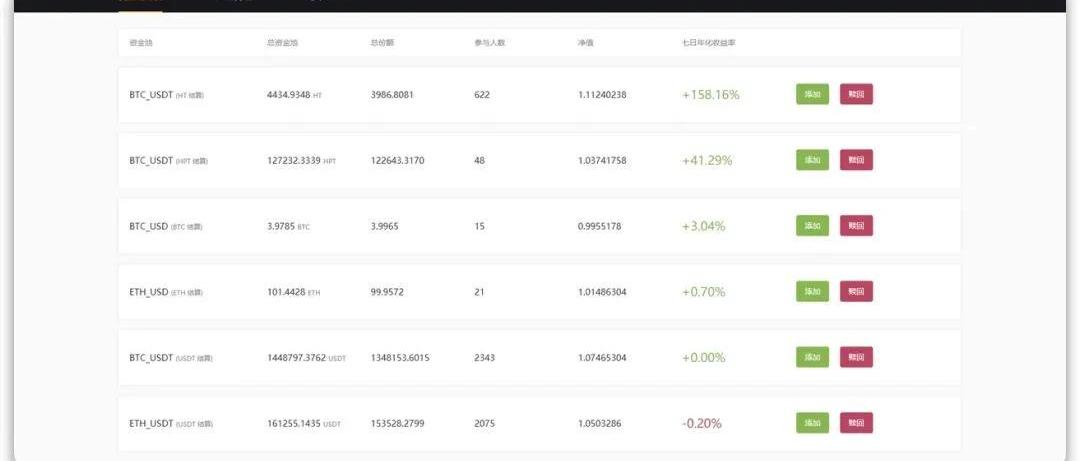

YFX火幣生態鏈流動性資金池界面,來源:yfx.com,TokenInsight

三大經典交易模型對比,來源:TokenInsight

做市流動性參與流程,來源:yfx.com,TokenInsight3.產品設計

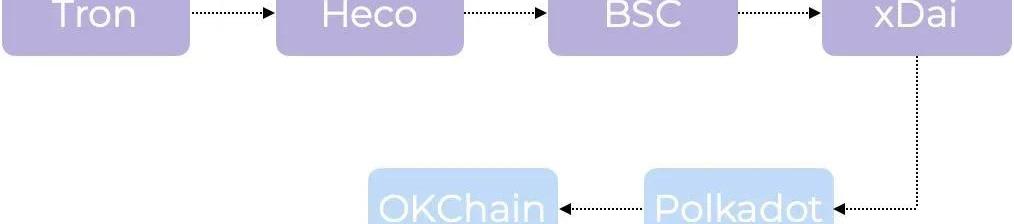

3.1跨鏈“YFX當前或計劃支持ETH、Tron、BSC、Heco、OKExChain和Polkadot6條公鏈,未來有可能支持更多適合交易且兼容性好的公鏈。YFX支持在多條公鏈上交易,先后通過多次嘗試和測試,最終確定計劃支持以太坊Ethereum、波場Tron、幣安智能鏈BSC、火幣生態鏈Heco、OKChain以及波卡Polkadot共計6條公鏈,未來還有可能支持更多具有適合交易和兼容性好特點的公鏈平臺。YFX最早于2021年1月開始在波場網絡上測試實施去中心化永續合約交易方案,初步證明該交易方案設計的可行性;隨后1月底相繼實現支持火幣生態鏈Heco和幣安智能鏈BSC上的智能合約設計,并在3月初舉行創始挖礦第一階段的活動,論證其在火幣生態鏈Heco和幣安智能鏈BSC上方案的可行性,但隨著BNB價格的急速上漲,BSC鏈上交易的手續費相對火幣生態鏈Heco昂貴不少;3月底,YFX選擇經過市場驗證且相對成熟的layer2方案——xDai作為其在以太坊鏈上交易的解決方案,其優點是使用便捷,資產映射過去就可以使用,且無致命缺陷,不至于資產在鏈上遺失,之后xDai的layer2鏈上交易解決方案也在4月初的第二輪創始挖礦活動中經過驗證。未來OKChain和波卡Polkadot的鏈上永續合約交易產品也將上線。

Mati Greenspan:量化寬松之際 比特幣的數字稀缺性凸顯:Quantum Economics創始人Mati Greenspan強調,在美國正在實施前所未有的量化寬松措施之際,比特幣的稀缺性具有吸引力:“最近所有的注意力都集中在比特幣身上,因為減半事件提醒我們,這種獨特的資產具有明星般的品質,即數字稀缺性——尤其是在傳統市場大規模量化寬松的時期。”IG高級市場分析師Joshua Mahoney也強調了目前毫無節制的刺激措施可能對加密資產市場產生的積極影響。他說:“人們不顧一切地推動市場走高,這意味著我們可能會看到越來越多的刺激措施開始生效。這對比特幣和黃金等其他非法定資產有利。”(Cointelegraph)[2020/5/8]

YFX在各公鏈網絡的布局順序,來源:TokenInsight,數據截至2021年4月20日,藍色為未來即將布局的網絡3.2產品體驗“YFX最高支持100倍杠桿,覆蓋正向、反向、混合合約,當前允許用戶使用USDT、USDC、TRX、BTC、ETH、HT、HPT、BNB8個幣種作為保證金進行交易。

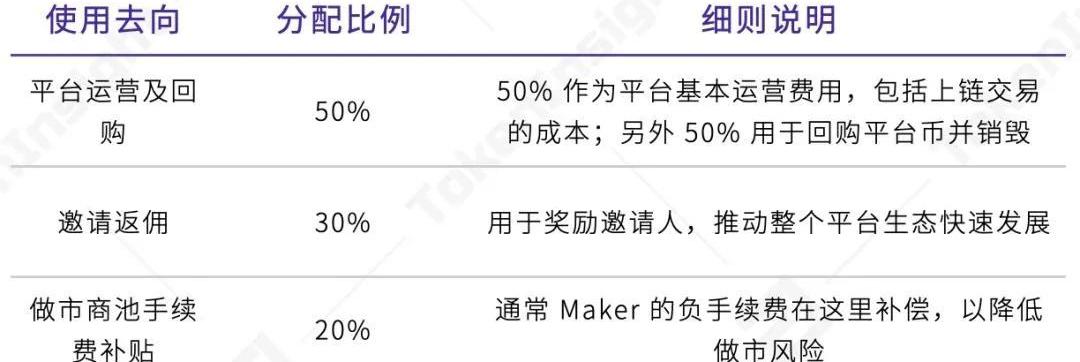

YFX永續合約交易界面,來源:yfx.com,TokenInsight上圖為YFX火幣生態鏈上的永續合約交易界面。總體來看,視覺效果和中心化交易所訂單薄型交易產品的K線量價界面類似,據項目方說明是為了符合用戶的交易體驗和視覺習慣,但和中心化交易所不同的是,YFX交易數據完全在區塊鏈上跑,用戶資金也完全由智能合約托管。如上圖右側所示,YFX能夠提供1-100倍杠桿的永續合約多空交易,當用戶最高使用100倍杠桿進行合約交易時,用戶的倉位維持保證金率為0.5%;受制于每個交易對的資金池規模限制和其他風險因素考量,平臺對用戶單筆保證金數量的上限設置為10000USDT;基于用戶交易先上鏈再喂價的交易模式,當用戶進行開/平倉操作時,可對交易滑點容忍度進行設置,四個檔次分別為0.1%/0.5%/1.0%/1.5%,用戶可根據自己的交易體量和交易需求設置適合自己的參數。用戶可使用正向合約、反向合約和混合合約三種產品參與多空100倍杠桿交易,但并非當前所支持的4條公鏈都具有三種類型的合約產品,BSC和Heco鏈上的交易產品生態最為豐富,覆蓋正向/方向/混合合約三種產品,較大程度上是因為這兩條交易所公鏈擁有大量用戶基礎且手續費相對較低;波場鏈上不支持混合合約產品,而以太坊鏈上僅有正向合約供用戶交易。3.3手續費與保證金率“采用開倉預扣除、平倉結算的手續費機制,當前單次開/平倉手續費率為0.05%;使用靜態維持保證金率,最低維持保證金率為0.5%。用戶在YFX平臺交易開倉的手續費通常包含兩部分,一部分為區塊鏈網格手續費,另一部分為交易手續費。根據YFX白皮書顯示,平臺交易手續費收入最終會分成以下3份:

芝商所初步數據:WTI 原油期貨周二成交量創紀錄:據芝商所初步數據,紐約商品交易所WTI 原油期貨周二成交量為415.6萬手,創紀錄新高。前期紀錄為3月9日的400萬手。(金十)[2020/4/22]

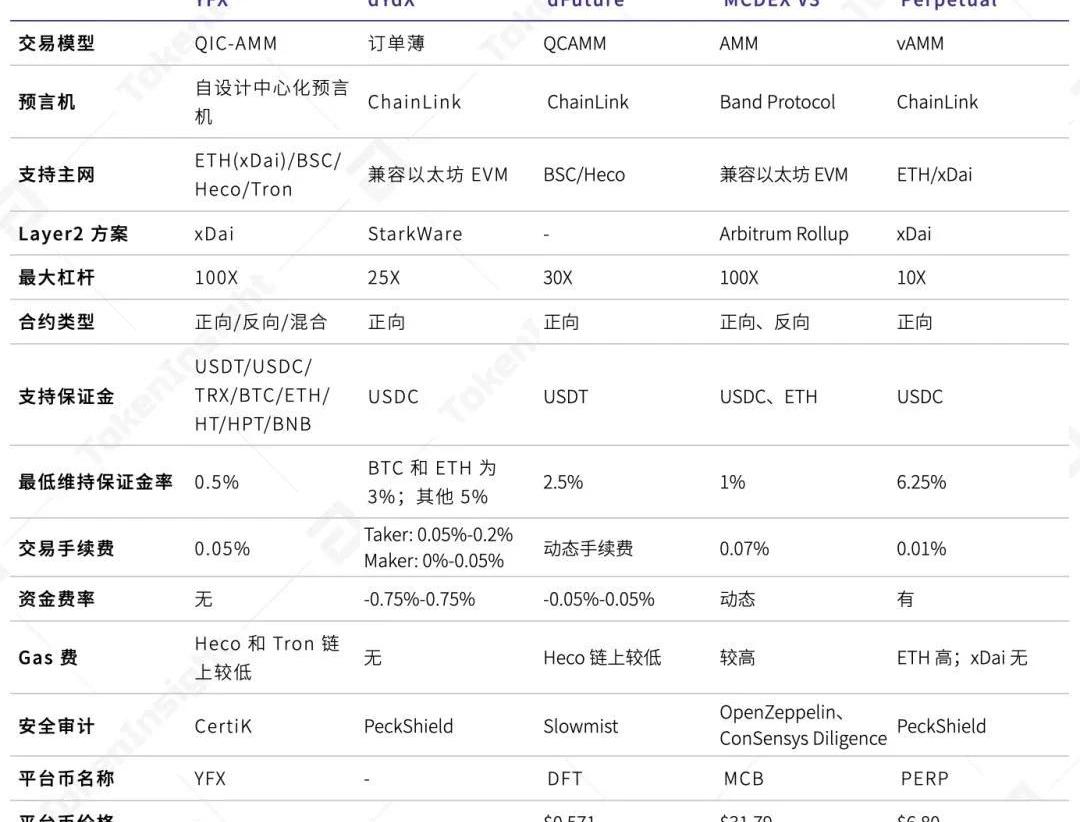

YFX平臺手續費分配,來源:TokenInsight,YFX白皮書YFX平臺采用靜態維持保證金率,在某個交易對中,維持保證金率是初始確定的。通常在最大100倍杠桿的情況下,維持保證金率為0.5%;最大為50倍杠桿時,維持保證金率為1%。YFX采用開倉預扣除、平倉結算的手續費處理機制,以用戶的開倉價值來計算整個手續費,當前預設手續費為開倉價值的0.1%,未來該手續費率可通過平臺幣治理進行適當調整。3.4資金費率與持倉期“YFXV1版本暫未設置資金費率,與此同時永續合約喪失一定“完備性”,持倉時間約可持續30天。YFX為了降低區塊鏈上的計算復雜度,故V1版本不設置資金費率,因此一定程度上失去了永續合約的完備性。為了平衡整個交易體系,系統設計了一個最長持倉時間限制,這個限制是以持倉區塊數為限制。例如在波場公鏈上,持倉限制是100萬個區塊;以太坊公鏈上,持倉時間為20萬個區塊,大約為30天的持倉時間。3.5產品對比TokenInsight選取了5家去中心化交易所永續合約產品進行橫向對比,交易模型上來說AMM類協議仍為主流,新晉DEX多支持短期用戶熱度大且手續費低的BSC、Heco公鏈,且多數支持以太坊的平臺均采用Layer2方案;從永續產品生態上來說,YFX最為豐富,但其V1版本資金費率算法尚未上線,在LP裸頭寸管理方面有一定欠缺,未來平臺幣上線,會平衡流動性資金池凈持倉,同時降低其風險敞口,一定程度上可彌補資金費率的作用,對裸頭寸管理也是一個解決方案。

5家DEX永續合約產品對比,來源:TokenInsight,數據截至2021年4月20日4.風險控制機制

分析 | GTI Global Strength技術指標顯示比特幣出現去年12月以來的首次買入信號:根據GTI Global Strength技術指標,比特幣收到了自去年12月以來的首次買入信號。目前,比特幣價格維持在8000美元的水平,進一步增強了市場的樂觀情緒,可能會推動該幣種的進一步升值。(彭博社)[2019/10/5]

4.1無穿倉設計“無穿倉設計機制源自做市商和用戶之間的零和博弈,用戶或做市商的最大盈利為對手方凍結的保證金,但各自承擔風險不同,用戶的杠桿一般是做市商的5倍。YFX的無穿倉設計機制主要基于平臺的做市商模型,用戶的交易和盈虧都直接和做市商池結算,而做市商池的資金也來自于用戶添加的做市流動性資金,本質上是用戶和用戶之間的零和博弈,因而用戶或做市商的最大盈利為對手方凍結的保證金。但用戶和做市商各自承擔的風險是不同的,這是因為在YFX平臺中用戶和做市商的杠桿率不同,通常來說用戶的杠桿一般是做市商的5倍,這個參數并非固定,后續平臺也有可能根據需求進行新的參數配置。“無穿倉設計機制通過限制雙方盈虧的最大值來防止系統穿倉,但一定程度上用戶倉位會受制于做市流動性資金池的規模。YFX無穿倉設計機制通過限制雙方盈虧的最大值來防止系統穿倉,但在平臺運營初期,交易對資金池不夠充足的情況下對資金體量大的用戶倉位可能會有一定限制,待平臺幣上線,做市流動性資金池年化收益在二級市場得到體現,或許會較大程度改觀上述運營初期的不足。通過創始挖礦階段基本可以論證,該機制在極端行情下不會出現清算穿倉的情況,同時可以抵抗區塊鏈的延時和不確定性等問題。4.2風控機制“CertiK代碼安全審計,采取鏈上與鏈下風控并行機制。YFX交易平臺采用鏈上風控和鏈下風控兩種方式進行平臺風控,以此來保障用戶的資金安全。同時,YFX交易平臺V1版本代碼分別于2021年1月14日和3月23日經由CertiK實施兩次安全審計,初次審計出現的9個問題最終全部解決,并達到代碼安全審計標準。5.代幣經濟模型

5.1代幣分配“治理代幣計劃發布于ETH、Tron、BSC、Heco、OKChain、Polkadot六大公鏈,社區獲一半分配;超77.5%代幣將于兩年內線性解鎖。YFX是跨鏈去中心化永續合約交易所YFX的平臺幣,總量共計100,000,000個,將會在ETH、Tron、BSC、Heco、OKChain、Polkadot六大公鏈各發行一部分,并計劃于兩周內上線。YFX代幣將分配50%代幣給創始團隊、戰略投資者和基金會,并計劃于2年內線性解鎖完畢;另外50%代幣通過分期獎勵性發放,即通過挖礦或做市流動性貢獻獎勵等方式分發給社區用戶。代幣具體分配及各公鏈預發行量如下圖所示:

YFX代幣分配模型,來源:TokenInsight,yfx.com

YFX代幣各公鏈預發行量,來源:TokenInsight,YFX白皮書5.2代幣作用“YFX代幣賦能交易平臺生態治理,作為LP裸頭寸管理的一個解決方案,未來持有者擁有DAO投票治理權等權利。YFX代幣用于整個去中心化交易平臺的生態治理,具體作用如下所示:·平臺收到手續費的50%直接用于在各大去中心化幣幣交易所中不定期回購銷毀,公開透明;·不超過50%的風險基金可以用于平臺幣的回購銷毀;·平臺幣可以作為保證金進行合約交易,擴大代幣的流動性;·激勵做市商流動性做市商,質押LPToken獎勵YFX;·平臺幣可平衡流動性池子凈持倉,降低流動性池子風險敞口;·在時機成熟后,YFX.com將會交給社區共同治理,持有YFX將擁有平臺的提議權、投票治理等權利,質押一定量YFX可以開通并配置交易市場并享受收益。6.運營數據

“共計三萬多地址參與創始挖礦,期間最高TVL達1500萬美元,累計交易額超53億美元;兩輪挖礦共計分發6,000,000個YFX平臺幣,占比代幣總量的6%且無鎖定期。在平臺初期運營階段,YFX交易所分別于3月2日和4月6日舉行兩輪挖礦活動,共計三萬多錢包地址參與,其中一萬有余地址參與YFX永續合約交易;期間最高TVL達1500多萬美元,兩輪創世挖礦累計交易額超53億美元,基本論證YFX去中心化永續合約交易系統可以有效運行。創世挖礦階段,用戶通過交易挖礦、做市流動性挖礦、邀請挖礦以及交易大賽四種方式參與挖礦,兩輪挖礦共計分發6,000,000個YFX平臺幣,占比代幣總量的6%,該部分挖礦獲得的平臺治理代幣無鎖定期一次性100%釋放。預計平臺將于4月下旬上線平臺幣YFX,即可在二級市場獲得價格發現。

YFX創世挖礦數據總結,來源:TokenInsight,YFX7.小結

2021年以來,DeFi生態百花齊放,去中心化交易所作為其中最熱門的賽道,其TVL占比長期維持在1/3以上;同期加密資產衍生品市場中永續合約交易量也遠超2020年全年衍生品總成交量,當最受投資者歡迎的衍生品和DeFi生態中最擁擠的DEX賽道“強強聯合”,未來有望打造加密資產交易市場的第三增長曲線。YFX采用QIC-AMM交易機制,基于市場上較為普遍且相對成熟的AMM類協議作出一定創新:①QIC-AMM的喂價體系介于去中心化和中心化之間;②永續合約產品支持多條公鏈,包括ETH、Tron、BSC、Heco、OKExChain和Polkadot6條公鏈;③最高支持100倍杠桿;④無穿倉設計機制;基于上述機制,與市場其他項目相比,YFX在產品生態布局方面較為豐富,其報價效率和資金利用率方面也相對占優,但在交易效率和用戶頭寸管理層面存在一定制約,此外,V1版本缺失的資金費率算法會導致平臺在LP裸頭寸管理層面有些許欠缺,但未來即將上線的平臺幣將在很大程度上彌補這一空缺,或將其作為LP裸頭寸管理的一個解決方案。未來去中心化永續合約交易所將朝向生態更加豐富、用戶承載量更大、手續費更低的公鏈平臺發展,但不變的是,新入局競爭者的DEX交易機制和算法仍將圍繞流動性提供、資金利用率、交易效率、交易滑點和風險管理這些核心的金融問題進行改進和創新。風險提示防范各類金融平臺打著“區塊鏈”和“虛擬貨幣”等旗號的非法集資活動,TokenInsight將嚴格遵守國家法律和監管規定,堅決抵制利用區塊鏈進行非法集資、網絡傳銷、1C0及各種變種、傳播不良信息等各類違法行為。如發現內容含敏感信息,請后臺聯系我們,我們會及時處理。

Tags:YFXKENTOKENTOKEYFXL幣WRX Tokenimtoken鏈接地址MotoGP Fan Token

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 上周二,三只以太坊ETF在多倫多證券交易所開始交易.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0! 前段時間Gavin分別在Github上發布重構XCM的待開發清單以及Kusama平行鏈的上線清單,給社區帶來最新進展的同時.

1900/1/1 0:00:00據成都鏈安安全輿情監控數據顯示:2021年4月,據不完全統計,整個區塊鏈生態發生的典型安全事件超19起,整體安全風險評級為.

1900/1/1 0:00:00據說現在幣圈最穩的賺錢方法是零擼和白嫖。零擼經常要付出大量勞動,而單幣池子白嫖香到不行:把幣存進挖礦池子里,啥都不用做,等待挖礦產出就是收錢,幾乎毫無風險,跟“睡覺賺錢”沒兩樣! 借貸協議中超高.

1900/1/1 0:00:00文章來源:歐易CEOJayHao個人認證頭條號Coinbase將于4月14日登錄納斯達克上市,這一消息無疑為加密資產市場帶來深遠影響,讓加密資產走進更多人的視野,也將成為發展史中的里程碑事件.

1900/1/1 0:00:00引言: \t最近的幣圈格外熱鬧,各種小動物的代幣遭受到了市場投資者的狂熱追捧,而這一切還都要從今年的幣王——狗狗幣說起.

1900/1/1 0:00:00