BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.62%

ETH/HKD-0.62% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD+0.49%

SOL/HKD+0.49% XRP/HKD-0.64%

XRP/HKD-0.64%

編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。4月14日晚,備受期待的Coinbase正式上線納斯達克,開盤即暴漲70%,市值一度逼近1000億美元大關,作為2021年以來最受行業矚目的大事件,Coinbase的上市無疑是2021年加密世界的最大盛事之一。

與此同時,2月以來,加拿大監管機構接連批準發行兩支比特幣ETF,也拉開了加密世界的新序幕。01.比特幣ETF在2021會迎來上市潮么?

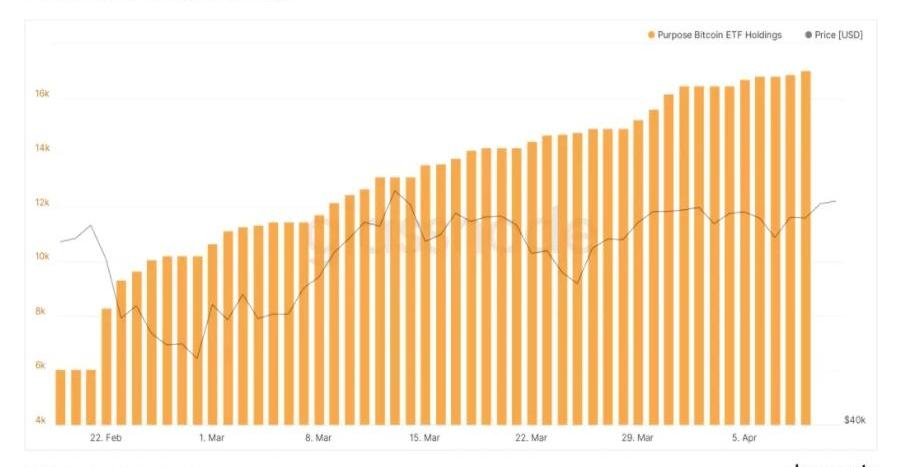

自從2013年Winklevoss兄弟首開比特幣ETF的濫觴,9年間每年都有不同的機構提出比特幣ETF申請,但都無一例外,均以失敗告終,甚至都成了一個“通過永遠在明年的魔咒”。終于在2021年2月18日,這一“魔咒”被加拿大Purpose投資公司打破,它推出了世界第一支比特幣ETF——PurposeBitcoinETF,并在多倫多證券平臺掛牌,發行第一天成交量就達到了近4億美元,足見市場對比特幣ETF的期盼。根據Glassnode數據,截至2021年4月10日,加拿大PurposeBitcoinETF持有的比特幣數量已經達到17013枚,增長速度驚人。

灰度GBTC為2023年Q2 ARK表現最好的ETF之一:金色財經報道,根據ARK于7月19日發布的最新季度ETF報告,GBTC是其ARK Next Generation Internet交易所交易基金(ARKW)第二季度成功的主要貢獻者之一。數據顯示,GBTC是ARKW第二季度增長超過9%的五大驅動力之一,其他表現出色的還有特斯拉、Shopify、Unity Software和Draftkings。該文件指出,排名第五的Grayscale占ARKW的108個基點,而排名第一的特斯拉占232個基點。

今年迄今為止,ARKW是ARK運營的主要ETF之一,截至6月30日,該基金上漲了約50%。ARKW致力于獲取基于互聯網的產品和服務、云計算、人工智能和電子商務,第二季度,ARKW擁有近20%的云計算相關資產,約19%的區塊鏈相關資產。

盡管GBTC在2023年第二季度是ARKW的最佳表現,但就ARKW的資產配置數量而言,該資產落后于Coinbase。Grayscale的持股比例幾乎與ARKW持有的特斯拉相當,略高于7.5%,而Coinbase是最大的配置資產,占比近9%。[2023/7/20 11:07:26]

Netflix聯合創始人 Marc Randolph加入NFT畫廊平臺Cheez, Inc.董事會:金色財經報道,據福布斯消息,NFT畫廊平臺Cheez, Inc.宣布Netflix聯合創始人 Marc Randolph正式加入該公司董事會。Cheez 在 FLOW 區塊鏈上構建了NFT 照片畫廊平臺,幫助攝影師免費鑄造 NFT,利用這種創造者經濟模式,讓創作者完全控制他們的作品、敘事。據雅虎財經報道,NFT 市場預計將從去年的 140 億美元增長至今年的 213 億美元,全球攝影服務市場則將從 2020 年的 330 億美元增長至今年的 430 億美元。[2022/5/21 3:32:34]

且在PurposeBitcoinETF推出后的第二天,加拿大資產管理公司EvolveFundsGroup就緊接著推出了第二支比特幣ETF,不過最受市場關注的無疑還是SEC對美國比特幣ETF的申請情況——在加拿大批準了一系列比特幣ETF之后,最近美國ETF的申請量也開始呈顯著上升趨勢。當前共包括VanEck、NYDIG、Valkyrie、Simplify、AnthonyScaramucci旗下對沖基金天橋資本以及富達子公司FDFundsManagement等多個金融公司的比特幣ETF在等待審批。而灰度此前在提交給SEC的一份文件中證實,也打算將其比特幣信托轉換為平臺成交基金,轉換的時間取決于監管環境,“GBTC轉為ETF只是時間問題”。當然,從2013年Winklevoss兄弟第一次向美國證監會提交比特幣ETF申請至今,SEC尚未批準通過任何一家公司的申請,因此誰能拔得“美國第一支比特幣ETF”的頭籌,至今仍是未定之數。

BBKX平臺ETF專區行情:據BBKX行情顯示,BBKX交易平臺ETF專區多個幣對持續上漲,截至今日14:38(UTC+8),AMPL3L當前凈值6.6909美元,日內漲幅23.16%,SXP3S /USDT當前凈值0.5055美元,日內漲幅17.62%,IOST3L /USDT當前凈值0.9166美元,日內漲幅15.33%。 杠桿ETF是一種錨定標的資產價格變化的指數基金。BBKX平臺目前已經上線BTC、ETH、EOS多個主流幣種以及HT、BNB、OKB等平臺幣。

BBKX成立于2019年,致力于打造綜合性交易平臺,現已集合幣幣交易、ETF杠桿、量化交易、永續合約、混合合約、云算力等多項功能,已獲得節點資本與鏈上基金聯合戰略投資。[2020/8/31]

比特幣ETF申請不完全統計02.負溢價的GBTC將何去何從

不過從某種程度上講,作為幫助投資者管理加密資產的合規信托機構,2020年的灰度比特幣信托其實扮演了“準比特幣ETF”的角色。因為在2020年之前,市場普遍預期比特幣ETF一旦通過,將徹底打通傳統主流投資者投資加密貨幣的道路,并可能推動比特幣等被華爾街大規模地接受,使得加密資產配置獲得更廣泛的認可。但期間一次又一次地的被拒讓市場期盼在落空中變得麻木,而2020年的灰度異軍突起,實質上接過了“比特幣ETF”的大棒:灰度的資產管理規模從2020年年初的21億美元,近乎驚人地不斷膨脹,至2020年年底已經突破200億美元,一年之間猛翻10倍,成為加密世界舉足輕重的名牌巨鯨,幾乎等同于“準比特幣ETF”。

動態 | MOMOEX平臺ETF專區已上線多個幣種 LTC3L領漲12.37%:據官方消息,MOMO平臺ETF專區現已上線BTC3L、 BTC3S、ETH3L、 ETH3S、EOS3L、 EOS3S、XRP3L、XRP3S、BCH3L、BCH3S、BSV3L、BSV3S、ETC3L、ETC3S、LTC3L、LTC3S等幣種,即將會上線更多幣種。

ETF與期貨合約產品類似,杠桿ETF產品都是帶有杠桿效應的衍生品。但是相較期貨合約,杠桿ETF產品主要有以下特點:(1)現貨式交易,無需保證金:用戶可像交易現貨產品一樣交易該杠桿產品。(2)由于杠桿ETF產品的內在特征,我們會對基金的投資組合進行定期再平衡,所以投資者不必擔心出現爆倉的風險。

MOMOEX數字資產管理與交易平臺,是現有平臺中幣種數量最多,幣對數量最全,流動性最好的數字貨幣交易所平臺之一。[2020/2/19]

聲音 | Bitwise CEO:今年SEC給與比特幣ETF很多關注:金色財經報道,Bitwise首席執行官Hunter Horsley近日在接受采訪時表示,今年我們為幫助SEC構建觀點并解決他們的擔憂做出很多努力。我們寫了500頁白皮書,去了八次。盡管SEC不斷拒絕比特幣ETF提案,但SEC因此也給予了很多關注。Horsley補充道,黃金ETF、杠桿和固定收益等其他新穎的結構也是很多年才被接受。問題不在于SEC是否會反對,而在于他們是否在考慮采取進一步行動。[2019/12/18]

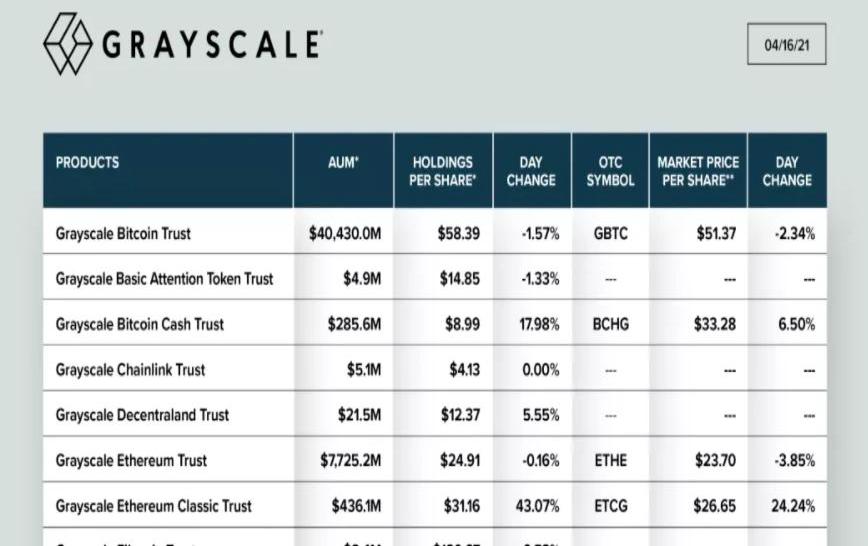

截至4月16日,灰度旗下的加密信托資產管理總規模已經達到502億美元,是PurposeBitcoinETF規模的40倍左右。灰度旗下的GBTC等加密信托也可以在美股二級市場直接成交,且目前沒有明確的退出機制:灰度比特幣信托GBTC不支持份額贖回,這意味著一旦認購比特幣信托,那么將永遠無法換回比特幣,只能在二級市場上通過出售持有的GBTC獲利。也即其拋壓只會出現在二級市場,這不僅使得灰度信托的規模持續增長,還減少了加密市場的拋壓,在需求維持不變的情況下,無疑有助于幣價的穩定提振。所以灰度確實相當于是一支不可贖回的“比特幣ETF”。也正因如此,GBTC和比特幣之間的套利渠道是單向的,自推出以來,GBTC相對于比特幣也長期存在溢價。不過自PurposeBitcoinETF在2月18日上市后,GBTC的正溢價開始持續走低,并于22日進入負溢價區間,而4月16日最新數據的GBTC為負溢價-12.02%。

某種程度上,GBTC的溢價消失表明GBTC投資者正在ETF渠道豐富的同時尋求退場,這也是ETF推出的最直接影響。不過負溢價以來,GBTC等加密信托產品的負溢價可能并未直接影響加密二級市場的現貨價格,期間比特幣價格依舊是一路高歌猛進一度突破60000美元,從另一個角度看或許也能作證二者之間并沒有直接的正相關性:雖然GBTC和ETHE為負溢價,但LTCN卻一直維持高溢價——BCHG為270%,LTCN甚至高達935%!即便如此,股市上的高溢價在加密二級市場的影響也有限,BCH和LTC的表現在目前也未太過亮眼。按照某位大V的觀點,當下負溢價的GBTC對對沖基金來說是很劃算的買賣,一是可以買入后對沖期貨賺期貨的溢價;二是賭GBTC成功轉成ETF以后贖回BTC,即使這可能要花個幾年的時間,但是對幾百億規模的資金來說,值得拿點零頭出來賭一把。而近來剛好資產規模達483億美元的多策略對沖基金MillenniumManagement官宣已于3月下旬購買了灰度的GBTC股份,但并未透露具體數額。目前來看,短期內灰度勢必會受到比特幣ETF的沖擊,但長期來看有利于市場和投資者有更豐富的渠道了解、進入加密市場,所以不用太糾結這類數據,多關注市場情緒或者長期看受眾程度就好了。03.監管機構可能是今年最大的行業“灰犀牛”

在機構的因素之外,監管的影響也在逐步顯性化。去年末今年初以來,有關監管機構的消息明顯多了起來。先是12月22日,SEC起訴Ripple及其高管違反證券法,非法發行證券:自2013年以來,在未注冊的發行中出售了超過146億枚瑞波幣,價值13.8億美元。之后SEC又向加密對沖基金VirgilCapital下達資產凍結令,指控基金創始人Qin誤導投資者,將他們的錢投資于一種加密算法,該算法從平臺之間的價格差異中獲利,該算法用于RenVM“暗節點”網絡碎片化處理跨鏈成交訂單。尤其是4月15日正式通過參議院投票、成為新一任美國SEC主席GaryGensler,就一直對加密貨幣領域保持高度關注,甚至還曾在任教期間開設過區塊鏈和加密貨幣相關的課程。且GaryGensler過去履歷中以手段強硬著稱,曾在某次會議上表示比特幣、以太坊、XRP都是證券,XRP是不合法的證券,這對于監管機構的態度尤其是加密世界的監管走向無疑都是關鍵的影響因素。美聯儲主席鮑威爾則相對緩和,認為以比特幣為代表的私人加密貨幣更適合投機,相比于美元,它更像是黃金的替代品。同時原美聯儲主席、現任美國財政部長耶倫也曾公開表示,用比特幣進行成交是一種“極其低效的方式”,處理這些平臺消耗的能源驚人。所以她也認同比特幣還是一種“高度投機的資產”,雖然可能會帶來更快速以及更便宜的支付體驗,“但是有許多問題需要深入研究,其中主要包括反洗錢和消費者保護兩大問題”。

圖片來源:華爾街見聞無論是SEC還是FinCEN、CFTC等監管機構,在2021年可能都會加速自身的監管動作,和2020年機構的明牌進場一樣,2021年,監管機構是明牌的“灰犀牛”。對于2013年就開始吹響進攻號角的“比特幣ETF”而言,經過了整整8年行業內眾人的不斷“申請-失敗-再申請”循環,2021年終于看到了曙光,灰度也可能即將完成自己“一家獨大”的歷史使命。而以Coinbase上市和比特幣ETF的通過為代表,2021年加密世界向傳統世界進軍的速度大概率會超出想象,雖然監管因素依舊充滿很大的不確定性,但仍前景可期。

吳說作者|談叔本期編輯|ColinWu1.美國加密貨幣稅收情況4月22日一則新聞引發美股與加密貨幣市場暴跌.

1900/1/1 0:00:00前言:4月25日,數據顯示以太坊Gas費降50gwei左右,為2021年以來新低。此前由于gas費不斷增高,導致鏈上手續費一度逼近1500gwei.

1900/1/1 0:00:00Coinbase的股票已經在納斯達克證券交易所上市,股票代碼為"COIN"。此次上市標志著加密貨幣行業的一個重要里程碑。Coinbase于2020年12月首次宣布打算上市.

1900/1/1 0:00:00昨天市場有傳言稱,今天facebook可能會宣布其持有比特幣的消息,主要是幾個加密社區大佬在傳.

1900/1/1 0:00:00NFT“非同質化通證"的性質決定了NFT的與眾不同。人們對“獨特性”、“差異化”、“唯一性”的追求,加速推動了NFT熱潮的到來.

1900/1/1 0:00:00BTC行情分析 Coinbase錢包從1月以來,下載量排蘋果商店第9名,BTC的傳統金融大門越開越大,1H周期回調的最強走勢也在持續,調整從曾經的周線級別,變成日線級別,再變成4H周期級別.

1900/1/1 0:00:00