BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD-1.53%

LTC/HKD-1.53% ADA/HKD-2.06%

ADA/HKD-2.06% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD-2.33%

XRP/HKD-2.33%編者按:本文來自金色財經,Odaily星球日報經授權轉載。DeFi是流動性革命。在傳統世界中,你購買并持有資產,希望升值。也許你在一個計息銀行賬戶里有一些美元存款,但在大多數情況下,你持有的資產并沒有“發揮用處”。在DeFi中,情況完全不同。持有資產只是第一步。任何投資者都可以成為流動性提供者,通過把這些資產存入智能合約,讓它們“發揮用處”,賺取額外回報。流動性提供者可以從以下兩方面獲得回報:1.借出資產2.像做市商一樣推動交易所以,你如果有SNX或MKR,可以存進Compound,通過借貸賺取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推動交易,獲得交易費用,若資產升值,還能產生收益。YieldFarming的熱潮掩蓋了一個的事實,那就是任何人在DeFi中都能成為流動性提供者。這一點受到很多人的低估。流動性提供者的角度

路印協議聯合創始人Jay:Layer-2成熟后 Defi領域將會再度迎來爆發期:金色財經現場報道,在金色財經主辦的 “金色沙龍第59期上海站:“DeFi-2021發展形勢與投資價值分析”的活動圓桌環節中,路印協議聯合創始人Jay發言指出:Defi在一層面上基本已經將利好面都出盡了,后期Defi領域的機會將在二層(Layer-2)中。目前二層還處在非常早期的狀態,爆發期的到來應需要半年至一年左右。同時他還指出,將來當Defi項目都搬到二層上,屆時會有一次擴容,不管是市場層面、用戶數量和資金體量各個層面都會有非常不錯的變化。[2021/1/22 16:48:00]

第一代DeFi協議是基于最終產品構建的。Maker的目的是生產Dai,而Uniswap的首要目標是促進交易。DeFi產品實際上是雙邊市場,“流動性提供者”的市場可能比交易市場更大。如今有了聚合器,而且交易員也能夠非常方便地操作前端,這進一步將交易需求與流動性供應分開。Uniswap會為交易員和有限合伙人提供同等服務,因為Uniswap.org吸引的是散戶提供的直接流動性,但對于大多數AMMs,如Balancer、Bancor、Curve和Sushi,它們真正的用戶是流動性提供商,且大部分交易來自1inch,Matcha等其他聚合器。如何讓流動性提供者滿意?

報告:2020年DeFi攻擊事件造成損失逾2.5億美元:據《派盾2020年年度數字貨幣反洗錢報告》顯示,DeFi攻擊事件達到60起,損失逾2.5億美元。其中,有?少10起為閃電貸攻擊,包括bZx、Balancer、Harvest、Akropolis、CheeseBank、ValueDeFi和OriginProtocol等多個DeFi項目遭到攻擊,至少5起為重入攻擊,包括Uniswap、Lendf.Me、Sushiswap、Akropolis、OriginProtocol。[2021/1/14 16:10:00]

流動性提供者看重的是以下兩個方面:1.標的資產的投資回報2.杠桿第一個方面就是AMM發展的原始動力,就是如何用更少的錢做更多的事。2020年,在Uniswap中,任意兩種資產的流動性池比率都是50/50,而Balancer允許調整權重和交易費,Curve則實現了專門針對穩定資產的更高效交易算法,并利用了借貸協議。這些都使各種資產的交易量和交易費增加。對流動性提供者來說,一系列與上述相似的改進正在進行。Balancerv2版本允許未使用的庫存同時被借出,這一點非常像Curve,而Uniswapv3的目標則非常宏大。利用資產杠桿

BitMax首發DeFi幣 SWINGBY日內漲幅達40.68%:據BitMax官網顯示,截止今日20:25 BitMax首發DeFi幣SWINGBY 日內漲幅達40.68%,現報價0.046148 USDT。

更多詳情見BitMax平臺官網查看。[2020/12/3 23:01:31]

一種更受歡迎的投資方式是購買所有你認為會升值的代幣或資產,并將它們作為抵押,獲得貸款。你可以將這筆貸款套現成美元,再買入那些會升值的代幣或資產,形成杠桿。假設這些資產升值,你就能償還貸款。或者,你也可以借入不看好的資產,將其出售,將收益進行再投資,然后再以更低的價格回購資產,以償還貸款。在傳統市場,這是一種有效的資本投資方式。在傳統金融市場,主券商會管理自己的庫存,并以此作為基礎,提供產品和服務。但在DeFi領域,沒有人會通過Compound、Aave和Maker對巨額ETH&WBTC資產負債表進行杠桿操作。相反,在DeFi中,AMM通過整合貸款抵押品,解綁大宗經紀商。Aave和Maker領跑DeFi

當前DeFi協議總鎖倉量為160.7億美元:11月29日消息,據DeBank數據顯示,目前DeFi協議總鎖倉量160.7億美元,重復率約為33.49%,真實總鎖倉量為106.9億美元。鎖倉資產排名前五的DeFi協議分別為Maker(24億美元)、WBTC(22億美元)、Aave(15億美元)、Compound(15億美元)、Uniswap(15億美元)。[2020/11/29 22:28:33]

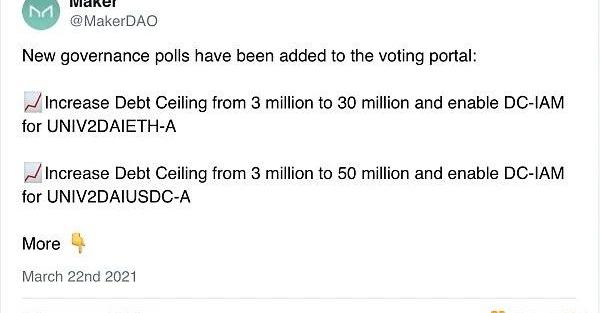

抵押品擔保貸款是加密貨幣持續增長的秘密。加密貨幣資產是極好的抵押品,它們能全天候交易,不受地域限制,這就是為什么BlockFi價值30億美元的原因。AMMLP代幣可能成為非常合適的抵押品,解鎖額外代幣供應。大多數貸款的抵押品都是ETH或BTC,所以,UniswapLP代幣如果支持WBTC-ETH交易對,那就能成為更好的抵押品!當然,這個產品的實現會有一定復雜性,特別是如果抵押品的價值下降,要運用預言機進行定價和清算,并且借貸LP代幣的需求小于標的資產,但通過LP代幣獲得貸款是杠桿的一種好方式。在這個方面,Maker和Aave采取的態度最積極。上周,Aave宣布推出AaveAMM市場,這是Uniswap和BalancerLP代幣的獨立借貸協議。它支持14個Uniswap交易對和2個Balancer交易對。用戶還沒有蜂擁而入,但LP代幣作抵押的未償貸款有510萬美元。與此同時,MakerDAO正在試圖提高其債務上限:

上月,LP代幣能夠作為抵押,獲得Dai貸款,在初期需求超過供應之后,Maker又開始提高債務上限。6個LP代幣交易對達到了300萬美元的上限,Maker的治理協調員剛剛開始進行鏈上投票,將每對代幣的債務上限提高到3000萬美元。這樣會提高資本效率,推動DeFi中的流動性,尤其是當聚合器開始全面整合貸款抵押品。

在昨天的文章中,我談到了美國國債收益率的下降給行情帶來的助推,并且談到比特幣即將再創新高。結果不久比特幣就超過了6萬美元,盡管后來有所回落沒有站穩,但站穩6萬美元只是時間的問題.

1900/1/1 0:00:00隨著新冠疫苗的落地使用,2021年疫情將得到進一步控制,在全球各國寬松貨幣政策與積極財政政策的持續托舉之下,全球經濟將進一步回暖,這給各產業帶來了發展上的契機,同時也帶來了很多未知挑戰.

1900/1/1 0:00:00隨著DeFi的發展和火爆,如今發行在以太坊鏈上的比特幣正在以相當可觀的趨勢增長。從下圖可以看到,當前比特幣錨定幣的數量已超18萬個,價值已超100億美金.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。又一個去中心化社交媒體火了。據CoinDesk報道,新型社交網絡BitClout號稱已經獲得了紅杉資本、AndreessenHorowi.

1900/1/1 0:00:00分析了7個加密貨幣物聯網項目的結構之后,會發現這個賽道有明顯的特點和分類方式。作者:Qingzhou物聯網技術與加密貨幣技術的融合,承載了很多“互聯網遺留問題”的解決預期.

1900/1/1 0:00:002021年4月5日,TopoBlock與BigDataProtocol聯合舉辦了AMA活動,本次AMA邀請了BigDataProtocol聯合創始人PeterChen.

1900/1/1 0:00:00