BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD+1.87%

ADA/HKD+1.87% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+2.7%

XRP/HKD+2.7%2021年3月13日下午4點,InsurAce創始人OliverXie做客Uniswap中文社區,由BlockArk聯合創始人船長主持,進行“DeFi保險新秀InsurAce如何實現多元化保險業務兼具綜合投資理財功能”的主題AMA活動,本次直播活動由區塊方舟BlockArk支持,鏈聞ChainNews、星球日報Odaily、區塊律動BlockBeats、加密閣媒體支持,直播分享內容整理如下:

船長:大家好啊,歡迎參加今天由BlockArk在Uniswap中文社區舉辦的AMA,我是今天的主持人Warren,BlockArk的聯合創始人。同時感謝星球日報、鏈聞、區塊律動、加密閣對本次活動的支持。在活動開始前容我先簡單介紹下BlockArk。BlockArk是一家加密資產行業的投資銀行與市場營銷機構,旗下管理專注加密貨幣一二級基金ArkStreamCapital。BlockArk集投資、品牌、市場增長、戰略咨詢為一體,致力于推動Web3.0的獨角獸們成長。今天AMA的主題是“DeFi保險新秀InsurAce如何實現多元化保險業務兼具綜合投資理財功能”,嘉賓是InsurAce創始人OliverXie。今天的AMA活動分為兩個階段,第一個階段為主題問答,我會提出10個提前準備好的問題,以一問一答的形式進行。10個問題結束后,會進入第二個階段,自由問答。群友可以對嘉賓自由提問,嘉賓自由選擇其中4-5個問題進行回答。被選中問題的小伙伴,將會共同瓜分50USDT獎勵。Oliver您好,來和大家打個招呼吧!Oliver:各位朋友大家下午好,我是InsurAce的Oliver,很高興今天來到BlockArk的社區來做一個交流,希望能度過一個愉快的AMA,謝謝大家。船長:在開始之前可以先簡單的介紹一下您的團隊和項目嗎?Oliver:感謝給予InsurAce這個機會,在各位行業同仁面前進行交流。InsurAce是一個去中心化DeFi保險協議,旨在為DeFi用戶提供可靠、穩健且無憂的DeFi保險服務。我們平臺特點包括:“一攬子”式保險服務,可以提供極低保費;同時兼具投資功能,為用戶提供穩健收益、產品線豐富、準入門檻低等優勢,能夠為用戶提供有保障有收益的保險服務。目前,InsurAce已上線Rinkeby測試網,正在開放社群測試中,下周一我們將在balancerLBP進行代幣首發,歡迎大家踴躍參加。我再簡單介紹一下我們的團隊。InsurAce團隊由我發起,包括前IBM區塊鏈專家、大型保險公司首席精算師、銀行高管、律師、騰訊系的安全專家等共同發起,匯集了行業內外的專業人才。我本人是從2020年9月份開始帶領團隊創建InsurAce項目。在此之前,我在新加坡一家合規衍生品交易所擔任CTO。我是在2017年開始從事和加密貨幣相關的工作,過去幾年一直致力于Fintech、開放式金融等方向的工作。船長:感謝Oliver的介紹,那我們今天AMA的提問環節正式開始。船長:第一個問題,DeFi保險處于非常早期的發展階段,無論是NexusMutual還是Cover這兩個明星保險項目的保單總額都沒有超過3000萬美金,保單的最大覆蓋資金也沒有超過20億,不足整個DeFi市場的2.5%,您認為DeFi的其他板塊相繼崛起,而在保險這個賽道始終沒能賣出一大步的原因是什么?Oliver:好的,謝謝問題。首先,雖然目前整個DeFi的TVL被保險的覆蓋率不足2%,但是我們跟行業內很多人聊過,大家覺得最終8%-10%的覆蓋率,應該是一個可以期待的比例,所以保險這個版塊的潛力是很大的。其次,關于您所提到的保險行業的進一步發展,我認為原因是多方面的,主要原因之一,是由于保險還是屬于一個風險管理的范疇,屬于一個跟隨的地位,一般而言,行業總是現金業務先突進,然后再是風險管理等跟上。其實在過去的數個月,我們已經看到保險行業的TVL、保額、保險金等數字都在快速增長,這也反映出,隨著DeFi的不斷發展,風險管理的意識也在不斷增強,這個數字還會不斷提高。第三、我認為保險跟借貸、交易所等以流動性、收益率為王的賽道不同,保險賽道是一個可以建立起用戶信任、用戶忠誠度和品牌的賽道,這也需要時間的積累和沉淀。總體而言,我們認為保險是一個需要深耕,值得長期專注的賽道。目前剛剛開始,還有很大的空間,但也需要極大的努力去開發和培育。船長:感謝Oliver的認真解答,下面是第二個問題,在傳統保險機構,保險除了承保賺取保費更大的一部分收入來自于投資組合,所以我想問的是InsurAce資產的收益來源是什么?以及該如何吸引資金進入和TVL擴大?Oliver:在傳統保險機構,一般模式都是股份制保險,他們的模式一般都是極低的成本吸引保費資金,然后用于投資賺取回報,所以資產端、負債端都是比較明確的。對于InsurAce這樣的DeFi保險項目而言,我們首先是一個互助保險的模式,資金來源不是股份制,而是來自用戶的質押(staking),所以我們給予這部分質押用戶的回報,包含3部分:1、代幣激勵;2、保費分成;3、投資收益。在上述3部分中,1是最主要的用戶收益,2和3屬于一個比較長期的現金流收益,但是相比于目前DeFi行業各種高額的APY而言,還是相對比較低的。關于資產的收益部分中,投資這部分,也是我們項目的特色之處,這是nexus,cover等其他項目沒有做的地方,就是保險加投資的雙輪驅動模式。保險為投資保駕護航,投資收益反哺保險業務。吸引資金和做大TVL,我們認為,這個問題上,保險協議跟其他各種DeFi協議略有不同,我們并不是TVL越大越好,而是根據我們的承保量,來動態吸納資金。比如,當前的保險需求很大,那么我們會提升APY,從而吸引更多的資金,提供更大的保險容量;當保險需求下降時,我們會適當控制,保持一個動態的供需平衡。對于TVL,我們認為有幾個點:1)安全、安全,還是安全!平臺不安全,TVL都是債。2)合理管理APY;3)提供更多資產的質押,我們跟火幣團隊也聊過很多次,我們計劃引入火幣的H系列資產作為抵押品等,擴大資產范圍。船長:第三個問題,InsurAce在選擇投資產品上是怎么合理配置的?如何確保資金的安全性,如何隔離資金風險,是否設有有分級投資方案?Oliver:我先分享一張圖。

DeFi信貸協議Concordia獲得400萬美元融資:金色財經報道,多鏈風險和抵押品管理協議Concordia在Tribe Capital和Kraken Ventures領投的一輪融資中籌集了 400 萬美元。其他參與者包括 Cypher Capital 和 Saison Capital。

此次籌款是在本月早些時候該協議在 Aptos 上發布公共測試網之后進行的。主網預計將在未來幾個月內發布,Concordia 將同時在其他鏈上發布。[2023/6/17 21:43:28]

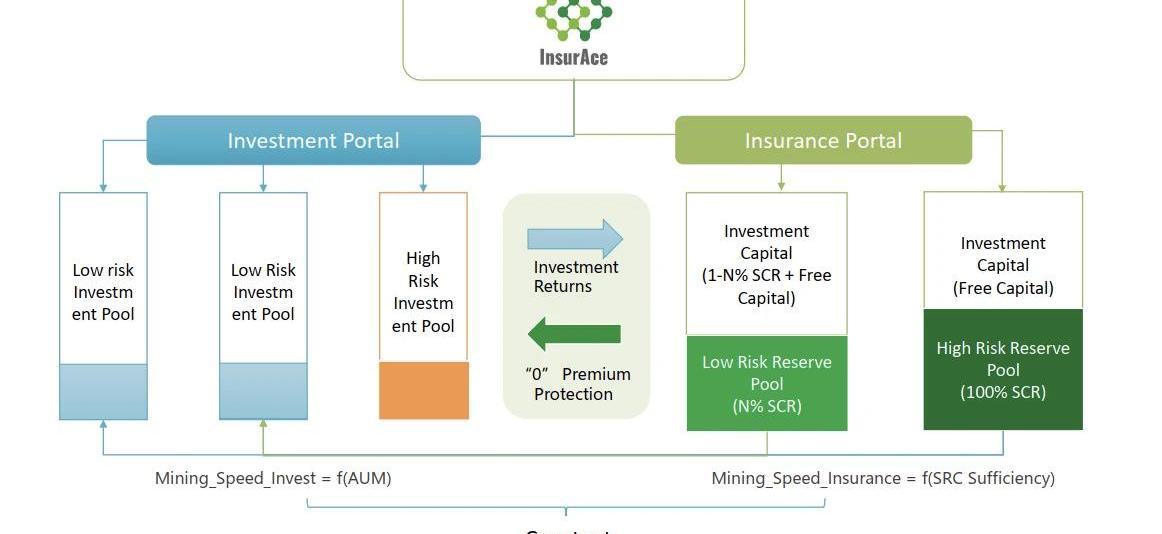

這是我們平臺的一個業務架構圖,大家可以看到,在投資部分,有兩種池子:低風險和高風險的池子。對于低風險的投資池,主要從兩個維度考慮:1)要投的DeFi協議的風險;2)投資策略的風險性。因此,對于低風險的投資,我們會主要考慮如:compound/aave上借貸、uniswap等做流動性供應,eth2.0質押等相對安全的渠道。對于高風險的部分,我們將主要跟第三方收益平臺合作,打造一個“安全理財入口”。簡單的例子,很多人會去別的平臺挖礦,但是擔心安全,那么就買一個保險,那么我們就可以跟第三方合作,我們提供一個入口,資金還是倒流到第三方,但我們在中間加一層保險;這樣給三方引流,我們也邁出了更多的保險;用戶挖礦+保險在一個交易中完成,省錢、省事、省心。對于資金的安全性,我們在技術層面做了多層保障,如分池隔離、多簽、代理合約等方案。投資資金和保險資金中間,是隔離處理的。船長:一般來說保險的整個流程分為3個部分購買保險,承保,賠付,我想就這三個流程來問一些問題,首先是在購買保險方面,InsurAce提供的保險產品設計上與NXM和Cover有什么不同或者優勢,保費費率的定價因素有哪兒些?Oliver:好的。我首先分享一張圖,是一個產品對比。

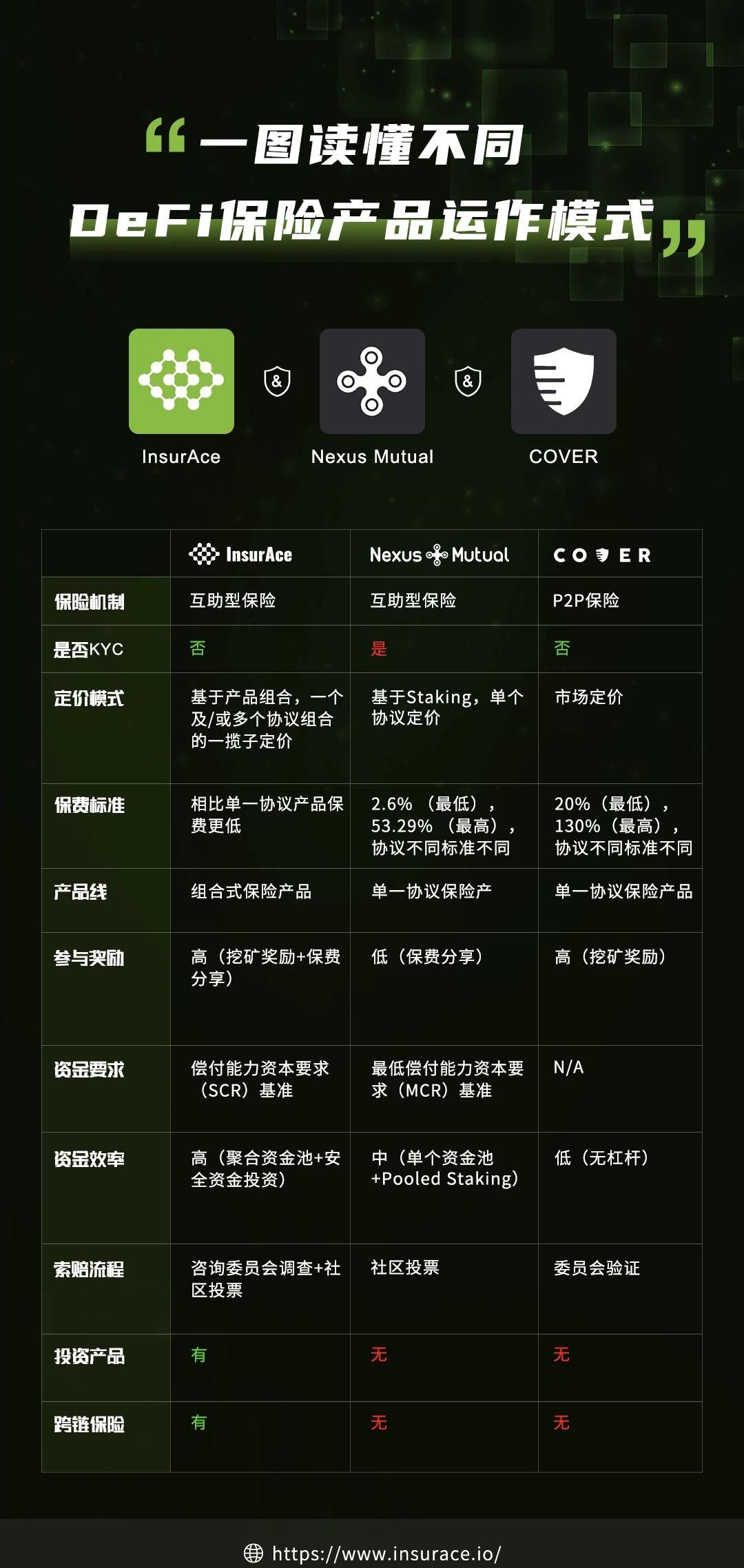

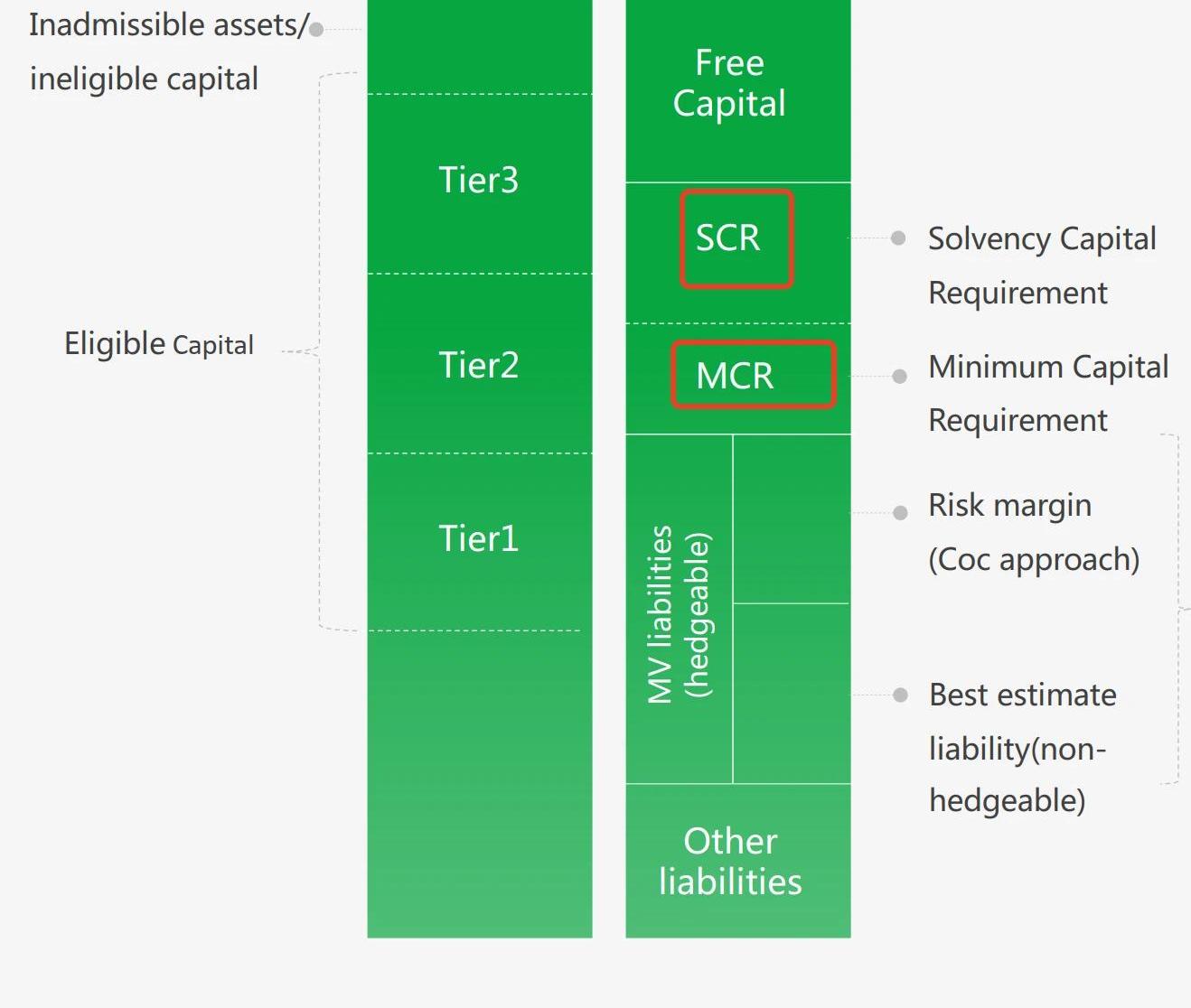

nexusmutual走的是一個互助資金池保險的模式,而cover是一個p2p的保險模式,所以本質上二者不具有特別大的可比性,因為模式不同。我們的模式跟Nexus更類似。所以我會重點談一談這個對比。在保險方面,我們的最大特色是:一攬子式保險(portfolio-basedcover)。簡單而言,你可以一次為多個Protocol買保險,這種模式是我們的獨創。好處也顯而易見:1、風險定價更準確,我們會計算不同協議之間的相關性;2、保費更低;3、gasfee更低,一個交易就cover多筆協議,否則你要買多次,花更多的gasfee;4、更省時省力。SCR,全程solvencycapitalrequirement,是歐盟廣泛采用的一個保險行業資金管理標準。他要求保險提供方,必須維持足夠的資金,在12個月內,99.5%的概率不會破產。我們的資本充足率,是以這個為基準來制定和管控的。MCR,是比SCR更低級別的一個資金要求,nexusmutual在用這個標準,實際上,大家可能也會發現,前段時間,nexusmutual面臨了MCR%=100%的問題,對用戶進行了諸多限制。

ETH合并可能會影響基于穩定幣與DeFi應用:金色財經報道,在 8月27日題為“DeFi 的穩定幣之戰”的報告中,DappRadar強調以太坊即將合并是加密行業中最受期待的事件之一,但DappRadar與其他利益相關者對此表示擔憂,因為它可能在升級過程中對ETH區塊鏈網絡上的幾個去中心化應用程序產生不利影響或不穩定。

灰度也在推特上表示,ETH 合并可能會影響以太坊區塊鏈上的原生代幣。灰度數據顯示,像USDT穩定幣占以太坊總市值的28%。此外,根據加密市場數據提供商 Coinmetrics的數據,各種基于以太坊的DeFi智能合約的鎖定價值約為 400 億美元。?[2022/8/30 12:56:39]

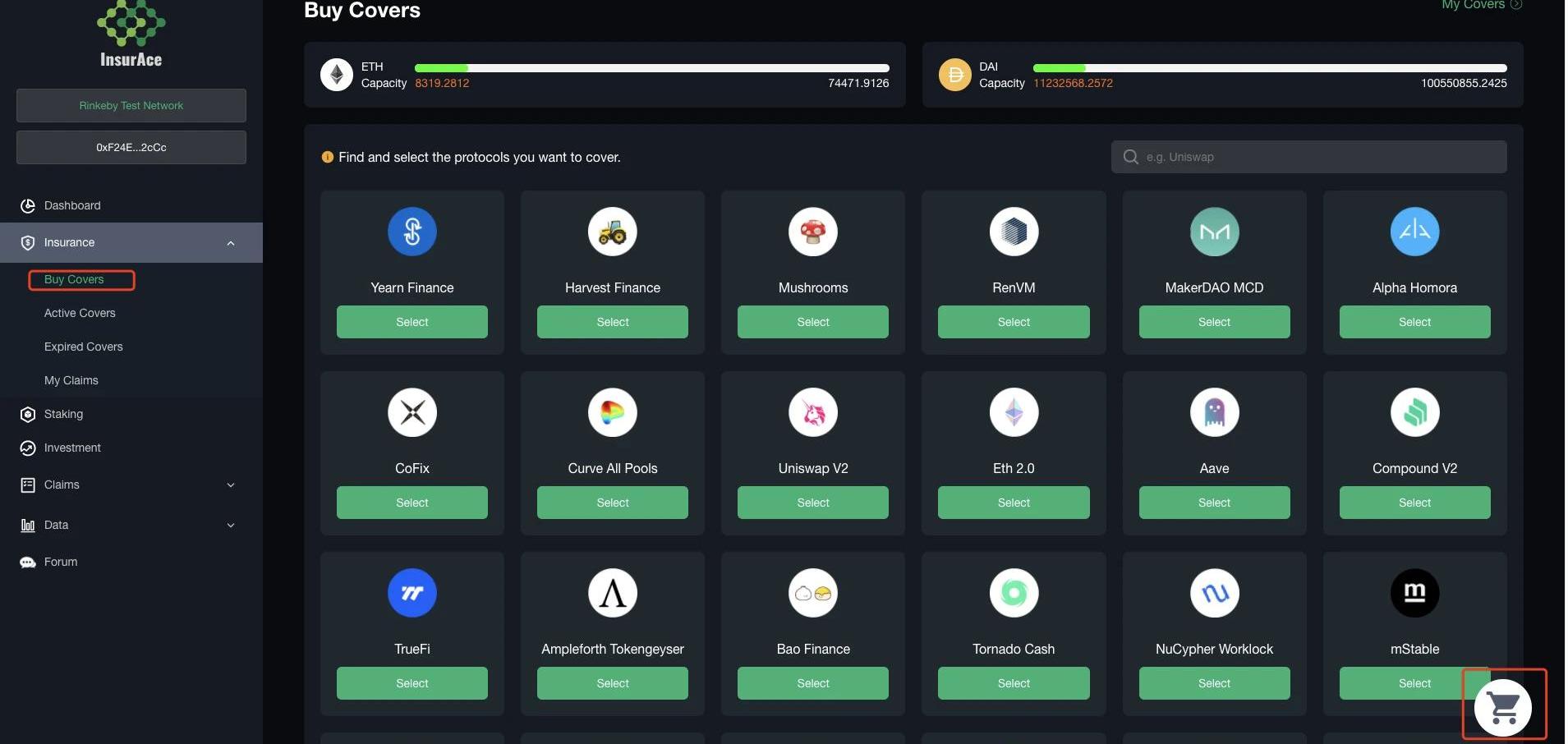

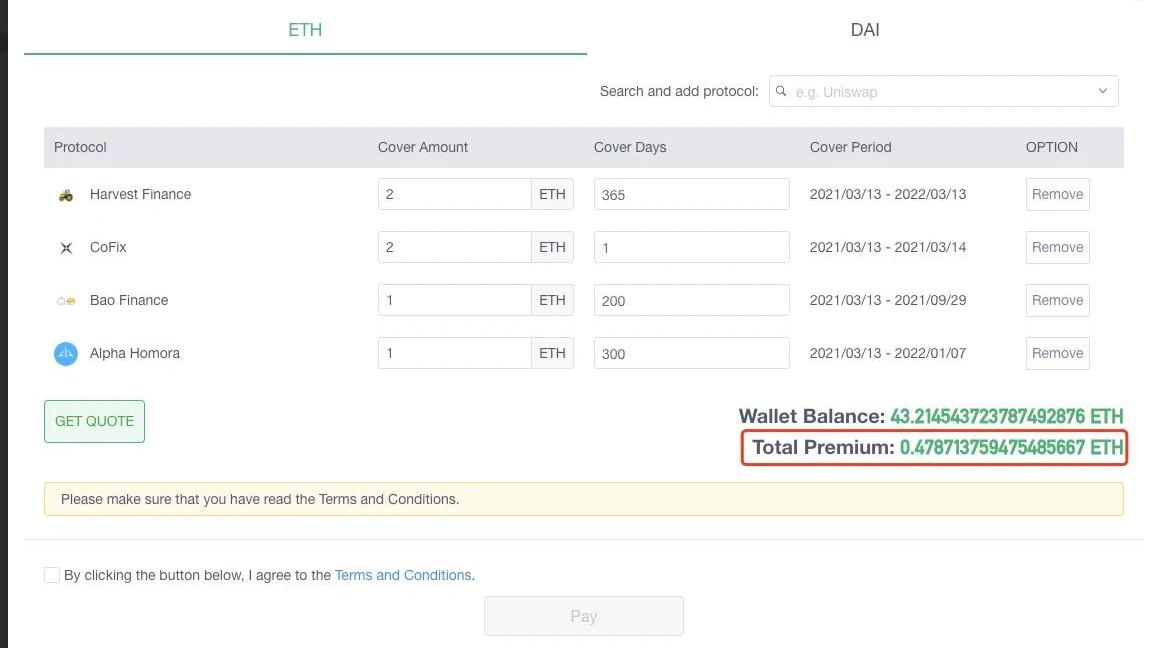

這是一個簡單的示意圖,大家可以區分出SCR和MCR的區別。在SCR之上的部分,freecapital,就是我們前面提到的,要拿去做投資的部分。船長:請問能參與保險的用戶有門檻么,會像NXM那樣有嚴格的KYC嗎?能向我們展示一下產品的demo,模擬一下用戶參保的流程嗎?Oliver:沒有KYC,我們認為Permissionless是DeFi的核心要義。我們的產品在www.insurace.io上可以直接使用。我簡單的給大家截圖看下。

在我們這里購買保險,就像網上購物類似的體驗。可以選取一個或者多個想保的合約,放入購物車,然后給你計算保費,然后購買。

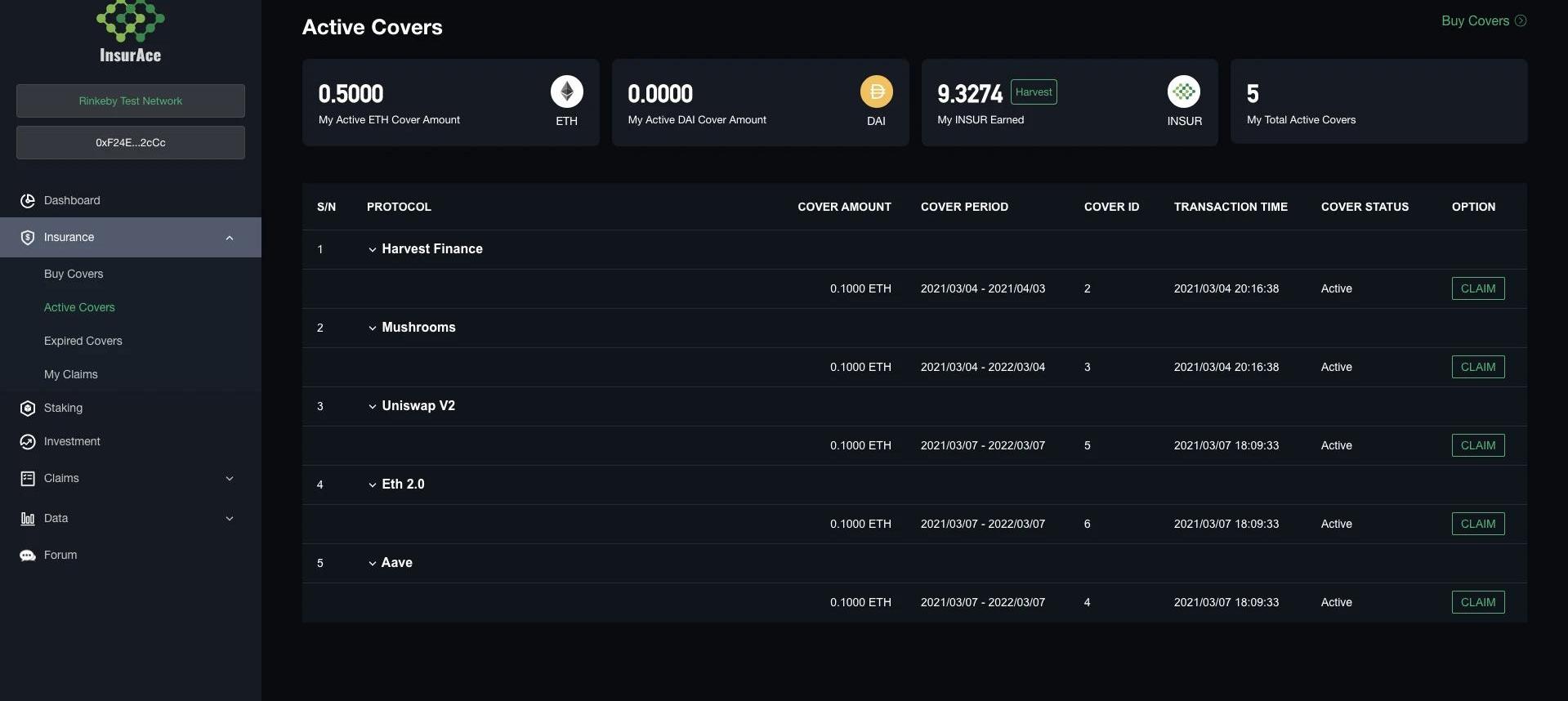

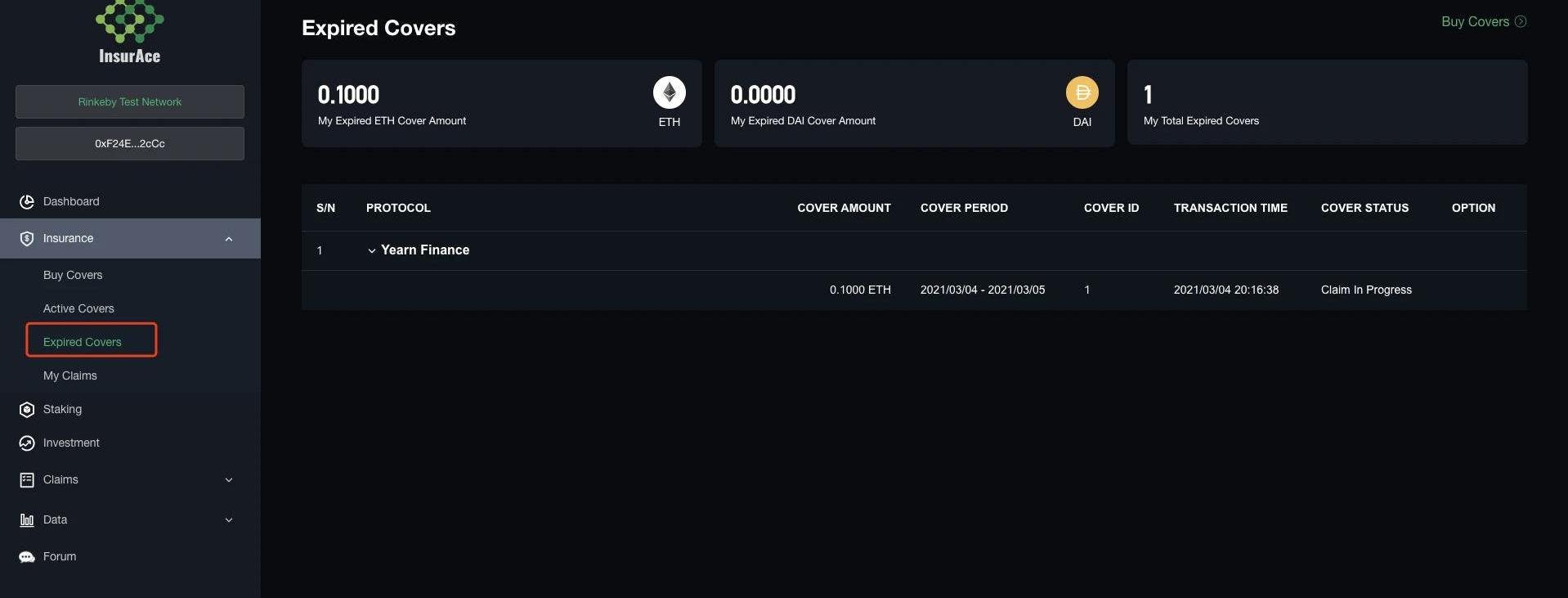

要投保的數量、天數都很靈活。這樣可以滿足farming用戶的多樣化需求。更詳細的產品,歡迎大家到我們官網體驗:www.insurace.io,點擊右上角"launchapp"即可進入。activecovers是保險買成功后,都會顯示在下面;expiredcovers,是過期的保單。在保單過期后30天內,還可以申請理賠。

DeFi項目ChangeX完成約200萬美元融資:金色財經消息,DeFi 項目 ChangeX 宣布完成約 200 萬美元融資,旨在提供加密貨幣交易、質押和 DeFi 借貸服務,最終構建成一個加密資產管理一站式商店。據悉,ChangeX 已組建了一個全新的顧問委員會,顧問成員來自軟銀、美林、摩根大通和花旗銀行等知名金融機構。(cryptonewsbtc)[2022/7/28 2:43:54]

目前參與測試,還有空投獎勵。說道這里,我順便分享一個數據。

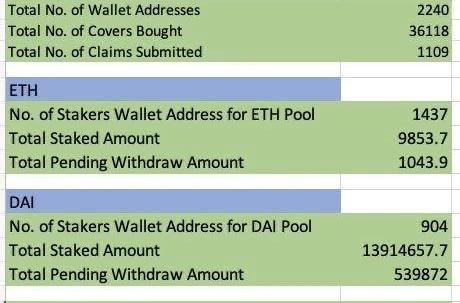

這是我們的測試網開放兩周以來,參與的用戶量。已經數千個錢包連上來參與測試,整個平臺運行穩定、流暢。船長:下一個問題,承保范圍是我們很關注的一個點,比如NXM的承保范圍是「代碼的非預期使用」,所以312引發的Maker清算損失并沒有在NXM上索賠成功。所以請問InsureAce的是怎么確定承保范圍的?Oliver:InsurAce在平臺上主網的初期,將以保”智能合約漏洞(smartcontractvulnerability)引起的安全問題為主要承保范圍。上面提到類似那種,maker的清算損失,應該要單獨開一個新的險種來保護。我們下一步將把承保范圍拓寬到更大的范圍,如中心化交易所被盜風險、錢包風險、托管風險、oracle風險、layer-2風險等。我們的理念就是,做DeFi領域的保險專家,哪里有風險,哪里就有InsurAce。船長:下一個問題,一般來說保險類項目的索賠流程都與Dao治理有關,請問InsurAce賠付的整個流程是怎樣的?相對于老牌保險項目有什么優勢?Oliver:我們也是基于DAO來進行的,這是DeFi的題中應有之義。其次,我們的差異化在于:1、有一個帶有中心化性質的理賠委員會,該委員會由技術專家、法律顧問、保險專家、審計公司、社區成員等共同組成,最重要的是,他們要有足夠的專業能力去調查、判定、審核一個理賠是否是由于智能合約漏洞引起的問題。這種問題,說實話,往往都非常復雜,需要有專業技能的人去調查。2、調查之后,委員會形成一個參考意見,給到DAO,進行投票。否則,由于這些理賠的復雜性,完全依賴DAO的直接投票,很難形成有效、公平、公正的判決,而這對保險協議的長遠發展、用戶信任建立至關重要。當然,在平臺運行的早起,會由insurAceteam來主要挑選委員會的構成,隨著社區的成熟,這些可以逐步完全交由社區來選擇決定。委員會的運行上略帶中心化成分,但是委員會的設立上,是去中心化的。這里面有一個微妙的平衡,這也是保險協議的特有之處。船長:我之前很困惑保險項目的賠付過程以及賠付標準,希望InsurAce能在未來做到更加的公平公正。下一個問題是關于INSURtoken的問題,INSURtoken在整個生態中的主要用途有哪兒些?決定幣價的因素有哪些?Oliver:這就是跟前面我提到的,公平公正的理賠,對于簡歷用戶信心和忠誠度,至關重要,一開始不能放任自流。INSUR是InsurAce的原生治理和功能代幣。那么它的主要應用場景包括:1.INSUR作為挖礦獎勵給到在InsurAce使用保險以及投資產品的流動性提供者,也就是所以使用InsurAce保險及投資產品的用戶均可獲得INSUR獎勵;2.持有INSUR代幣的用戶可以在多個社區治理場景中擁有投票權,例如理賠評估、提案投票等;3.IINSUR代幣可以作為持幣人分享平臺收益的憑證;4.社區獎勵機制。決定幣價的因素,當然這是個很復雜的問題,我覺得長期來看,保險平臺的資金量、投保量、保單收益、理賠概率及額度、用戶數量、平均每單收益等都是平臺業務的核心指標;短期來看,當然市場情緒、盤面波動、市場消息、資金流向等都會幣價造成影響。船長:好滴,保險項目需要慢慢沉淀,希望大家長期關注InsurAce對的動態,下一個問題,我們也了解到INSUR即將進行LBP公募,能給我們講講具體細節嗎?Oliver:好的。我先分享一張圖,是LBP的核心參數。

DeFi 概念板塊今日平均跌幅為2.97%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為2.97%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:CRV(+19.29%)、SWFTC(+16.31%)、WAVES(+14.54%)。領跌幣種為:MLN(-33.01%)、AST(-12.23%)、HDAO(-11.68%)。[2021/3/24 19:12:08]

時間是下周一晚上10點,持續48小時。起拍價4.5美金。當然,大家要注意,LBP跟普通的公募或者拍賣不同,他是反向拍賣,價格從高往低了拍,所以不要一開始急著沖入,可以適當等待,價格回落到您覺得合理的區間,再適當買入。詳細情況,歡迎訪問我們的網站:https://lbp.insurace.io/里面有相關的文檔說明。

船長:很期待2天后的LBP,所以最后再加一個投資者關心的問題,InsurAce的投資背景怎樣?Oliver:好的。我們在去年11月初完成了種子輪募資,由國內外頂級基金投資,包括:DeFiance,parafi,huobidefilabs,#hashed,signum等。今年2月底,完成了私募輪融資,包括alameda,hashkey,IOSG等機構投資,上述種子輪基金也紛紛跟投。總體上,InsurAce擁有非常頂級的投資者陣容。

船長:感謝嘉賓的精彩分享,我們第一階段的主題問答先告一段落,接下來進入自由問答階段。群友可以對嘉賓自由提問,嘉賓自由選擇其中4-5個問題進行回答。被選中問題的小伙伴,將會共同瓜分價值100USDT的獎勵。那我們的自由問題環節現在開始。問:你好,我想問,InsurAce在的在優化收益方面,打算選擇和那些項目合作呢?Oliver:如上面所述,我們在低風險投資方面,主要會選擇AAVE/Compound,ETH2.0,Uniswap等相對安全、穩健的平臺進行合作。在高風險區,我們跟alphafinance談了很多,會跟他們做一期試點,即安全投資/挖礦入口的方式。問:后期有上三大所的預期嘛?Oliver:有的。大家可能注意到,火幣和OKEx都投資了我們,幣安那邊我們也一直在積極溝通。上所是我們的肯定會做的事情,也在努力推進中。問:你好,我想問隨著defi資金量的增長,2021會不會是保險項目集中爆發的年代?Oliver:我覺得很有可能,實際上保險賽道被極大的低估了。大家對比傳統該金融行業,保險的業務體量是跟銀行等量齊觀的,而交易所實際上是比較小的。但是在DeFi的各個賽道里,目前借貸和交易所是最大的估值所在,而保險協議,加起來還不到一個一線DEX的體量,這是不合理的。我們相信,保險賽道,會迎來爆發。而且是隨著DeFi的持續發展,風險管控意識的不斷提升,會持續發力。問:您好,Oliver,我是在傳統保險公司工作的,一般在傳統保險公司,對資金的要求往往追求的是安全和低收益的,一般年化只有5-7個點,甚至更低,請問您的項目也是這樣的嗎,還是對風險有著更嚴格的把控?Oliver:由于我們有代幣激勵的部分,這部分收益往往比較高,所以這是早期用戶資金的主要收益。而投資的收益,為了安全性,我們所投放的平臺,我認為會比這個5-7%的高,但是也不會高出數量級的差別。當然,隨著平臺的長期發展,會有更大的收益渠道凸顯出來。問:保險類的項目如何保證自己不出安全問題?cover就被黑過Oliver:這是個很好的問題,實際上這也不是保險項目特有的痛,而是整個DeFi的痛,保險協議來幫助其他DeFi項目緩解這個痛,代價是自己承擔更大的痛苦。所以,安全對于保險協議是重中之重。除了技術手段的加強,我們也在跟傳統保險公司談合作,想把我們的一部分風險轉嫁到圈外去,這也是給整個DeFi一個風險的泄洪口。否則風險只是內循環。問:您這邊也提到了可能apy可能比較低,那么你們怎么確保后期的用戶量呢?后期有其他計劃來吸引嗎?Oliver:這是個系統工程,需要平臺的業務本身不斷發展,同時也有行業的不斷發展和成熟。問:測試一次空投給多少代幣?Oliver:測試后,會選擇比較有價值的反饋,給出空投,會在LBP結束后空投,數額未定,看到時候token的價格。船長:好的,今天的AMA就到這里結束了,再次感謝OliverXie的精彩分享,額外獲獎的小伙伴可以私聊sumi@BlockArk小助手登記信息,謝謝大家積極參與!Oliver:感謝Warrenhosting,感謝各位朋友的時間耐心傾聽,請持續保持關注。未來BlockArk將給大家帶來更多的優質項目和內容分享,只要保持關注Uniswap中文社區,或者關注@BlockArk區塊方舟,即可第一時間獲得相關信息。本次AMA的內容回顧也將發布在微博和各大媒體平臺,敬請期待!*注:本文僅做研究討論和信息分享,不作為投資建議。

分析師:基于以太坊的DeFi代幣9月初以來平均下跌30%:數據分析師Ceteris Paribus稱,自9月初以來,基于以太坊的DeFi代幣平均下跌了50%,但此后反彈了35%。其中Yearn.Finance(YFI)、Aave(LEND)和Loopring(LRC)表現最好,而Curve、Meta和Sushi表現最差,降幅均超過50%以上。Paribus表示:“從9月開始,DeFi代幣平均下跌50%。現在反彈了35%,但仍比9月1日下跌了30%。[2020/9/12]

編者按:本文來自金色財經,Odaily星球日報經授權轉載。NFT是一種區塊鏈網絡上買賣數字內容的代幣,這些數字內容包括藝術品、交易卡、以及其他可收藏寵物等.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:NYCMediaLab,翻譯:Jeremy,Odaily星球日報經授權轉載.

1900/1/1 0:00:002月28日,幣乎舉辦了一場直播吸引了不少目光,因為這一次的主角是V神。總體這個直播是利好的,具體什么利好,我在結尾說.

1900/1/1 0:00:001月15日,2020年度的ACMFellow名單正式公布,其中包括2015年圖靈獎得主、Findora高級研究院高級顧問WhitfieldDiffie.

1900/1/1 0:00:002021年3月3日,Odaily星球日報創始人兼CEOMandy對話幣安戰略并購副總裁Ling&MulticoinCaptial合伙人Mable.

1900/1/1 0:00:00本文來自ITpro,作者:SabinaWestonOdaily星球日報譯者|余順遂PayPal宣布計劃收購Curv。據悉,Curv是以色列加密貨幣安全云基礎設施提供商.

1900/1/1 0:00:00