BTC/HKD-3.73%

BTC/HKD-3.73% ETH/HKD-4.12%

ETH/HKD-4.12% LTC/HKD-2.54%

LTC/HKD-2.54% ADA/HKD-5.67%

ADA/HKD-5.67% SOL/HKD-7.88%

SOL/HKD-7.88% XRP/HKD-5.59%

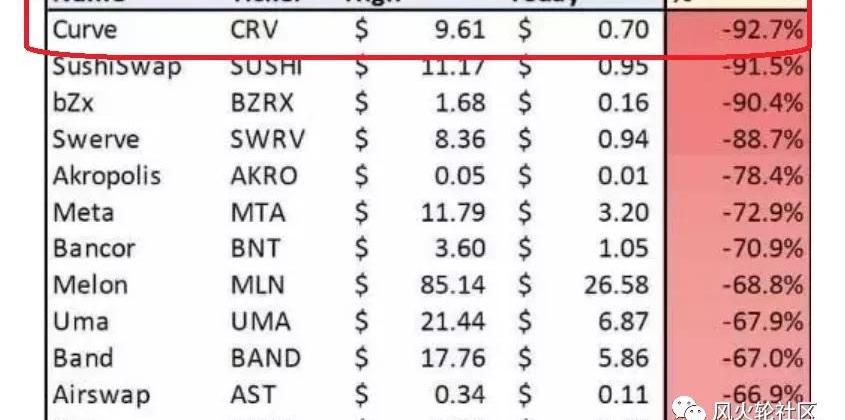

XRP/HKD-5.59%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,這兩天又是輪到defi幣表演的時候,像aave/link這倆龍頭我們又看到了新的ATH,再次提醒,即便最近一段比特走勢沒那么好,也不要因此過于看空山寨市場,走勢已經很不同步了。今天要來更新一個defi幣的內容,雖說它這兩天略有回調,不過一周90%的增幅可以算是所有defi里最靚的崽了,那就是—CRV(curve.fi穩定幣去中心交易所的平臺幣)。Crv在去年十月defi市場小熊市時,曾被評為2020年最慘defi幣,跌幅排在第一名:

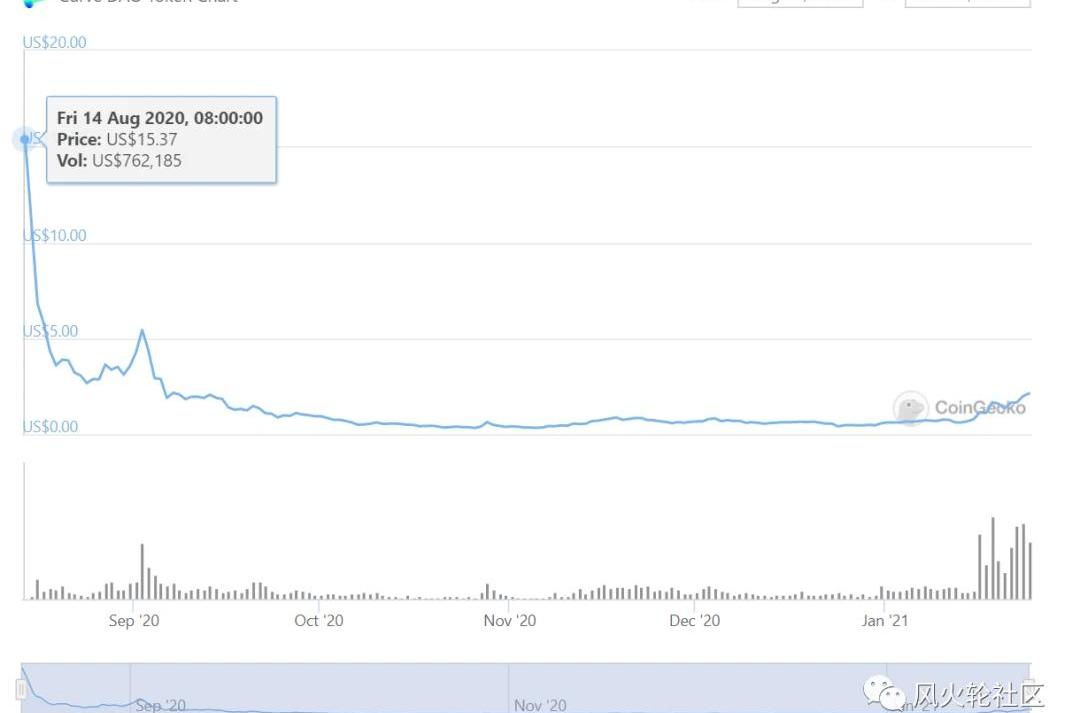

這個表的價格其實還不準確,剛上線因流動性極度匱乏最高是飆升到54刀,只是停留時間很短,不過從coingecko下面的行情走勢來看:

彭博分析師:2023年回報率前20大ETF中,只有2個與加密貨幣無關:金色財經報道,彭博ETF分析師James Seyffart表示,2023 年回報率前20大ETF中,只有2只非杠桿美國 ETF 與加密貨幣無關,分別是TSLY ( TSLA的單一股票敞口,帶有可獲取巨額收入的期權)和FNGS(FANG+ 股票的集中 ETN)。不過,這兩個與排名靠前的加密相關ETF相比,年初至今回報率低了近50%。[2023/8/11 16:19:41]

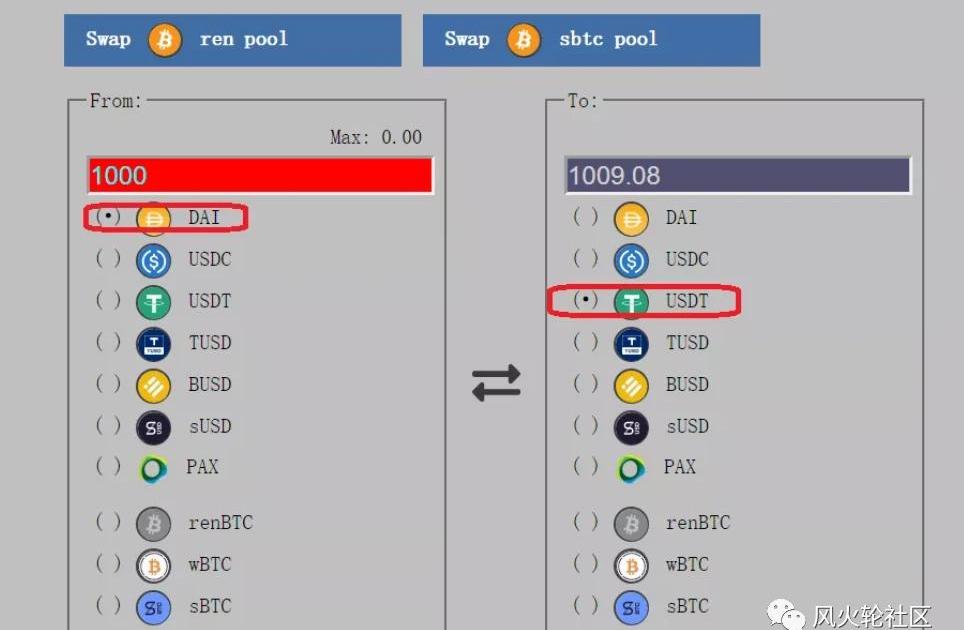

盡管最近有些價格表現,還是處于低位長長的直線區域,而不像其他很多defi幣很早就已經走出了拋物線上漲。關于curve.fi,應該很多人都知道,他家主要做的是穩定幣間的自動做市交換,你可以理解它為“穩定幣版的uniswap”。

這里的穩定幣,一種是usdt/usdc/dai這種市面上主流的穩定幣,一種是一些穩定幣的權益代幣,比如compound上面的cUSDC之類,還有就是wBTC/renBTC這種映射代幣的等值交換。curve家主打的一個特色就是通過特定算法以及較為低廉的手續費,使得大額交易的滑點和成本做到極致的低,大額穩定幣間的兌換,不僅相比于uniswap,甚至有時要比中心交易所的還要小很多,不僅很多defi玩家看重這一點,有些中心交易所也都轉變來使用他家的服務。當然,使得摩擦成本低的另一方面因素也是需要有足夠的流動性,而這個流動性也來自于他家的挖礦,crv除了早期投資和團隊的部分,就主要是通過做市獎勵產生。

TON基金會發布公告稱希望非活躍創始地址在2023年前激活:金色財經報道,TON 基金會在 Telegram 上發布公告稱,由于部分創始地址常年不活躍,導致各個數據統計網站統計的數據不一,使得社區對 TON 的代幣經濟學產生了疑惑。TON 基金會稱,目前持有超過 1 枚 TON 的非活躍地址有 204 個,持有總計 10.8 億枚代幣,希望這些地址持有者在北京時間 2023 年 1 月 1 日 8:00 前激活地址并向任何地址進行轉賬,以使得 CoinMarketCap 等數據網站能獲得更加準確的數據。[2022/12/18 21:51:55]

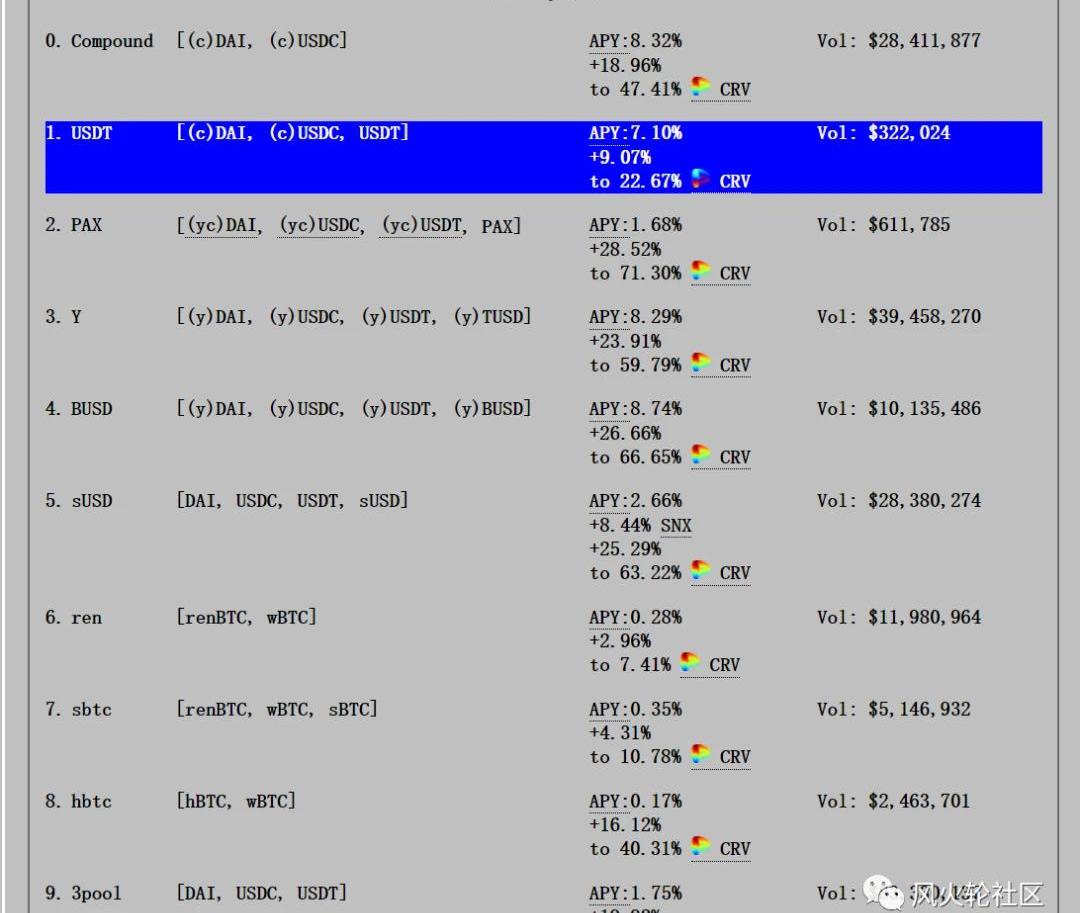

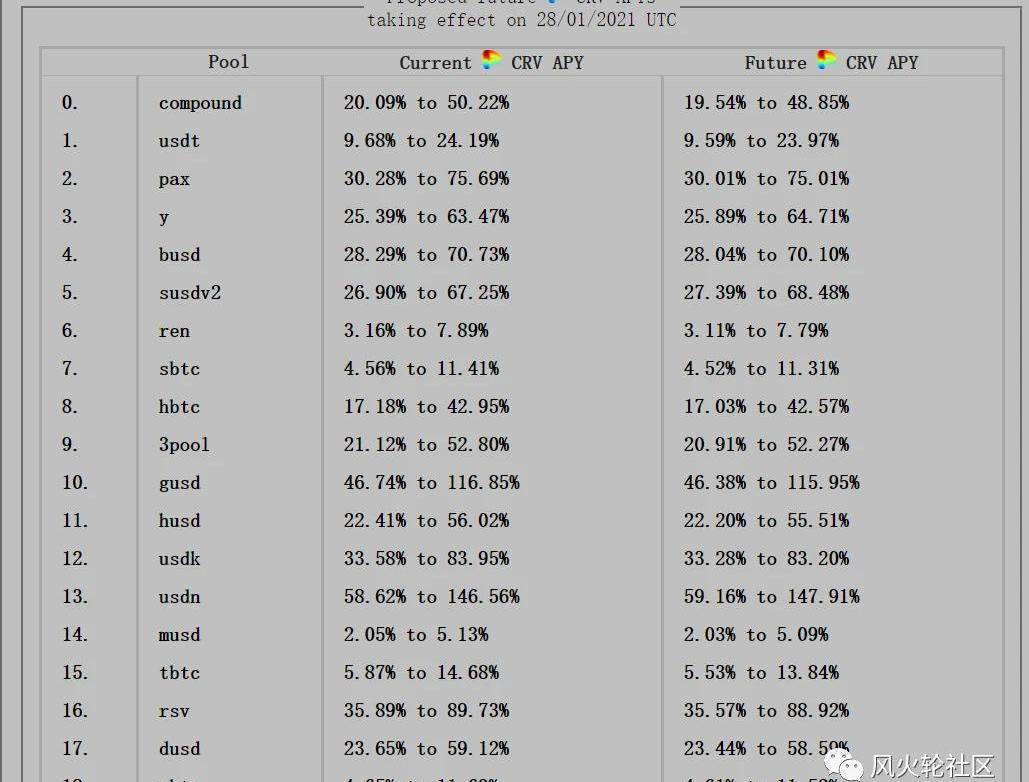

上圖是目前一些流動性挖礦池的收益(APY年化)和交易對日成交量情況,官網直接打:curve.fi就能看到。這里收益包括幾個部分,一個是做市收益的年化+可能存在的借貸年化,比如cDAI這種是compound上的借貸權益代幣,它可以獲得comp利息收益同時又能在curve池中獲取做市收益,像上面藍色USDT里APY7.10%的那部分顯示的就是這個收益。另一部分是平臺給的CRV激勵,這里根據你是否鎖倉,鎖倉時限的長短(最長是四年),會有不同的激勵權重,像上面還是USDT池子,這部分收益年化從9.07%到最高22.67%不等,不過注意這里給的是CRV,所以年化是根據CRV價格時時變動,像這波crv漲上來了,平臺所有的收益也好看了許多。還有一部分是看開池子的項目方是否給予激勵,像sUSD,是SNX上的抵押生成穩定幣,在這個池子做市,還能獲得一部分SNX獎勵,當然不是每一家都有這個激勵。因為有這樣的激勵,又因為他上面交易對大部分是做的穩定幣,或者等值標的,無常損失非常非常小,所以也聚集了相當多做市商在上面,對大一點的資金,其實會更喜歡這種穩一點且長期的項目,而不是那種年化幾百但最后很可能挖了個寂寞的野礦,包括最早YFI之類的理財都會放很多在這上面挖。而要維持一個好看的年化,最好的策略是挖提賣,這也是為啥之前幾個月幣價長期低迷,投資者們包括我也比較顧忌的一個方面。不過呢,所謂的長期拋壓,可能也沒有那么糟糕(很多時候做出錯誤決策就是因為道聽途說和刻板印象,我們需要打破它,多想想另一面)。首先,crv每天的增量是200萬枚,之前看海外一個文章,挖礦出來的是77.6萬枚(不知這數據是否精準,暫且一用)

Bloomberg Intelligence:2024年全球元宇宙市場規模可達8000億美元:金色財經報道,據Bloomberg Intelligence分析,預計到2024年,全球元宇宙市場規模可達8000億美元,這意味著年復合增長率將達到13.1%。需要注意的是,目前元宇宙還僅涉及在線游戲制造商、游戲硬件、現場娛樂和社交媒體這些主要市場,雖然它們都是元宇宙生態系統的關鍵部分,但隨著互動體驗的驅動,未來元宇宙市場還將包括相關計算、網絡和支付公司作為其基礎設施的一部分。(roundhillinvestments)[2021/11/1 6:24:41]

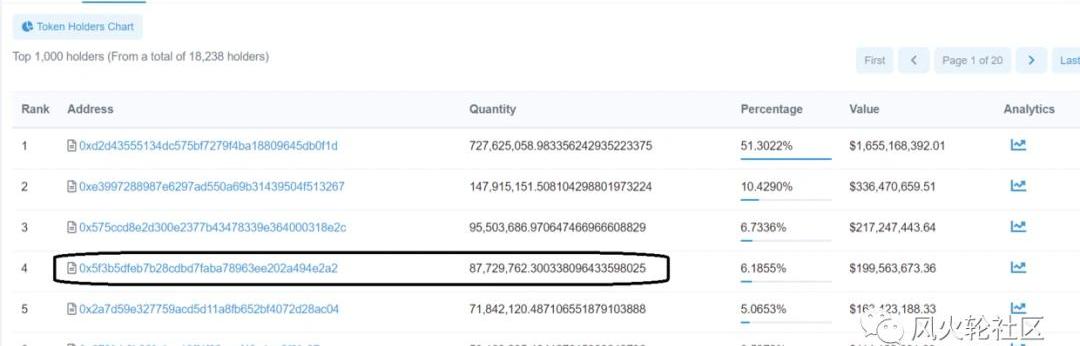

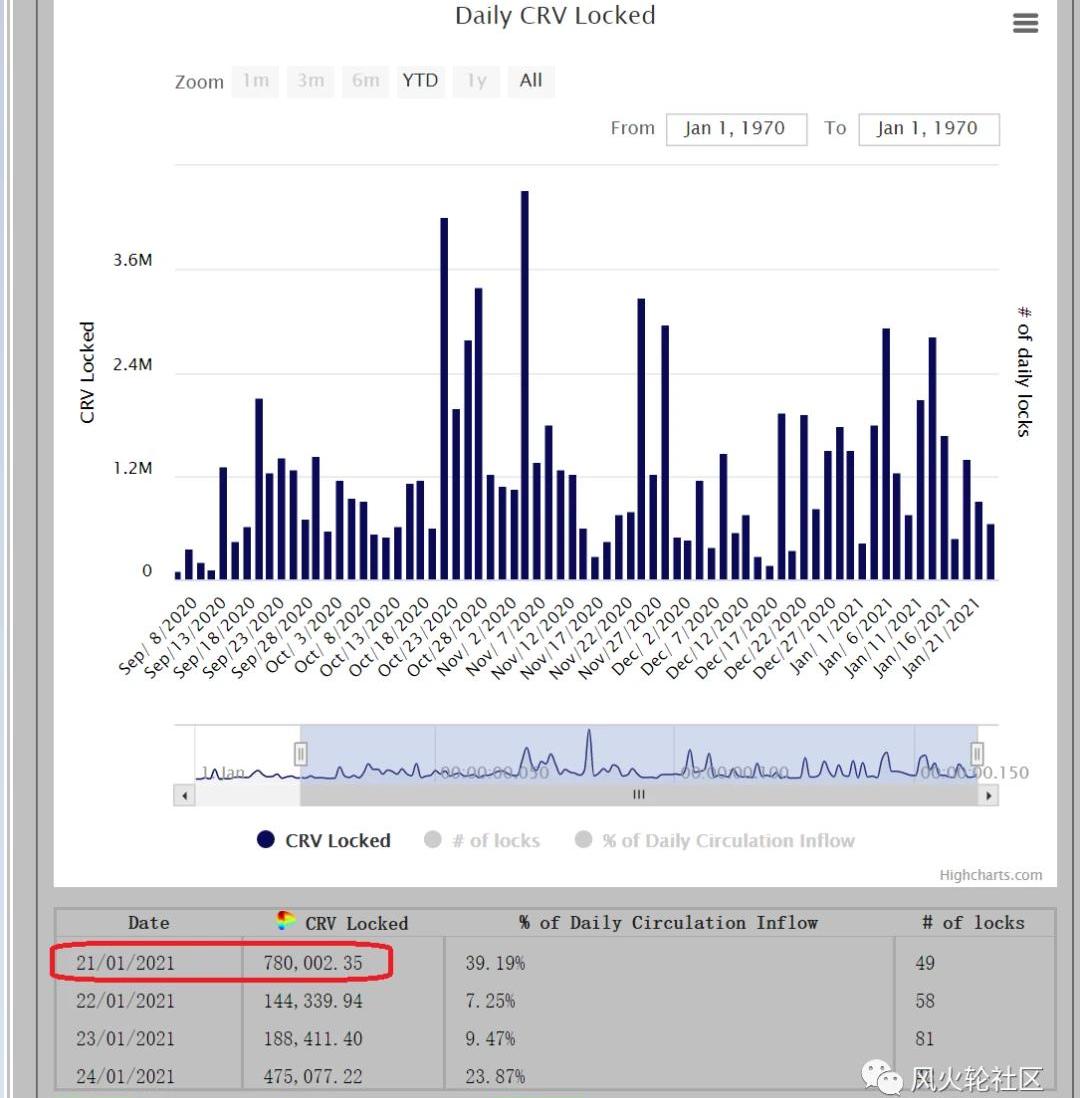

看了下持倉地址,排首位的應該是官方釋放地址,不過轉出的好像有被地址4(黑框)囤積,所以實際拋壓可能并沒有那么大,有興趣的可以去瀏覽器觀察下它們的地址情況。那對于挖礦產出的部分,每天其實都還有很多crv在被鎖倉,他家的每日鎖倉情況:https://dao.curve.fi/dailylocks

Argo Blockchain 2020年Q1挖出918枚BTC,創歷史新高:上市礦企Argo Blockchain更新挖礦業務表示,在2020年的前三個月,公司已經挖出了918枚比特幣,是上一季度的兩倍多,創歷史新高。其中,3月份挖出了333.8枚BTC,2月份為337.5 BTC。Argo Blockchain補充稱,其運營沒有受到新冠病疫情的影響。(Proactive Investors)[2020/4/6]

像1月21日的鎖倉就有78萬,可以說某些時間段里可能鎖住的是比當日拋壓還要多的。

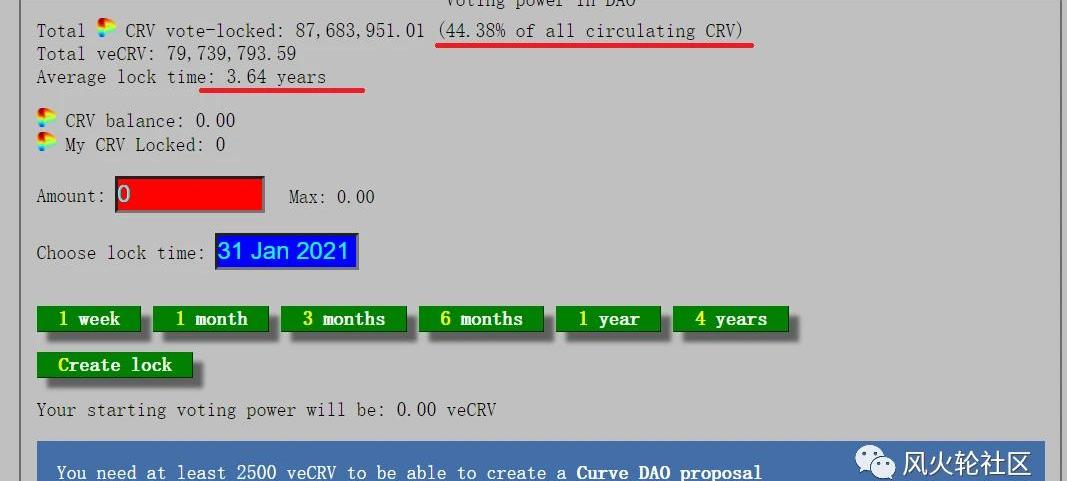

根據平臺數據顯示,目前鎖倉CRV有8700多萬,占總流通量的44%,去年十月我們對他家評測時那時只鎖了流通的16%,增長變化還是可見的。另外上圖中有一個數值,平均鎖倉時間是3.64年,可見這里面大部分份額是直接鎖四年不拿出來的。可能看到這里有朋友會問,為啥有這么多鎖倉,他家的代幣設計里,鎖倉是有很多用途:1.最直觀的鎖倉做市是有更高收益,鎖四年獎勵是最多,另外鎖倉還有交易手續費一個比例的分潤。2.所有的投票都是需要鎖倉,通過鎖倉獲得投票權益代幣——veCRV,這里有一個機制是,最長鎖倉是4年,如果你鎖1000個crv鎖四年是可以獲得1000個veCRV來參與投票,這也是滿額的權重,如果只想鎖1年,那么就只給250個veCRV,依次往下類推。

分析 | 2024年全球制造業市場中區塊鏈相關產值將超3億美元:據GlobeNewswire消息,錫安市場研究公司發布的報告顯示,2017年全球制造業市場中區塊鏈相關產值為500萬美元,預計到2024年將達到3.07億美元,2018年至2024年的復合年增長率為76.4%。[2019/1/2]

https://dao.curve.fi/gaugeweight每個池子每周的收益大小都和這些投票權重相關聯,對利益相關者必需要適當鎖倉,他們會更多的選擇四年把權重拉到最大。3.社區提案需要至少2500個veCRV的門檻,對應1萬枚crv鎖倉一年。對于平臺各種池子背后的團隊來說,都需要有一定量crv的持倉,而且隨著crv不斷的挖礦產出,可能還需要增加配置,才能維持住在這些投票決策中的優勢,對不斷增發的幣種,有不利于長期的地方,但對于治理投票來說,長期的增發卻是能使得系統保持一定競爭和博弈態,倒也未必是壞事。鑒于上述,代幣機制里的長期拋壓,可能也沒有想象中糟糕,當然暫時來說每日鎖倉量還是小于增量,未來如果要做到價值上的增長需要看:1.市場的fomo情緒,crv暫時可能還算是defi里的后排,持倉地址還沒到2萬個,包括這種穩定幣交換,可能散戶關注的少一點。2.基本面數據的增長,比如鎖倉資金、交易量手續費收益、鎖倉占比,這些都可以在官網查到,下圖框出的目錄這里多翻翻:

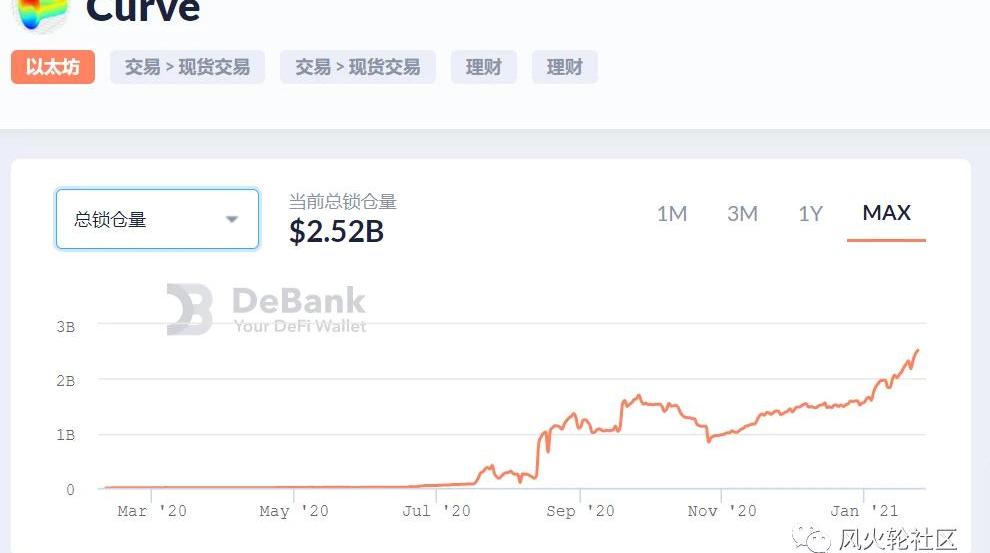

和去年十月份對比,數據方面是變好了很多,當時有點擔心他家主要靠個別幾個標的交易對套利,但現在看,日交易過千萬的池子增加了不少。流動池鎖倉量最近也是創下了新高:

3.各類項目方的入駐,從上面籌碼的分析來看,很大一部分token需求可能來自這些交易對背后的利益相關者,需要讓他們的池子有個好的流動性,就需要吸引更多做市者,也就需要把收益做上去。現在我們能看到compound在上面,還有busd(幣安),還有renBTC背后的ren,未來應該還會有很多項目方帶著新的交易對上線,只要defi這塊繼續有新項目玩下去,對crv的潛在需求就會存在,最近我沒太去玩defi,不過看海內外各種群聊,又是一波新網紅。另外就是上面說的renBTC,還有wBTC,現在這種映射代幣也是一種趨勢,出來一個新defi可能就希望自家做一個映射代幣,或許這也是未來最快能落地的“跨鏈”形式,而對這種映射代幣,如何和原幣綁定價值,是最大的問題,不知道還有朋友記得我們之前講wBTC的一個杠桿安全性問題不,對他們來說,有一個像curve這種流動性足夠大的池子,會是剛需。結語

以上是對curve.fi的一個更新,僅供參考,這里還是以一個中立角度來看待各種項目,最終還請自行研究決策。他家目前的增長狀況還是不錯,像數據面交易手續費增長促進更多的鎖倉也會有利于市值增長,另外就穩定幣交易這塊,暫時來看形成了一定的護城河,之前的仿品都沒有走下來,這是我覺得后面這個項目還是可以關注的一個主要因素。不過風險也還是要注意,一是合約漏洞風險,二是它的基本面是跟著defi發展走的,未來如果defi遭受一些清算打擊,它恐怕也難獨善其身,特別是還是有持續的增發在。

編者按:本文來自鏈聞ChainNews,撰文:潘致雄,星球日報經授權發布。一次比特幣協議的升級,可能會預示著未來3至5年的趨勢,雖然大家并不關心比特幣的技術迭代,更關注安全和主流人群接受度,但最.

1900/1/1 0:00:00數字資產行業的“熱潮”還在繼續,能量四溢。2020年6月開始,隨著機構入場、DeFi各賽道的崛起,以太坊2.0啟動,以太坊迎來了諸多利好,價格一路上漲,在今年1月獲得諸多突破,并引發了“行業一哥.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00不看不知道,一看嚇一跳!據有“加密領域Bloomberg”之稱的數據提供商Messari的最新爆料,原來亞洲才是加密領域的真大佬.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:StarkWare,編譯:Kyle,星球日報經授權發布。零知識證明研發機構StarkWare表示,其二層擴容解決方案ZKRollup“StarkNet”目前已經.

1900/1/1 0:00:00作者:明曦|出品:奔跑財經穩定幣是現實世界與加密世界的一座橋,這座橋最大的特性是穩定。作為法幣和加密貨幣之間的轉換器,穩定幣是加密市場交易和流動的不二法寶.

1900/1/1 0:00:00