BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+1.22%

LTC/HKD+1.22% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+0.9%

SOL/HKD+0.9% XRP/HKD+2.63%

XRP/HKD+2.63%

比特幣自誕生以來,對大多數人來說一直是個謎。到底是注定要破滅的投機泡沫還是未來的貨幣?或許可以提出一個支持承認它是一種商品的論點?如何證明它的價格,更重要的是它的價格走勢會是如何?

對于每比特幣的價格走向,TradingView、Twitter或Telegram等平臺上的技術分析師意見不一。

目前,比特幣在各大交易所的平均交易價格為每枚8000美元左右。有人預測比特幣將跌至5000美元左右,而看漲者則認為5月份我們將看到比特幣的價格將超過每比特幣1.3萬美元。

現有的估值模型及其局限性

庫存流動模型(Stock to Flow)

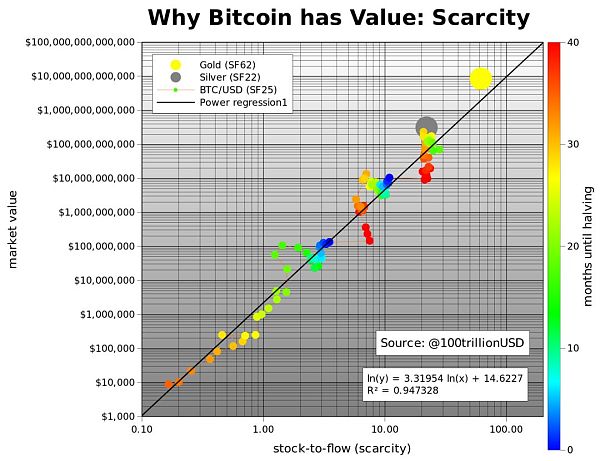

在基于比特幣基本屬性的模型中,planB基于未來發行稀缺性概念的Stock to Flow模型吸引了比特幣愛好者。

在這一領域的進一步研究,特別是Nick對流量與價格協整的證明,使該模型進一步合法化。假設其自變量的未來值是一成不變的(或者更確切地說,是在代碼中),模型價格的未來范圍可以準確地預測。

planB評估比特幣價值的庫存-流動模型

Charles Hoskinson呼吁Cardano社區就CIP-1694發表意見:12月21日消息,Cardano開發公司Input Output聯合創始人Charles Hoskinson呼吁Cardano社區就改進提案CIP-1694發表意見。Input Output軟件工程主管Jared Corduan在 Github上分享了CIP-1694的詳細信息,并將其描述為一種鏈上治理機制,將支持Cardano的伏爾泰階段。

CIP-1694是一項為Cardano生態系統的社區治理和自我可持續性奠定基礎的提案。CIP-1694的目的是作為提議的伏爾泰治理系統的一部分,提供在短期內既有價值又在技術上可實現的第一步。它是社區投入的起點,后續提案可能會對其進行調整和擴展以滿足新出現的治理需求。(fxstreet)[2022/12/21 21:58:57]

雖然我個人對這個模型印象深刻,并將其用于非常大的時間范圍內的交易,但它并不是一個著眼于季度或更短時間范圍內的波動交易者的最佳工具。在一個極端的牛市階段,可以看到比特幣的實際價格是該模型預測價格的4倍以上,而盲目追隨該模型的預測可能會讓一個人的賬戶在熊市低谷時縮水一半之多。

庫存-流動模型有非常大的誤差范圍

該模型也未能對其他證明工作(PoW)加密貨幣進行估值,如萊特幣、比特幣現金、ZCash、Monero等。然而,這并不是說這些加密貨幣的定價為零,如果它們在過去24個月里保持了市場份額的話,那么它們的估值需要一個更好的解釋。

山東廣電元宇宙創新實驗室成立:12月11日消息,日前,山東廣播電視臺和中科院、清華大學等單位發起的山東廣電元宇宙創新實驗室正式成立。據悉,“山東廣電元宇宙創新實驗室”已推出一系列基于元宇宙技術的創新產品,包括超寫實數字孿生空間、高仿真超寫實數字人、功能性數字人(數字員工、數字客服)、元宇宙會議、元宇宙展會、元宇宙黨建、元宇宙音樂會、元宇宙電商賣場等元宇宙空間產品,并為客戶提供數字人、元宇宙產品的創意策劃、設計制作、執行運維等服務。[2022/12/11 21:37:13]

最后,該模型假設挖掘比特幣的過程將持續到2142年的最后一塊,在這種情況下,比特幣的價值將是無限的。然而,如果在2142年之前停止開采,比特幣的流量將降至零。如果這種情況發生在明天,或者五年后,比特幣的價格會在短時間內飆升至無窮大嗎?不。如果有什么不同的話,它的價格預計將大幅下降,作為對這樣一個黑天鵝事件的反應。

比特幣Energy-Value等價模型

查爾斯?愛德華茲(Charles Edwards)的這個模型試圖基于比特幣的能源成本來評估它的價值。這是一種比S2F模型更實用的比特幣估值方法——過早結束比特幣的開采可能會壓低比特幣的價格,而不是將其推到無限大,還可以用來估值其他PoW密碼及其比特幣對,例如,通過對比特幣現金(BCH)進行美元估值,

泰國風投基金V Ventures以1億美元收購Zipmex交易所:金色財經報道,風險投資基金V Ventures已與加密交易所Zipmex達成收購協議,該基金由泰國億萬富翁和咖啡大王巴育的兒子Chalermchai Mahagitsiri創立。

知情人士透露,該基金以約1億美元的數字資產和現金收購Zipmex 90%的股份。根據在新加坡舉行的法庭聽證會消息,V Ventures將向Zipmex提供了3000萬美元的現金,其余為加密貨幣;Zipmex計劃在2023年4月之前,使用從交易中收到的加密貨幣資產來解鎖交易所凍結的客戶賬戶。

此前消息,Zipmex于2022年7月突然停止提幣,該交易所主要在泰國、新加坡、印度尼西亞和澳大利亞開展業務。(cointelegraph)[2022/12/3 21:19:55]

愛德華茲的Energy-Value等價模型

然而,與S2F模型一樣,Energy-Value等價模型過于平滑,對價格波動不敏感。在極端的熊市情況下,比特幣的交易價格在2011年和2015年比模型價格低60%,而在2018年底時僅比模型價格低45%。由于這個模型不能作為一個統一的底部指標,因此需要根據生產成本進行進一步的建模。

比特幣生產成本(CoP)模型

Energy-Value等價模型的一個缺點在于它忽視了將資本支出(CapEx)作為挖掘比特幣成本的一部分。用于比特幣開采的資本支出將影響購買采礦設備、建立挖礦基礎設施、監管/法律費用等的成本。此外,運營支出(OpEx)除電力費用外,還將包括勞動力費用和統籌費用,而該模型忽略了這一點。

Binance.US將支持即將到來的Flow網絡升級:金色財經報道,Binance.US官方發布公告確認將支持即將到來的Flow (FLOW) 網絡升級,即Flow (FLOW) Mainnet-20 spork網絡升級,預計將于太平洋夏令時間2022 年 11 月 2 日上午 8 點/美國東部時間2022 年 11 月 2 日上午 11 點進行。 據悉,網絡升級期間,FLOW的交易不受影響,同時Binance.US 將為在 Binance.US 賬戶中持有 FLOW 的客戶實施所有適用的技術更新。[2022/10/31 11:58:52]

因此,CoP模型試圖同時計算挖掘比特幣所涉及的資本支出和運營支出。具體過程如下:

計算資本支出

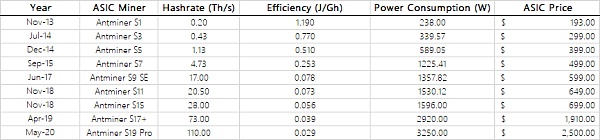

該模型是根據2013年11月以后的數據開發的,當時ASIC的礦工被介紹。此外,該模型假設礦場傾向于使用最高效的礦機(出于明顯的競爭原因),因此在評估過程中提到了螞蟻礦機。

目前正在使用的螞蟻礦機的成本和評級數據都是從螞蟻礦機的網站上獲得的,而那些老平臺的數據則是從亞馬遜(Amazon)或阿里巴巴(Alibaba)等電子商務網站獲得的。

礦機的等級和成本

一臺礦機的平均使用壽命約為2-3年,因此,購買成本是根據折舊調整的,采用的是余額遞減折舊法。此外,在大多數情況下,新礦機是在舊礦機使用壽命結束之前引進的,因此,舊礦機的有效成本取決于它在更換礦機之前開采的比特幣數量。這就是所謂的生產單位折舊法。

歐洲證券和市場管理局:越來越多的比特幣和加密貨幣采用可能會影響傳統金融:金色財經報道,Bitcoin Archive在社交媒體上稱, 歐洲證券和市場管理局表示,越來越多的比特幣和加密貨幣采用可能會影響傳統金融。[2022/10/5 18:39:40]

例如,S3使用了大約153天(2014年7月至2014年12月),在此期間平均開采了0.97個比特幣。因此,其有效購買價格為299/0.97 = 308.24美元。需要注意的是,該模型假設整個采礦網絡在所有礦機釋放期間中,從一個礦機到下一個釋放礦機所用的時間是相同的。

計算運營成本

由此,挖掘1BTC所需的哈希數計算為哈希率/每日發行量。然后將該值除以ASIC哈希率,得到一小時內挖掘1BTC所需的時間。此時間值乘以ASIC的額定功率,以確定開采1BTC所需的單位千瓦時數。最后,這個單位數乘以以美元計算的用電成本,得到開采1BTC的用電成本。

為說明上述方法,2014年10月13日,每天的網絡Hashrate為266217.37*60*60*24 Tera hashes,當天一共挖出3875個比特幣。因此,(266217.37*60*60*24)/3875 = 5935788.59這是挖1BTC所需要的算力。

S3的算力為0.43 Th/s,要開采比特幣需要(5935788.59/0.43)/(60*60)=3.84小時。假設目前流行的S3的額定功率為339.57W,全球平均電力成本為0.06美元,這可能會產生3.84*339.57*0.06美元=78.12美元的成本。

因此,2014年10月13日開采1BTC的總成本為資本支出+運營成本= 308.24美元+ 78.12美元= 386.36美元。這接近當天391.99美元的實際價格。

需要注意的是,礦業公司很可能以折扣價購買礦機,而且可能支付較少的電費,但這種折扣價會被基礎設施、勞動力、聯營費用和其他日常開支的額外成本所抵消。為了簡單起見,這些成本被忽略了,礦機的價格和關稅也被照搬過去。

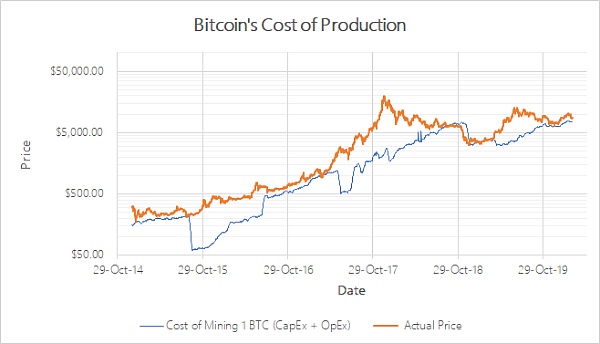

下圖展示了CoP模型價格與每比特幣實際價格的對比。

比特幣的生產成本

從模型中得出的結論

該模型說明了比特幣的價格是如何向生產成本靠攏的。這與它的創造者中本聰在白皮書中提到的一致。

一個更高效的采礦設備的引入,導致了生產成本的下降,而成本在區塊獎勵減半的情況下翻倍。

截至2020年3月7日,開采比特幣的成本約為7577.51美元。假設網絡算力保持不變,并且隨著S19 Pro的推出,到2020年5月初下一個區塊獎勵減半時,這一成本預計將達到13964.11美元。

未來預測

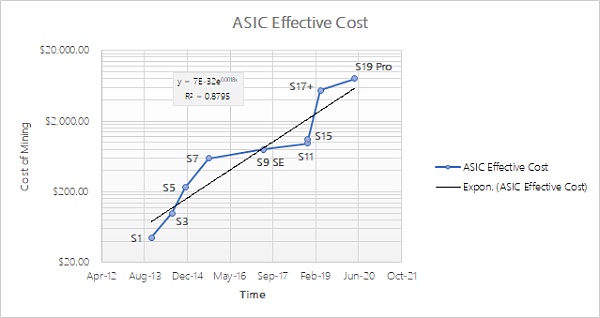

采礦成本主要取決于采礦設備的成本和效率,約占生產總成本的70%。只有30%的挖礦成本來自于運營成本,運營成本主要是運行采礦硬件的電力成本。

通過對之前數據的回歸,預測未來ASIC礦商的有效成本(Hashrate*Efficiency* cost)和網絡哈希率,可以估算出開采一個比特幣的成本。需要指出的是,在這段時間里,電力成本保持不變,而采礦設備的效率卻沒有任何改善,不像2013年末FPGAs讓位于ASIC,導致效率的飆升和成本的拋棄。

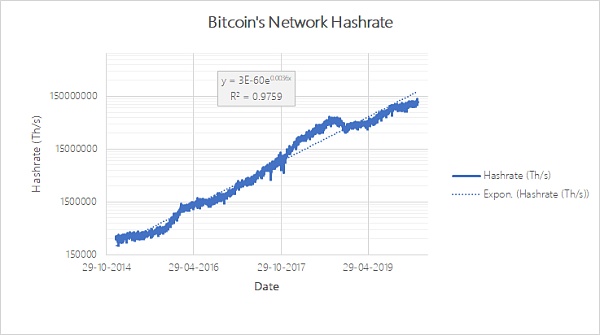

下面的圖表顯示了ASIC礦商的成本和網絡哈希率的指數增長,表明比特幣的價格在未來將會上漲。

ASIC礦工的有效成本

比特幣的網絡哈希值

將CoP模型擴展到其他PoW加密貨幣

為了驗證該模型的有效性,將其應用于其他PoW加密貨幣。如果該模型在分析比特幣價格時是可靠的,那么它也應該適用于其他比特幣交易。

下面是通過該模型對比特幣現金(Bitcoin Cash, BCH)進行分析的結果。

比特幣現金的生產成本

與比特幣一樣,該模型可以作為比特幣現金底價的可靠指標。

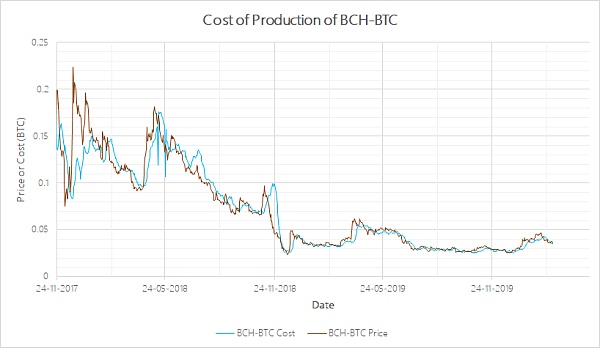

此外,該模型在以比特幣或satoshis為單位評估另一種加密貨幣(altcoin)時也很有用。BCH的CoP與BTC的CoP之比(以美元計)通常包含其價格。

BCH與BTC的CoP之比

CoP模型在評估POW幣價值時是有用的。它還有助于用比特幣來衡量這些另類投資工具的價值。如果幣的價格遠遠高于CoP,那么它就會出現局部泡沫,因此在不遠的將來就會下跌。2017年末,我們在BCH看到了這一點。

將CoP模型與其他資產指標進行比較

比特幣價格與股市、大宗商品、貨幣和能源指數之間的關系令人困惑。一些分析師稱,比特幣更類似于黃金等稀有金屬,一旦證券市場崩盤或主要法定貨幣崩盤,比特幣的價格應該會上漲。他們的批評者懷疑這種脫離風險敘述的有效性,認為如果全球經濟衰退,比特幣的價格會下降,而第三種原因是比特幣是與主要投資工具完全不相關的資產,比特幣的上漲不會受到更廣泛市場事件的影響。

CoP估值模型為我們分析比特幣的生產成本提供了一個重要的市場指標。

總結

CoP模型是獲得比特幣內在底價的可靠模型。這是一個比特幣傾向于走向的價格,是一個估值過高/過低的指標。

該模型預計,考慮到ASIC礦商的有效成本和網絡算力的上升趨勢,比特幣的價格將會上升。

它也可以用來評估其它POW代幣的價值。

它可以用來分析其他市場對比特幣的影響。

作者:Data Dater

來源:共享財經Neo

央行數字貨幣產業鏈梳理:20多家公司參與 大多已上市據互鏈脈搏消息,依據上市公司互動平臺的信息、公司相關公告、公司專利信息,發現有20余家公司進入到了央行數字貨幣產業鏈,如下圖.

1900/1/1 0:00:00巨額融資 幣新消息,洲際交易所旗下的加密貨幣公司 Bakkt 完成 B 輪融資三億美元。據官方公告,本輪投資者包括洲際交易所, M12 (前微軟風險投資部門, PayU, 波士頓咨詢集團, Go.

1900/1/1 0:00:00前言:以太坊的2020年會迎來ETH2.0的phase0,在rollup擴展,隱私等方面也會有進展.

1900/1/1 0:00:00該文為「Proof of Value」區塊鏈數據解讀系列文章之一,用數據科學解讀區塊鏈。本文由「X-Order × 鏈聞」 聯合呈現.

1900/1/1 0:00:00MVRV數值較低表明市場參與者獲利較少(拋盤壓力小),而MVRV數值較高則表明資產持有人獲利豐厚(拋盤壓力大),它可以用來衡量當前資產持有者的平均成本.

1900/1/1 0:00:00受油價暴跌、疫情形勢嚴峻等因素影響,美股周一經歷了自2008年金融危機以來最糟糕的一天,一度觸發熔斷,眾多科技巨頭股價均受到重創.

1900/1/1 0:00:00