BTC/HKD+1.35%

BTC/HKD+1.35% ETH/HKD+2.19%

ETH/HKD+2.19% LTC/HKD+3.02%

LTC/HKD+3.02% ADA/HKD+2.7%

ADA/HKD+2.7% SOL/HKD+3.05%

SOL/HKD+3.05% XRP/HKD+2.19%

XRP/HKD+2.19%通過為用戶提供開放的、無審查的金融服務,DeFi協議管理的資產)飆升。

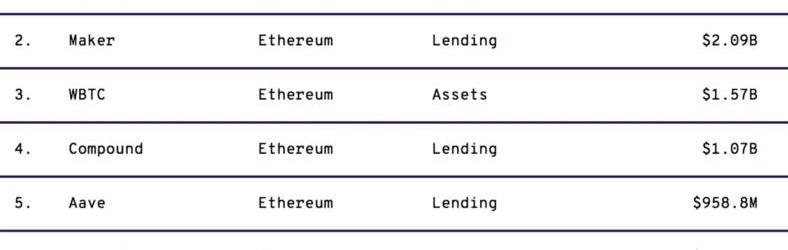

DeFiPulseUniswap是一個通過自動做市商工作的去中心化交易所,是所有DeFi協議中通過TVL最成功的。

DeFiPulse

Uniswap Labs推出衡量AMM中池內LP競爭力的新指標FLAIR:6月6日消息,Uniswap Labs宣布推出一種衡量AMM中池內LP競爭力的新指標FLAIR(費用流動性調整的瞬時收益),旨在測量任意時間段內的任意數量的LP倉位,包括單個時間點。FLAIR可用于歸因歷史績效,回測LP策略或優化新的流動性部署。[2023/6/6 21:18:20]

DeFiPulse流動資金池快速入門

在Uniswap這樣的去中心化交易所("DEXes"),流動性提供者或LP向特定的流動性池提供資金。作為向特定池子提供流動性的交換條件,UniswapLPs將獲得通過這些池子執行的每筆交易所產生的0.3%的交易費的獎勵。這些費用由LP按其對流動性池的貢獻比例分配。以下是Uniswap上流動性最高的10個池子。

DeFi利率掉期AMM協議Voltz Protocol智能合約已在Arbitrum上完成部署:2月14日,DeFi利率掉期AMM協議Voltz Protocol發推稱,Voltz智能合約已在Arbitrum上完成部署。

此前報道,協議社區已開啟「是否在Arbitrum上部署智能合約」提案投票。2021年12月份,Voltz Protocol完成600萬美元種子輪融資。[2023/2/14 12:06:32]

最大的Uniswap流動資金池在上圖中,您還可以看到每個流動資金池在過去24小時內賺取的費用。將這24小時的費用乘以365,就得到了一個年化費用估計。而把這個年化費用估計值,除以總流動性,就得到了通過費用的估計年化收益率。然而,年化收益率并不能說明全部問題。事實上,只告訴投資者年化收益率,往往就像告訴人們那個晚上林肯去福特劇院看了《我們的美國表哥》,卻沒有提到他被暗殺的事實。無常損失可能是一個殺手

Ripple希望通過AMM功能為XRPL帶來巨大的DeFi潛力:金色財經報道,Ripple目前正在考慮為其網絡添加自動做市商(AMM)功能。根據Github,正在討論0030 XLS-30d提案,該提案旨在為XRPL區塊鏈引入AMM。這被認為對該網絡具有巨大的潛力。(U.Today)[2022/7/4 1:50:21]

當LP向Uniswap池提供流動性時,他們必須在兩個代幣池中投入同等金額的代幣。然而,當其中一個代幣的漲跌幅度超過另一個代幣時,當池子恢復到50/50平衡時,就會產生"無常損失"。一般來說,移動幅度越大,IL越大。有時,IL是如此之大,以至于當減去通過費用賺取的收益率時,凈收益率變成負數。也難怪,IL是每個AMM的禍根。因此,每個AMM都試圖通過算法解決或減輕IL。迄今為止,這些嘗試都只取得了有限的成功。現在,AMM的教父Bancor推出了Bancorv2.1,以一種新穎、簡單、可能改變游戲規則的"解決方案"來解決無常損失。Bancorv2.1--將無常損失從LP轉移到協議上

Delphi Digital向美國SEC提交關于ATS修正案的反對意見,不贊成將AMM列為證券交易所:4月19日消息,Delphi Digital法務總監_gabrielShapir0在推特上表示,Delphi Digital向美國證券交易委員會(SEC)提交對擬議ATS修正案的強烈反對,該修訂部分旨在將所有“通信協議(AMM)”重新定義為潛在的證券交易所。Delphi Digital認為如果將AMM視為證券交易所,將對開源開發者造成不可能的監管負擔(例如FINRA 注冊),且交易所監管的主要目的例如公平準入、公共定價、可審計性等已經在AMM架構中固有存在,因此沒有必要將AMM列為受監管的證券交易所。此前,美國證券交易委員會提出對1934年《證券交易法》的擬議修正案,計劃修改交易所定義。[2022/4/19 14:33:02]

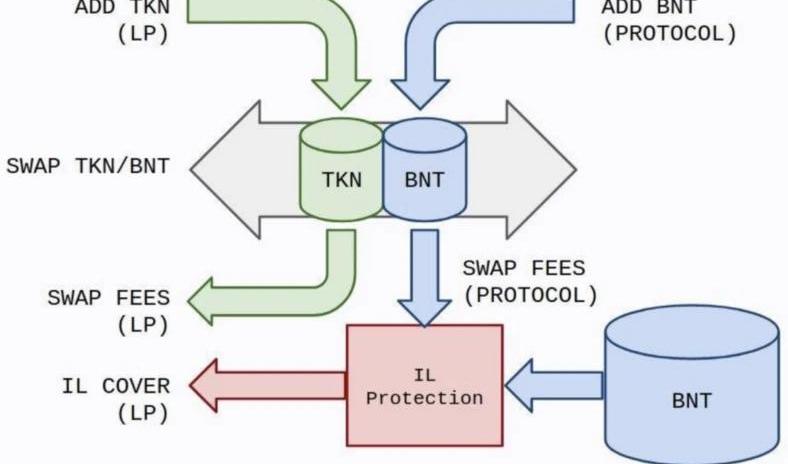

在v2.1中,Bancor在v1的基礎上做了三個非常簡單的改變,這可能會對AMM產生深遠的影響。第一個變化是LP只需要將一個代幣放入流動性池。流動性池的另一半由Bancor協議提供,并以新發行的BNT的形式存在。第二個變化是,費用并不是全部給LP們。由于LP們只在流動性池中投入了一半的價值,所以他們只收到一半的交易費。另一半歸Bancor協議。這些費用最終會在解押時被燒掉。第三個,也是最深刻的變化是,Bancor通過鑄造新的BNT來補償LPs的任何IL,以彌補損失。

德國樂隊Rammstein未經授權發布包含俄羅斯Hermitage博物館圖像的NFT系列:德國金屬樂隊Rammstein的主唱Till Lindemann因一項加密計劃激怒了俄羅斯著名的Hermitage博物館。據稱,Lindemann在未經授權的情況下創建了包含該博物館內拍攝鏡頭和圖像的NFT作品并試圖拍賣,一共有五款NFT,其中最貴的標價為10萬歐元。據悉,該NFT系列包含了Lindemann在5月份拍攝的表演俄羅斯著名愛國民謠“Beloved Town”的視頻剪輯。Hermitage博物館允許其錄制這段視頻,作為2020年8月開始的俄羅斯聯邦德國年的一部分。博物館已向Lindemann發出警告,稱他的NFT項目違反了博物館的許可政策。目前還沒有收到這位德國歌手的回應,而這些NFT代幣已經在網上出售。(Bitcoin.com)[2021/8/15 22:15:19]

因此,BancorLPs能夠在費用和獎勵上獲得更可靠的收益率,鑒于回報的穩定性,這使得LPs資金回報的波動降低。對LP來說,這是一個更好的方案,但對BNT持有者來說是否更好?

鑒于收益率的確定性更高,Bancor的無常損失解決方案對流動性提供者來說是一個更好的方案。LP們有效地賺取了代幣的交易費,而IL卻沒有減少他們的收益,和本金。也就是說,自v2.1公布后的第一個小時BNT最初上漲16%以來,BNT已經下跌超過48%。因此,人們顯然對v2.1的成功感到擔憂。未知的是,還有多少BNT將被鑄造來彌補所有不穩定的損失,以及有多少BNT將通過賺取費用被燒掉。核心開發團隊委托撰寫了一份38頁的報告,題為"Bancorv2.1--經濟和量化金融分析",對Bancor新模式的收費潛力進行了分析。"基于Uniswap的數據,研究發現"在足夠長的時間范圍內,費用有望主導期權價值"。作者將IL保險稱為"期權"--在LP提取流動性時支付給他們)。如果研究的分析是正確的,該協議將為BNT供應創造一個通貨膨脹的環境,同時為流動性池提供較高的總凈收益率與其他AMMs,因為IL不再是費用或流動性挖掘獎勵對收益率的拖累。我在2018年2月第一次寫了關于Bancor的文章,標題是"ThePunditsWereWrong,BancorSolvesABigProblem,andisScalingRapidly"。雖然我說的沒錯,Bancor確實解決了一個大問題,但Uniswap最終以一種對LP更容易的方式解決了這個問題,僅僅是允許LP在流動性池中使用ETH,而非BNT。以給LINK代幣提供流動性為例,Uniswap上的LP提供等值的LINK+ETH,而不是在Bancor上提供等值的LINK+BNT。而且因為以太坊上的大部分LP都持有ETH,所以這是一個更好的產品。對此,Bancor的v2.1更進一步,取消了LP除了風險資產外還需要提供ETH或BNT的要求。現在LP只需自己提供一種ERC20資產,就可以收取掉期費和流動性挖掘獎勵。所以,雖然Bancor在歷史上使用LPs提供的BNT為其每個交易對提供的BNT相對于Uniswap使用ETH是一種負擔,但現在,由于是協議提供的,使用BNT可以實現單一資產的風險暴露和無常損失保險等創新功能,這似乎為LPs提供了更高的收益率。這可能預示著AMMs將迎來新的一天--在這里,LP們的摩擦更少,風險更小,利潤也會持續提高。你可以按照這些方向自己嘗試一下。關鍵的未知數如下:1)Bancor池的回報率是否足夠高,能否吸引LP們加入協議;2)協議的共同投資所產生的費用是否足以抵消保險成本。只有時間會告訴我們,但這是我愿意下的一個賭注。

Tags:AMMBancorANCBANamm幣圈Bancor Governance TokenGroovy FinanceTBANK幣

編者按:本文來自金色財經,Odaily星球日報經授權轉載。Uniswap治理代幣UNI的初始流動性挖礦將迎來尾聲。據官方消息,Uniswap將于11月18日8時結束UNI流動性挖礦.

1900/1/1 0:00:00前兩天有讀者留言提到了這樣一個問題:“推演一下擁有數字貨幣人未來的幾種可能性路徑”。我猜這位讀者想表達的意思可能是數字貨幣的持有者未來可能有什么途徑能處理手中的幣.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 在加密市場中,Tether的地位一直很微妙.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。11月4日比特幣鏈上有一筆價值10億美元BTC轉移,而這個錢包自2015年起至今未做任何交易.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:WILLIAMSUBERG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。近一周,比特幣在全球資產中表現可謂十分亮眼.

1900/1/1 0:00:00