BTC/HKD+1.37%

BTC/HKD+1.37% ETH/HKD+2%

ETH/HKD+2% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD+1.63%

ADA/HKD+1.63% SOL/HKD+3.9%

SOL/HKD+3.9% XRP/HKD+2.73%

XRP/HKD+2.73%DeFi大放異彩,但穩定幣表現更亮眼

人們通常的共識是,2020年第三季度DeFi表現大好。不過,被忽略的是,穩定幣在同一時期悄無聲息地建立了自己的地位。在過去的十個月里,穩定幣從大約57億美元的供應量增長到超過220億美元。即使我們考慮到第二季度前后投資者選擇轉向穩定幣以避免比特幣的波動,第三季度顯示穩定幣供應量從5月的100億美元擴大到目前的220多億美元,增長了約120%。

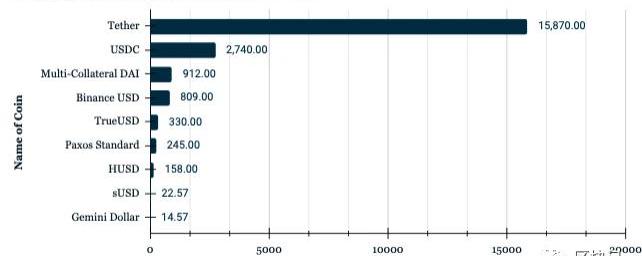

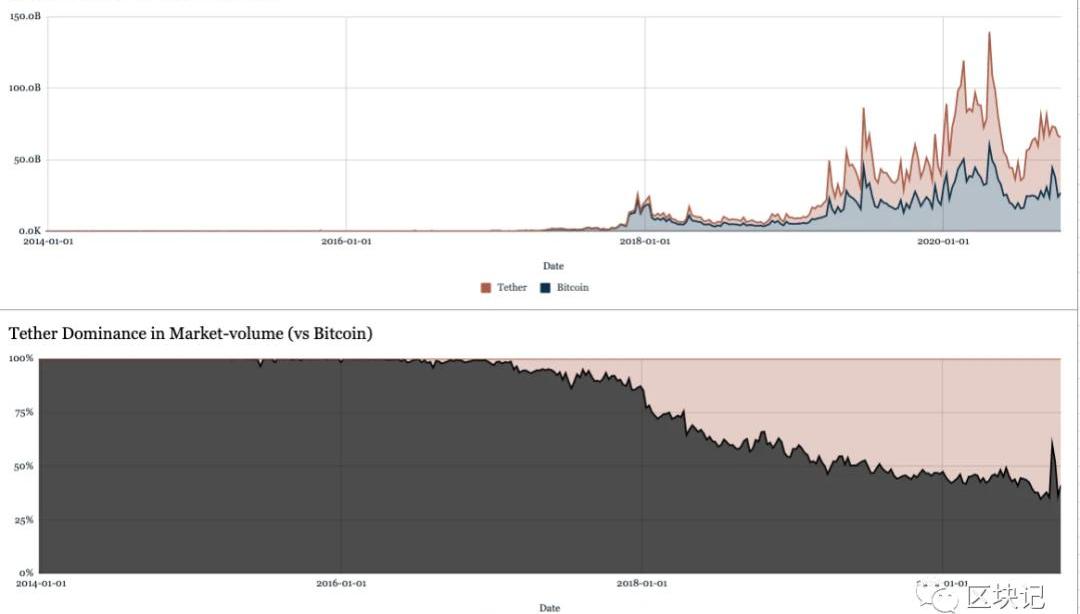

Tether繼續確立了自己的領先地位,其供應量是其最類似的受監管的穩定幣的近6倍。鑒于缺乏可公開核實的審計,Tether在市場上的主導地位既令人驚嘆,又存在問題。從以往的分析中,越來越明顯的是,由于希望使用"穩定的資產",市場對數字資產的偏好已經慢慢從投機轉為實用。我相信這一點的原因之一是,今天市場上很多人都在針對Tether而不是比特幣進行交易。在作為默認貨幣,人們賣出對照的過程中,穩定幣可能幫助抑制了比特幣的波動性。

鮑威爾:穩定幣是央行應該監管的一種貨幣形式:金色財經報道,美聯儲主席杰羅姆鮑威爾在6月21日的聽證會上回應國會女議員馬Maxine Waters詢問穩定幣發行商是否應獲得美聯儲許可和監管時發表聲明稱,監管機構將支付穩定幣視為一種貨幣形式,并認為中央銀行應該對其進行監管。貨幣可信度的最終來源是中央銀行,美聯儲在決定任何形式貨幣(包括穩定幣)的未來時應該發揮強有力的聯邦作用。讓美聯儲允許州一級創造大量私人資金方面發揮微弱作用將是一個錯誤。

鮑威爾沒有詳細說明美聯儲對監管穩定幣的看法,但他最后的聲明暗示央行并不看好私營公司發行穩定幣。國會可能會在未來幾個月推動聯邦層面的新規則,將穩定幣納入央行的監管網。[2023/6/22 21:52:53]

第一層的局限性導致交易接近極限

Hester Peirce:穩定幣可能不屬于美國證券交易委員會的管轄范圍:金色財經報道,被稱為“加密老干媽”的美國證券交易委員會專員Hester Peirce在最近一次接受彭博社采訪中透露,制定穩定幣法規可能不屬于美國證券交易委員會的管轄范圍,美國國會已經對此事進行了調查以提供指導。但Hester Peirce補充說,由于Terra崩盤事件造成了很大影響,美國國會可能會迅速采取行動,對穩定幣行業制定新的規則,她還透露美國證券交易委員會和美國商品期貨交易委員會對加密衍生品市場的監管職責仍未明確,國會可能需要具體說明兩家監管機構的職責范圍。[2022/5/23 3:34:35]

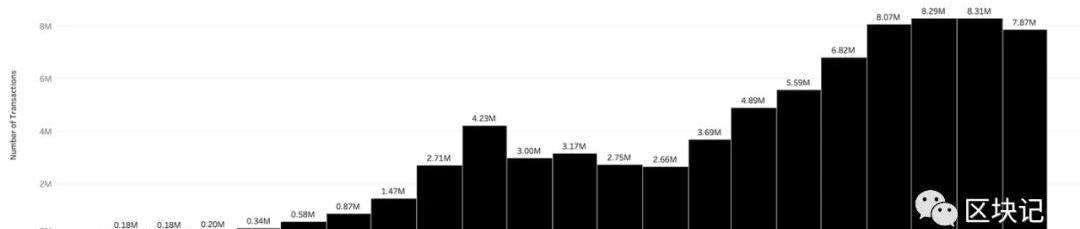

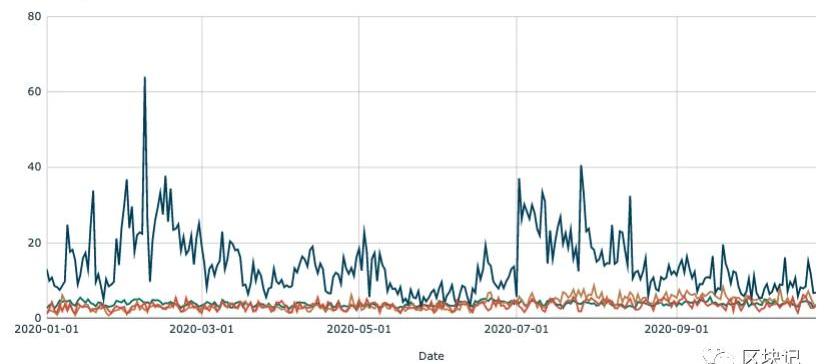

穩定幣交易發生的速度可能正在慢慢地接近其極限,每個月的交易大約800萬筆左右。部分原因是在Ethereum上轉賬較高的手續費。今天,通過Binance在Ethereum網絡上的USDT的提現費用約為4至6美元。現在,Tether和USDC等代幣的解決方案正在出現,考慮采用第二層解決方案或替代網絡。不過,他們的生態系統還沒有像Ethereum上的生態系統那樣發展。在增長率方面,2020年第三季度僅有20%的上升,而第二季度幾乎是接近100%。

由于Gas費飆升Tron在穩定幣交易上正與ETH展開激烈競爭:據BeInCrypto消息,USDT是加密貨幣市場上市值最大,以及使用量最多的穩定幣。盡管大多數穩定幣都在以太坊鏈上運行,但隨著近期以太坊交易費用達到歷史最高水平,人們正在尋找替代平臺。Tron鏈在穩定幣的交易上正在對以太坊形展開激烈競爭。截至目前為止,USDT市值達到320億美元,而Tron鏈上TRC20-USDT流通量已接近125億枚,即USDT三分之一以上流通量都在Tron鏈上。而根據Tether官網數據,當前以太坊鏈上USDT流通量約為192億枚。[2021/2/14 19:45:51]

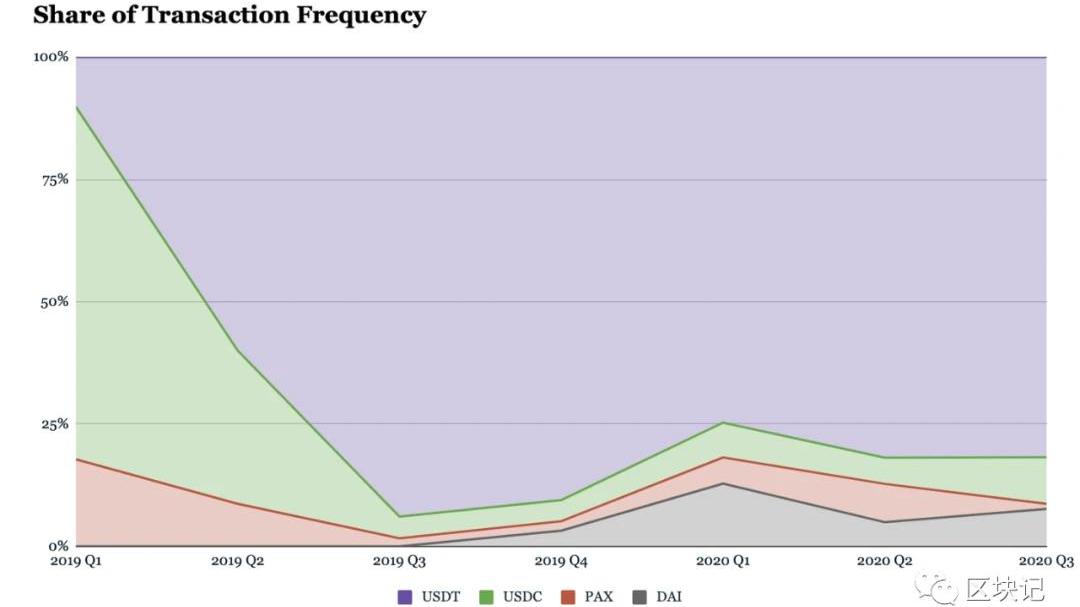

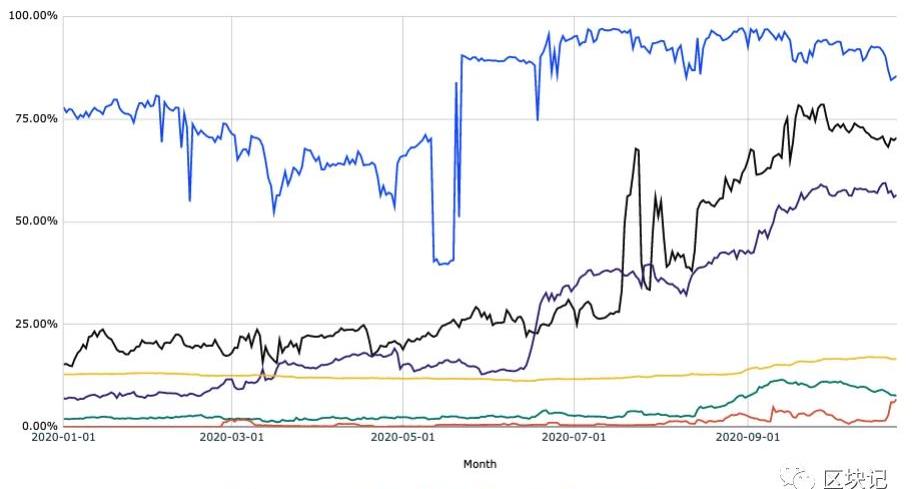

與許多其他指標一樣,Tether占據國其中大部分的增長。從2020年初到現在,其在交易份額中的主導地位已經達到80%,高于2019年的75%。有趣的是,盡管一個是完全受監管的中心化實體,另一個是去中心化的替代方案,但DAI和USDC的交易次數大致相同。這一點很重要,因為它強調了一個社區可以在多大程度上取代一個中心化實體。Tether的80%主導地位主要是交易所在早期整合該資產的結果。相比之下,USDC主要專注于特定應用的用例和希望擁有基于代幣的轉賬機制的機構。另一方面,DAI主要是一個社區驅動的實驗,在沒有USDC今天所擁有的受監管的情況下,它已經成功地獲得了類似的市場份額。當我們看不同的指標時,就會發現,DAI正在慢慢成為一個相對更去中心化的穩定幣機制的領先競爭者。

穩定幣協議Lien正式上線Lien APP及DEX FairSwap:據官方消息,DeFi穩定幣協議Lien(LIEN)基于以太坊主網上線Lien APP,正式上線Lien協議以及DEX FairSwap,允許用戶使用Lien協議創建以太坊期權和穩定幣。[2020/9/4]

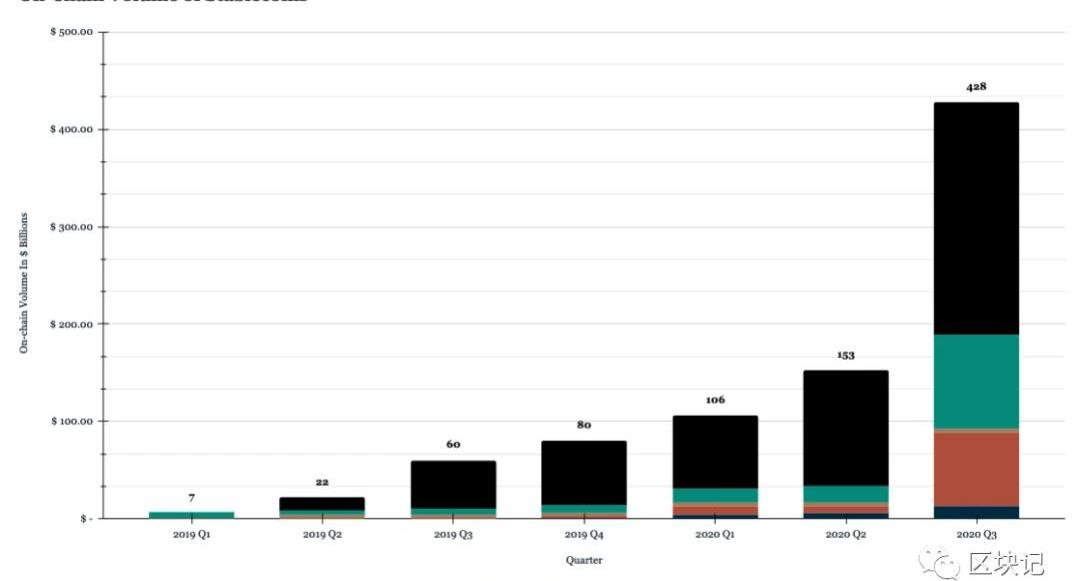

本季度鏈上流通價值達到4280億美元

“第二季度的穩定幣現狀”中的觀點是,由于新冠病爆發后市場波動加劇引起的交易興趣是穩定幣增長的主要動力。在第三季度,我們看到每個月持續較高的交易量。僅今年9月,鏈上流動的資金就比整個第一季度的資金還要多。興趣復蘇的部分原因可能是DeFi。能夠在非波動性資產上獲得回報可能推動了本季度穩定幣的增長。

聲音 | MakerDAO創始人:政府不一定需要成為監管穩定幣的最終評判者:不同于政府或銀行制定法規的傳統手段,MakerDAO創始人Rune Christensen提出,“我們的論點是,不僅僅是政府需要監管穩定幣才能保證它的安全。真的是需要每個人。”

他強調了Maker基金會的不同之處,并建議該基金會按照一個公正的協議使一切事情去中心化,在這個協議中,每個人都有平等的機會和洞察力。他補充說,“一切都是完全透明的。這意味著就像每個單獨的用戶一樣,例如,能夠實時審計系統。而且每個人都有能力提出修改建議,甚至在系統中投票,并參與治理。”這將進一步意味著政府和央行可以參與其中。Christensen表示,沒有人想要一個單一的權威可以迅速改變事情的系統,這也可能被用于不良目的。因此,這給了Maker基金會一個很大的優勢。(AMBCrypto)[2019/12/9]

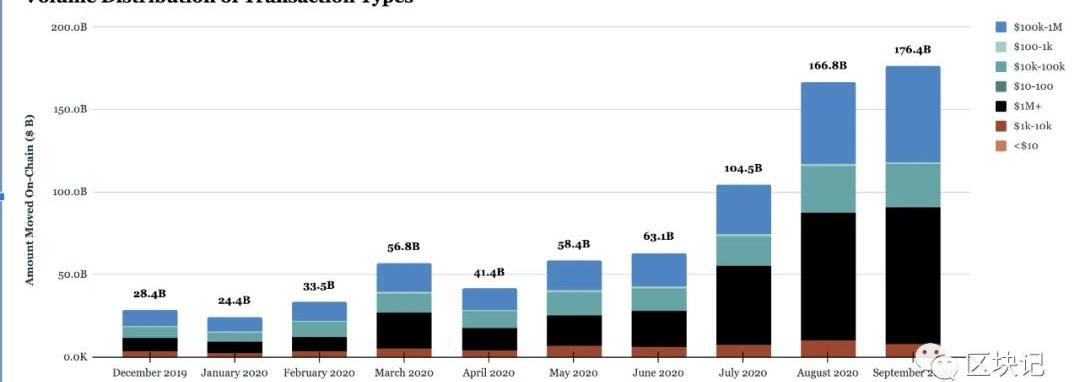

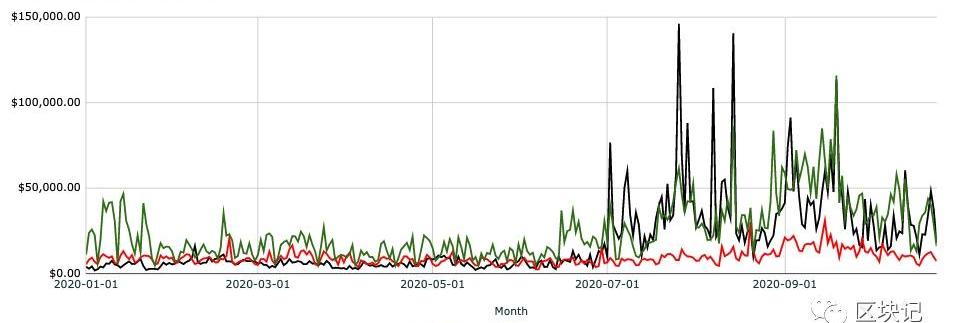

在梳理交易量數據的過程中,有兩個重要的地方值得注意。1.USDC和DAI正在迅速趕超。在2019年以及2020年第一季度,USDT的交易量占鏈上移動資本的近67%。DeFi的出現可能會將交易量推向USDC和DAI。前者的市場份額翻了一番,從僅有的10.7%增長到目前的22%以上。盡管3月12日的清算出現了一些小插曲,但DAI似乎做得還不錯,市場份額增長了4倍多,從第一季度的4%增長到17%以上。與此同時,USDT的成交量則從第二季度的75%迅速下降到本季度的55%2.巨鯨可能仍然是穩定幣交易的主力。交易量在100萬以上的交易份額增長最快。我的理解是,由于涉及到手續費部分,如今穩定幣發生的大部分交易額都在10萬以上。在手續費降低到幾分錢之前,我們不太可能看到這種實質性的變化。Tether上的轉賬金額中位數在今年或多或少保持平穩。部分原因可能是交易所散戶的交易提現量通常較低。USDC和DAI的平均轉賬金額在第二季度穩步飆升。

在采用率上,DeFi與交易所誰會占據上風

在2020年第二季度,人們需要交易所才能實現高效的代幣流通。基于DeFi的項目正在慢慢改變這一點。我相信這種情況的原因之一是,DeFi項目現在比基于CeFi的項目鎖定了更多的穩定幣。Uniswap的智能合約比Huobi有更多鎖定的ETH。像Binance這樣的中心化交易所在這季度開始提供基于流動性挖礦的產品,部分原因是DeFi項目現在的資金效率比他們的中心化替代品更好。我相信這種情況的另一個原因是,USDC和DAI--這兩個對DeFi如今至關重要的項目,從第二季度開始,它們在智能合約中鎖定的比例一直在飛速增長。在第一季度,他們的供應量中只有不到20%是在智能合約上。就在當下,它已經超過了他們供應量的一半。DeFi項目真的是穩定資產的黑洞。

DAI的代幣流通速度一直比同行高得多進一步強化了這一認識。流通速度被定義為衡量代幣在網絡中流通的速度,是通過將鏈上交易量除以市值來計算的。換句話說,它追蹤的是一個網絡中被使用的活躍程度。使用率越高,那么其網絡參與者越有可能發現"效用",而不是閑來無事地投機取巧。

下一步的發展

在接下來的一年里,我預計會有三個重要的范式轉換。1.第二層解決方案的出現,讓新零售應用成為可能。在目前的狀態下,小額交易在穩定幣上還無法實現。我覺得用戶寧可忍受等10分鐘進行XDAI轉賬的痛苦,也不會接受3天的國際電匯。這就是第二層的牛逼之處。這又將創造全新的商業模式。2.監管護城河將成為越來越重要的優勢。新加坡就是一個正在發揮這種優勢的地區。隨著星展銀行推出其交易所,信號相當明確,該國正在對基于數字資產的項目開展試驗。同樣,百慕大也開放了對CBDC的實驗。對于圍繞穩定幣展開的項目來說,選擇一個友好和鼓勵的地區,對他們的成長會有天壤之別。3.融資方的角色將發生變化。在傳統市場中,鑒于建立、部署和擴大企業規模所需的時間,風險投資是必要條件。在DeFi中,像harvest.financial這樣的項目吸引了10億美元的鎖定價值,而他們的身份卻不為人知。在2020年,風險投資可以依靠現有的社區用戶來建立一個可持續的業務。在這些情況下,市場訣竅和專業技能在將風險投資規模化的過程中,將比單純的資本更有價值。這就是為什么下一個大型基金不會像YCombinator或紅杉那樣的原因。這些預測可能都是錯的,僅供參考。

文|黎哲翁編輯|畢彤彤出品|PANews“千百年來,有幾個生意模式一直沒有變:菠菜、顏色與借貸。其中菠菜與顏色的長久依賴于對客戶欲望的引誘,而借貸的永續更多仰仗放貸機構的自我品性與極端壓力測試.

1900/1/1 0:00:00“NomatterBidenorTrumpwins,Bitcoinpricewillrise80x.”就在美國大選如火如荼之際,一系列的不確定性讓比特幣再次回到加密世界舞臺的中央.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。比特幣上漲到突破15000美元時,正是UNI、YFI等主流DeFi治理代幣觸底的日子.

1900/1/1 0:00:00文|澤玲審|照生雖然備案更多服務于監管檢查,但從四批次的備案項目信息中,仍可以大致了解我國產業區塊鏈的發展現狀.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSHUAMAPPERSON,Odaily星球日報經授權轉載。灰度比特幣信托有望在2020年底持有50萬枚BTC.

1900/1/1 0:00:00