BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.69%

LTC/HKD-0.69% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD-0.83%

SOL/HKD-0.83% XRP/HKD-0.68%

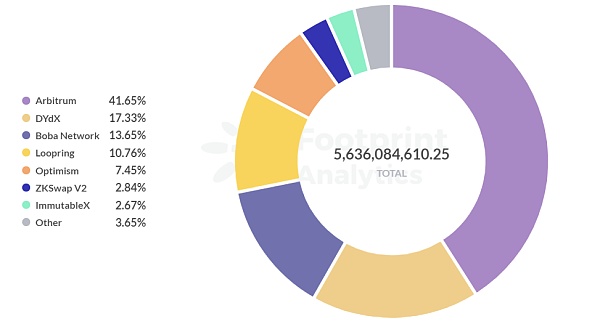

XRP/HKD-0.68%Arbitrum 是以太坊的Layer 2其中1個網絡,它自從上線以來就吸引了眾多加密用戶和項目方的關注。根據Footprint Analytics的數據顯示,截止至2021年12月8號,Arbitrum占所有Layer 2的TVL的比例為41.88%,總TVL為$22.5億,在眾多Layer 2網絡中,TVL方面遙遙領先。

數據來源:Footprint Analytics - 各Layer 2 TVL占比

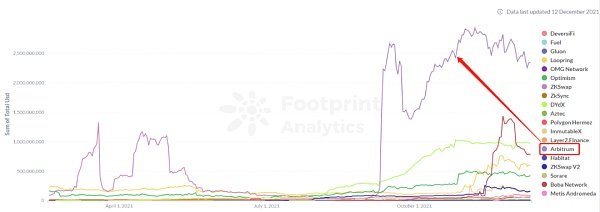

從所有Layer 2的發展歷程來看,Arbitrum 2021年9月1號才宣布主網全面上線,相比其他大部分Layer 2來說是比較晚的,但是Arbitrum的TVL一路飆升,遠超人們的預期。

巨鯨地址于4小時前賣出108萬枚ARB,虧損27.6萬美元:6月12日消息,據 lookonchain 數據顯示,0x494a 開頭巨鯨地址于 4 小時前賣出 108 萬枚 ARB,虧損 27.6 萬美元。

據悉,該巨鯨地址此前于 6 月 2 日以 1.25 美元均價買入 108 萬枚 ARB,共計投入 134 萬美元。值得注意的是,該地址在 Andrew Kang 買入 ARB 2 小時后買入,或受到 Andrew Kang 交易動作影響。

此前報道,加密風險投資公司 Mechanism Capital 聯合創始人兼合伙人 Andrew Kang 曾于 6 月 2 日以 1.21 美元均價買入 117 萬枚 ARB,6 月 10 日晚將其 21.7 萬枚 ARB 在鏈上以 0.97 美元的價格售出;95.3 萬枚 ARB 轉入 Binance,預計其本次 ARB 投資實現了 28 萬美元虧損,虧損率 20%。[2023/6/12 21:31:14]

過去11天Beefy Finance將851710枚ARB兌換成USDC和ETH:5月15日消息,據Spot On Chain監測,在過去的11天里,Beefy Finance通過中轉錢包0x8ccf共將851,710枚ARB兌換成967,402枚USDC和13.19枚ETH(2.46萬美元)。

這些ARB來自DAO空投獲得的1,802,783枚ARB。

-20小時前以1.17美元的單價出售10萬枚ARB,兌換為117,294枚USDC。

-自5月3日(11天前)以來,每天都在將ARB兌現,平均每天賣出7.74萬枚。

-目前仍持有951,073枚ARB(115萬美元)。[2023/5/15 15:04:17]

數據來源:Footprint Analytics - 各Layer 2 TVL增長趨勢

Arbitrum正式發布Arbitrum SDK 3.1.0,新增支持創建簽名L2交易等功能:金色財經報道,據Arbitrum官方推特,Arbitrum目前已正式發布Arbitrum SDK 3.1.0版本,該版本增加部分新功能,包括:使用可重試票證(retryable tickets)在不同地址存款、支持創建簽名L2交易、修復createRetryableTicket沒有正確分布在屬性上的問題、以及更新Arbitrum Goerli和Arbitrum Nova區塊瀏覽器鏈接等。[2023/2/23 12:24:18]

Arbitrum為什么能夠在眾多Layer 2脫穎而出呢?本文從3個方面逐一分析。

Arbitrum領跑原因分析

技術遷移成本低

Sushi已在Arbitrum上部署:5月31日消息,SushiSwap壽司中文站表示,Sushi已在Arbitrum上部署。[2021/5/31 22:57:45]

Arbitrum采用的Optimistic rollups方案,相比ZK rollups技術比較復雜的方案,短期內是更受開發者歡迎的。

Arbitrum是目前最能兼容Ethereum EVM的Layer 2解決方案,開發人員非常容易就可以將現有的以太坊協議進行遷移,無需重寫代碼,大大減少開發成本和時間成本,因此更受DeFi項目青睞,更愿意跨鏈到Arbitrum。但從長期來說,ZK rollups的網絡可能會憑借其更快的速度和更強的安全性,可能會有趕超的可能。

Gas fee成本低

Arbitrum由于每秒處理40000個交易請求,遠遠大于Ethereum的15-30個請求,大大減少了網絡的擁堵,提高了速度,降低了交易費用。根據外部數據顯示,Arbitrum的交易成本為1.8 Gwei,而Ethereum為64 Gwei,是Arbitrum的近36倍。

更開放的生態策略:Degen土狗項目加持

可能很多人會問,那同是采用Optimistic rollups方案的用Optimistic網絡為什么沒有那么出色?

這要得益于Arbitrum的啟動策略——它在向公眾開放之前,就已經與400多個DeFi項目達成合作意向,在其上線之初,就已經有幾十個項目同時上線。這就意味著用戶能夠在其生態完成各種操作。而Optimistic則是采用白名單機制,只有通過白名單篩選的項目才能在其主網上部署。

因為Arbitrum寬松的部署機制,導致打響Arbitrum第一炮的不是正規軍的頭部DeFi協議,而是各路土狗土礦。由于土狗項目超高收益,各路資金的參與度也異常高漲,吸引了Arbitrum初始啟動的資產和用戶流量。

Arbitrum的初始TVL的增長在很大程度上要歸功于ArbiNYAN,其以數千個百分點的回報率吸引投資者質押其原生代幣。雖然土礦令人不齒,但是土礦繁榮的背后尤其必然性,它算是為新生態誕生奠定了一定基礎。

Arbitrum生態項目簡介

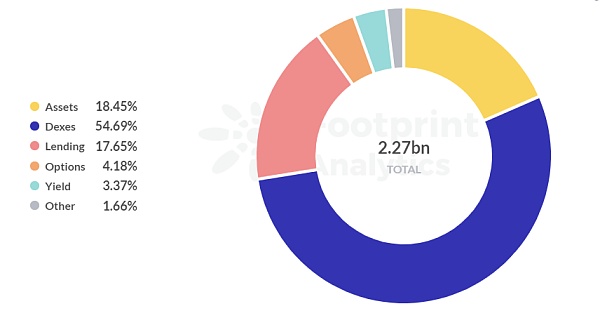

Arbitrum作為Layer 2的領頭羊,從Footprint Analytics的數據上看到,其上線項目數量也不是很多,只有44個,不算是特別多。其中以DeFi基建類類型為主,如DEX、Lending、Asset。其中DEX的TVL占了56%,Asset占比18%,Lending占比17.8%。

數據來源:Footprint Analytics - Arbitrum的各類DeFi項目占比

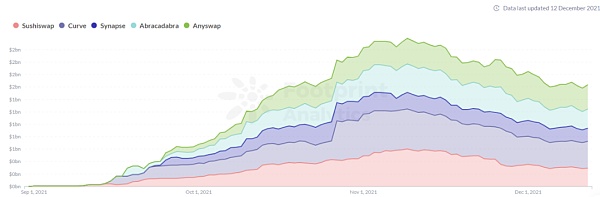

從各個DeFi項目的TVL排名來看,現在排名前5的項目中已經不見土狗項目的身影了,主流的頭部項目已經崛起,而且TVL都相差不大。其中Curve的TVL為$4.2億排在第一位。

數據來源:Footprint Analytics - Arbitrum的Top 5 DeFi項目TVL

總結

Arbitrum作為以太坊擴容之路不可或缺的重要角色,已經深受資本的關注,前后AB兩輪融資中獲得$1.24億美金,估值為$12億。

當前Arbitrum沒有發幣,其開發團隊Offchain Labs 的聯合創始人曾表示短期內沒有發幣計劃。

當前Arbitrum還處于早期的狀態,期待它不斷豐富其生態建設,挖掘更多開發者,吸引更多投資人。Arbitrum后續發展如何,讓我們拭目以待。?

撰文:Footprint分析師Alina

日期:2021年12月

數據來源:Footprint Analytics - Arbitrum Dashboard(https://footprint.cool/ztil)

Tags:ARBARBIRBITRUArbitrageCTArbitrage Tokenorbi幣歷史價格trustwallet安卓版下載

美國證券交易委員會(SEC)最近拒絕了VanEck的比特幣現貨ETF申請,加密資產管理公司灰度投資(Grayscale Investments)對此進行了回擊.

1900/1/1 0:00:00應 Brock Pierce 的要求,前 30 名區塊生產者 (BP) 中的大多數于 12 月 9 日 UTC 時間 0200 點開會,以了解由于 Block.one 的代幣歸屬已停止.

1900/1/1 0:00:00移動支付網消息:數字人民幣的試點正在不斷擴大,除了場景之外,參與機構也越來越多,生態體系逐漸完善.

1900/1/1 0:00:00區塊鏈技術的爆發帶來了對世界如何運作的新定義。隨之而來的還有 DeFi、CeFi 和最近火爆的 GameFi ,Axie Infinity 取得的成功就是最好的證明.

1900/1/1 0:00:00比特幣是成為“資產圖騰”?還是成為擁有同樣實用功能的“合約計算機”?這是一個爭論許久的問題。在以太坊為逐漸成長為鏈上應用平臺的NO.1后,有關于比特幣的是向左還是向右的爭論似乎也安靜了下來,染色.

1900/1/1 0:00:00世界不缺少熱點,也不能缺少熱點,熱點是時代發展的一個可能性,而但凡“可能”,就會伴隨“不可能力量”與之對抗,并完成真理的驗證.

1900/1/1 0:00:00