BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+0.51%

ADA/HKD+0.51% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+1.12%

XRP/HKD+1.12%

最近在加密Twitter領域出現了一條有趣的推文,它討論了Uniswap和無常損失背景下的恒定混合策略,這是一種眾所周知的,簡單化的動態投資組合管理技術。讓我驚訝的是,人們似乎并沒有意識到恒定混合策略。事實上,自1985年以來,人們就已經知道并使用了恒定混合策略,甚至可能還要早得多。是的,你沒看錯!從那時起,Perold等人就有關這一話題撰寫了很棒的期刊。事實上,這篇文章的一部分就源自那些論文。在這里,我想花點時間通過Uniswap來討論投資組合管理策略。Uniswap的有趣之處在于它不是一家交易所,而人們似乎沒有意識到這一點!好吧,至少,交易所的一面是一種二階效應。實際上,它是一種實現了特定類型動態投資組合管理策略的智能合約,即所謂的恒定混合,這種策略可簡單解釋為“下跌時買入,上漲時賣出”。這反過來又有了一個凹形的支出結構。我們將很快討論所有這些。然而,如果有人堅持認為Uniswap是一家交易所,那么盡快從技術上講他是對的,但事實上Uniswap只是通過二階效應而呈現出來的交易所。這就好比說蛋黃醬可以作為食物一樣。是的,食物確實是蛋黃醬的第二個作用,但它的主要目的是作為一種調味品。而我要在這篇文章中實現的目標,是用最簡單的語言來解釋每件事,甚至讓外行都能理解。很多從事這一行業的人,傾向于重命名幾十年來已知的基本事物,包括無常損失、自動化做市商等等,而我們會把這一切寫得簡單一些。背景

Lido社區發起分層獎勵共享計劃:stETH增長的可持續方法提案:6月16日消息,Lido社區發起分層獎勵共享計劃:stETH增長的可持續方法提案,該提案計劃向使用Lido抵押ETH的參與者提供DAO 5%的質押獎勵份額,以通過增加Lido協議的使用來增強以太坊網絡的安全性。該計劃分三個階段:申請與評估、獎勵分享與退出。參與者必須證明能在12至24個月內推動至少2500枚ETH質押到Lido。對于參與者抵押的每個ETH,DAO將在自抵押ETH之日起12個月內分享獎勵。獎勵分享份額將基于不同的ETH質押數量。

該計劃將由獎勵份額委員會管理,委員會將控制一個多簽錢包,負責審核和過濾參與者、濫用分析 / 取消資格、獎勵計算和獎勵分配。委員會將從 3000 枚 stETH 初始獎勵池開始。當資金耗盡時,DAO 將投票決定是否補充。[2023/6/16 21:42:41]

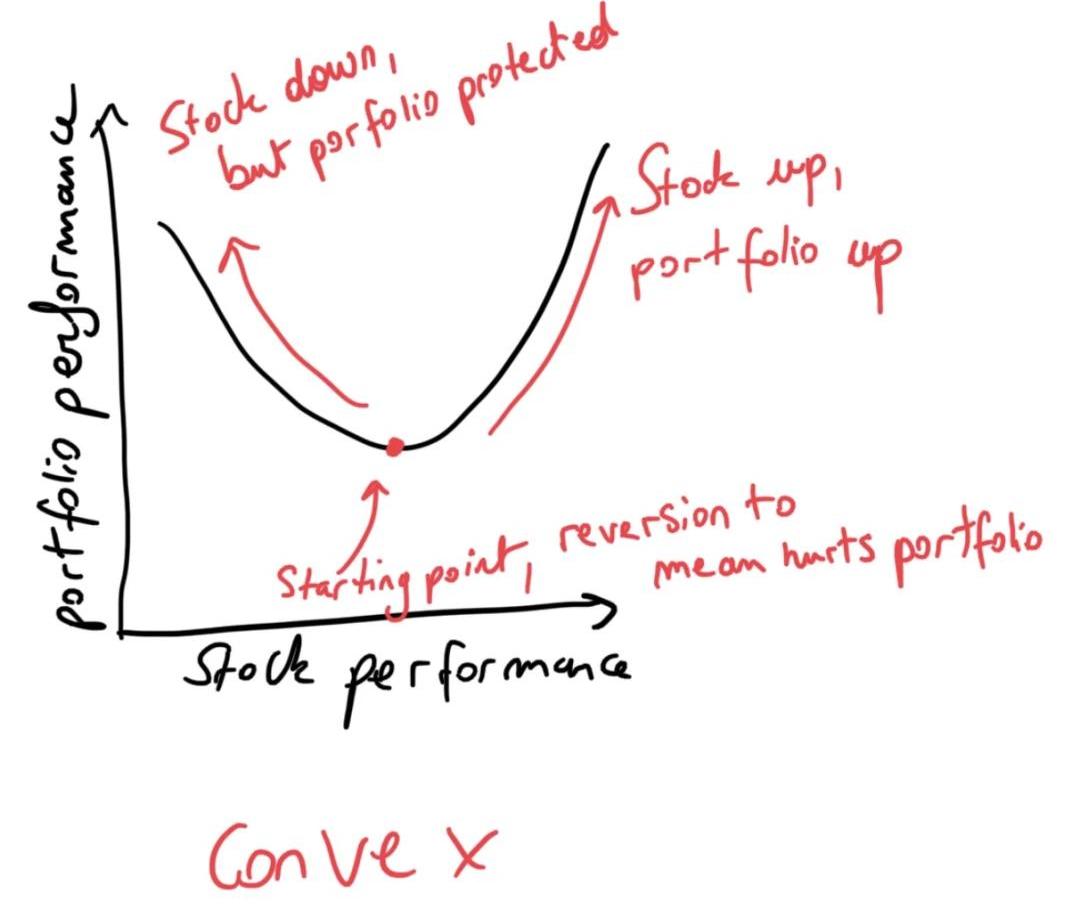

首先,在這篇文章的其余部分,我將要求你忘記“無常損失”、“自動化做市商”或其他與Uniswap相關的術語。這完全是對已存在事物而進行的重命名,而這會令人感到困惑。我們將嘗試通過恰當的術語來學習這些東西,這樣你就可以輕松并獨立地閱讀金融屆的相關文獻,而不必依賴于糟糕的加密博客文章……比如說這篇文章。現在,我們開始吧。為了理解Uniswap為什么會這么做,讓我們首先說明我們的目標:我們想了解一位精明的投資者Alice,她如何以最適合其風險狀況的方式在股票和現金之間分配資產。當然,做市商行為會在一定程度上告知她的風險狀況。為了簡單起見,Alice只能以現金或購買股票的方式來持有資產。換句話說,Alice需要決定如何在這兩種資產之間“平衡”和“重新平衡”她的投資組合。這看起來像是Uniswap的一個資產池,我們執行這個簡化的限制,因為我們可以通過一個一維變量來推斷Alice資產的總價值。現金保持恒定,如果我們要使用兩種資產,比如股票和債券,我們就需要將三維曲面可視化。這不算太糟,但為了讓我們更容易理解,你只需考慮一個輸入變量x及其與y的關系。這里的所有分析都可以簡單地擴展到任意數量的變量。如果Alice非常厭惡風險,她會選擇全部的現金。如果她更喜歡冒險,那么她就會去買股票。不過,請注意,我沒有問幾個問題,包括“Alice應該買哪些股票?”這是一個與投資組合管理無關的問題。相反,對Alice來說最重要的是“她應該何時買進或賣出股票”以及“賣出多少”。而在本文的其余部分,我們將討論三種策略:買入并持有策略:什么都不做;恒定混合策略:下跌時買入,上漲時賣出;恒定比例投資組合保險策略:股價下跌時賣出,上漲時買入;三者之間有趣的一點是,它們將根據市場隨時間變化的行為方式獲得不同的收益。第一種策略是線性的,這意味著它只取決于當前的市場狀況,而后面兩者將有凹凸兩種方式,這意味著如果出現均值反轉,第二種會表現良好,而如果有均值偏離則第三種的表現會好。我們將稍后詳細描述所有這些。投資組合策略#1:買入并持有,即什么都不做

Aave已消除去年11月270萬枚CRV的金庫壞賬:1月27日消息,鏈上數據顯示,Aave已消除Mango Markets攻擊者Avraham Eisenberg在去年11月導致的270萬枚CRV的金庫壞賬。

此前Avraham Eisenberg從Aave借入數千萬枚CRV代幣,在由于空頭擠壓導致價格突然飆升后,他的頭寸被清算,使Aave在CRV中背負約270萬枚CRV的壞賬。[2023/1/27 11:31:54]

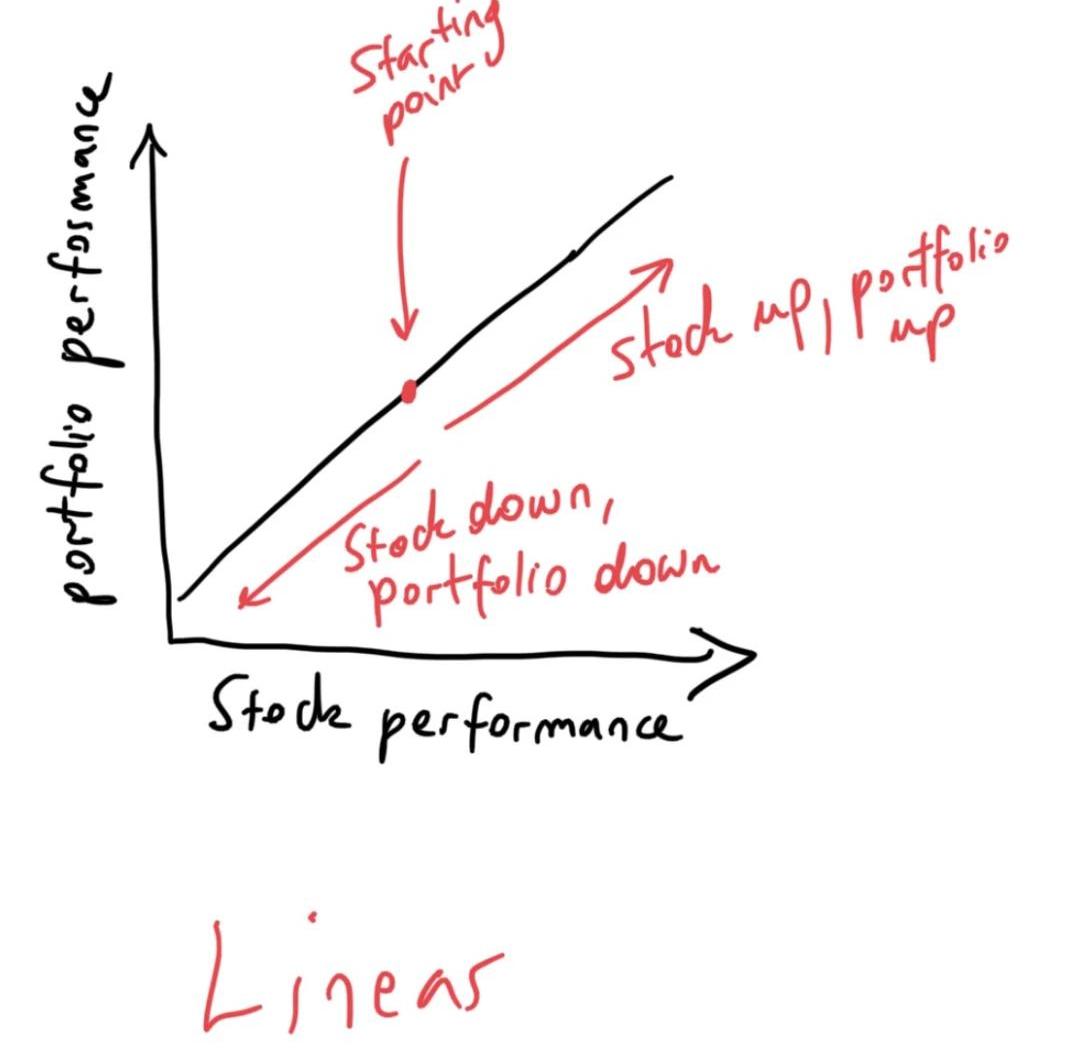

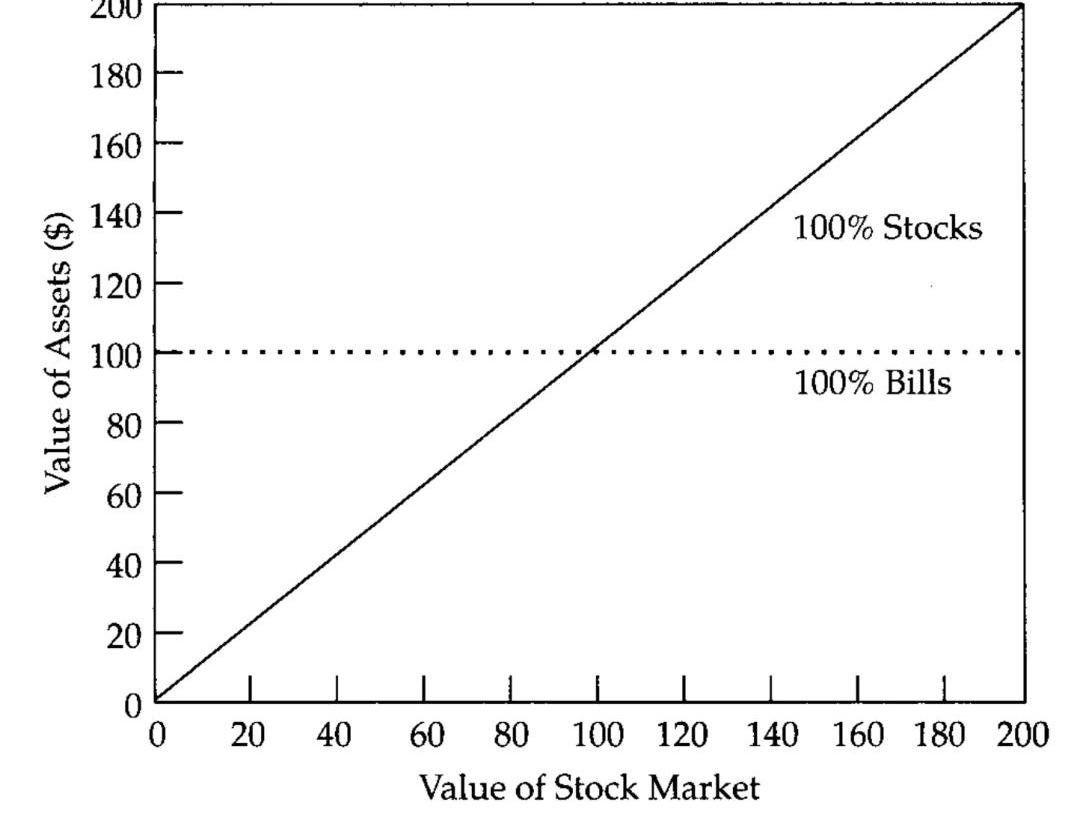

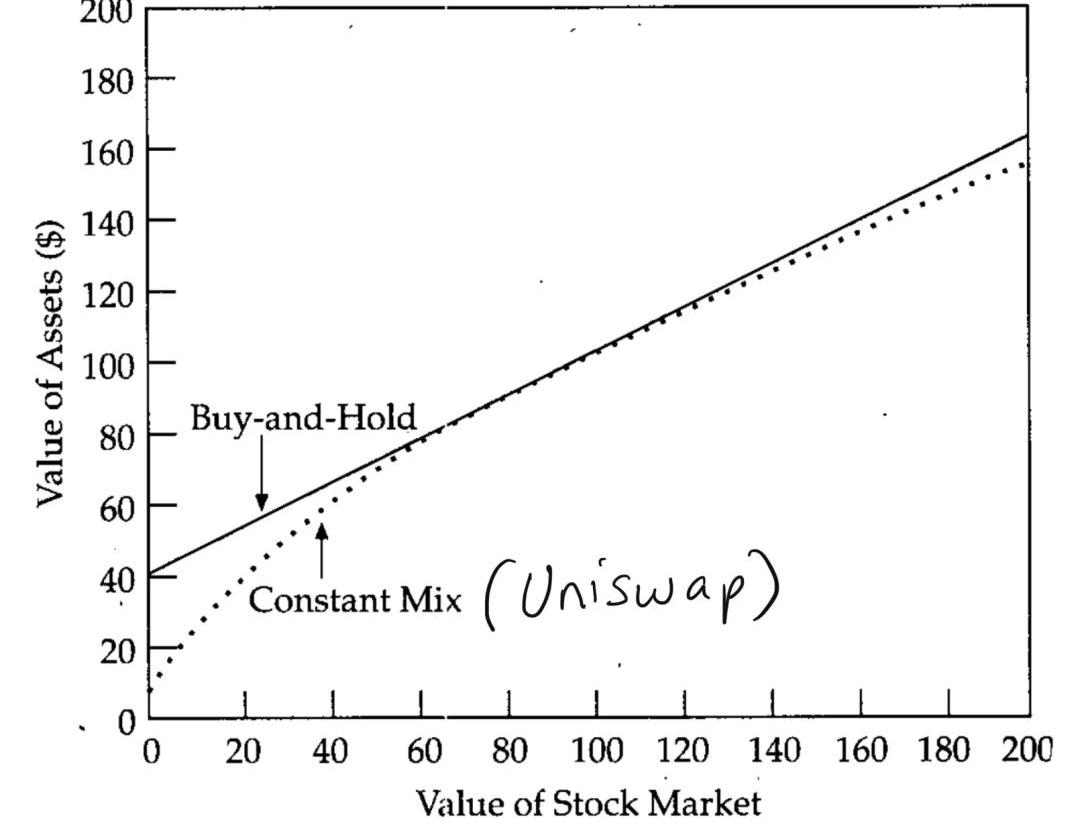

什么都不做,或者通常被稱為“買入并持有”的策略,是非常好理解的。Alice在開始時,會選擇一定的現金/股票配置,然后順其自然。股票越好,投資組合的結果就越好,如上圖所示。顯然,凈支出是一個線性函數,其斜率取決于股票和現金之間的原始分配。庫存越多,坡度越高,如下所示。

當Alice全部持倉現金時,她的凈投資組合表現與股票表現無關。此時斜率為零,很直接。投資組合策略#2:恒定混合策略,或者說下跌時買入,上漲時賣出

Aptos生態NFT交易平臺Souffl3完成200萬美元種子輪融資:10月28日消息,Aptos生態NFT交易平臺Souffl3宣布完成首輪200萬美元的種子輪融資,本輪融資由Crypto.com、Capital和SynergisCapital共同領投,HuobiIncubator、M77Ventures和J17Capital參投。

Souffl3表示,這筆融資將用于建設下一代的NFT交易市場,服務創作者、發行者和交易者。[2022/10/28 11:52:47]

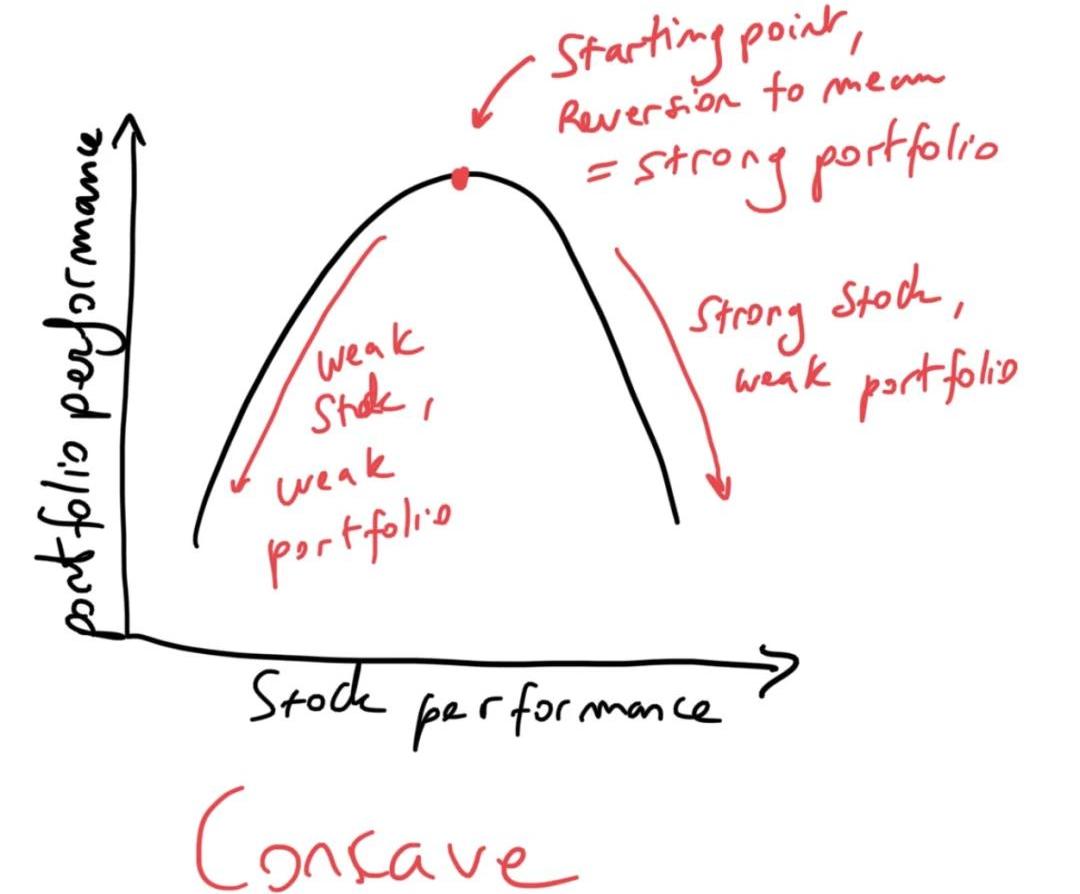

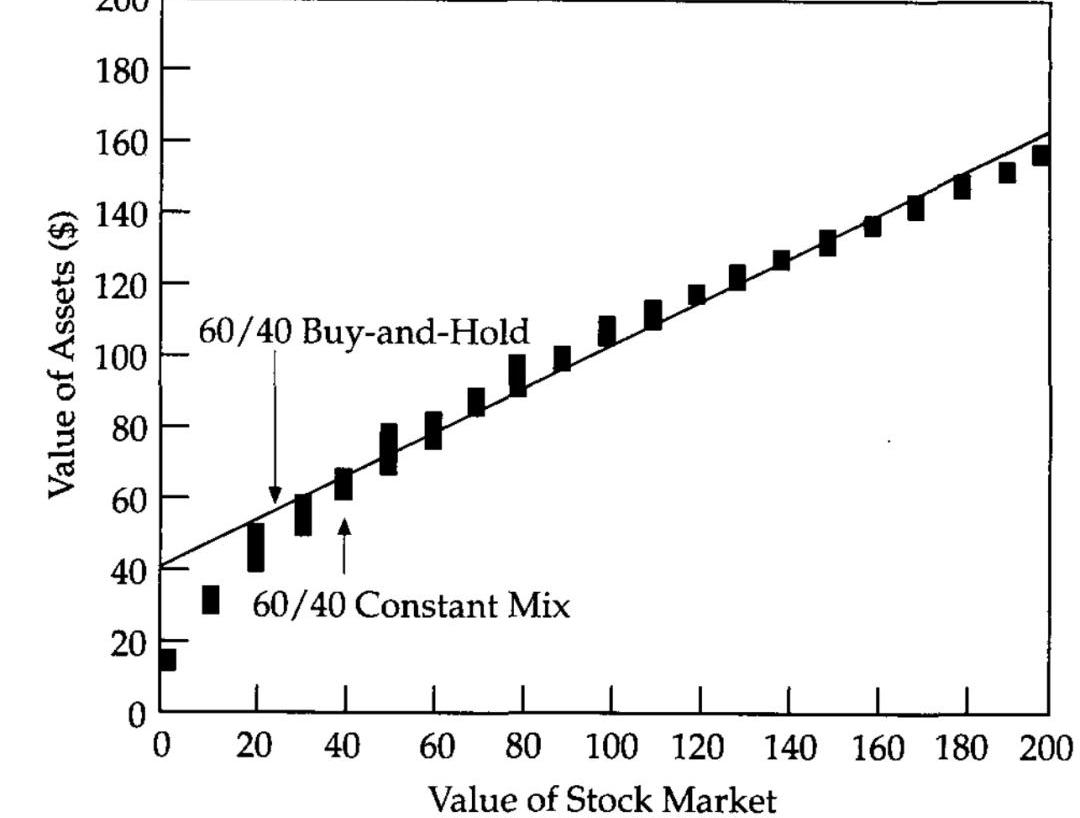

這時策略變得更有意思了。顧名思義,這些策略旨在使與股票投資組合成比例的股票敞口保持恒定。這正是Uniswap的工作方式,在創建一個新的資產池后,該協議旨在保持兩個資產y和x之間的比例不變。從概念上講,恒定混合策略旨在隨著資產價值的下降而增加該資產的敞口。這是stock-to-bills的經典示例。假設Alice將60美元投資于股票,40美元投資于現金,從而建立了一個60/40的恒定混合池。然后假設股票下跌10%,因此股票的價值從60美元降到了54美元,投資組合價值從100美元降至94美元。此時,該比例將是54美元/94美元,即57.4%,低于預期的60%。這個時候,協議規定Alice必須購買更多的股票,從而將她的股票敞口增加到60%的水平。Alice將需要從她的現金頭寸中拿出2.40美元來購買股票,從而使股票頭寸達到56.40美元,并將現金頭寸降至37.60美元。現在,新的百分比又是60/40。讓我重申一下:這與Uniswap資產池的工作原理相同,但有一點需要注意的是,任何人都可以將資金存入特定的代幣池中,而不僅僅是Alice。當然,Uniswap涉及的不再是股票和現金,而是代幣,比如AVAX和ETH。現在,讓我們弄清楚一件事:這是一個很奇怪的概念。為什么精明的投資者Alice會購買更多貶值的資產。答案自然不是因為Alice不知情。相反,這是因為Alice認為,她正在實施這一策略的市場是不穩定的和均值回歸的。當然,如果是這樣的話,那么Alice繼續購買更多貶值的資產是有意義的,因為它很快就會恢復到更高的價值,在這種情況下,資產下跌多少并不重要,你只要繼續買入。“恒定混合策略在具有波動性但均值回歸的市場中是有利可圖的。”由于Uniswap只是一個恒定混合市場,這意味著只要目標資金池只包含均值回歸市場,那么作為流動性提供者就總是有利可圖的。另一方面,如果你為市場提供了流動性,而這些市場差異很大,那么,你作為LP加入Uniswap的盈利能力,要比單純的買入和持有策略低得多。或者,正如我們將很快看到的CPPI策略。下圖顯示了恒定混合策略和買入和持有策略的對比。

ApeCoin社區發起新提案AIP-96:將為EthGlobal和Gitcoin提供資助:金色財經報道,ApeCoin特別委員會成員Maaria Bajwa發起新提案AIP-96,提議ApeCoin DAO為EthGlobal和Gitcoin等開源項目提供資助。該提案名為“Funding For Public Goods (EthGlobal& Gitcoin)”,要求ApeCoin DAO貢獻價值20萬美元的APE Token,其中4.5萬美元用于支持ETHOnline黑客馬拉松并向ETHOnline的另一個社區捐贈 5000 美元、10萬美元資助一個專門的 Gitcoin ApeCoin 生態系統計劃、5萬美元用于資助Gitcoin的氣候項目。[2022/9/26 7:20:20]

這一效果在下圖中也得到了更精確的顯示。正如人們所看到的,如果你只是在市場分化的情況下買入并持有,那么長期而言,恒定混合策略的利潤率是非常低的。為什么?場景1:如果股票市場的價值急劇下降,那么持續混合將購買越來越多毫無價值的資產。場景2:如果股票市場的價值急劇上升,則恒定混合會出售越來越多的股票,而不是其他相對貶值的資產。

億萬富翁Bill Miller:比特幣是抵御金融災難的“保險單”:5月27日消息,億萬富翁Bill Miller認為比特幣是抵御金融災難的“保險單”。Miller在播客“Richer, Wiser, Happier”節目中表示支持比特幣,認為它是陷入沖突的人仍然可以獲取金融產品的一種手段。Miller表示,比特幣如何發揮保險作用的例子并不“必須是全有或全無”,并指出比特幣在新冠疫情大流行早期階段的表現和美聯儲對它的反應。

當被問及他是否仍持有比特幣時,Miller證實其約40%-50%的資金用于投資亞馬遜股票,其比特幣持有量“與(投資的)亞馬遜股票大致相同”,并補充說其凈資產的80%分配在這兩種資產之間。(Cointelegraph)[2022/5/27 3:45:38]

因此,總而言之,如果資產恢復到通常的平均水平,那成為Uniswap的LP就是值得的。否則,這絕對會造成損失,它不應該是Alice采用的策略。投資組合策略3:恒定比例投資組合保險,或者說股票下跌時賣出,上漲時買入

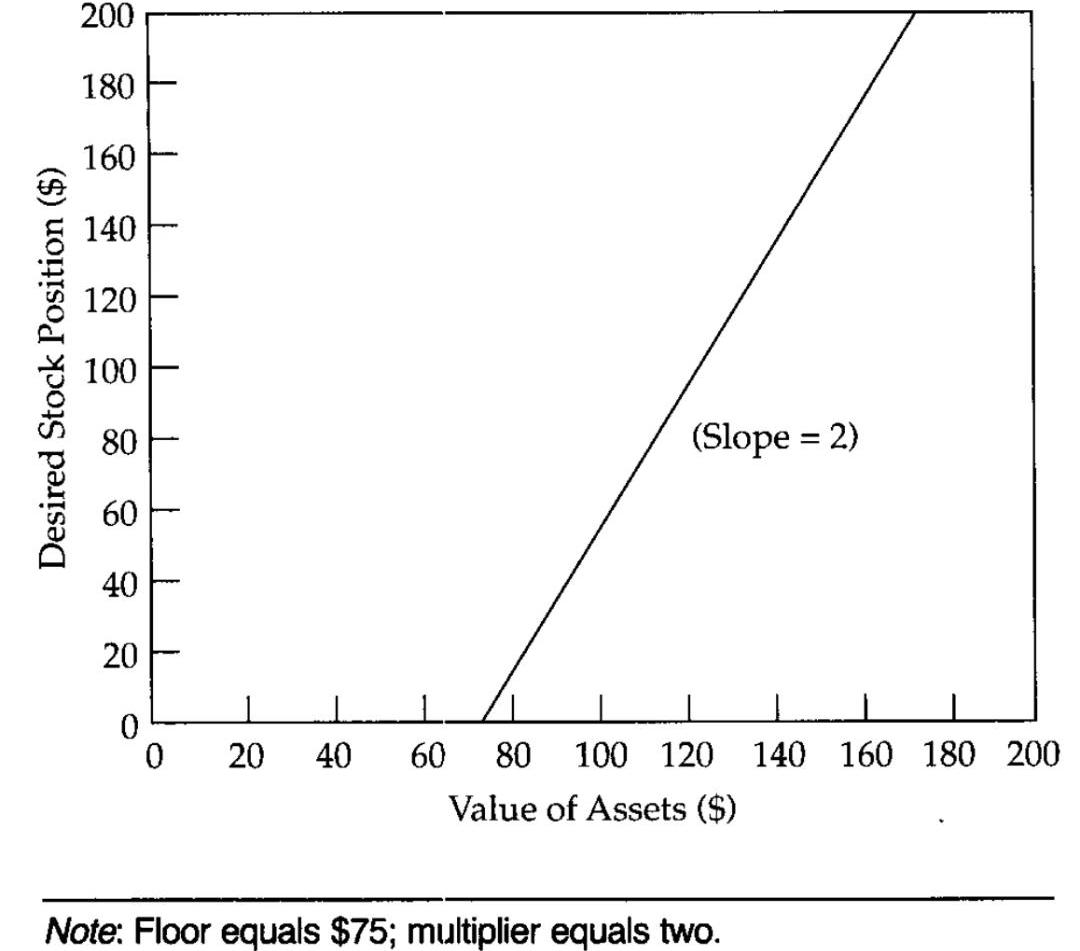

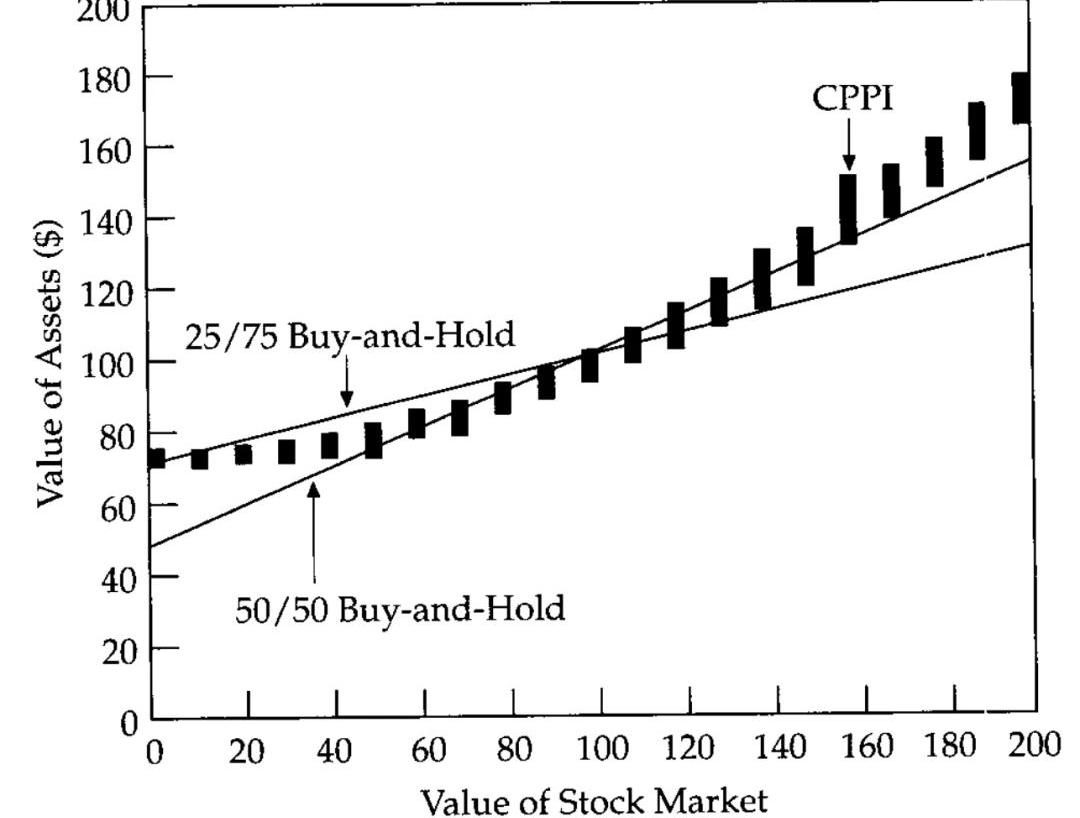

如果市場沒有恢復到均值會怎么樣?相反,如果市場大幅偏離進入點,即標的大幅貶值或升值,會怎樣呢?當然,如上所述,對于Alice來說,實施恒定混合策略并不是最佳選擇。相反,Alice應該在資產貶值時賣出,然后買入升值的資產。這是有道理的:如果Alice知道股票會持續貶值,她應該盡可能多地拋售它,如果她知道股票會繼續升值,那她應該盡可能多地買入。這種類型的策略,被稱為恒定比例投資組合保險策略,其采取的形式是:股票中的美元=m(Assets-Floor),在這里,m是一個固定乘數,它是Alice風險承受能力的一部分。如上圖所示,這些策略在市場發散而不是回歸時表現良好,從而使它們變為凸的。下面是恒定比例投資組合保險的工作原理:假設Alice選擇m=2,floor為75美元。根據這些數字,Alice的股票價值=2*($100-$75)=50美元,因此,Alice將股票和現金按50/50的比例進行配資分配。下圖顯示了此風險投資組合的圖表:

鑒于Alice選擇m=2,floor為75美元,下面是她的投資組合在低迷時期的表現。假設股票下跌10%,那她的股票從50美元貶值到45美元,總投資組合從100美元貶值到95美元。由于CPPI規則強制股票頭寸變為2?($95?$75)=40美元,Alice必須額外出售價值5美元的股票,并進一步降低其敞口。換句話說,股票下跌10%迫使Alice賣出價值5美元的股票。現在,她的風險資產就變“輕”了。“恒定比例投資組合保險在差異化市場中的表現優于恒定混合策略。”CPPI以迂回的方式實現股票期權,而不使用標準期權技術。Alice的損失上限為25美元,同時她也能享受到很高的上漲空間。總而言之,在熊市中,CPPI策略將保護愛麗絲,而在牛市中,CPPI策略將表現出色。但是,如果出現頻繁的反轉,它的表現將在恒定混合策略之下。下圖顯示了CPPI策略和兩種不同的買入和持有策略的對比。

最后的想法

Uniswap是一個有趣的實驗。它是以太坊上任何兩對ERC-20代幣之間,基于恒定混合智能合約的投資組合管理的首個成功部署。它的二階效應是作為一個交易所,盡管可以肯定地說,通過這種方法交換資產遠不如基于訂單簿的標準交易所。請不要在Twitter上@我,我已經閱讀了關于AMM的論點,事實上它們是錯誤的。AMM并沒有在所有主流金融市場中被使用,這是有原因的。無論如何,看到一些提供CPPI策略的鏈上協議將會是有趣的。然后看看它們如何與恒定混合策略的協議搭在一起使用,將會是非常有趣的。我預計交易者會根據市場情況,頻繁地將頭寸調整為Uniswap和CPPISwap。然而,顯而易見的是,我們討論這些還太早了,其中有很多東西尚待實施。相關資料:Perold,AndreandSharpe,William.DynamicStrategiesforAssetAllocation.Accessed2020.

Tags:LICALICEALIICEVitalick Neuterinalice幣怎么樣alice幣百倍幣justice幣最新消息

比特幣昨日沖擊14000美元未果,今天迎來回調,目前維持在13000美元上方。以太坊受帶動同步下跌,跌破390美元.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:ChadHahn,翻譯:李翰博,Odaily星球日報經授權轉載。 介紹 隨著以太坊向2.0邁進,DeFi在夏天的爆炸性增長使平臺上的Gas費暴漲.

1900/1/1 0:00:00G7最近的會議就全球穩定幣發表聲明,認為在“相關的法律,監管和監督需求解決之前,任何全球范圍內的穩定幣項目都不能啟動”。這樣的聲明顯然是針對Libra的.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。DeFi市場爆發階段,人們常常將項目的鎖倉價值視作衡量項目和代幣資產價值的重要指標.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。3年多的等待,讓人又愛又恨的Filecoin終于還是上線了.

1900/1/1 0:00:00