BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.15%

ETH/HKD+2.15% LTC/HKD+4.41%

LTC/HKD+4.41% ADA/HKD+4.14%

ADA/HKD+4.14% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+2.21%

XRP/HKD+2.21%

今年早些時候,我看到了一篇可以讓人思考好幾天的研究論文。在“Whoisontheotherside?誰在另一邊?”一文中,BlueMountain資本管理公司分析師、著名作家邁克爾-J-莫布森就資本市場中阿爾法Alpha的不同來源做出了一個精彩的簡單論述。多年來,我讀過上百篇關于阿爾法生成策略的論文,但只有少數論文能可以超越特定的資產類別,把握住基本框架,并在不需要深奧的數學或金融術語的情況下進行解釋。莫布森的論文以一種無需任何領域專業知識就能輕松理解的方式描述了阿爾法的四個基本來源。最近,我一直在思考如何將莫布森教授的一些觀點應用到加密資產中,并增加了一些變化,今天想和大家分享一下。一切都是因為低效

向松祚:美國大規模量化寬松 錢更多地流入投機性市場:2021年1月21日晚上,火幣集團旗下火幣研習社的“火幣尖峰對話”欄目經濟學人系列,以“用新經濟學看新時代,數字經濟大勢所趨”為主題在線上舉行。火幣研習社負責人程智鵬與中國人民大學國際貨幣研究所副所長向松祚展開對話。

關于量化寬松影響的問題,向松祚表示,布雷頓森林體系崩潰后,量化寬松可以肆無忌憚。但是,美國、歐洲、日本等國家在過去的半個世紀里,勞動生產力的增長極低,真實經濟增長速度也很低。大多數老百姓,工人階級的收入基本沒有增長。現在美國大規模量化寬松而很多國家跟隨,錢更多地流入投機性的市場,比如股票、債券、大宗商品市場甚至收藏品乃至于房地產都被爆炒,但對實體經濟并沒有好處,這是虛擬經濟的惡性膨脹。[2021/1/21 16:43:10]

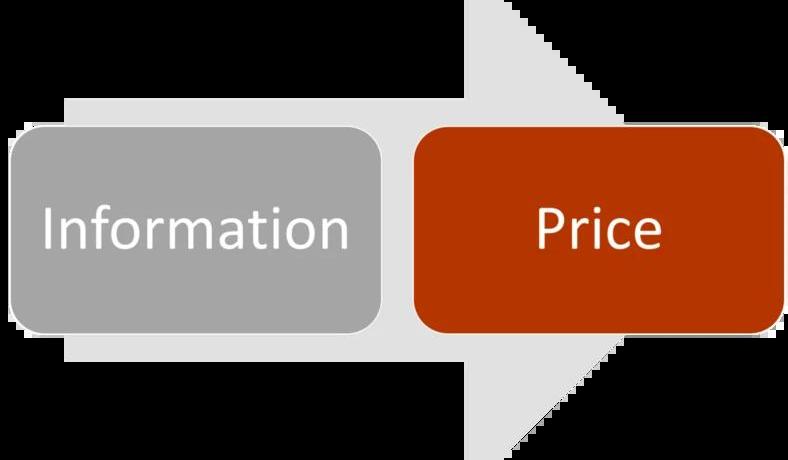

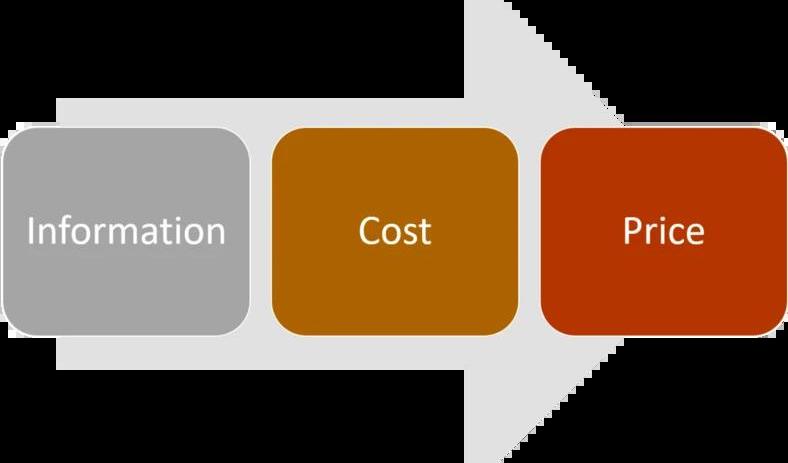

金融市場中阿爾法的概念與產生超額回報的原則有關,即超越平均市場指數。這是由于大多數金融市場是合理有效的,有一些指數可以準確地反映資產類別的表現。整個加密世界與之相反。另一種思考阿爾法的方式是關于在一個經常有效的市場中利用低效率。效率的概念來自物理學,解釋了生產所需的能量與結果本身之間的關系。在金融市場中,效率一詞指的是信息和資產價格之間的關系。有效金融市場的羅塞塔石是著名的、經常被重新審視的有效市場假說(EMH),由諾貝爾經濟學獎獲得者尤金.法瑪在1962年的博士論文中提出。EMH指出,股票價格反映了所有已知的相關信息,并且總是以公平價值進行交易。如果股票的交易價格不能高于或低于公允價值,投資者就永遠無法以低價買入或以溢價賣出。因此,在風險調整的基礎上"戰勝市場"是不可能的。有效市場假說自發表以來,已經成為金融市場上最具爭議的理論之一,支持者和反對者大有人在。

Vtrading聯合Binance、OKEx推出量化交易“保本金”服務:Vtrading聯合Binance、OKEx推出量化交易“保本金”服務,Binance和OKEx的新注冊用戶通過Vtrading進行量化交易可享受交易手續費五折優惠。

Vtrading是數字資產領域的AI智能量化服務平臺,致力于讓用戶簡單高效、安全智能的進行量化交易,免費提供網格策略、區間套利、追蹤止盈、恒量定投等交易策略,其提供的“圖元”技術可視化編輯器,無需編程就能生成專業策略。[2020/3/9]

如果市場真的是有效率的,怎么會有什么阿爾法?莫布森教授提出了一個非常有說服力的論點,原因與成本有關。你看,EMH理論是有道理的,在某個場景中,信息的獲取和基于信息的行動的實施有一個可忽略的成本。但在金融市場上,這種情況很少。獲取和實施信息的成本導致了低效率,并可以作為阿爾法的相關來源加以利用。

聲音 | 紅鏈資本CEO:量化交易中會遇到的四類風險:金色財經現場報道,12月26日,在由金色財經主辦的金色沙龍上海站現場,紅鏈資本CEO、天鏈資本合伙人李勇敏發表了演講,他分享了做量化當中會遇到的一些風險,一是行情數據不完整導致行情數據不匹配,造成很多誤判;二是策略模型設計上有缺陷,導致資金、倉位和模型的不匹配,沒有安全的風險評估和預防措施;三是會出現一些程序錯誤、網絡中斷、硬件故障等情況,導致量化交易系統出現問題。四是,在沒有透明監管的情況下,大多數的量化基金可能會成為龐氏騙局,忽悠非專業投資者。[2018/12/26]

聲音 | 劉震:量化投資有助于完善市場定價機制:本期金色相對論以“數字資產量化交易,成熟市場的標志?”為主題,針對本期主題,CCC創始人劉震表示:我們現在做的量化投資,實際上是建立這個二級市場完善機制的一個部分。傳統市場當中有做多有做空,而多數做空是通過衍生品市場實現的。所謂量化投資,實際上是對沖基金,就是利用市場當中的這些所謂定價不有效性,例如做空這些空氣幣,同時做多靠譜的數幣,利用中間的差價來獲利。同時這些交易,也完善了市場的定價機制,這也是下一輪的牛市的一個必須條件。[2018/12/7]

阿爾法的傳統來源

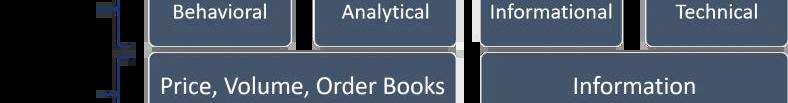

莫布森教授在論文中認為,阿爾法有四個基本來源。行為:當一個投資者,或者更有可能是一群投資者的行為導致價格和價值相背離時,就存在行為上的無效率。信息。當一些市場參與者擁有不同的信息時,就會出現信息效率低下的情況,并且可以利用這種不對稱進行交易獲利。分析性。當所有的參與者都擁有相同或非常相似的信息時,就會出現分析性的低效率,而一個投資者可以比其他投資者更好地分析這些信息。技術性。當一些市場參與者因為一些與基本價值無關的原因,而不得不買入或賣出證券時,就會產生技術性的低效率,比如法律,法規或內部政策,這些都會使價格和價值之間產生錯位。

阿爾法的四個來源精彩地總結了高效資本市場的動力,但它們適用于加密領域嗎?畢竟,加密市場是高效的反面。加密資產的新阿爾法來源

在加密資產的背景下,莫布森教授理論中的四種Alpha來源固然凸顯,但并不能完整地描繪出這個領域的低效率。在我看來,有兩個新的Alpha來源與目前的加密市場有關:新產品Alpha和協議Alpha。

新產品Alpha因素與加密市場的金融架構有關,也與當前推出的新產品或資產在低效率市場中的影響有關。在傳統的資本市場中,新的IPO或新的債券發行很少會有擾亂整體市場的行為。有一些孤立的例子,比如Facebook的IPO失敗,引發了數月來對科技股的看空情緒,但這些案例極為罕見,因為整體市場中建立的效率往往會彌補長期以來的任何異常情況。但加密市場發生了相反的現象。當我們從無效市場過渡到"效率較低"的市場時,新產品的推出,如新的衍生品或新機構投資者的進入會產生令人難以置信的阿爾法回報。第二個因素與加密資產運行在去中心化的區塊鏈網絡上,其行為受不同協議的約束有關。這些協議的行為可以產生相關的Alpha回報。例如,比特幣網絡中即將發生的減半事件一直被預期為可以影響加密貨幣價格并有效地推動市場的事件。雖然這些信息是現成的,但實施有效的策略來利用它是有成本的。類似的影響往往也發生在當一個協議開采或燒毀特定部分的代幣來影響流通供應的時候。加密資產在許多方面都是非常獨特的,有可能以許多獨特的方式產生阿爾法。新產品的推出和底層區塊鏈的網絡動態是補充莫里森教授所闡述論文的兩個因素,但隨著市場的發展,這個理論很有可能會發生變化。

編者按:本文來自加密谷Live,作者:NOWNodes,翻譯:Olivia,Odaily星球日報經授權轉載。在深入探討去中心化穩定幣這個話題之前,我們先來做一個關于穩定幣的回顧.

1900/1/1 0:00:00隨著MicroStrategy、Square接連宣布斥巨資買入比特幣,傳統大型公司在加密貨幣市場上的動作愈發引人關注.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽加密貨幣市場Polkadot生態DeFi生態行業聲音區塊鏈產業賦能監管動態行情概覽根據CoinGecko數據,截至2020.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00經歷今年9月的第一場“擱淺”發布會后,10月7日,蘋果官方公眾號發布“快訊”,宣布于北京時間10月14日凌晨1點舉行發布會.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00