BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+1.91%

LTC/HKD+1.91% ADA/HKD+2.69%

ADA/HKD+2.69% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+4.72%

XRP/HKD+4.72%一道道精致的DeFi美食接連不斷地向市場供應,昨天還被津津樂道地壽司SushiSwap美食,晚間開始被生魚片SashimiSwap搶奪熱度,關于DeFi的流動性掠奪大戲還在上演。

Sushiswap由elf團隊打造,生魚片開挖后直接將TVL排名第九的Uniswap重新拉回第三,回到10億美金俱樂部,以太坊DeFi總鎖倉也重新突破100億美金。Sushi受影響較大,幣價迎來大幅下跌,TVL跌落至第五名。據悉,SashimiSwap本質跟SushiSwap一樣,它也是AMM模式的DEX,也是Uniswap的分叉,不過它不是SushiSwap的分叉,兩者不會共享流動性。

加密行業反對美SEC對國債市場的監管提案,稱其將加劇DeFi平臺的法律風險:金色財經報道,美國證券交易委員會(SEC)一項旨在提高國債市場彈性的提案引發了加密貨幣公司的強烈反對,行業人士擔心該提案可能會增加去中心化金融(DeFi) 平臺的法律風險,帶來更多的法律不確定性。反對方包括交易平臺 Coinbase Global Inc.、 風險投資公司 Andreessen Horowitz (a16z)和穩定幣發行方 Circle Internet Financial Inc. 在內的多個公司,以及一些以加密貨幣為重點的游說團體。

SEC 在 1 月份提出的規則將擴大該機構對交易所的定義,以包括連接債券買家和賣家的通信系統,該提案沒有提及加密貨幣,然而加密行業人士表示,提案中使用的術語可能會包含 DeFi 平臺,從而造成更大的監管不確定性。(coindesk)[2022/4/28 2:35:30]

中幣(ZB)DeFi挖礦播報:DeFi挖礦總鎖倉量約4276萬美元:根據中幣(ZB)平臺數據,今日DeFi挖礦總鎖倉量約為4276萬美元。其中,存QC挖礦、存ZB挖礦、存USDT挖礦以及存QFIL挖礦的鎖倉量均大幅提升;存ETH挖礦的鎖倉量不變。[2020/11/21 21:36:20]

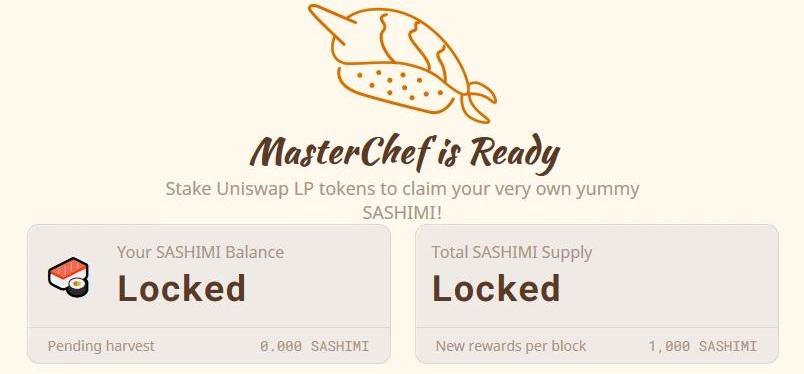

從機制上來說,SashimiSwap拷貝了SushiSwap,用戶只要質押其Uniswap上的11個流動性池的LP代幣即可挖出SASHIMI代幣。同時其采用的激勵機制也一樣,在最初的10萬個區塊,它會給質押11個Uniswap流動性池LP代幣的用戶每區塊1000個SASHIMI代幣的獎勵。在最初的10萬個區塊之后,每個區塊的獎勵將會驟降到100個SASHIMI。這個代幣激勵的機制跟SushiSwap一樣,都是采取高舉高打的模式,試圖通過短期內的高回報刺激,快速拉升整體的流動性。然而接下來的情況是,SashimiSwap上線不到12小時就價格跳水,跌幅80%,如果此時再進去耕種,可以說農地已經成了鹽堿地,產出都不一定能抵扣農藥化肥錢。

Value DeFi攻擊事件一名受害者獲得黑客發送的5萬美元穩定幣:Value DeFi團隊就“遭閃電貸攻擊損失540萬美元”一事發布事后分析報告稱,將制定一項針對受害者的補償計劃,該計劃由“開發基金、保險基金和協議產生的部分費用”共同出資。一名自稱是護士的用戶試圖聯系攻擊者稱,其已把畢生的積蓄(近10萬美元)投入到該項目中,并請求攻擊者歸還這筆錢。推特上的許多觀察人士立即質疑這名用戶的真實性。令人驚訝的是,攻擊者確實“捐贈”了價值5萬美元的穩定幣給該名用戶。據悉,Value的開發者也曾試圖聯系攻擊者,就進一步返還資金進行談判。截止發稿時,這些嘗試是否成功還未可知。(BeInCrypto)[2020/11/16 20:58:48]

當前以太坊DeFi借貸總量接近16億美元:DeBank數據顯示,當前以太坊 DeFi借貸總量約為15.92億美元。其中,Compound平臺約9.26億美元,占總體份額58.19%,Maker平臺約4.28億美元,占總體份額26.91%,Aave平臺約2.19億美元,占總體份額13.76%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/8/30]

SashimiSwap是基于公鏈項目aelf開發的,倒是該公鏈的代幣ELF于昨日大幅飆升,一度漲超139%,價格最高觸及0.279美元,目前已跌落到了0.164美元。為何ELF的代幣價格反而一定時間內大幅上漲呢?這里可以從SashimiSwap的官網了解端倪。用ELF挖礦的兩個資金池,一是SASHIMI/ELF代幣池,一個是ETH/ELF代幣池,截止今天下午4點年化收益分別達到10960.1%和3236.16%。可以想象超高的收益率會吸引多少投資者買進跟ETH相同價值的ELF做抵押挖礦。

在項目指定的這兩個池子挖礦,就要按照資金池要求的比例買入代幣ELF,來提供Uniswap上的流動性。當很多人去指定池挖礦的時候,就會極大地拉動稀薄的交易深度,導致ELF幣價飛漲。挖礦產出Sashimi需要變現,當承接盤不夠,于是出現了Sashimi價格大跌的情形。當收益率下降,在指定池挖礦的投資者撤出,接著會把之前買入的ELF拋掉,于是Sashimi和ELF雙雙進入幣價負反饋螺旋。SushiSwap啟動流動性遷移,導致Uniswap的的流動性銳減,SashimiSwap啟動又導致SushiSwap流動性大幅下降,沒有價值沉淀形式,那么資金會去追逐更高的利益,走馬燈似的開槍換地。新項目可以復制代碼,但是無法復制持續創新的動力。上文的案例,投資者承擔了流動性挖礦的本金無常風險。作為AMM的LP進行挖礦,比如初始提供等值的ETH-USDT,當ETH下跌的時候,ETH數量變多,USDT數量變少,但總資產的USDT本位價值是下降的,交易帶來的資產結構變化導致了穩定幣本位價值的變動;而單幣抵押型的挖礦,如果抵押非穩定幣的資產進行挖礦,將會承擔穩定幣本位本金的變動的風險。除此之外,參與流動性挖礦還有其他風險嗎?

9月10日凌晨01:43分起,EOS生態DeFi流動性挖礦項目“珊瑚”的wRAM遭到黑客攻擊,損失逾12萬EOS。攻擊者在正常的轉賬操作內嵌入了一次inlinetransfer,使得wRAM合約在mint時判斷RAM數額出現問題導致多發。合約安全性是評估DeFi項目的首要指標,如果合約存在漏洞,或是開發者掌握更大的權限,可能導致資產被盜,或被項目方轉移。因此,投資者在參與DeFi項目時應注意相關風險,盡可能選擇有安全審計公司審計過的項目,并注意項目方權限是否為多簽。同時,DeFi挖礦與2017年的1CO浪潮的底層邏輯很相似,當年參與的私募、公募,就如同當前參與挖礦。流動性挖礦中的大多數協議是零和游戲,沒有任何價值被創造,只是一個復雜的多層價值轉移機制而已。層出不窮的新項目,最終只有少數能沉淀價值,成為優質項目,獲得市場的共識。項目高比例的年化收益率往往唬人,絕大多數DeFi代幣尚未得到市場共識,價格在短時間內波動的往往較大,及時提幣賣出,才是更穩健的挖礦策略。

經過近3個月的發展,DeFi各種仿盤遍地開花,投資者們仿佛走進一個擺滿精致美食的高檔餐廳,卻也到了審美疲勞的地步。趨勢依然向前,DeFi整體生態而言,流動性挖礦使應用之間的嵌套更加復雜,底層資產的波動將會影響整個系統的穩健性,提升風險管理的意識與能力,是整個行業長期面臨的重要課題。

Tags:SHIEFIDEFDEFISwapShip去中心化金融defi什么意思Paradise DefiDEFI S價格

比特幣凈連續7日凈流出,但資金量較上周已縮減75%;大額轉賬下跌30%;活躍地址數減少13%;BTC.com礦池算力暴漲58%.

1900/1/1 0:00:00近日,楊強教授在SDBD2020·算力在線論壇中指出聯邦學習不僅僅是技術,更是開源生態的建立。作為打開數據島的橋梁,聯邦學習在滿足數據隱私、安全和監管要求的前提下,讓人工智能系統能夠更加高效、準.

1900/1/1 0:00:00頭條 美國上市公司MicroStrategy再次購買1.75億美元BTC納斯達克上市商業智能公司MicroStrategy首席執行官MichaelSaylor今日在推特證實.

1900/1/1 0:00:00曾經屠龍的少年,終究也長出兩片惡龍之鱗,一片是“階層固化”,另一片是“檸檬市場”,而這兩片逆鱗的源頭,都來自時下DeFi行業最熱門的“流動性挖礦”.

1900/1/1 0:00:00編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,盡管以太gas費用成本仍維持在高位,導致很多散戶把關注度遷移到其他鏈上的投機挖礦中,但以太坊生態中的.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 上周,加密市場一片恐慌。比特幣多次下探跌破1萬美元關口,包括Sushi、CRV在內的絕大多數DeFi代幣腰斬、再腰斬……種種跡象,似乎預示著D.

1900/1/1 0:00:00