BTC/HKD+0%

BTC/HKD+0% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD+2.7%

ADA/HKD+2.7% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD+3.95%

XRP/HKD+3.95%2013年9月,被中本聰拒絕采納其比特銀行提高比特幣交易負荷提議的BM,坐在家中,試圖向自己的父親解釋去中心化交易所的概念。那時,他把去中心化交易所稱之為去中心化的自動化公司(DecentralizedAutonomousCompany,DAC)。“比特幣其實可以被視為股份,礦工就是雇員或是約聘的員工,而轉賬費用就是利潤。我們的去中心化銀行暨交易所應該如何運作?畢竟銀行也不過是一家公司,基于抵押做出借款,而當抵押品價值不足時便要補倉。目前的銀行使用你的房子做抵押,而我們的去中心化交易所則使用銀行里的股份本身作為抵押。”他解釋道。這次親子談話,讓他得到一個結論:比特幣可以視為一家發行數碼股份的公司,持股人把這些股份作為交易媒介在市場上買賣。2014年,BM帶著自己獨創的DPoS共識機制技術以及開源的分布式交易系統--比特股出現在人們面前,并憑借令人驚嘆的“秒級交易速度”一戰成名。以比特幣挑戰者之勢降臨的比特股,一邊修復著自身不斷出現的Bug,一邊解決著開發團隊內部出現的分歧。最終,比特股因BM執意增發導致的信任崩塌而潰敗。2015年末,BM發文離開比特股團隊,他反思道:“我們曾經如何,我們做成了什么?我們又要去向哪里呢?......一個個短期的項目會讓我們不知不覺脫離原先計劃的路線圖,并為此粉飾計劃不如變化快。”BM并不擔心這突如其來的變化,因為他轉而投身至下一個項目--EOS,但他沒有想到,7年后,DeFi起飛,而他和他的EOS都錯過了風口。起飛

Uniswap在6月和7月每日交易量與Coinbase接近,各占比50%左右:7月29日消息,據加密市場數據提供商Kaiko數據顯示,UniswapV2+V3在6月和7月每日交易量與Coinbase接近,市場交易量的份額占比為50%左右。[2022/7/29 2:46:10]

邁入2020年前夕,剛剛突破鎖倉量10億的DeFi突然遭遇了“黑天鵝”危機。3月12日,加密市場出現兩次大幅下跌,當時DeFi借貸協議鎖倉量最大的項目MakerDao差點崩潰,DeFi總鎖倉量接近腰斬。在沉寂了近3個月后,DeFi借貸產品Compound憑借“流動性挖礦”引爆市場。據歐科云鏈OKLink數據統計,在20天內Compound的借貸量翻了10倍,鎖倉市值一度超過榜首MakerDao,成為借貸版塊最熱門的項目。

Uniswap因涉嫌發行未注冊證券等違反證券法行為遭集體起訴:金色財經消息,美國律師事務所Kim&Serritella以及Barton宣布發起一項證券集體訴訟,指控Uniswap和Paradigm、a16z等被告違反證券法,在Uniswap交易所以數字代幣的形式發行和出售未注冊證券,包括UNI代幣,以及被告未能根據適用的證券法將Uniswap注冊為交易所和/或經紀自營商,并且未能向投資者提供他們所發行和出售的證券的登記聲明。此外,該訴訟稱,被告允許與在Uniswap交易所出售的代幣有關的非法活動,例如“rugpulls”和“哄抬價格與砸盤(pumpanddumps)”。公告稱,訴訟代表在2021年4月5日至2022年4月4日期間在Uniswap交易所購買以下任何數字代幣的人:EtherumMax、Bezoge、MatrixSamurai、AlphawolfFinance、RocketBunny和BoomBaby.io。(“代幣”)。該訴訟尋求撤銷和損害賠償,目前正等待被告在美國紐約南區地方法院出庭。(businesswire)[2022/4/9 14:13:45]

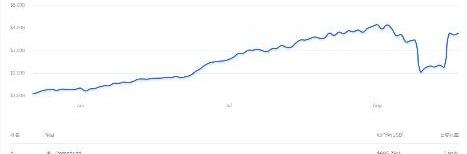

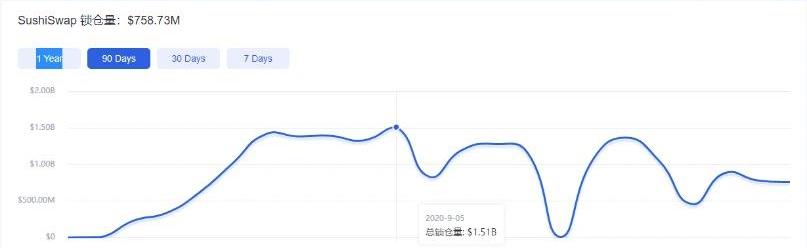

Compound的走紅,引發Curve、Aave等去中心化借貸平臺相繼模仿,先后推出自己的治理代幣。“流動性挖礦”為項目提供了一個短期的冷啟動開關,在高利率和治理代幣的吸引下,羊毛黨通過“借貸即挖礦”獲取收益,從而快速擴大資金池的規模。自6月起,DeFi的總鎖倉量呈噴井式爆發,連續四個月創歷史新高,并在9月初突破100億美元。8月,DeFi上的去中心化交易所總交易量比7月增長160%,連續三個月創歷史新高。其中,去中心化交易所平臺Uniswap環比增長283%。8月30日,其交易量首次超過中心化交易所Coinbase。就在Uniswap還沒穩居DeFi獨角獸位置之時,Sushiswap乘勢崛起,寄生于Uniswap,效仿Compound開創的“流動性挖礦”,在短短一周內吸血Uniswap上75%的流動性。

UNI跌破32美元關口 日內跌幅為13.39%:火幣全球站數據顯示,UNI短線下跌,跌破32美元關口,現報31.9985美元,日內跌幅達到13.39%,行情波動較大,請做好風險控制。[2021/5/17 22:10:25]

壽司開啟的“吸血鬼挖礦”,引發了新一輪的競爭和博弈。一時間,“DEX+流動性挖礦”像網游開新服一樣,開一個池子吸引“農民”搶頭礦,待冷卻之后,再開一個新的池子把流量引過去。然而,沒曾想滾服帶來的強勁增長勢頭在9月5日戛然而止。壽司的創始人套現離場,治理代幣市值蒸發1億3千萬美元。DeFi投資人一片哀嚎,安全公司頻頻呼吁,DeFi治理審計刻不容緩。宿命

CoinW即將于9月17日 12:00在DeFi專區上線UNI:據官方消息,CoinW即將于9月17日 12:00在DeFi專區上線UNI/USDT交易對,并開啟開啟“充值送UNI,-0.1%Maker費率”活動;據悉,Uniswap是用于在以太坊上交換ERC-20令牌的協議。它消除了受信任的中介機構和不必要的租金提取形式,從而實現了快速,高效的交易。在權衡取舍的地方,要優先考慮抵抗審查和安全性。Uniswap是根據GPL許可的開源軟件。UNI是Uniswap協議令牌,同時,UNI持有人將立即擁有:Uniswap治理、UNI社區金庫、協議費用切換、ethENS、Uniswap默認列表(tokens.uniswap.eth)、SOCKS流動性代幣。[2020/9/17]

“壽司”糊了,“三文魚”焦了,進入9月,“流動性挖礦”初現疲軟。“新的世界打開了,下一個風口在哪里?”就在韭菜們迷惘之時,9月16日,Uniswap宣布發行治理代幣UNI。據OKLink數據顯示,截至9月18日11時,已有至少143808個以太坊地址領取了Uniswap的UNI代幣獎勵,共計已申領約8687.4萬UNI,占1.5億空投總量的57.91%。同時當前約有2465個地址已經申請領取但仍在等待交易確認。此次空投共有25.17萬個地址有資格領取UNI代幣獎勵,即仍有約10.7萬個地址尚未領取UNI代幣。全民領取UNI空投,讓本已降溫的以太坊Gas費再次暴漲。據OKLink數據顯示,截至9月16日13:00,3小時內以太坊上的實時Gas費一度突破700Gwei。同期Uniswap治理代幣UNI的轉賬在近3小時貢獻了276.01ETH的手續費,占近3小時以太坊全網手續費的6.30%。有觀點指出:“如果不發行UNI,被吸血的Uniswap會在競爭中愈發處于劣勢。”但值得注意的是,DeFi的短時火爆依靠的是“流動性挖礦”引領的投機浪潮,而非用戶真正發現DeFi的本身價值。“流動性挖礦”維系DeFi的繁榮得益于治理代幣在二級市場的價格支撐,一旦治理代幣在二級市場崩塌,就會產生多米諾效應,即收益耕作者的“挖-提-賣”體系崩塌,隨之而來的將是大量“農民”離場,項目的流動性枯竭。“DeFi不是近期呈頹敗之勢,而是之前泡沫太高。待到泡沫破滅時,整個DeFi行業的發展將回歸到其本身的價值。”OKLink相關負責人表示。事實上,DeFi的火熱也延申出底層公鏈的性能問題。例如,以太坊交易擁堵,Gas費率刷新高,礦工交易費用收入過高進一步導致以太坊的安全性受到威脅。

假冒Uniswap網站在谷歌搜索中顯示為廣告:金色財經報道,加密影響者BitBoy發現,去中心化交易所Uniswap的用戶可能面臨假冒UniSwap網站的風險,該假冒網站在谷歌搜索中顯示為廣告。根據BitBoy的說法,在谷歌搜索“UniSwap”時,第一個搜索結果是一個廣告鏈接,點擊該鏈接會進入一個假冒的Uniswap網站,并索要錢包的助記詞。如果輸入助記詞,加密資金將會被盜。[2020/8/13]

而第一時間跑出來蹭DeFi熱度的EOS,由于用戶準入門檻高,在試水失敗、項目落跑之后,不但沒有上車還翻了車。未來

隨著移動互聯網時代的來臨,新的技術和商業模式極大地沖擊了傳統金融業。金融業的攪局者—金融科技,刷新了大眾對于理財、支付,乃至個人金融服務的認知,整個行業需要注入新科技進行變革。DeFi的初衷是為普羅大眾降低準入門檻低、減少交易成本,免除群眾到銀行開戶、支付手續費等繁雜的流程。例如,它應用超額抵押的模式去代替傳統金融服務中的信用審查,這意味著那些尚不可使用傳統金融服務的群體可獲得加入金融活動的資格。更重要的是,DeFi將信任體系重建在機器和代碼上,而不是我們現在所依賴的“中心化”機構上,這使得信任成本大幅降低。如今,我們去銀行開賬戶,是基于政府的信用背書;我們信任第三方支付機構,是基于其背后雄厚的企業實力和信譽保障,這種建立在權威背書之下的“信任”,需要大量人力、物力的支撐。DeFi將“信任”建立在協議上,利用區塊鏈不可篡改、透明等特性,幫助老百姓節省時間成本,簡化了文件審核過程,而且在保證資產安全的前提下,提高了借貸的效率。例如,我們可以在鏈上清楚地看到資金流轉的情況,理論上,可避免擔心中心化機構的作惡的問題。開放、無界、融合,正成為銀行業變革的關鍵詞,而對于DeFi來說,回歸技術本質才是它的未來。

Tags:UNISWAPUniswapDEFIunisat錢包手機下載ESWAPV2價格uniswap幣最新消息DeFinition

相對于其他替代資產而言,低權重的比特幣對風險調整后的回報和多元化投資都會帶來很大的積極影響。比特幣與其他資產缺乏相關性,使其成為有用的替代資產,這有助于降低經濟周期的風險.

1900/1/1 0:00:00編者按:本文來自PlatON,作者:PlatON、萬向區塊鏈首席經濟學家鄒傳偉,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。北京時間9月14日消息,DeFi借貸協議bZx再次遭到攻擊,而這次攻擊共造成了大約800萬美元的損失,據bZx聯合創始人KyleK.

1900/1/1 0:00:00文|Nancy編輯|Tong出品|PANewsDeFi充滿戲劇性色彩。過去數月的DeFi浪潮中,百倍、千倍的耕種收益隨處可見,“農民們”紛紛開啟沒日沒夜的“搶種搶收”模式,市場中靠DeFi發家致.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:DavidHollerithandRobertStevens,編譯:Kyle,星球日報經授權發布.

1900/1/1 0:00:00