BTC/HKD+1.7%

BTC/HKD+1.7% ETH/HKD+1.72%

ETH/HKD+1.72% LTC/HKD+2.86%

LTC/HKD+2.86% ADA/HKD+4.78%

ADA/HKD+4.78% SOL/HKD+2.55%

SOL/HKD+2.55% XRP/HKD+3.17%

XRP/HKD+3.17%編者按:本文來自鏈聞ChainNews,撰文:RyanWatkins,Messari研究分析師,編譯:LeoYoung,星球日報經授權發布。要說過去幾天市場上有任何預示,那就是大家開始對最近的DeFi分叉潮出現幻滅感。SWRV、CREAM和SUSHI等近期熱門DeFi分叉相比過去七天幣價下跌了30%,有些跌幅甚至高達80%。可謂是大洗盤。那么分叉是否合理?許多DeFi分叉沒有新意,就是圈錢游戲,并不是真正的競爭,而有些卻是合情合理。Swerve便是其中之一,本文將詳細闡述。

Swerve是什么分叉?

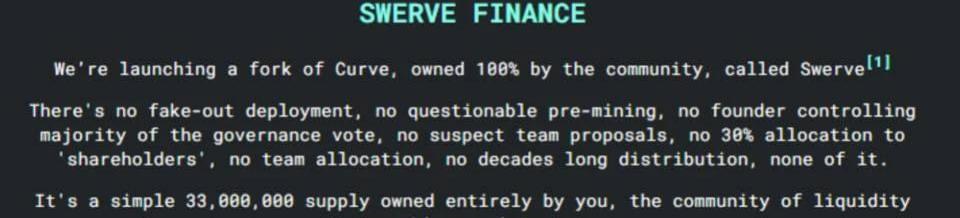

Swerve在9月3日宣布分叉穩定幣自動做市商(AMM)互兌平臺Curve。Swerve的發起源起Curve的8月發行治理代幣爭議。直到發行代幣,Curve一直得到DeFi社區的青睞,但由于代幣發行管理不佳,預挖受到指責,項目的聲譽下降。而且為了稀釋Yearn在CurveDAO的50%投票權,Curve創始人在DAO鎖定大量CRV代幣,讓自己的投票權達到79%,其聲譽更是一落千丈。同時,因超高通脹CRV代幣價格持續緩慢下跌,以完全稀釋流通量計算,估值仍舊高達數十億美元。簡言之,社區和Curve團隊之間的信任每況愈下。SushiSwap的上線鼓舞著社區領導分叉,倡導公平代幣分發和社區治理。一支匿名團隊力圖解決當前Curve的問題而進行分叉。其公開的宣傳如下:我們將推出Curve分叉項目Swerve,100%社區所有。項目沒有預先部署合約,沒有爭議的預挖,沒有創始人控制多數治理投票,沒有可疑的團隊投票,沒有30%團隊「股份」,沒有幾十年的代幣分發計劃……都沒有。來源:Swerve

Sweat Economy將對25億個非活動SWEAT進行重新分配:金色財經報道,專注于健身的去中心化應用程序 Sweat Economy 將對如何處理用戶賬戶中目前處于非活動狀態的 25 億個 SWEAT (占總供應量 13%)進行治理投票。在去年 9 月這些代幣分配給了用戶,但這些用戶沒有下載錢包,也沒有遵循任何其他要求領取它們的步驟,使他們被遺棄或閑置 。

目前官方博客表示,Sweat 用戶可以投票決定是否收回代幣并將它們轉移到協議的金庫中,以備將來分配。投票還將決定 Sweat 基金會未來將如何處理它們,包括燃燒一定比例,資助運營成本,或支持未來的產品發布;接受或拒絕該提案至少需要 75,000 張選票。投票將持續 7 天,并有可能延長三天,并遵循4 月份上一次投票采用的一人一票的形式。[2023/6/8 21:22:54]

去中心化交易聚合平臺ParaSwap集成Curve分叉項目Swerve:去中心化交易聚合平臺ParaSwap宣布集成Curve分叉項目Swerve,將為穩定幣交易增加大量流動性。[2020/11/1 11:20:59]

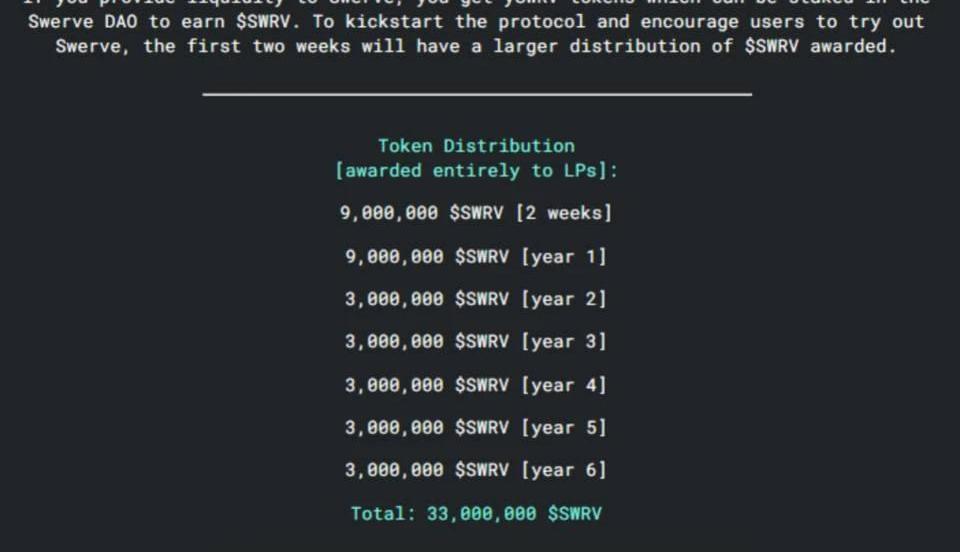

Swerve的主要不同之處是:更公平、透明的SWRV代幣分發。所有代幣獎勵給流動性提供者(LP),沒有預留給創始團隊、顧問和風險投資機構優化發行方案。協議上線前兩周預先大額獎勵,之后獎勵下降,分發曲線變緩Swerve在9月4日上線,用戶可用穩定幣為Swerve提供流動性,「收益耕種」獲得SWRV代幣獎勵。在高額獎勵和有說服力的故事之下,Swerve兩周累積美元穩定幣流動性800萬美元,遠超Curve。流動性戰爭?

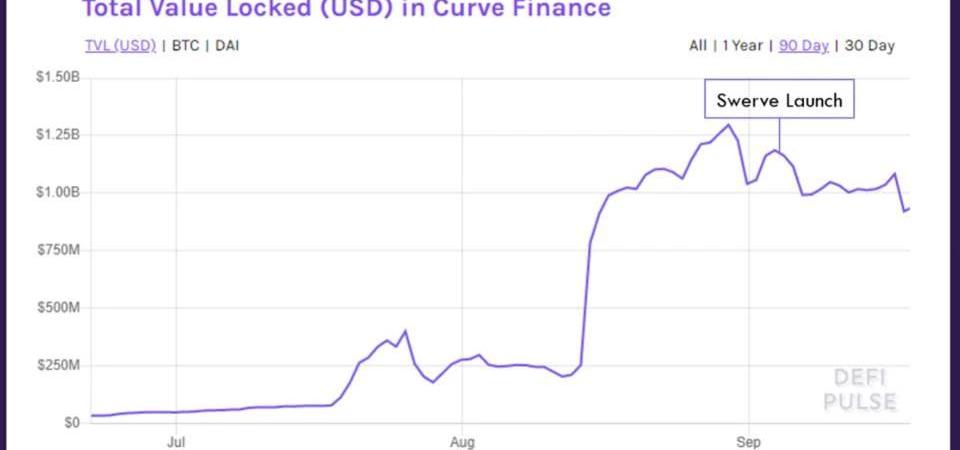

自Swerve上線,Curve總流動性沒有大幅下降。這就意味著Swerve流動性主要是新資金,而非源自Curve的流動性。

Swerve:swUSD池的所有權轉讓已經完成并應用:Curve分叉項目Swerve發推稱,swUSD池的所有權轉讓已經完成并應用。池代理合約現在是所有者,由SWRV DAO的所有權和參數代理控制。[2020/9/8]

那這就產生個問題:Swerve流動性資金是要追逐穩定幣高收益?還是看好分叉協議而伺機囤積治理代幣?畢竟獎勵從19日開始大幅降低,兩周分發900萬枚代幣變為900萬枚代幣一年分發。過去兩周市場波動劇烈,持有現金放在Swerve賺取三倍收益獲得很大吸引力。

Curve分叉項目Swerve將啟動,將分6年發行總量為3300萬的治理代幣SWRV:Curve分叉項目Swerve即將啟動,與Curve一樣,Swerve采用了公平代幣分配,沒有預挖和私募,完全由社區擁有。Swerve允許用戶向Swerve提供流動性獲得ySWRV代幣,然后將其抵押到入SwerveDAO中可賺取SWRV代幣。Swerve最初僅啟動一個Y池,之后可基于DAO治理決定是否要新增其他流動性池。此外,Swerve還刪除了投票合約中的智能錢包白名單,像YFI生態系統中的智能合約應該能夠參與。SWRV的投票升級生效時間為1小時。Swerve分6年發行總供應量為3300萬的治理代幣SWRV獎勵,為了激勵增長,Swerve將在最初兩周提供更多的SWRV獎勵,約為900萬SWRV代幣獎勵,和第一年提供的SWRV代幣獎勵一樣多。[2020/9/4]

來源:Swerve獎勵下降后流動性變化不確定,而SushiSwap可作為參考案例,分析獎勵下降后的流動性留存問題。隨著SushiSwap高額獎勵下降,SushiSwap的流動性從最高14億美元下降58%至6.1億美元。盡管只是一個數據,但可用來參考分析Swerve獎勵下降后未來流動性的趨勢。

流動性敏感度和相對價值

總鎖倉量(TVL)并非完美基本估值指標。但AMM的明確目標就是盡可能有效建立和使用資產負債表,增進大額交易,降低滑點,因而TVL至少可用以評估效用。如此而言,Swerve的美元穩定幣資金池總流動性已比Cureve所有美元穩定幣資金池流動性高28%。這就意味著交易員在Swerve上就能獲得美元穩定幣的最佳兌換報價,這里交易體驗更好。按市場資金總量指標,SWRV交易價格大幅折價。這就表明市場要么懷疑Swerve流動性會隨獎勵同步下降,或市場只是低估SWRV價值。

如上所述,SWRV獎勵下降后的留存流動性更能評估SWRV與CRV交易的風險回報。通過SushiSwap的流動性下降評估Swerve獎勵下降后的流動性,再與Curve比較一年后市值與總鎖倉量比值(Year+1MarketCapitalization/TotalValueLockedratio),大致判斷Swerve現有流動性價值,可以作為估值參考依據。

Swerve對決Curve

對AMM而言,流動性也并非全部。在如此早期的領域,協議不斷演化最緊要。簡單復制成功協議的代碼僅能復制功能,而難以復制發展路線。目前Swerve并未與Curve完全形成差異化,流動性優勢很可能只是一時。Swerve分叉Curve的理由充分,社區也熱情高漲。除了獎勵下降后保留流動性以外,真正的考驗是未來能否能帶來令人信服的產品。分叉容易,建設難。

昨天市場發生了一件比較有趣的事情。還記得我們之前說的SushiSwap大肆拋售Sushi,并將SushiSwap交由其他人托管的事件嗎?當時其套現了價值約600萬美元Sushi,令本就下跌不止的.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。DeFi最近兩個月已經爆火了,但過高的手續費也暴露了以太坊的缺陷。既能解決性能問題又具有龐大生態系統的項目,可能就屬Polkadot了.

1900/1/1 0:00:00什么是DeFi?DeFi,也被稱為開放式金融,是指借助于區塊鏈網絡而創建的金融應用生態系統。DeFi利用區塊鏈技術和智能合約技術,用去中心化的協議取代傳統的基于人或者第三方機構的信任,來構建透明.

1900/1/1 0:00:00這個華爾街資本大鱷,就是比爾·米勒。比爾·米勒是米勒惠理基金的首席投資官和創始人,作為華爾街傳奇投資人與全球為數不多的CFA認證分析師,以在美盛集團任職期間連續15年擊敗S&P500指數.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AndrewHayward,編譯:Libert,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自熊熊薈PLUS,Odaily星球日報經授權轉載。Bakery&Cream&Fortube,如何聯合挖三個BNB“頭礦”我的個人策略今晚的BNB智能鏈三個“頭礦”,Cream已經開.

1900/1/1 0:00:00