BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD+3.05%

ADA/HKD+3.05% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+2.49%

XRP/HKD+2.49%編者按:本文來自加密谷Live,作者:SuZhu,翻譯:李翰博,Odaily星球日報經授權轉載。今天,我將剖析中心化和去中心化金融中的保證金交易。我注意到市場參與者在過去和現在是如何尋求使用這些產品的,和它們的相對優勢和局限性,以及它們今后可能如何發展。CeFi的保證金交易

如果說現貨交易是用一種資產換取另一種資產,以便在沒有任何杠桿的情況下立即交割,那么保證金交易就是簡單的現貨交易,只是資產一直沒有結算。舉個例子:現貨愛麗絲從鮑勃那里買入100個BTC,每一個BTC的價格是10,000美元;鮑勃交付100萬美元換取100個BTC,交易完成。保證金Alice從Bob那里買了100個BTC,每個BTC的價格是10000美元;Bob沒有交付100萬美元,而是為未交付的余額支付了一些美元的利息,并可能收到一些BTC的利息。最早成功提供保證金交易的交易所是Bitfinex。它允許用戶提供BTC、美元和其他資產,供保證金交易者利用進行保證金交易。

英國的FMI沙盒最初將專注于基于DLT的證券結算系統:金色財經報道,在今天的演講中,英格蘭銀行副行長Jon Cunliffe爵士表示,英國的FMI沙盒最初將專注于基于DLT的證券結算系統。Cunliffe概述了使用區塊鏈進行證券交易和結算的潛在利弊。這些包括:減少或消除中介機構的數量,從根本上降低成本;更簡單的流程可能意味著更少的潛在故障點,從而降低風險;即時或原子結算消除了對凈額結算和持有保證金的需要;分權化可以提高流動性;智能合約可實現自動化和潛在的新商業模式。

今年4月,監管沙盒被宣布為英國財政部、英格蘭銀行和金融行為監管局之間的一項聯合計劃,將于 2023 年啟動。[2022/9/28 5:58:27]

基于DeFi的加密貨幣波動性保護計劃Bumper籌集1000萬美元:金色財經報道,基于DeFi的加密貨幣波動性保護計劃Bumper籌集了1000萬美元。投資者包括Alphabit、Autonomy、Beachhead、ChainLayer等公??司。[2021/4/28 21:08:33]

用戶可以在三個錢包之間轉移他們的資金,Exchange是現貨交易,Margin是用他們的資金作為抵押品進行保證金交易,Funding是將他們的資金作為資產提供給其他交易者進行保證金交易。Bitfinex從Funding錢包中的資金所獲得的利息中抽取15%作為他們的手續費。最終,其他現貨交易所也紛紛效仿,如今Binance、Huobi、Okex等交易所的保證金交易已經非常普遍。保證金交易對現貨做市商特別有用,因為他們可以以更有效的資產負債表的方式在現貨市場上顯示報價。他們不必在每個交易所都保留大量的BTC和美元,而只需保留一些抵押品,然后進行保證金交易。如果頭寸太大,做市商可以發送保證金交易的空頭部分,并要求或結算頭寸,以獲得多頭資產。從本質上講,保證金交易是一種現貨交易,它仍然沒有結算,但可以隨時結算。值得注意的是,所有這些中心化解決方案都繼續遵循Bitfinex的框架,將行動分割到三個不同的錢包中。這意味著,如果你在保證金上做多BTC/USD,你要支付借入美元的利息,但不會收到BTC的利息。相反,如果你在保證金上做空BTC/USD,你支付的是BTC的利息,但沒有收到美元的利息。為什么會這樣,錢去了哪里?實際上,交易所是每筆交易的實際對手方。它扮演著中間人的角色,在“要求報價”的基礎上,撮合借款人(已將資金投入融資錢包的用戶)和借入者(發起融資交易的交易員)。對于其他所有人來說,他們并不是這個活動的參與者。活動是點對點交換,不是點對池。理論上,無良交易所可以利用現貨余額中的資金,將其借給自己的保證金交易員。如果他們這么做了,那么他們實際上是在和自己的貸款人競爭收益。DeFi的保證金交易

動態 | 日本Recruit公司旗下子公司投資基于DAG技術的平臺COTI:據Crypto Times消息,日本Recruit公司通過其子公司RSP Blockchain Tech Fund對基于DAG的去中心化賬本平臺COTI進行了投資。[2019/5/25]

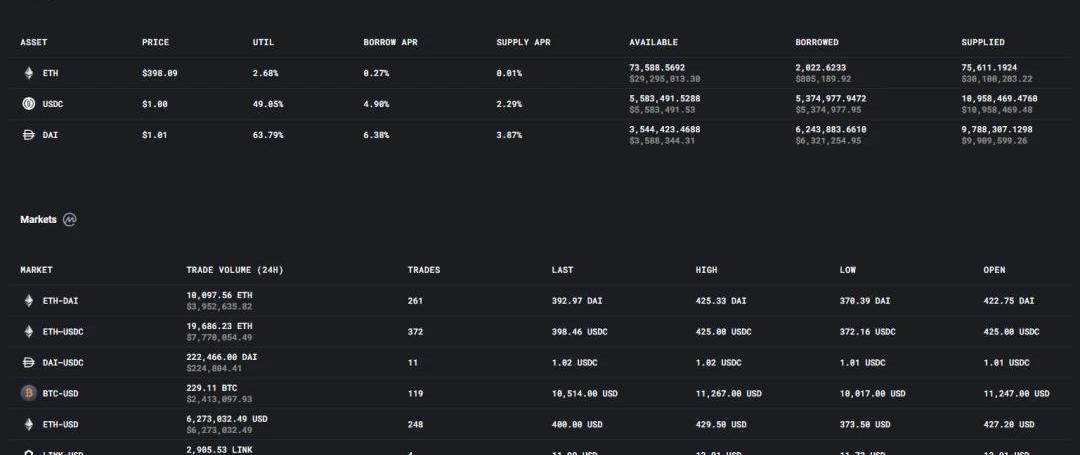

DeFi中第一個成功的保證金交易應用是Ethereum上的dYdX。與中心化交易所的RFQ融資模式不同,dYdX采取的方式是平臺上所有資產的借貸和供應都有利息。換句話說,不存在三個不同錢包的區別。如果你只是簡單地將ETH、USDC或DAI存入平臺,你會立即開始計息。如果您存入ETH,然后購買ETH/DAI,那么您將開始收到您購買的額外ETH的利息,并在您借用的DAI上支付利息。

動態 | 埃森哲推出基于DLT的應用程序來管理軟件許可證:據Cryptoglobe消息,跨國服務公司埃森哲使用基于分布式賬本技術(DLT)的應用程序完成了首次交易,該應用程序提供增強的企業軟件資產管理功能。新應用程序使用Digital Asset的智能合約語言DAML,應用程序簡化了埃森哲軟件許可證的可追溯性,并改善了資產管理生命周期。[2018/11/13]

在上面的截圖中,我們看到,利率是:ETH:0.01%存款利息,0.27%借貸利息USDC:2.29%的存款利息,4.90%的借款利息。DAI:3.87%的存款利息,6.38%借貸利息。與RFQ方式的利率不同,理論上不存在買賣差價,因為所有資產都有資格獲得利息,所以總會存在差價。例如,在ETH上,有大量的供應,但很少有借貸需求。因此,少量的利息必須分攤到一個龐大的供應者池中。這種池對池式的保證金交易方式有無數的優勢

你可以用你的資產來啟動你自己的保證金交易同時還能得到利息。無需將資金轉移到Funding錢包中,在那里,資金必須保持無抵押狀態,您才能獲得收益。您可以通過協議驗證您是否獲得了正確的利息金額,并且沒有任何利益被拿走。也許最重要的是,如果您看空而市場其他部分看漲,那么您將因為愿意做空ETH/USDC和ETH/DAI而獲得相應的利息。相反,在中心化交易所對同一貨幣對進行保證金做空,只會給您帶來利息,但不會給您支付任何利息。不需要注冊賬戶,也不需要與其他方分享用戶個人信息。其缺點是

資產必須在協議或附近可用。如果沒有一個中央機構來促進初始流動性,或者在臨時的基礎上,就會出現先有雞還是先有蛋的問題。可組合性對于獲取其他DeFi協議上的資產并讓保證金交易者能夠使用很重要。與此相關的是,費率可能會根據利用率而大幅波動。幾筆大宗交易可以迅速推高現有借款人的利率。清算費用較高,因為倉位會被清算到目前流動性較差的現貨市場。如果用戶遷移到DeFi的趨勢繼續下去,可以想象,很快DeFi現貨市場就會與CeFi市場持平,甚至比CeFi市場的流動性更高。那么,保證金交易商可能會將DeFi保證金交易視為CeFi越來越可行的替代方案--這反過來又會迫使CeFi交易所將DeFi流動性加入到自己的金融市場中。在這個世界下,不同的CeFi市場成為連接DeFi基礎市場的橋梁,用戶可以決定最終喜歡哪一個級別的流動性互動。

Tags:EFIBTCDEFIDEFPeakDeFiBTCZ價格DeFi Yield ProtocolDeFi Degen Land

8月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00在前天波卡項目代幣DOT100倍拆分后,市場又掀起了一陣波卡熱。 看似價格下來了,卻是100倍拆分,只是看起來單價降了。其實價格還是漲的.

1900/1/1 0:00:00文|秦曉峰編輯|郝方舟出品|Odaily星球日報 時隔40天,比特幣再次跌下1萬美元大關。OKEx行情顯示,今天清晨7點,比特幣短時跌破10000USD大關,最低至9933USDT,24小時跌幅.

1900/1/1 0:00:00北京時間今日早上10點,Filecoin官方線上舉行了Filecoin工程經濟研討會,會上圍繞經濟的機制與模型、社區提出的的問題進行了討論.

1900/1/1 0:00:00編者按:本文來自熊熊匯,Odaily星球日報經授權轉載。行情不支棱,各礦普遍APY下跌。前兩天剛上Coi.nBase的UMA和知名項目REN開展聯合挖礦.

1900/1/1 0:00:00流動性挖礦的興起 先說兩個概念:“流動性”和“挖礦”流動性:任何市場都需要隨時可以被交易,也就是需要有買盤和賣盤,買盤和賣盤的撮合就叫做市場的流動性.

1900/1/1 0:00:00