BTC/HKD-4.35%

BTC/HKD-4.35% ETH/HKD-9.03%

ETH/HKD-9.03% LTC/HKD-9.16%

LTC/HKD-9.16% ADA/HKD-7.17%

ADA/HKD-7.17% SOL/HKD-6.09%

SOL/HKD-6.09% XRP/HKD-5.21%

XRP/HKD-5.21%編者按:本文來自鏈聞ChainNews,撰文:JustinMart,就職于CoinbaseVentures,編譯:LeoYoung,星球日報經授權發布。現在的多數去中心化金融(DeFi)應用都像是復制傳統金融產品。代幣間可以互兌,在貨幣市場借入或貸出,甚至在交易所用保證金和杠桿交易。

但DeFi遠非如此。區塊鏈是全球開放的平臺,本質上承載可編程價值資產。遲早有一天,DeFi會產生真正獨特的產品,跟傳統世界沒有一絲聯系。下面就來看一種可能:合成資產。何為合成資產?

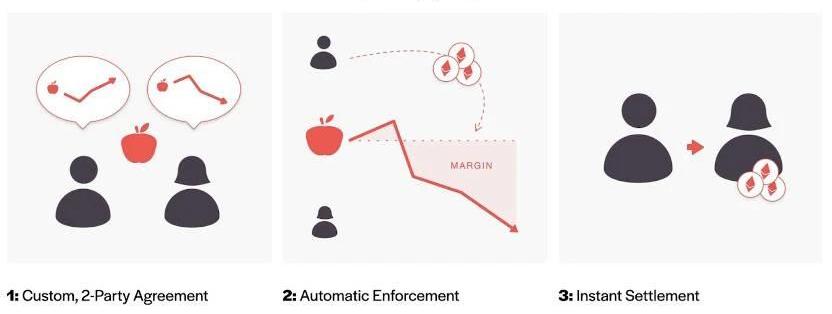

合成資產是新型衍生品。衍生品就是價值源自于不同資產或基準的資產。就像期貨和期權,買賣雙方對可追蹤資產未來價格的合約進行交易。DeFi在這基礎上做了一點調整:「合成資產」就是衍生品的數字化代幣。衍生品就是定制獲得指定資產或金融產品持倉的金融合約,合成資產就是這些衍生品的代幣。因此,合成資產具備以下獨特優勢:無需許可便可創造出來:以太坊等區塊鏈讓任何人都可以構建合成資產使用簡單和可轉移:合成資產可自由轉移、交易全球流動資金池:區塊鏈本身的全球化特性讓世界上任何人都可使用無中心化風險:沒有控制特權的中心化媒介舉幾個例子

ApeCoin DAO發起新提案將推出官方Discord頻道:金色財經報道,ApeCoin DAO社區已發起提案AIP-77,如果通過將會建立一個官方ApeCoin Discord頻道,提案認為,目前互聯網上很難找到一個APE持有者社區的準確為止,開設Discord頻道更有助于社區協調和信息傳播,此外提案還要求ApeCoin DAO每年撥款7.8萬美元支持Discord頻道運營。AIP-77投票窗口將于美國東部時間12月2日晚9點開啟,12月7日結束。(apecoin)[2022/12/2 21:18:40]

合成資產將實體資產代幣化,將實體資產引入區塊鏈世界,為其賦予上述所有優勢。設想世界上任何人都可以購買追蹤S&P500指數的代幣,能在Compound、Aave、MakerDAO等其他DeFi產品中用這類代幣抵押。這種模式可延伸到黃金或稻谷、TSLA股票、SPY指數、公債類債券等等。還有讓人耳目一新的新奇金融工具也不再遙不可及,例如流行文化市場、meme文化市場、個人代幣市場等,都可以通過合成資產交易。考慮到任何資產都可以合成引入區塊鏈,這個潛在市場規模巨大。就參照一點,2020年第一季度全球股票交易市場規模達32.5萬億。理論上,這個市場部分可以變為合成資產,任何人都可以不受限制在全球流動資金池自由交易。特殊案例:交易「屎」

MiamiCoin Wallet余額已超過900萬美元:金色財經報道,邁阿密市長弗朗西斯·蘇亞雷斯在推特上宣布,MiamiCoin Wallet一天賺了100萬美元,截至今日余額已超過900萬美元。MiamiCoin Wallet最初的想法是收集城市資金,而不對居民征稅,同時獎勵投資者。最近的一份報告表明位于邁阿密的核電站佛羅里達電力與照明公司正在談判托管采礦設備。(ambcrypto)[2021/10/4 17:23:11]

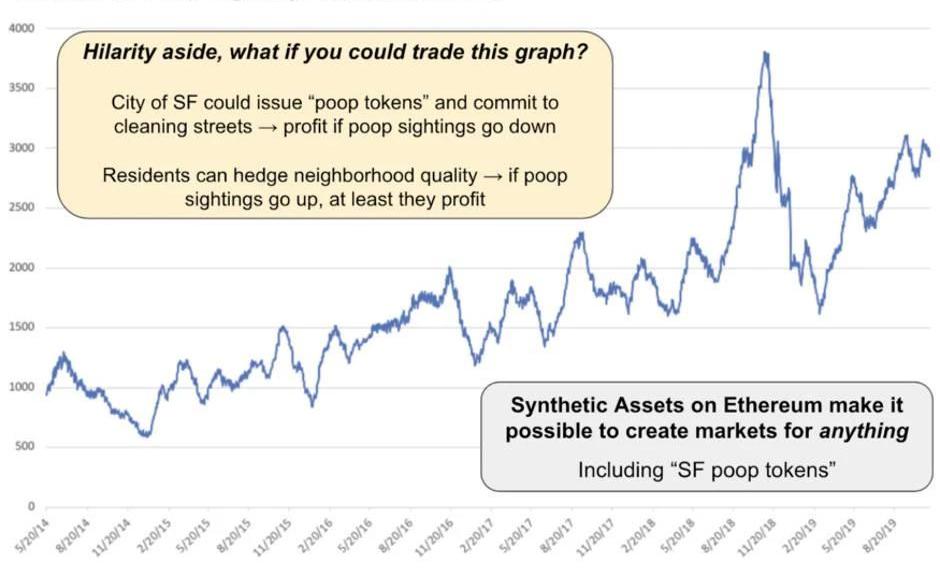

2019年末,幾個開發者想到個創意,發布一個原型:要是有種合成資產可以追蹤舊金山市區街道隨地大小便如何?街上大小便增多,代幣持有人獲利。大小便減少,代幣發行方獲利。使用預言機來報告大小便數量。這種代幣市場可以激勵舊金山當地政府。要是舊金山市政府發行「屎幣」,就會激勵政府清潔街道而獲利。相反,如果街道沒有變得更清潔,購買「屎幣」的市民至少可以獲利,對不良情緒加以補償。這只是個簡單范例,說明合成資產的潛力,解釋「萬物可代幣化」的市場。

動態 | Coinbase1月交易量增長81.6%,系去年6月以來首次月度增長:The Block研究總監Larry Cermak發推稱,1月份Coinbase交易所的月交易量增長81.6%,說明市場正在復蘇。這是自去年6月以來首次月度增長,也是5個月來的最高水平。[2020/2/4]

目前最常見合成資產平臺

UniversalMarketAccess(UMA)*UMA是可以讓任何人都可以再創造傳統金融產品、新奇加密資產等產品的合成資產協議。在UMA平臺上,兩個對手方可以無需許可使用、創造套利金融合約。合約通過經濟激勵擔保,通過以太坊智能合約執行。以太坊全球開放區塊鏈的特性大幅降低準入障礙,帶來「通用市場使用」協議。目前UMA社區成員在專注于首先構建代幣化收益曲線。此外,任何人都可在UMA上創建任何類型金融合約。例如:加密資產合約:加密資產期貨代幣、收益曲線、永續掉期合約(perpetualswaps)等追蹤加密貨幣或DeFi指標的代幣:例如BTC市場占比、DeFiTVL表、DEX市場份額等任何其他指標傳統金融產品:美國和全球股票、私人養老金計劃、保險及年金產品新奇產品:「屎」交易、流行文化、meme文化等。

聲音 | CoinList聯合創始人:加密貨幣可能成為防范經濟衰退的一種手段:CoinList聯合創始人Andy Bromberg在CNBC的節目中表示,比特幣與現有金融體系的相關性越來越弱,加密貨幣及技術可能成為防范更廣泛經濟衰退的一種手段。隨著加密貨幣的成熟,其波動性會降低。過去一個月在比特幣大幅上漲時,其他山寨幣與其相關性下降,近來又出現高相關性。比特幣與其他山寨幣之間的關聯性在隨后會是一個有趣的觀察點。[2019/7/10]

UMA定位為新奇、有創造性的「長尾」金融市場協議。和「屎幣」交易一樣,這種合約可根本上改進激勵方案。這是從零到一創新。注釋:UMA是CoinbaseVentures投資的公司之一Synthetix

行情 | Coinbase雖交易量下滑 但全球份額穩中有升:據diar報告顯示,Coinbase的資產規模比一年前增加了一倍多,伴隨著該公司最新推出與美元掛鉤的穩定幣舉措,使該公司朝著“開放金融體系”的目標前進,類似于一系列銀行產品。Coinbase已經通過并購獲得了多項牌照,似乎正在精心打造一個“鏈上渠道”的二級銀行基礎設施。數據顯示,截止10月18日,Coinbase的交易量雖持續下滑,但全球份額穩中有升。此外,該公司的一位校友在該領域創立了一些知名的金融產品,可能在類似于“平行銀行網絡”的業務中發揮著作用。[2018/10/30]

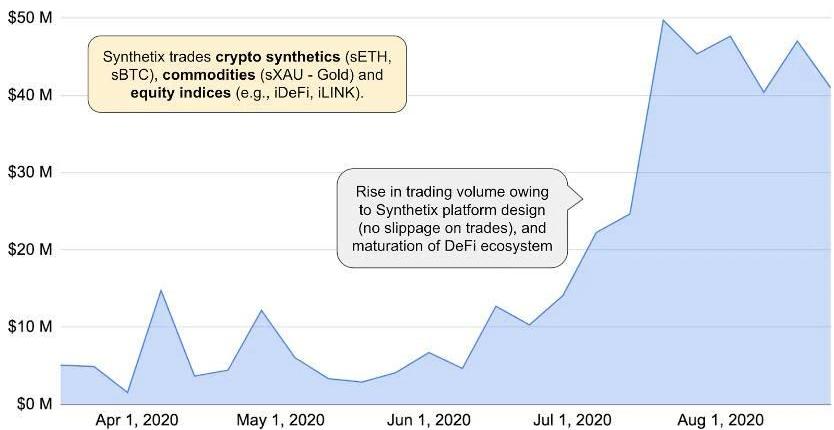

Synthetix是可創造以太坊合成資產全球流動性的協議。Synthetix促進大量類型資產生成和交易,可以是加密資產、股票和商品,所有都在鏈上。追蹤此類資產價格的代幣都可在Synthetix生態系統中買賣,操作中混合抵押、質押和交易費。重要的是,Synthetix生態已經變為完全由DAO結構的治理,SNX代幣是整個生態的核心。可質押SNX生成抵押型合成資產,同時累積交易費。SNX還可用作DAO社區治理。Synthetix作為DeFi生態中的領先合成資產平臺,目前已發行合成資產超過1.5億美元。其中主要是該平臺的穩定幣sUSD,市值接近一億美元。Synthetix目前主要提供sETH與sBTC加密資產合成資產,還有追蹤一籃子資產的sDeFi和sCEX指數型代幣。該平臺上合成資產的成功主要歸功于其獨特的市場設計,資產按預言機報價交易,因此買賣都沒有滑點。

其他平臺還有很多其他合成資產平臺有所取舍,按照各自的獨特設計理念正在開發中。例如Morpher、DerivaDEX、FutureSwap、DyDx及Opyn、Hegic或Augur。注釋:DerivaDEX是CoinbaseVentures投資的公司之一結論

隨著以太坊和DeFi生態的成熟,合成資產作為新的基元成為可能。現在只是開始,也不要忽視內在風險:智能合約風險:智能合約漏洞完全可能被利用,合成資產是重點攻擊目標治理風險:平臺多數由中心化參與者治理,相對都未經過規模化驗證預言機風險:眾多合成資產依靠預言機才能正常運作,這帶來自身的信任依賴(trustassumption)和失效模式(failuremode)平臺風險:以太坊等其他底層區塊鏈都會遇到承載量的問題,越是需要效率的時候可能網絡越繁忙,情況會更糟。費用市場低效,搶先交易或惡意攻擊(griefingattack)都會成為問題但潛力和問題之前總要有所平衡。合成資產代表現有金融市場走向開放、全球化的未來,本身是重要基元。再進一步,便會看到「萬物可代幣化」市場背后的創新。我們有可能利用這些基元構建全新的金融市場,從根本上調整激勵方案,改變我們的現有生活方式。

8月24日,國際清算銀行發布了一份有關中央銀行數字貨幣的報告:《央行數字貨幣崛起:驅動因素、方法和技術》,該報告分析了全球央行數字貨幣的研發成果、技術方法和政策立場.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 TheBlockResearch數據顯示,以太坊礦工9月2日,創下1700萬美元的歷史最高費用收入.

1900/1/1 0:00:00昨天一條名為#6000多人被網上養貓平臺騙得血本無歸#的熱搜吸引了鑒叔的注意。 點進去一看,竟然已經有了2.5億的閱讀.

1900/1/1 0:00:00前言 在Polkadot上成為一個平行鏈的前提是獲得一個平行鏈卡槽。獲得卡槽的前提是首先要質押代幣。我們定義了兩種不同類型的平行鏈卡槽,一種叫社區測試型卡槽、另一種叫商用卡槽.

1900/1/1 0:00:00萬眾矚目的央行數字貨幣最近有大動作不僅有了正式名稱“數字人民幣”還疑似在建行APP上線?數字人民幣真的要來了!我們的生活會有什么改變呢? 郵儲銀行在雄安新區發放首批數字人民幣企業貸款貼息資金.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。2020年9月4日,幣圈“9·4事件”迎來3周年.

1900/1/1 0:00:00