BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+1.77%

ADA/HKD+1.77% SOL/HKD+4.38%

SOL/HKD+4.38% XRP/HKD+1.12%

XRP/HKD+1.12%編者按:本文來自以太坊愛好者,作者:StaniKulechov,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。通過信用授權實現的無擔保貸款就是貸款人利用DeFi流動性提供者的閑置信貸額度來貸款,無需提供額外的質押品。對于流動性提供者來說,無擔保貸款是一種增加被動收益的方法,可以通過收取貸款利率來賺錢。貸款人只需支付較高的貸款利率,即可在無需提供質押品的情況下進行貸款。在傳統金融業,無擔保貸款在借貸活動中占據極大比重。現在輪到DeFi了。7月,Aave官宣了信用授權貸款服務。這是迄今為止,DeFi領域在推出無擔保貸款產品上首個有意義的嘗試。在進一步討論之前,我們來談談為什么DeFi需要無擔保貸款。DeFi是一個譜系

IMF報告:DeFi借貸市場50%的存款流動性由不到10個賬戶提供:金色財經消息,國際貨幣基金組織(IMF)發布全球金融穩定報告,其中涉及DeFi借貸市場,稱DeFi借貸市場的流動性供應是高度集中的,沒有預期的那么去中心化,平均而言,一半的存款由不到10個賬戶提供,其中更多集中在規模更小、波動性更大的加密資產上。隨著集中度的提高,任何一個大儲戶的特殊資金提取都會對平臺的流動性狀況產生重大影響,這反過來又會加劇流動性枯竭。[2022/4/26 5:12:11]

去中心化金融理念非常明確,就是建立一個更好的金融生態系統,面向全世界人民開放。對于DeFi的核心價值觀,社區達成了很明確的共識:不要KYC審查,也不用白名單,每個人都遵守同一套規則,沒有地理封鎖,沒有信用評分,還免去了文書工作。此外,DeFi應該是開源且非托管的:作為資金的所有者,你可以隨時隨地隨心所欲地處置自己的資金。

基于 Teller 借貸協議的 SG Loans 首次向新加坡 DeFi 消費者提供無擔保貸款:3月27日消息,建立在Teller 協議之上的去中心化借貸市場 SG Loans 宣布首次向新加坡 DeFi 消費者提供無擔保貸款,借款人以新加坡信用局的信用報告的形式提交他們的鏈上憑證以及他們的鏈下憑證,Teller 的信用風險算法通過這些信息創建和分析借款投標請求,然后將投標請求提交給可以使用其資金以 USDC 償還貸款的貸方。

據悉,SG Loans 是位于新加坡的去中心化和無擔保貸款市場,通過 Polygon 建立在 Teller 協議之上,并與 Signum Capital 合作,使用戶無需銀行或傳統貸款提供商即可獲得個人無擔保貸款。[2022/3/27 14:20:59]

當前DeFi中鎖定資產總價值達24.25億美元:金色財經報道,據DeBank數據顯示,DeFi中鎖定資產總價值達24.25億美元,Compound以6.64億美元排在首位、Maker鎖定資產總價值6.20億美元、Synthetix鎖定資產總價值為4.50億美元。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/7/10]

信貸可以提高DeFi的資金使用效率

從前,DeFi用戶會通過提供穩定幣或其它資產的流動性來賺取收益。在DeFi的發展初期,Dai等錨定美元的密碼學貨幣所產生的收益率遠高于傳統銀行業的金融產品。但是,很多存款用戶雖然在借貸協議中存入了資產,但是并不想用它們來貸款。這就導致借貸協議中有大量鎖倉價值被閑置。換言之,大多數借貸協議中有很多借貸能力沒有得到使用——這部分資金的使用效率很低。這就是信用授權要解決的問題。為了提高資金使用效率,Aave推出了信用授權功能,即,那些有閑置借貸能力的存款用戶可以將自己的信用額度授權給他們所信任的人,從而賺取額外收益。Aave的信用授權功能是如何運作的

火幣尖峰對話楊民道:DeFi是底層開放金融的底層基礎設施:6月24日下午,在由火幣主辦的火幣尖峰對話“Waiting For ETH2.0”系列AMA活動中,火幣礦池與dForce創始人楊民道、Infstones Head of Bussiness Sili、Stafi&Wetez創始人卡咩、真本聰聯合創始人索老頭就“乘風破浪的以太坊DeFi ”展開主題討論,深度解讀ETH2.0將給行業帶來的重大影響。

dForce創始人楊民道在發言時表示,DeFi是底層開放金融的底層基礎設施,DeFi項目的熱度被引爆,主要是DeFi的基礎設施(穩定幣、交易協議、借貸協議)已經有基礎鋪設,各個協議之間通過可組合性建立了極強的協議網絡互聯。隨后,楊民道從DeFi協議的鎖倉價值、以太坊DeFi宇宙的繁榮程度角度做了進一步講解,他認為DeFi作為加密貨幣和區塊鏈落地的應用,真正驗證了自己的邏輯,而且通過透明的鏈上增長數據,展現出增長潛力。[2020/6/24]

信用授權將智能合約功能與點對點信任結合起來。如果DeFi的流動性提供者通過信用授權將信用額度授權給個人而非智能合約,這就引入了信任。在信用授權中,重要的是貸款人相信貸款會得到償付。??等一下!信任不是不好嗎???實現基礎層的信任最小化確實很棒,但是從更高的層次來看,信任是一個很好的特質,可以提高資金的使用效率!使用OpenLaw來確保基于信用授權的貸款得到償付

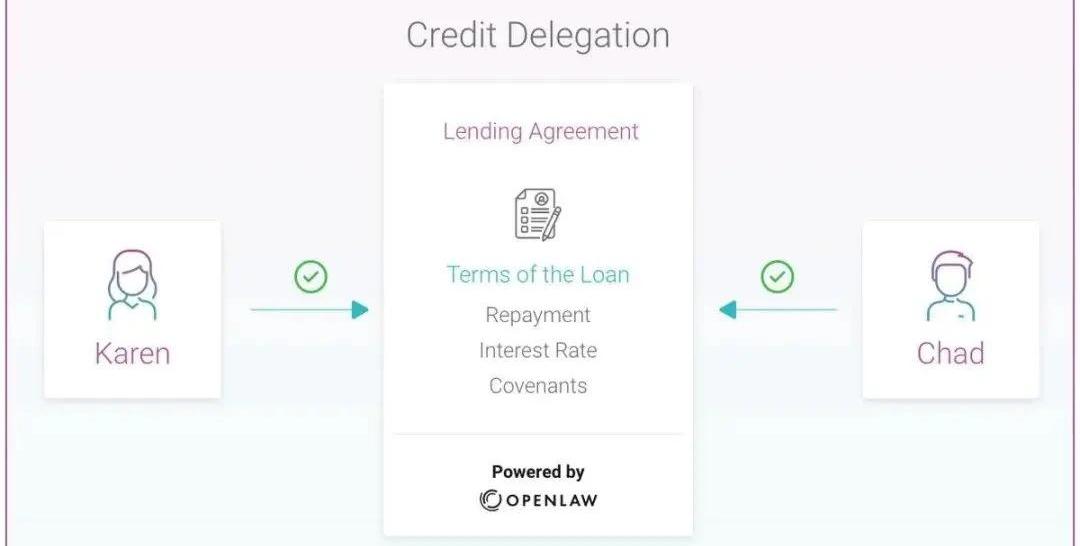

以Karen和Chad為例中,為了確保Chad償還貸款,他們使用OpenLaw來確保交易具有法律約束力。OpenLaw是一個很有趣的工具,可以讓Karen和Chad達成協議,并且直接通過以太坊錢包執行智能合約代碼。

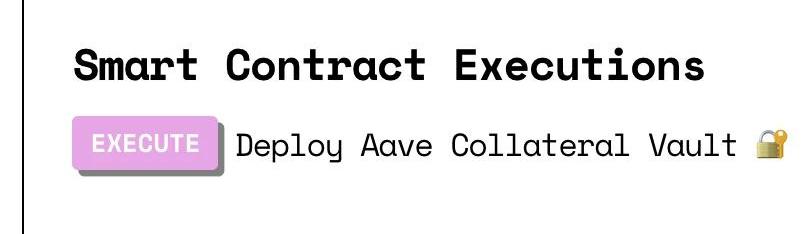

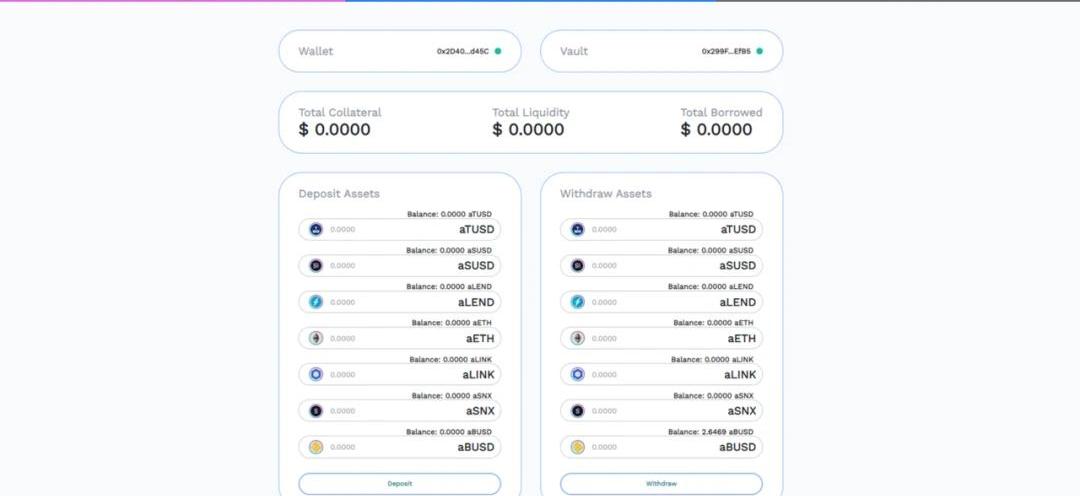

每一次信用授權都會創建出一個基于智能合約的信用授權庫。信用授權庫是構建在Aave基礎上的債務包裝器。每個庫都可以讓用戶設置不同的授權參數,如,可貸幣種、利率公式,以及額度上限。有了OpenLaw,所有這些參數都可以通過Karen和Chad之間訂立的可編程法定協議進行選擇,讓Chad可以自由提取資金。

基于信用授權庫充當“信用卡”。就拿Karen和Chad的例子來看,Karen在Aave中存入了一筆資金,獲得了相應的信用額度,并將自己的信用額度授權給Chad。也就是說,Chad的貸款是以Karen的存款背書的。這樣一來,Chad就不需要提供質押品,而且樂于向Karen支付一筆額外的利息。實現雙贏!點對點和點對協議

信用授權可以通過兩種方式獲取流動性:點對點信任:存款用戶可以通過信用授權將信貸額度授權給自己信任的人。這個人可以是商業伙伴、朋友、交易者,甚至是獲得我們Bankless徽章的人。智能合約信任:質押者還可以將信貸額度授權給具有預定義功能的智能合約,以編程方式強制執行某些限制。例子:使用yearn的智能合約信用授權基于智能合約的信用授權正在與yEarn合作,質押者可以將信用額度委托給yVault,從而產生收益。yEarn可以讓Aave上的存款用戶將Dai的信用額度委托給已預先定義功能的yVault。這樣就可以通過編程的方式來減少流動性挖礦等活動所產生的信用風險。

歡迎閱讀我們關于yEarn的文章,了解更多關于yEarn協議的知識。中心化金融的信用授權

信用貸款不只能從DeFi,還能從中心化金融中獲取流動性。Aave已經完成了首筆信用授權:去中心化交易所DeversiFi通過Aave的信用貸款機制成功提取了信用額度。同樣地,我們可以看到,隨著利率下降,傳統金融業未來會以更低的利率從DeFi領域獲得信貸。DeFi將成為另一個具有競爭力的資金來源。可以想象,Tellor和Union之類基于社會聲譽的信用評分項目可能會使用Aave的信用授權等DeFi協議來獲得流動性。這一切意味著什么

作為一塊貨幣樂高,Aave的信用授權可以讓DeFi質押者通過將自己的信用額度授權給其他人來賺取更多收益。我們可以將它整合到OpenLaw、Tellor和Union等DeFi協議,乃至Coinbase之類的密碼學貨幣銀行系統中,促進借貸業務的健康發展,讓DeFi的流動性進入金融行業的各個領域。無擔保貸款將成為DeFi的下一個熱點。你準備好了嗎?

Tags:EFIDEFIDEFAVESquidGameDeFiRestaurant DeFidefi幣聯合坐莊是騙局嗎aave幣是哪個國家的

文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00在過去的幾十年中,全球范圍內的券商的經紀業務正在經歷著非常大的變化。由于證券經紀業務的市場規模大和同質性強,因此導致了非常激烈的競爭。競爭的結果就是這個業務的利潤率越來越低.

1900/1/1 0:00:007月底幣圈走出了長達2個月的窄幅震蕩,龍頭ETH帶領主流幣一路狂奔,比特幣也有所上漲。山寨幣在LINK、ADA的帶領下繼續狂奔。毫無疑問,當前的幣圈依然是處于312杠桿大掏空之后的牛市之中.

1900/1/1 0:00:00今天是當周的交割日,本周有2.1萬幣的BTC期權交割,11萬幣的ETH期權交割。從周期權來講,交割量是比較大的.

1900/1/1 0:00:00編者按:本文來自imToken,作者Daisy,Odaily星球日報經授權轉載。 什么是Curve? 簡單來說,Curve是一個去中心化交易所,在穩定幣兌換方面具有很大優勢,且即將發行治理代幣C.

1900/1/1 0:00:00吳說區塊鏈獲悉,四川近期第二批水電消納產業示范區企業披露,其中“大數據”包括涼山州的潘達云計算科技有限公司、寧南云算氫能科技有限公司;以及雅安的天全云算科技有限公司、蘆山縣沄數科技有限公司、四川.

1900/1/1 0:00:00