BTC/HKD-8.02%

BTC/HKD-8.02% ETH/HKD-15.64%

ETH/HKD-15.64% LTC/HKD-16.9%

LTC/HKD-16.9% ADA/HKD-13.89%

ADA/HKD-13.89% SOL/HKD-13.05%

SOL/HKD-13.05% XRP/HKD-15.57%

XRP/HKD-15.57%編者按:本文來自巴比特資訊,作者:PingChen,編譯:隔夜的粥,星球日報經授權發布。長話短說:DeFi項目yearn.finance和mStable正在引入新的“挖礦”機制,它會將收益農耕帶向一個新時代:farmerfarming。無論誰想加入收益農耕的游戲,都會被之前的“農民”耕種。你以為你在搞收益農耕,但實際上你是被耕種的“作物”。

協議代幣的價值主張

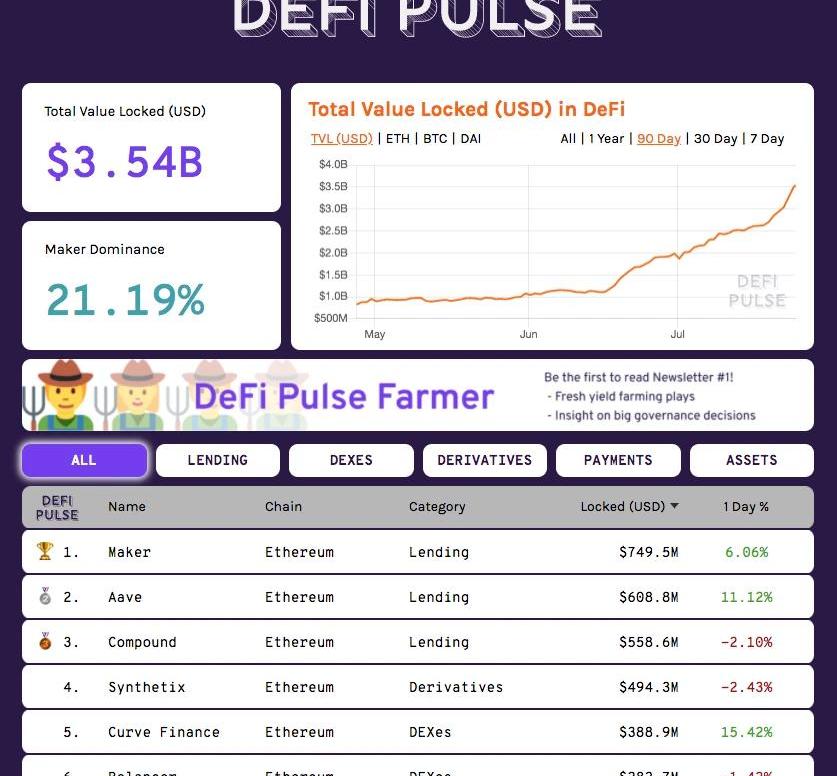

最近,很多DeFi項目會在系統中引入一種代幣,無論是治理、協議還是所有權代幣,而每個代幣會被用于投票或手續費的共享,或兩者兼而有之。DeFi項目方將代幣分發給用戶,由此掀起一股“流動性挖礦”的熱潮,例如,最知名的流動性挖礦項目Compound,其會向存款方和借款方分發協議代幣COMP。據Compound官方表示,這是為了實現去中心化治理的目的,并把權力交給那些經常使用該協議的人。但大家并不愚蠢,我們都知道Compound在賺錢:借款人支付的利息中,約有10%被其作為儲備金收走,而Compound治理可以很容易地將其作為協議本身的收入提取出來。盡管COMP現在是一種治理代幣,但持有者最終能夠從協議的收入中獲利。那既然COMP對持有者來說是有可能獲得好處的,那它當然具有財務價值。人們被激勵提供/借用幣來賺取COMP,這很快使得Compound協議鎖定的資金提高了5倍左右。

Binance將支持Cocos-BCX代幣更換為COMBO的計劃:金色財經報道,Binance 將支持 Cocos-BCX (COCOS) 代幣交換和更名為 COMBO (COMBO) 的計劃。

2023年5月25日08:30(UTC),幣安合約將暫停USDT本位COCOS永續合約交易。幣安合約將于2023年5月18日09:00(UTC)調整USDT本位COCOS永續合約的杠桿和保證金等級。

2023-05-25 09:00 (UTC),幣安合約將對USDT本位COCOS永續合約進行全倉平倉、自動結算并取消所有掛單,結算完成后退市。 建議用戶在2023-05-25 09:00 (UTC)之前關閉任何未平倉頭寸,以避免自動結算。[2023/5/20 15:15:06]

上海首支元宇宙產業基金啟動,首期規模10億元:12月7日消息,近日,上海數字科創股權投資基金正式簽約揭牌,這是上海最早啟動的元宇宙產業基金,計劃首期規模10億元人民幣。據介紹,未來,該基金將采取“直投 + 母基金”模式,聚焦信創、數字孿生與元宇宙等數字經濟產業,同時還將設立上海首個“青年設計師創投計劃”。(人民網)[2022/12/7 21:28:22]

我們看到,Synthetix、Compound、Kyber、Balancer、Curve都宣布了類似的治理代幣發行方案,并且它們在行業中獲得了巨大的成功。看起來,yearn只是另一個DeFi發行代幣,然而,與其它幾十個DeFi協議代幣不同的是,yearn.finance的YFI以及mStable的MTA,正在創造下一個瘋狂的協議代幣時代。那什么使得YFI如此不同?YFI的價值

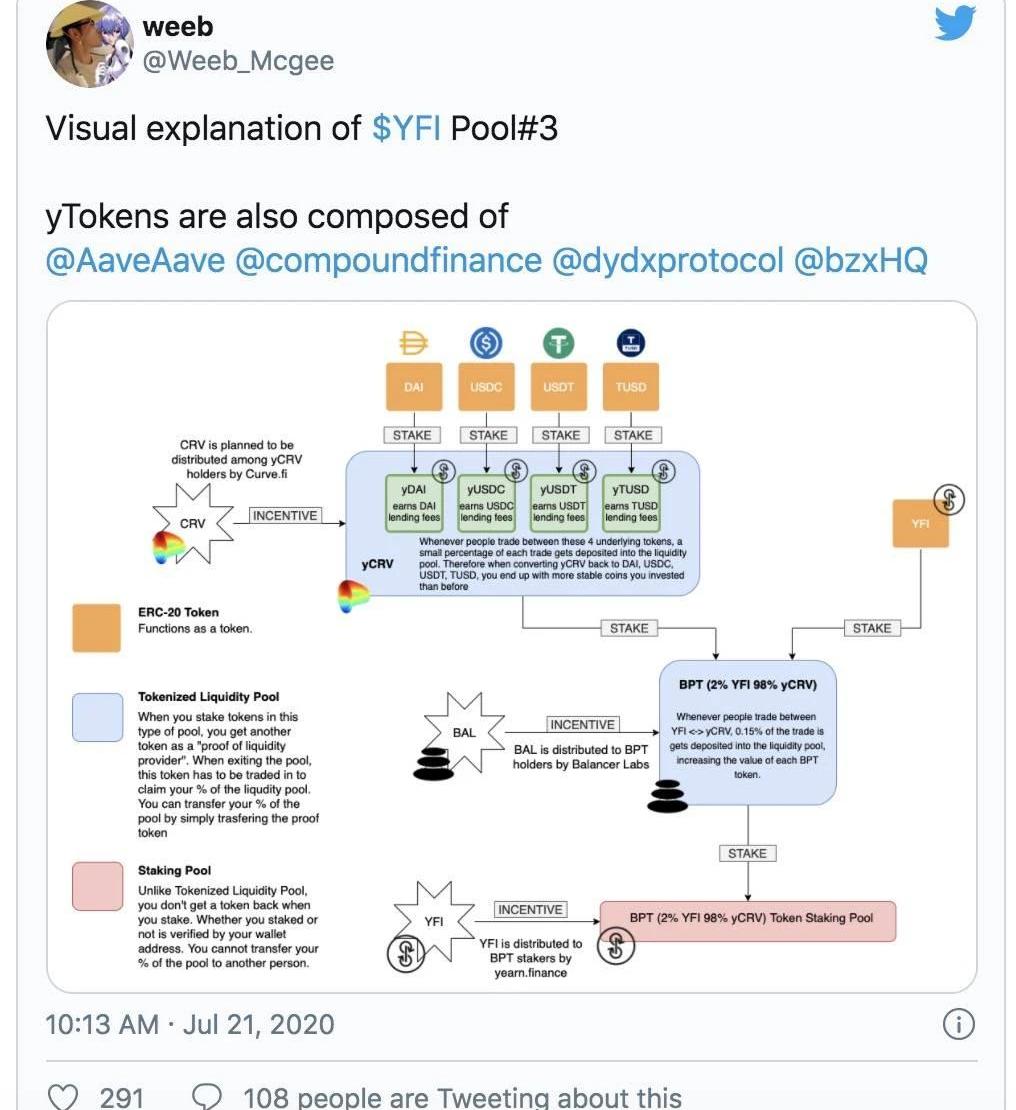

yearn.finance是一個借貸聚合協議。它曾經是作為一個非盈利的協議,而它的創造者AndreCronje將它變成了一種公共產品。由于借貸協議會把代幣分發給用戶,因此Andre覺得,不去收集這些代幣無疑是不明智的。因此,他提出了一種新的機制:創建一個池子,收集所有隨機空投的協議代幣,將它們兌換成穩定幣,然后把這些穩定幣分發給yearn協議的代幣持有者。盡管Andre聲稱YFI不具備財務價值,但人們仍然在購買和耕種它。參與者認為,一種創造收入流的代幣必然是值些什么的。在上面的部分,YFI與COMP仍然是完全相同的,它們都有一個有利可圖的協議,它們都向早期用戶空投了代幣,而這兩個代幣都代表了項目未來收入的一部分。而接下來,事情就開始變得不一樣了,以下是目前最流行的YFI農耕方式:

“無聊猿”BAYC地板價跌至57.5 ETH:金色財經報道,隨著加密市場全面走低,NFT 市場也受到了影響,不少 NFT 持有者擔心 ETH 價格下降而選擇恐慌性拋售。根據 NFTGo.io 數據顯示,目前“無聊猿” BYAC 地板價已經跌至 57.5 ETH(約合 76,400 美元),過去 24 小時降幅為 4.96%。另據 Proof.xyz 市場研究負責人 NFTstatistics.eth 在社交媒體透露,OpenSea 平臺上的 WETH 交易量占比首次超過 50%,表明很多持有者在拋售 NFT。不過,CryptoPunks 地板價卻漲至 66.75 ETH,過去 24 小時漲幅達到 6.6%,分析認為投資者可能將 CryptoPunks 視為更耐用的 NFT 資產。(decrypt )[2022/11/11 12:46:57]

菲律賓中央銀行將穩定幣視為提高支付效率的關鍵:金色財經報道,菲律賓中央銀行(BSP)技術風險與創新監管部部長Mhel Plabasan表示,穩定幣是一種由美元等現實世界資產支持的加密貨幣,對于一個嚴重依賴數百萬海外菲律賓工人(OFW)匯款的國家來說,它可以改善支付和匯款。

Plabasan說:“我們已經看到,它確實有可能徹底改變國內和跨境支付的方式,使之更實惠、更快捷,甚至有可能使用穩定幣促進跨境匯款效率。”(Forkast)[2022/9/22 7:14:09]

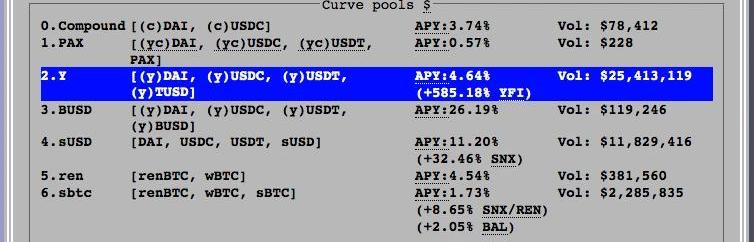

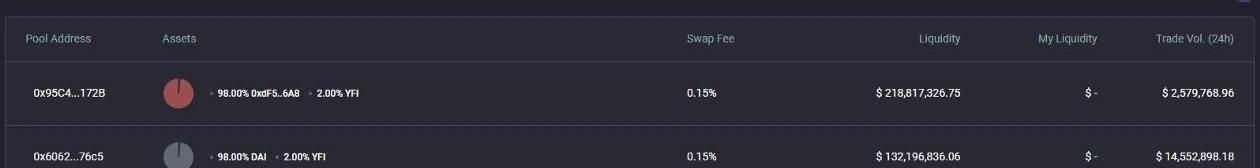

整個YFI農耕的全貌:供應DAI/USDC/USDT/TUSD來鑄造yCurve;存入yCurve來耕種YFI;在Balancer池子中存入98%的yCurve+2%的YFI來耕種額外的YFI;質押BPT,并對治理方案進行投票;收益來源:來自Compound/AAVE/dYdX/bZx的供應收益;來自Curve的交易費;CRV代幣挖礦;質押yCurve獲得的YFI;質押BPT獲得的YFI;yearn協議費用;在這些池子中耕種,你就會獲得以下令人難以置信的年化收益率。

Cloudflare宣布支持以太坊合并,并上線支持G?rli和Sepolia的測試網網關:9月14日消息,云加速服務商Cloudflare宣布支持以太坊合并,并上線支持G?rli和Sepolia的測試網網關。

此前5月17日,Cloudflare在其官方博客發文表示,將對采用PoS共識的下一代Web3網絡進行積極實驗,并將在Cloudflare全球網絡上啟動并完全質押以太坊驗證節點。[2022/9/14 13:28:48]

瘋狂回報背后的秘密

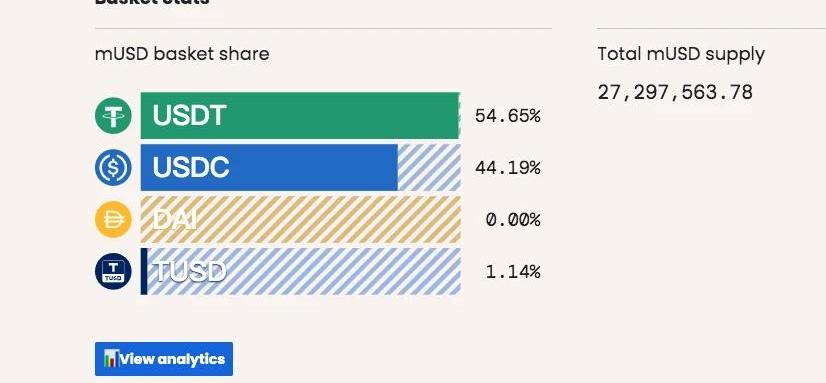

面對yCurve如此高的年化回報,那些收益農民們自然會被吸引,他們當然會想得到全部的收入。那他們會怎么做呢?他們會鑄造yCurve,并存入來耕種YFI,之后,他們發現存入Balancer池可以獲得更多的YFI,他們希望加入,但當時大多數人都還沒有YFI。因此,YFI農民用單個資產yCurve添加了流動性。這就是重點。由于YFI/yCurve是一個2%/98%的Balancer池,因此人們不會立刻感覺到摩損。但是,只使用yCurve增加流動性與用yCurve購買YFI具有相同的效果。簡而言之,每當一個新的YFI農民加入這個池子,他會存入yCurve,就好像其中的2%被用于購買YFI一樣。Balancer池的98%組成是YFI的秘方,它開啟了一個反饋循環:更多的資本存款會推高YFI的價格,而更高的YFI價格意味著更高的年化收益,然后更高的年化收益會吸引更多的人加入這個收益農耕游戲,然后反復這個過程。那mStable是怎么回事?mStable是一個穩定幣聚合協議。你可以用它支持的任何一種穩定幣來鑄造mUSD,然后它將把底層的穩定幣發到借貸平臺來賺取利息。mStable還支持USDT/USDC/DAI/TUSD這幾個穩定幣的1:1兌換。乍一看,mStable似乎有點奇怪,穩定幣的1:1兌換?因為在實際情況下,穩定幣之間總是會存在價差!AMM應該有一個動態匯率,這樣它就可以進行雙向套利,否則,價格較高的基礎穩定幣就很容易會被抽干。

毫不奇怪的是,一籃子mUSD應該會出現55%USDT+45%USDC的情況,那么系統就會停止了,不再有新的鑄造/取款/互換操作,也不再產生任何費用。然而,mStable并沒有面臨死亡螺旋,相反,它的協議代幣MTA還在不斷攀升。我突然意識到,mStable的模式是和YFI完全相同的:如果有人愿意耕種MTA,他必須先鑄造出mUSD。而要鑄造mUSD,那他必須供應USDT之外的穩定幣。然后USDT的百分比就會下降,其他人就可以用USDT交易、鑄造等操作,協議就可以再次重新獲得費用。等等,那這不是……龐氏游戲嗎?

是,也不是,這取決于你如何定義龐氏。按照覆蓋范圍最廣的定義,社保、養老基金、1500美元的特斯拉股票也屬于這個概念,任何能使利潤與他人投資高度相關的東西,都可能構成這個概念。那我們如何區分龐氏和非龐氏呢?這不是一個容易的問題。回到DeFi的場景,YFI和MTA都創造了代幣價格與鎖倉值的正循環。稍有不同的是,如果沒有協議代幣,yCurve能夠獲得一些收益,但如果沒有MTA,mUSD本身就無法持續。目前,我不能告訴你哪個DeFi協議會繼續存活下去,但我很清楚,如果派對有一天結束,yearn仍然會有一些基本的、自給的價值,但mStable可能沒有,因為持有mUSD更有可能會出現損失。Y現象

自yearn.finance推出以來,其底層協議已經吸走了大量穩定幣,yCurve中約有3.1億美元,Balancer池中約4億美元。

誰也不知道這個“收割”游戲還能持續多久,但至少,這確實為很多DeFi項目提供了流動性,它對行業來說也是有一定好處的。而對于個人投資者來說,最重要的是要了解這些畸高的年化收益是從何而來的。500%的年化收益,其中有3%來自借貸利息,有2%來自交易費用,另有495%來自YFI挖礦?做好自己的研究,明智地參與農耕。“Don’tbuyit,earnit.—AndreCronje”

文|黃雪姣編輯|Mandy王夢蝶出品|Odaily星球日報 這兩周,再次印證了“幣圈一天,人間一年”.

1900/1/1 0:00:00在昨天的文章中,我給大家的資產配置建議是“抓住發展趨勢、守住配置底線”。如果按照這個方式投資,我們的本金至少會有60%至70%在比特幣和以太坊.

1900/1/1 0:00:00DeFi的熱度已經無需多言,現在頗有2017年的味道。DeFi周邊相關的領域也逐漸被人重視起來,比如為DeFi產品提供報價的預言機板塊,已經出現了像Link這種現象級項目.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:JimMcDonald,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。近幾天的ETH已經不能用擁堵來形容了,得用“非常擁堵”!前段時間大火特火的Uniswap熱度略微下降,倒不是沒人玩了.

1900/1/1 0:00:00編者按:本文來自IOSG,Odaily星球日報經授權轉載。Part.1Insight#Oracle預言機項目Overview 數據源聚合代表項目:Chainlink,Augur數據源聚合背后邏輯.

1900/1/1 0:00:00