BTC/HKD+1.34%

BTC/HKD+1.34% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.53%

ADA/HKD+0.53% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+0.65%

XRP/HKD+0.65%Overview概述觀點一:2019年7月13日至2020年7月13日,數字貨幣市值前十整體風險水平下限高于A股市值前十24.52%觀點二:超額回報方面,A股市值前十組成的投資組合高于數字貨幣市值前十組成的投資組合Report報告在介紹研究結果之前,首先對本文所用模型進行概述。馬科維茨模型

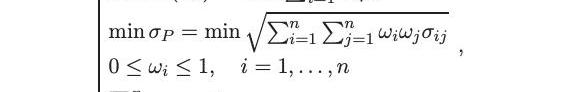

對于任何投資者或股市投機者來說,首先要考慮的是投資回報和相關風險。畢竟天下沒有免費的午餐,這意味著在沒有初始投資的情況下,錢不可能憑空而來。同樣,你不可能沒有風險就賺錢,因此,風險隨著有效邊界上證券的預期利潤而增加。根據現代投資組合理論(MPT),為了建立一個最優的投資組合,采用了基于收益率、風險和證券相關性的統計考慮的選擇方法。證券可以是股票、債券、指數、期貨/期權、結構性產品、大宗商品、貨幣;幾乎任何可以在預定的時間范圍內精確確定回報率的交易資產。投資組合的資產多元化旨在降低特定發行人或市場特有的非系統性風險。但是,在哈里?馬科維茨(HarryMarkowitz)在1952年的文章“投資組合選擇”中發表了現代投資組合理論之前,投資者在構建投資組合時關注的是對單個證券的風險和收益的評估。投資決策是基于確定回報率最高、風險較小的證券,然后將它們納入投資組合。馬科維茨提出了另一種分散投資的方法,即在對投資組合的整體風險進行評估后再構建投資組合,即可選擇的總體投資組合,而不是構建一個由不同的、預先選定的證券組成的投資組合。因此,重點是資產特征之間的關系,而不是實際特征。1990年,哈里?馬科維茨(HarryMarkowitz)與莫頓?米勒(MortonMiller)和威廉?夏普(WilliamSharpe)因在投資組合理論方面的工作獲得了諾貝爾經濟學獎。它的基本假設是一段時間內的收益證券是隨機變量,因此可以計算出數學期望和標準差,因為標準差被認為是投資風險的度量。投資組合E(rP)的預期收益率是包含在其中的資產的預期收益率的線性組合,這些因素是資產在投資組合中的相對份額。投資風險是用標準差(標準差P)來度量的,它依賴于單個資產收益率的非線性標準差和協方差。馬科維茨的多樣化思想是與越來越多的資產組合,協方差的相應數量變得明顯大于資產的數量,因此投資組合的風險將更大程度取決于資產之間的協方差,而不是單個資產的風險。馬科維茨模型參數優化的表觀形式有如下數學表示:

Bitfarms:5月產出459枚BTC,售出414枚BTC:6月2日消息,比特幣礦企 Bitfarms 在 5 月份總計出售 414 枚 BTC,占到其 5 月份 459 枚 BTC 總開采量的 90.19%。通過出售比特幣資產 Bitfarms 獲得了 1130 萬美元收益并減少了 180 萬美元債務。當前 Bitfarms 儲備庫內比特幣總量達到 510 枚,年初至今比特幣產量為 2,135 枚。[2023/6/2 11:54:00]

ωi就是將投資于i的資本比例;ri是資產i的收益率;μi是資產的預期收益率;其中,μij是資產i與j的收益率的協方差;E(rP)為投資組合的預期回報率;σP是投資組合的風險。這種模型對于大多數實際情況來說都足夠普遍,對于理論分析和數值解來說也足夠簡單。該模型以其創建者Markowitz模型的名字命名,但也以均值-方差模型的形式出現。馬科維茨模型基于投資者和金融市場行為的幾個假設:-投資者可估計某一持倉期間可能收益的概率分布。-投資者具有單期效用函數,在財富邊際效用遞減的框架內最大化效用。-投資者利用可能回報值的可變性來衡量風險。-投資者只關心他們的投資組合在特定時期內的收益的平均值和方差。-投資者所使用的預期回報和風險是由回報概率分布的前兩個時刻來衡量的-期望值和方差。-金融市場沒有摩擦。-沒有交易成本或稅收。投資組合有效邊界

報告:2023年一季度通過加密貨幣黑客竊取的金額低于2022年的任何其他季度:金色財經報道,根據 Chainalysis 今年早些時候的一份報告,2022 年是歷史上加密貨幣黑客攻擊最多的一年,估計有 38 億美元被盜,主要來自 DeFi 協議和與朝鮮有關的攻擊者。

然而,這一數字在 2023 年第一季度似乎已大幅減少。根據 TRM Labs 5 月 21 日的一份報告,2023 年第一季度通過加密貨幣黑客竊取的金額低于 2022 年的任何其他季度。值得注意的是,與去年同期相比,黑客的平均規模下降了近 65%。從 2022 年同一季度的近 3000 萬美元增至 1050 萬美元。[2023/5/22 15:18:00]

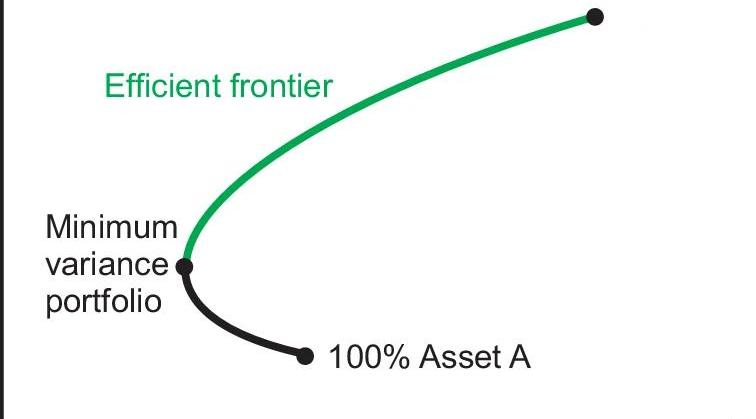

每一種可能的資產組合都可以繪制在風險回報空間中,所有這些可能的投資組合的集合在這個空間中定義了一個區域。這一區域的上邊緣被稱為有效邊界,有時也被稱為“馬科維茨子彈”。沿著這條線的組合代表投資組合(明確地排除無風險的選擇),對于給定的回報水平,風險是最低的。相反,對于給定的風險量,位于有效邊界上的投資組合代表提供最佳可能回報的組合。從數學上講,有效邊界是風險最小的組合和收益最大的組合的交集。

Rocket Pool社區將自身ETH質押占比限制在22%的提案已獲投票通過:2月13日消息,以太坊流動性質押協議Rocket Pool發起的將自身ETH質押占比限制在22%的提案以99.55%的投票支持率獲得通過,根據該提案,Rocket Pool將建立一套pDAO指導原則,包括Rocket Pool按照以太坊生態健康的最佳利益行事、考慮其對以太坊的短期影響和長期影響等,以為Rocket Pool的決策過程提供信息,限制其生態系統中質押的ETH的全網占比。[2023/2/13 12:04:11]

上圖展示了整個投資機會集,它是由不同比例的資產組成的投資組合所能提供的風險和回報的所有可達到的組合。在有效邊界上繪制的投資組合中特定風險資產的組合代表了投資組合在期望的預期收益水平上可能的最低風險,或者在可接受的風險水平上可能的最佳預期收益。結果分析與討論

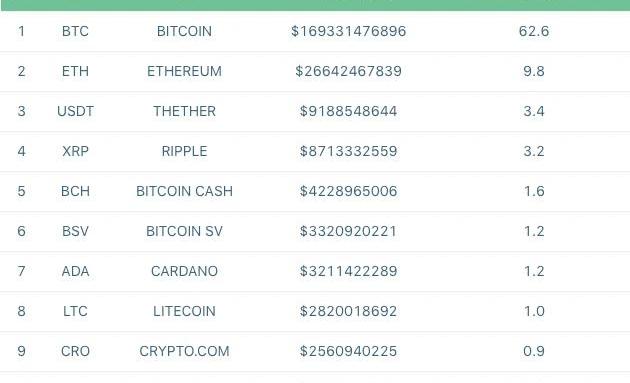

一般來說,需要至少30年,才能對股票的風險和預期回報作出有用和現實的預測。不幸的是,木桶效應決定了短板在于數字貨幣并沒有這么長的歷史。這項研究的數據僅包括市值前十的數字貨幣365天的歷史價格,與其相比較的是A股市場市值排名前十的股票365天的歷史價格。具體來說,從2019年7月13日到2020年7月13日,每天的股票收盤價都會被追蹤。截至2020年7月,兩個市場前十市值的標的如下所示:

BitKeep敦促黑客及模仿套利者24小時內歸還盜取資金:10月29日消息,Web3多鏈錢包BitKeep通過鏈上消息對此前攻擊BitKeep Swap的黑客喊話,敦促黑客及模仿套利者在24小時內進行回應并歸還盜取的資金。BitKeep稱,在安全機構和業務合作伙伴的支持下,已掌握黑客的關鍵身份信息。

10月27日,BitKeep曾發布公開信,要求黑客及模仿套利者進行協商歸還盜取的資金,并提供被盜資金的5%作為漏洞賞金/退款獎勵,否則將協助并聯合受影響的用戶訴諸法律手段。此外,BitKeep表示目前已完成99%的賠付工作。[2022/10/29 11:55:55]

所選股票的風險和回報

我們可以計算出20項資產中每項資產的平均周回報率。在2019年7月13日到2020年7月13日的研究期間,20只樣本中有10只產生了正回報。剩下的6%表現不佳,回報率為負。

StarkNet生態游戲集成平臺Cartridge發布預覽圖,包含Dope Wars等游戲:7月29日消息,StarkNet生態游戲集成平臺Cartridge在推特發布預覽圖。圖中顯示其平臺集成Dope Wars、briq、Realms、Topology、MatchboxDAO、No Game等游戲。[2022/7/29 2:46:36]

上表列出了十大股票和十大數字貨幣的收益率對比。從表格中可以看出,數字貨幣CHAINLINK的收益在所有投資品中最高。數字貨幣收益率的前三名遠高于A股。最小化投資組合風險的有效邊界

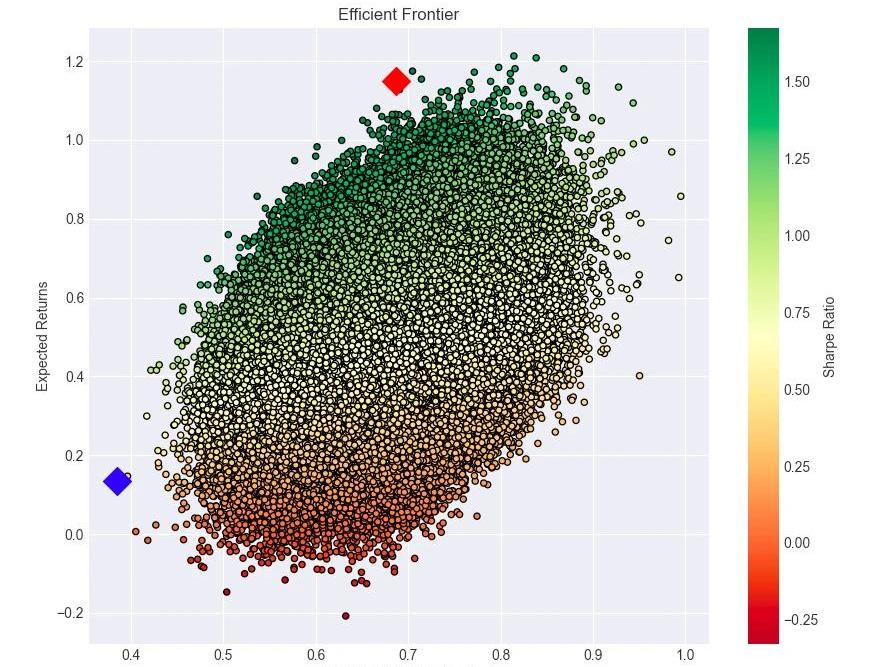

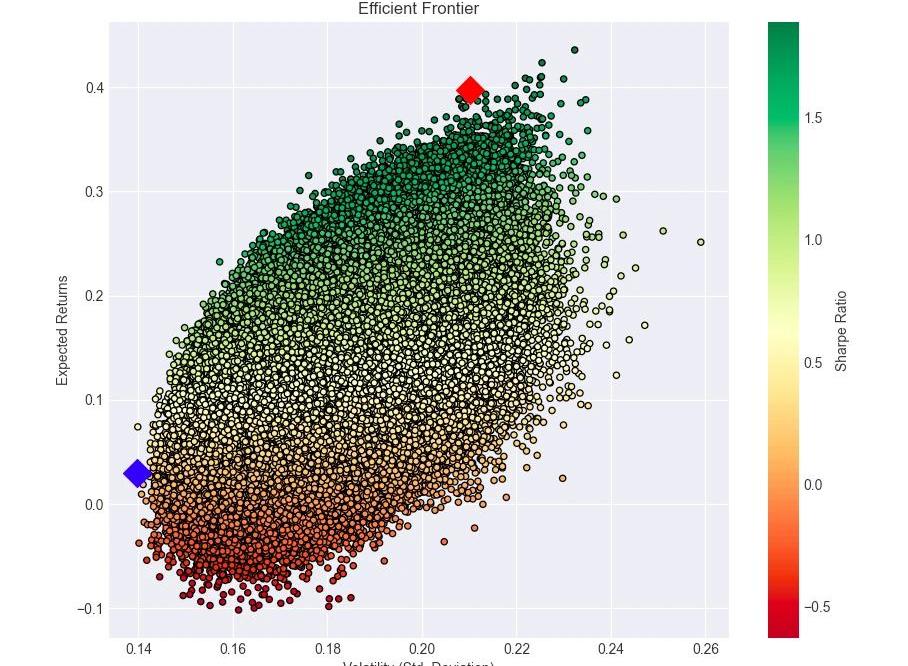

下面兩張圖所示的有效邊界說明了對任何目標收益率而言風險最低的有效組合的集合。在相同的回報水平下,沒有其他投資組合的風險比位于這個有效邊界上的投資組合更低。我們利用這十只股票的不同配比進行了100萬種隨機假設,并將每一種假設的收益率作為x,y軸坐標制作成了散點圖。此外,我們根據每一個組合的夏普比設置了從低到高由紅至綠的顏色。數字貨幣組合

股票組合

一旦有效邊界被構造出來,特定投資者的任務就是根據他們獨特的風險偏好從圖上的點選擇他們自己適用的投資組合。風險容忍度低的投資者傾向于選擇風險與收益組合位于前沿左側的投資組合。相反,那些愿意接受高風險以賺取更多回報的人,可能對位于邊界右側的投資組合感興趣。最小風險組合

根據馬科維茨模型定義,我們得到最小風險組合中各組成資產的精確權重,如下圖所示。在這個投資組合中,10只股票樣本中的資產仍然存在比重分配差異。值得注意的是,收益率最高的貴州茅臺和恒瑞醫藥的分配比例并不高,分別占總投資組合的0.64%和8.91%。獲得最大權重分配的是中國銀行和農業銀行,分別占28.67%和23.84%,其收益率分別是-0.27%和-6.69%。最小風險組合的平均收益為2.95%,風險水平為13%。該投資組合的夏普比率為0.211。股票組合

在下圖這個數字貨幣投資組合中,10個數字貨幣樣本中的資產依舊存在比重分配差異。值得注意的是,收益率最高的CHAINLINK和CRYPTO.COM的分配比例依舊并不高,分別占總投資組合的5.41%和3.12%。獲得最大權重分配的是ETH和BTC,分別占41.59%和20.42%,其收益率分別是3.68%和-12.7%。最小風險組合的平均收益為13.28%,風險水平為38.50%。該投資組合的夏普比率為0.34。

最大夏普比率投資組合

除最小風險組合外,我們也計算了最大夏普比組合中各組成股的精確權重,如下表所示。在最大夏普比率組合中,資產仍保持不同的權重配置。10只股票中的配置差異十分懸殊。值得注意的是,貴州茅臺和恒瑞醫藥是權重配置最大的股票,分別為30.04%和26.90%。該投資組合的預期收益率為39.75%,風險水平為21.01%,夏普比率為1.89。

如下表所示。在最大夏普比率組合中,在最大夏普比率組合中,資產仍保持不同的權重配置。10個幣種的配置差異十分懸殊。值得注意的是,link和cro是權重配置最大的股票,分別為30.61%和32.92%。該投資組合的預期收益率為114.87%,風險水平為68.64%,夏普比率為1.67。

Conclusion結語本研究實現了實際應用Markowitz模型建立最優投資組合的目標。通過投資于有效的投資組合——位于有效邊界上的投資組合,在一定的風險水平、最大的夏普比率或最小的風險下,投資者能夠獲得最大的投資回報。這是馬科維茨多樣化的力量,投資者如果知道如何恰當地應用馬科維茨模型,就可以改善他們的投資業績。風險提示:警惕打著區塊鏈和新技術的旗號進行非法金融活動,標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO及各種變種、傳播不良信息等各類違法行為。

Tags:數字貨幣BITARKKEE數字貨幣和加密貨幣的區別和聯系BitMart最新版本下載Polymarketbitkeep最新下載

編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。"一支穿云箭,千軍萬馬來相見!"北京時間7月23日早上6點30左右,在短短10分鐘的時間內,第二大加密貨幣ET.

1900/1/1 0:00:00最近行業中Uniswap的異軍突起引發了市場的關注。這是一個有趣且潛力巨大的DEX項目,在過去的一周,Uniswap的日均交易量邁過了1億美元的大關,而在3個月前這一數值僅僅為1百萬美元.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-上漲,4小時-盤整,1小時-上漲截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00總的來說,自人類存在以來,騙局就一直存在。大約在十年前,詐騙者似乎就已經找到了另一個可以賺錢的產業——加密貨幣領域.

1900/1/1 0:00:00編者按:本文來自Decrypt,作者RobertStevens;由Odaily星球日報秦曉峰編譯,轉載時請務必注明出處.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。彭博社的年中報告指出,比特幣的價格可能很快會突破1.2萬美元.

1900/1/1 0:00:00