BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD+3.48%

LTC/HKD+3.48% ADA/HKD+4.66%

ADA/HKD+4.66% SOL/HKD+4.42%

SOL/HKD+4.42% XRP/HKD+6.2%

XRP/HKD+6.2%編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。你認為DeFi的下一個重大投資機會在哪個子賽道?誰可能勝出?為什么?

對比,我回答說:穩定幣的交易需求增長很快,說明穩定幣種類多,兌換的需求很強烈,類比生活中的換匯需求。但覺得下一個爆發賽道還是借貸,比如這次YFI的爆發,aave中流入了大量穩定幣,大量資產進入defi中,借貸將成為基礎的流動性挖礦。這個話題,其實非常有意思,畢竟押對了收益會很大。這里再詳細說一下邏輯,當然很可能都是錯的。一、COMP第一次捅破了DeFi的天花板

Lido Finance超越Curve成為TVL最高的DeFi協議:金色財經消息,據DeFiLlama數據顯示,Lido Finance(195.2億美元)超越Curve(193億美元)成為TVL最高的DeFi協議。排名三至五位的分別為Anchor Protocol(172.3億美元)、MakerDAO(135.3億美元)、Aave(118.4億美元)。[2022/5/5 2:51:31]

6月16日,Compound開啟借貸即挖礦,用戶使用Compound協議進行借貸交易,可以獲得COMP治理代幣。借貸的金額越多,挖的COMP數量越多,現在對此稱為為流動性挖礦。此舉,迅速拉高了compound的鎖倉量,市值也爬上了第一的寶座。從此開啟了了流動性挖礦的熱潮。

DeFi保險平臺Uno Re推出加密資產保險覆蓋門戶:4月23日消息,去中心化保險平臺Uno Re今天宣布推出了一個保險覆蓋門戶,使DeFi用戶能夠立即為他們的加密資產投保。

該公司表示,它正在解決DeFi空間獲得針對潛在黑客攻擊的保險需求。與去年同期相比,黑客攻擊事件在2022年第一季度增加了幾倍。

Uno Re稱,該門戶網站可以掃描用戶的錢包,檢測其中的可保險資產,使用基于人工智能的算法衡量可能的風險,為用戶保護其鏈上資產,并允許用戶使用USDC支付保費。(The Block)[2022/4/23 14:43:56]

超過20個DeFi協議的鎖倉量在1億美元以上:據歐科云鏈OKLink數據顯示,截至今日11時30分,以太坊上DeFi協議總鎖倉量為180.3億美元。其中排名前三的協議分別是Maker 25.7億美元(-0.94%),WBTC 22.5 億美元(+0.62%)以及Compound 17.2億美元(+0.26%)。

此外當前包括Uniswap、Aave等共計8個協議的總鎖倉量已經突破10億美元,鎖倉量超過1億美元的協議數量則已超過20個。[2020/12/16 15:21:10]

COMP捅破了DeFi的市值天花板,從20億市值開啟了狂暴模式達到了100億。二、流動性挖礦后,DeFi排名的變遷

李春樂:DeFi與CeFi優勢結合在一起能解決企業的很多問題:金色財經現場報道,9月20日,由節點咨詢主辦,WAVES、金色財經、IPFS100聯合主辦的“DeFi崛起 引領礦業新思潮”共為創業者大會·鷺島分論壇在廈門舉行。

國促會數字科技發展工作委員會副會長李春樂表示, DECP未來的潛力在哪里?首先貨幣政策數字化,拓展政策空間。第二個潛力,人民幣“電子貨幣區”。第三個是財政政策與貨幣政策的傳導力與執行力。

講到DECP往往會講到CeFi,現在的CeFi由于不透明,就像P2P平臺不透明,導致了里面有人跑路和虧損,被人挪移等等,甚至現在的銀行也允許倒閉,就因為這些不透明,包括無法控制,安全性低。所以如果我們把DeFi和CeFi結合起來,由于底層一些技術,包括所有優勢結合在一起又能解決企業的問題。很多企業缺錢,如果加一個鏈改,缺錢的公司幣股聯動,加上政府監管,還有給你一個合理合法的牌照,你可以隨便拿錢,投資方、公司、政府這三方都不會損失情況下,而且公司還能賺錢,這樣完美結合是不是解決了企業的問題,

一個是區塊鏈的資產,區塊鏈數字資產金融支付生態系統打造非常完美,最后做到了高可靠、高流通的區塊鏈數字、金融支付系統,并且專注于全球數字的流通。在這里讓我看到了商機,包括全球的布局、專業的產業服務研發及衍生品,這也是結合了區塊鏈實驗室的推動,包括一些鏈改、股改需要購買作為GAS,就是原生態的系統,支付生態系統、服務生態系統,包括布局也非常好的。還有全球支付,對于這個鏈條來說,我還是比較看好的,因為整個設計就是做到了DeFi和CeFi的結合。[2020/9/20]

COMP之后,DeFi的鎖倉量也是突飛猛進,如下圖。

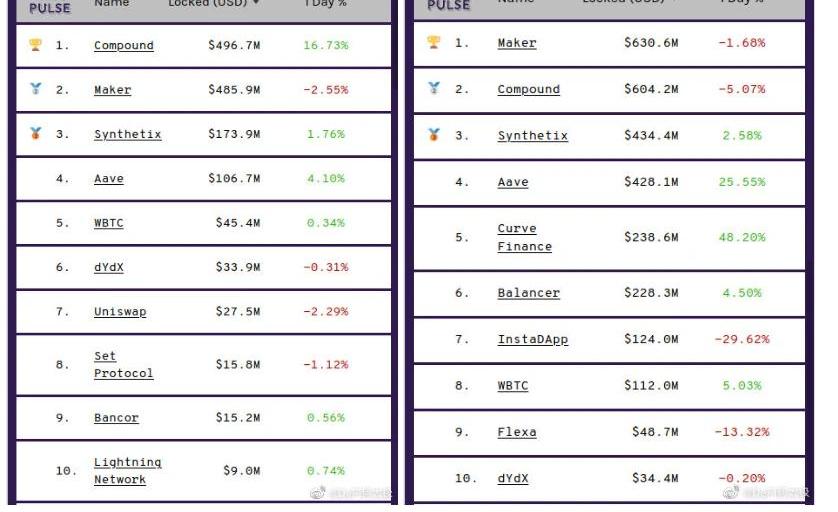

在這個快速增長的過程中,有些DeFi穩居頭部,有些DeFi高歌猛進,殺入前10。按照鎖倉量DeFi前十協議對比,如下圖。

對比一個月前后,前四還是那四位,Maker、Compound、Synthetix、Aave,只是位置稍有變化。互聯網項目是贏家通吃,強者恒強,這點也適合區塊鏈項目。前四中,三位是借貸賽道,那么他們的市場占比有變化嗎?三、借貸協議,穩居頭部

為此,我統計了COMP開啟流動性挖礦前后的總的鎖倉量和這三個巨頭的鎖倉量變化及占比情況,繪制下表。

從上表可以看出,借貸協議三巨頭的市場鎖倉量基本維持原有的占比情況。一種你大爺還是你大爺的感覺。如果細看,會發現Compound和Aave的市場占有量在迅速擴大。其他Aave特別明顯,要知道Aave還沒開啟流動性挖礦。四、Aave流動性挖礦,會捅破天花板嗎?

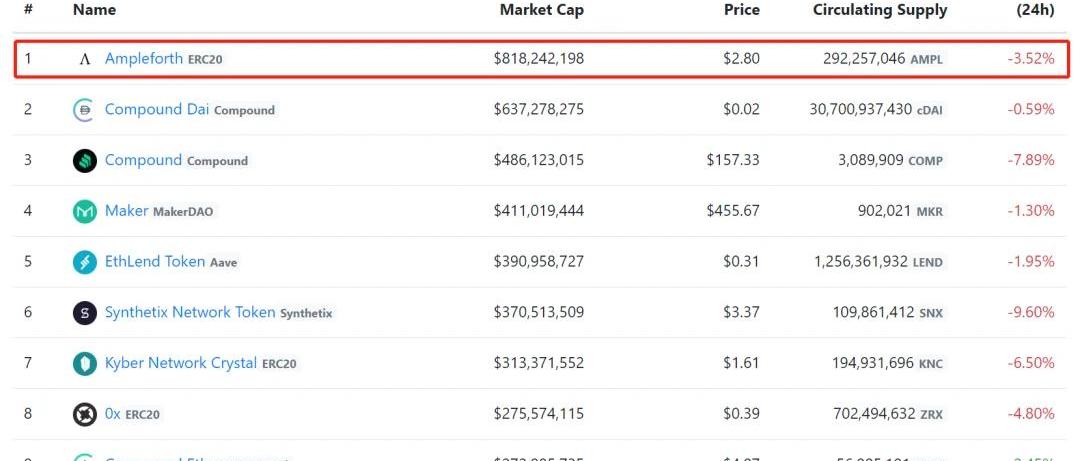

7月10日,根據鏈聞信息,Aave首席運營官JordanLazaroGustave確認,「很快將公布新的代幣經濟模型,屆時新的經濟模型會包括流動性獎勵和Lend代幣質押獎勵的計劃。」當然,目前流動性挖礦的細節還沒有公布,也不知道會如何。前幾天YFI的流動性挖礦,吸引了大量穩定幣進入DeFi市場,而這些穩定幣又大多進入了Aave協議中,進行生息。類比現實生活中,借貸協議猶如銀行,銀行是家大業大,也是金融的基礎設施。這點不知道是否發生在DeFi中,如果是,那么Aave的吸金能力是三者中最強的,最有可能爆發。或許借貸協議,依然是下一個爆發的子賽道,如果是那么Aave是賽道中最有潛力的項目。當然,也有可能會有其他黑馬殺出,比如AMPL。五、AMPL大黑馬

AMPL市值已經成為DeFi領域的第一,而它的市值還在繼續擴大。AMPL就是像幣圈美聯儲,價格高于1.05美元,就印錢,太任性了。

以上的邏輯和觀點,可能都是錯的,僅供交流。

經過21日和22日兩次拉升,比特幣價格上漲到9500美元,以太坊價格上漲到265美元。以太坊的市場數據變化明顯,以太坊期權持倉首次突破2億美元,同時隱含波動率上漲明顯,部分末日輪期權價格上漲超過.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00昨天迎來了本次牛市行情中,最大的一次回調。比特幣在牛市氛圍達到高潮時,急轉直下,下跌幅度超過10%。在經歷了1500美元的巨幅震蕩后,比特幣在11100美元附近穩了一手.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:JackPurdy和RyanWatkins,均就職于Messari,翻譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。"一支穿云箭,千軍萬馬來相見!"北京時間7月23日早上6點30左右,在短短10分鐘的時間內,第二大加密貨幣ET.

1900/1/1 0:00:00最近行業中Uniswap的異軍突起引發了市場的關注。這是一個有趣且潛力巨大的DEX項目,在過去的一周,Uniswap的日均交易量邁過了1億美元的大關,而在3個月前這一數值僅僅為1百萬美元.

1900/1/1 0:00:00