BTC/HKD+1.72%

BTC/HKD+1.72% ETH/HKD+1.03%

ETH/HKD+1.03% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD+0.42%

XRP/HKD+0.42%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。DeFi的迅速增長

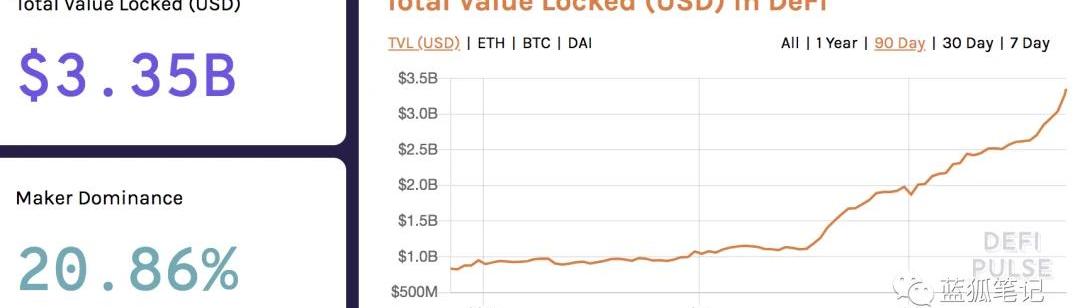

從鎖定資產量、用戶量到交易量等,都取得了質的飛躍。從6月15日至7月23日,短短一個多月時間內,DeFi全面增長,速度極快。鎖定資產量僅僅一個多月,鎖定資產量從11億美元增長至33.5億美元,增長超過300%。

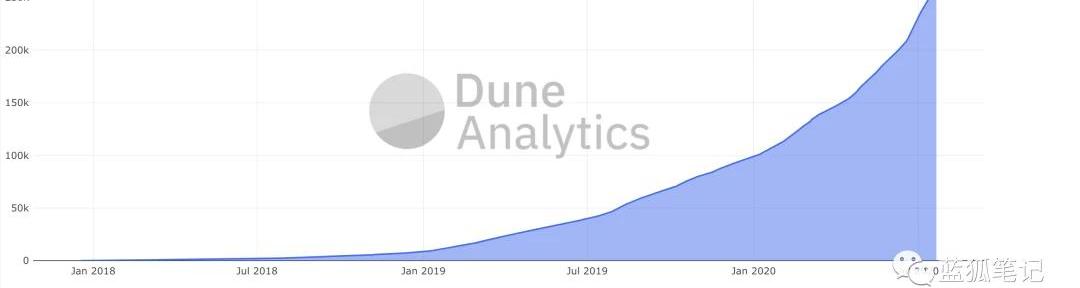

用戶量僅僅一個多月,用戶數從205,011增長至262,179,增長超過27%;

價值約4294萬美元的BTC轉入Coinbase:金色財經報道,1760枚BTC于今日13:56從未知錢包轉入Coinbase,價值約4294萬美元。[2023/3/16 13:07:47]

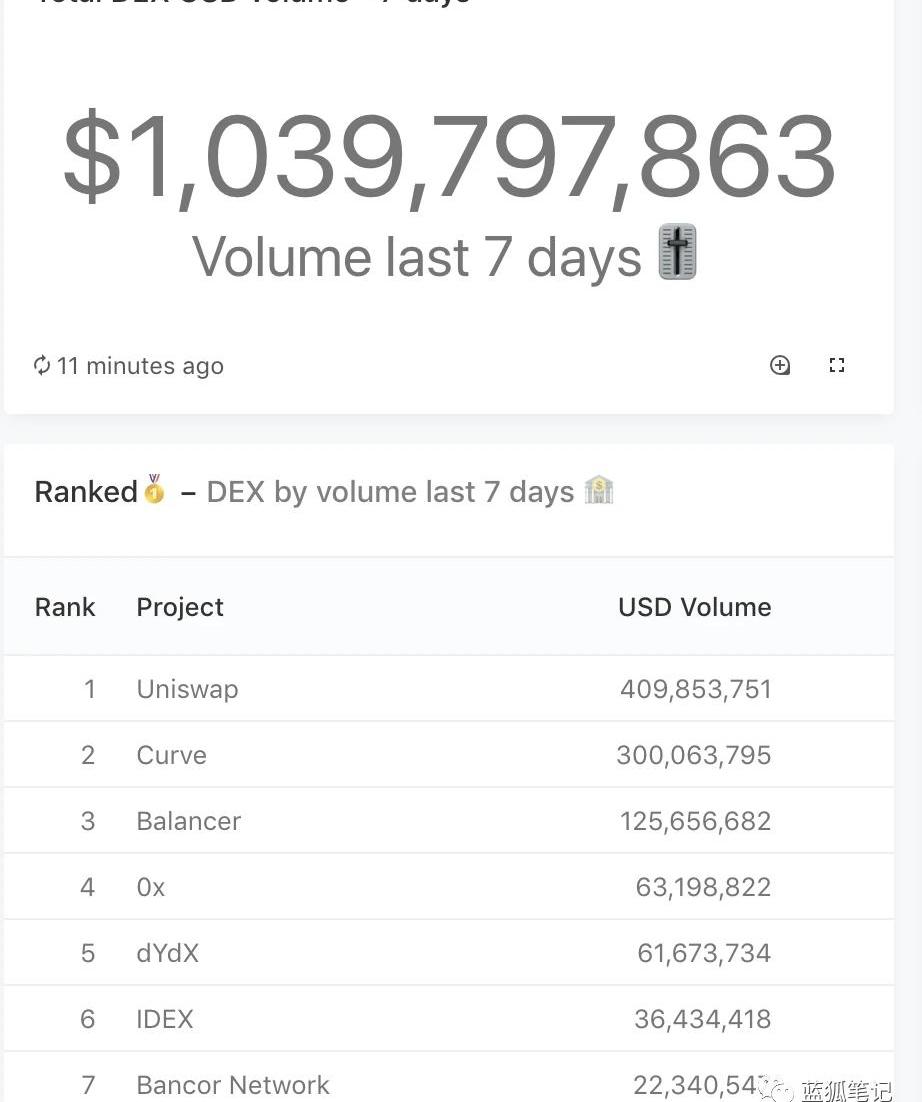

交易量僅僅過去一周的DEX交易量超過10億美元,超過去年全年。

DEX正式成為CEX的實質對手。這些只是DeFi發展的一個側面,還有更多的DeFi協議在路上。流動性挖礦的主要協議

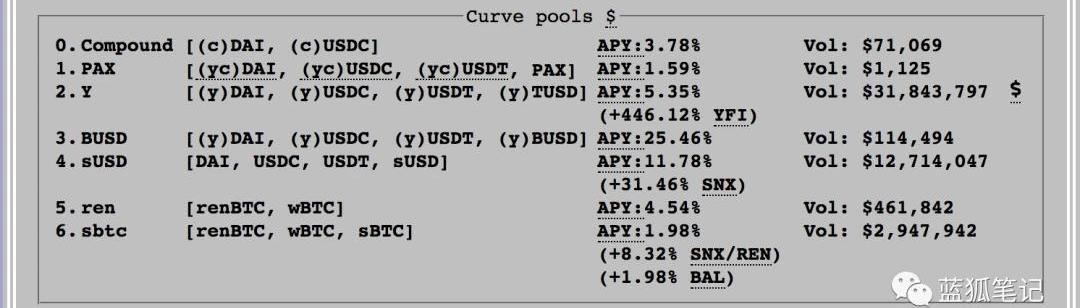

當前提供流動性挖礦的主要DeFi協議有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通過這些協議可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代幣;不僅如此,作為流動性提供商,還可以賺取手續費。當前的挖礦池主要發生在Curve、Balancer、Compound以及Uniswap上,其中在Curve和Balancer上不僅可以挖出自身的代幣CRV和BAL,還可以挖出其他協議的代幣,如YFI、MTA、SNX等。這些代幣池主要包括:*Curve上的sBTC池為sBTC池提供流動性,可以賺取SNX、CRV、BAL和REN,不過當前收益率下降了不少,在藍狐筆記寫稿時,其APY僅有1.98%,SNX/REN收益則為8.23%,BAL收益只有1.98%。*Curve上的sUSD池為sUSD池提供流動性,可以賺取SNX和CRV,在藍狐筆記寫稿時其APY為11.78%,SNX收益為30.46%;*Curve上的Y池為Y池提供流動性,可以賺取YFI和CRV,在藍狐筆記寫稿時其APY為5.35%,不過YFI收益達到446.12%;

SushiSwap CEO:Sushi當前持有約3060萬美元資產:2月28日消息,SushiSwap 新任 CEO Jared Grey 在社交媒體發文表示,目前 Sushi 持有約 3060 萬美元的資產。我們的銷毀率約為 500 萬美元/年。此外,我們有望在新費用收入中獲得約 1400 萬美元的年化回報。[2023/3/1 12:35:04]

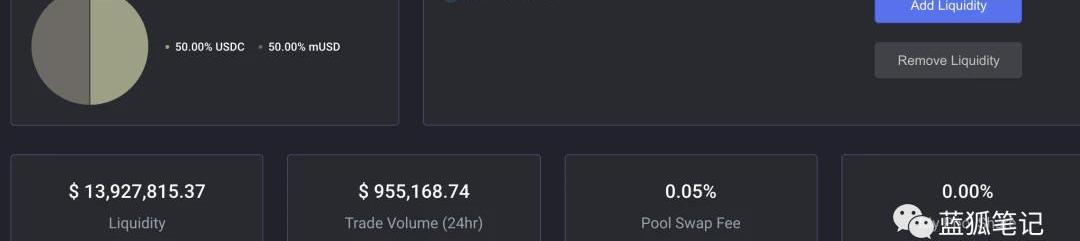

除了Curve上的流動性池,Balancer上也有不少流動性池:*Balancer上的mUSD-USDC池為mUSD提供流動性,可以賺取MTA和BAL。

Waves生態穩定幣USDN大幅脫錨至0.787美元:12月12日消息,據Chainlink數據,Waves生態穩定幣USDN價格跌至0.787美元,出現較大幅度脫錨,CoinGecko數據顯示今日下跌近7%。[2022/12/12 21:38:50]

*Balancer上的mUSD-WETH池為mUSD提供流動性,可以賺取MTA和BAL。

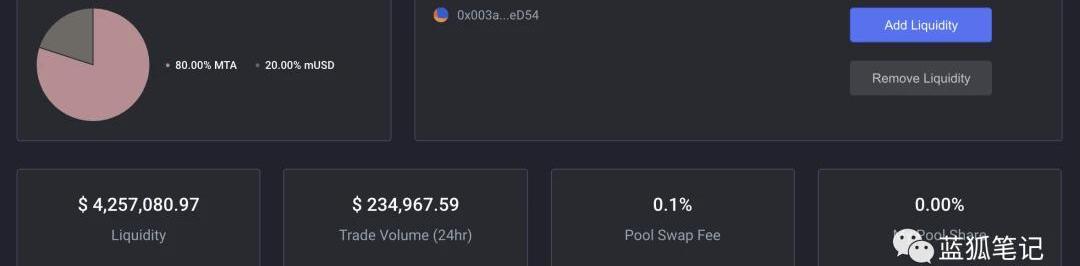

*Balancer上的mUSD-MTA池為mUSD和MTA提供流動性,可以賺取MTA和BAL。

XRPL Labs在荷蘭推出XRP的On/Off-Ramp服務:10月12日消息,XRPL Labs將在荷蘭與德國、比利時和英國推出XRP的On/Off-Ramp服務,目前,已在荷蘭開始試點。

據悉,荷蘭的XUMM Pro錢包用戶可以輕松地將他們的歐元兌換成XRP,反之亦然,無需任何第三方。[2022/10/12 10:32:20]

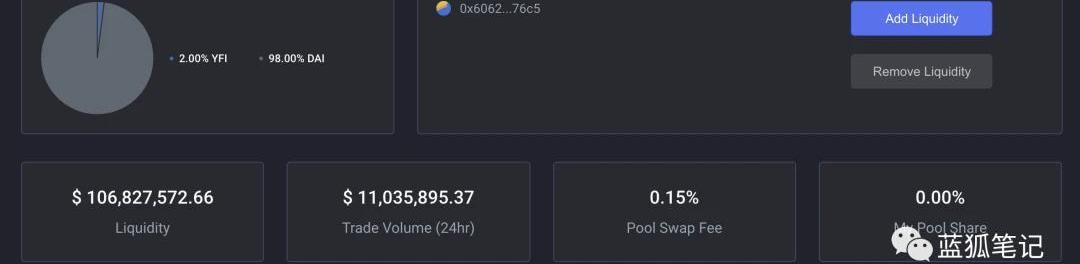

*Balancer上的YFI-DAI池為YFI提供流動性,可以賺取YFI和BAL。

肯尼亞央行行長承認將國家儲備轉換為比特幣的壓力:金色財經報道,肯尼亞央行行長Patrick Njoroge承認受到來自加密貨幣支持者的外部壓力,要求將該國的儲備轉換為比特幣(BTC)。?根據Njoroge的說法,立法者可能面臨影響立法進程以支持采用加密貨幣的壓力。有趣的是,這位州長指出,如果該國在他任職期間走比特幣這條路,他已經準備好為此入獄。?

此外,Njoroge指出,該國只有在解決特定問題時才能選擇采用加密貨幣。他呼吁對加密貨幣行業進行審查,以擺脫他所謂的圍繞數字資產的“炒作”。[2022/9/20 7:09:06]

*Synthetix上的iETH池通過在Synthetix上質押iETH可以獲得SNX代幣獎勵。還有更多的流動性挖礦......不過由于DeFi的可組合性和無須許可性,流動性挖礦也是可組合的,這也導致DeFi的挖礦可以帶來極致的收益,也伴隨極高的風險。流動性挖礦與DeFi可組合性帶來了極高的收益

由于DeFi協議的可組合性,用戶可以通過不同協議賺取收益。例如用戶可以將穩定幣存入Curve的Y池,可以賺取CRV和YFI的代幣收益和費用;在Curve存入穩定幣后,產生了流動性代幣代表用戶的份額,而流動性份額代幣又可以存入到Balancer的流動性池中,可以賺取BAL代幣收益和費用;然后再將流動性代幣在yearn.finance上質押,可以賺取YFI代幣。這樣一來,流動性提供者可以同時賺取三種代幣,YFI、CRV、BAL,此外由于是為yPool提供流動性,yearn.finance根據Compound、Aave等借貸協議的最佳收益進行調整,還可以為流動性提供者賺取最大的利息收益。還有更瘋狂的玩法。有人首先在借貸平臺Compound或Aave用ETH等加密資產借入穩定幣,大概4.6%的利息,然后在DEX上將USDC換成SNX,并在Synthetix平臺上抵押SNX,挖出sUSD,然后將sUSD買入更多的SNX,重新抵押SNX,挖出更多的sUSD。然后將生成的sUSD在Curve的y池中進行流動性挖礦,將挖礦所得的YFI存入Balancer的YFI-DAI池中,這樣可以賺取SNX、CRV、YFI和BAL。其年化的收益,遠高于當初借貸的利息。當然,這可能還不是最優策略,因為隨著不同代幣價格的波動和參與份額的變化,其收益也在發生波動。一切看起來很香,是嗎?不過,同時伴隨的是高風險。流動性挖礦與DeFi的可組合性也帶來極高的風險

以上的各種操作看上去收益非常高,但是,高收益背后也有高風險。通過DeFi協議的可組合性,確實可以賺取超高的收益,但它可組合的不僅是收益,也是風險。借貸的資產可能會有被清算的風險,此外,在各種智能合約平臺上抵押或提供流動性也存在智能合約風險、無常損失、預言機風險等。因此,為DeFi提供流動性或進行質押,一定要注意風險,將風險控制在可接受的范圍內。黑天鵝不常見,但一旦出現,就是巨大的損失。

編者按:本文來自知礦大學,Odaily星球日報經授權轉載。礦機就是“印鈔機”,不斷的挖出各種密碼貨幣。這些“印鈔機”都要集中在礦場工作,很多礦工只有礦機而沒有礦場,所以需要托管在礦場.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | 市場各主流幣種止跌,以LINK為首出現反彈:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),

1900/1/1 0:00:00上周,推特上的數字貨幣愛好者們再次「炸鍋」。當地時間7月22日,美國貨幣監理署高級副審計長兼高級法律顧問JonathanGould表示,根據他們的結論,銀行可以為客戶提供數字貨幣托管服務,包括持.

1900/1/1 0:00:00到底誰在玩幣圈資金盤?全是大爺大媽?都是三四五六七八線小鎮青年?非也非也,不全對。如今,資金盤的觸手已經越伸越長,竟然開始盯上了學生黨。而校園兼職平臺,儼然成為不少資金盤的推廣新渠道.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC維持9300美元上方震蕩,結構穩定:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),B.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,如果拿一幅圖形容加密圈這兩天的故事,應該就是下圖了: 前天這一大盆冷水潑下來,社群也都安靜了很多,不過目.

1900/1/1 0:00:00