BTC/HKD+4.89%

BTC/HKD+4.89% ETH/HKD+5.45%

ETH/HKD+5.45% LTC/HKD+2.73%

LTC/HKD+2.73% ADA/HKD+7.82%

ADA/HKD+7.82% SOL/HKD+6.29%

SOL/HKD+6.29% XRP/HKD+8.91%

XRP/HKD+8.91%編者按:本文來自金色財經,作者:Maxwell,Odaily星球日報經授權轉載。近日因美國監管執法部門要求,USDC發行方把一個USDC地址列為黑名單,凍結了該地址上價值10萬美元的USDC,與此同時USDT發行方Tether封鎖多個USDT地址,共計凍結551萬美元USDT。不少投資者才發現,原來USDT、USDC、PAX等穩定幣早就在合約代碼中寫有資產凍結功能。MulticoinCapital前總監TonySheng近日發文探討了這些可審查穩定幣作為DeFi抵押品對DeFi的影響,由于DeFi的相互鏈接性,可被審查、凍結的不良資產可能引發連鎖反應,可審查穩定幣可能是有的DeFi抵押品。USDC發行人CENTER聯盟首次凍結了一筆USDC資產。同時值得注意的是,USDT共凍結了22個地址。我在大約兩年前的文章“使用受監管穩定幣,收獲審查”中談到過這種可能性。隨后幾個月,還針對USDC/GUSD,DAI和USDT屬性寫了三篇文章。穩定幣的性質

觀點:對于加密貨幣市場來說,與比特幣掛鉤的ETF可能比集中式交易所更糟糕:金色財經報道,批評者認為,對于加密貨幣市場來說,與比特幣掛鉤的ETF可能比集中式交易所更糟糕。因為持有者永遠無法利用比特幣最重要的一個特點:無需信任任何人就能控制自己的資金。這并非空談。在加拿大等市場,這些投資工具的潛力已經顯現。例如,Purpose比特幣ETF在推出后的短短兩天內就募集了超過4億美元的管理資產。加密貨幣是否是一種資產類別已不再是一個問題。機構投資者已經開始行動,為以加密貨幣ETF為起點的金融格局的地震式轉變奠定了基礎。[2023/8/14 16:24:29]

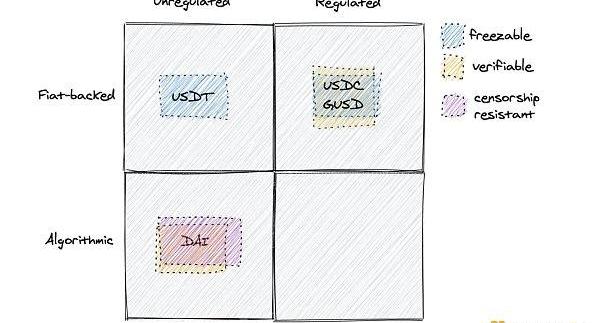

下圖基本上總結了我當時的想法:

觀點:比特幣此輪暴跌與美聯儲貨幣緊縮政策緊密相關:5月10日消息,歐易研究院高級研究員趙偉表示,從比特幣創下6.9萬美元新高,再到連續跌破5萬、4萬美元大關,均與美聯儲的貨幣緊縮政策緊密相關。5月4日,美國聯邦儲備委員會宣布加息50個基點,將聯邦基金利率目標區間上調到0.75%至1%之間。與此同時,美聯儲宣布將從6月1日起縮減規模近9萬億美元的資產負債表,以配合加息舉措,遏制飆升的通脹。消息一出,美股和加密市場在短時內小幅上漲,因為恐慌情緒已在前期被很大程度地消化了。會議期間,美聯儲主席鮑威爾排除了加息75個基點的可能性,打消了市場關于過于激進加息的疑慮。但緊隨其后的是,行情風向急轉直下,美股和加密市場均大幅收跌。趙偉分析稱,美聯儲這一次加息是自2000年以來加息幅度首次達到50個基點,顯示美聯儲收緊貨幣政策的緊迫性,這對資金面和市場情緒,帶來了釜底抽薪搬的沖擊。(財聯社)[2022/5/10 3:03:59]

觀點:機構采用和比特幣稀缺性是其復蘇背后主要驅動力:BK資本創始人兼首席執行官Brian Kelly近日在節目中表示,機構大規模采用和比特幣的稀缺性是比特幣復蘇背后的主要驅動力。 Kelly在接受采訪時稱,有知名投資者投資比特幣,這讓專業投資者對涉足比特幣更有信心。在央行數字貨幣(CBDC)問題上,Brian Kelly表示,它們將使各國央行更容易“印鈔”,從而為比特幣提供更有力的理由。(U.Today)[2020/11/13 14:12:56]

市場上由法幣支持的穩定幣都是可審查的。但至少USDC和GUSD受到監管,因此持有可驗證的儲備。如果你想使用錨定USD價值的非主權貨幣,那么需要使用Dai之類的東西。我得到三個結論:USDT需求將消失,因為它既不是抗審查的又不可驗證。對不需要抗審查價值存儲的用戶,受監管穩定幣的風險低于USDT對需要抗審查的用戶,抗審查穩定幣的風險比USDT和受監管穩定幣都低因此,USDT處于尷尬的中間狀態,會沒有市場這一結論到目前為止是錯誤的。目前市場對USDT的需求激增。但我仍然對亞洲交易者偏愛USDT而不是其他穩定幣感到驚訝。謹慎地支持使用USDC,因為我認為它可以將Coinbase上的投機者轉換為web3用戶:我們是否希望Coinbase能成功地將其數百萬用戶引入USDC?正如我之前文章寫的,可編程和幣值穩定的貨幣是加密采用的福音,只要記住它是可審查的。Coinbase有機會增加其用戶從加密貨幣投機者轉變為加密貨幣用戶的可能性,這是加密貨幣采用渠道中最重要的一步,因此我謹慎地為USDC加油打氣。這一方向是正確的。USDC的需求也在激增,已成為DeFi的核心部分,似乎是用戶的主要入口。只有抗審查性的穩定幣才能勝任非主權貨幣見證這一點還為時尚早,但當今的大多數用戶似乎都喜歡使用可審查的法幣穩定幣。我們需要看看,隨著抗審查意識的增強,這種情況是否會改變。作為DeFi抵押品的穩定幣

觀點:印度應該利用Yes Bank倒閉的契機推出官方盧比加密貨幣:彭博社文章稱,人們對印度金融體系的信心一直在下降。與其試圖恢復信任,還不如減少對信任的要求——借助官方的盧比加密貨幣。最后一根稻草是企業貸款行Yes Bank的倒閉。在印度國家銀行的救助下,儲戶得到保證,其200多億美元滯留資金將被釋放。盡管這可能有助于防止大范圍恐慌,但即便是暫時阻止人們動用資金,也意味著從現在起,并非所有儲蓄和往來賬戶都將被個人和企業視為現金的完美替代品。印度當局試圖在金融領域扼殺的區塊鏈技術帶來希望。印度政府應該考慮官方加密貨幣,以消除對可信中介機構的需求,不管怎樣這些機構都供不應求。在新冠病爆發之前,人們普遍預計中國將在今年推出央行數字貨幣,但印度的需求更大。在Yes Bank破產和糟糕救援之后,印度的存款很可能會流向四五家大型銀行,這些銀行的管理者可能會更大膽地用別人的錢進行高風險押注。其余銀行將為流動性而掙扎。一個長期不穩定的信貸投放網絡總是離下一次爆發僅一步之遙。如果印度儲備銀行不提供易于交易的數字盧比,讓普通百姓任由Yes Bank等運營不善、監管不力的銀行擺布,人們寧愿將財富存入硅谷贊助的代幣化貨幣或者中國的數字人民幣。(彭博社)[2020/3/15]

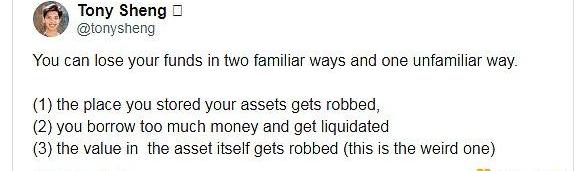

自從我撰寫這些文章以來,變化最大的是DeFi。那時,人們幾乎完全將穩定幣用作儲備貨幣,目的是在中心化交易所里進行交易。現在,穩定幣正在通過復雜的智能合約系統匯集成資金池,借出和杠桿化利用。在本應該是“無需信任”的系統中,穩定幣是最大的抵押品形式。不良資產是我在關于收益農場推特主題帖中概述的三種風險之一,我將其描述為“資產本身的價值被劫持”。

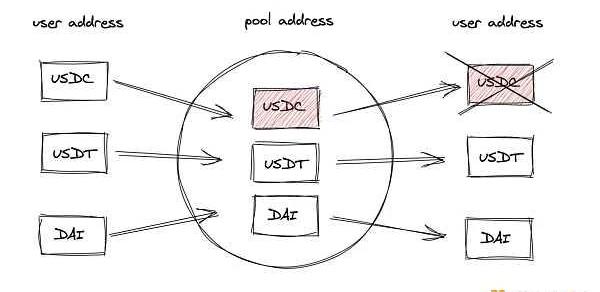

通過2種常見途徑和一種非常見途徑你可能遭受損失。資產儲存地被搶劫,借入太多而爆倉,資產本身的價值被劫持。第三種風險我給出的示例是未完全由儲備支持的法幣穩定幣。凍結資產是另一個風險來源。目前很難說明,由于DeFi的相互鏈接性,別人的不良資產可能會如何導致你的損失。下圖是一個假設的穩定幣資金池的例子。

用戶將USDC,USDT和DAI存入資金池。后來我們得知,犯罪分子也將USDC存入該池,結果,該池中的USDC被凍結。當用戶去提取資金時,他們無法取回USDC。根據資金池的構造方式,他們可能什么也得不到!這個例子發生的可能性很低,但是我想說明的是,不安全的抵押品會如何破壞整個DeFi鏈接。考慮到DeFi是一個鏈接網絡,一個鏈接斷掉可能會導致許多其他地方出現故障。所以,請務必小心些!

Balancer是一個基于資金兌換池的去中心化交易協議,也是一種非托管的通用自動做市商協議,它的角色既可以是去中心化交易所,也可以是做市商,甚至可以成為一個“指數基金投資工具”.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。我在2019年2月份的時候,也就是差不多去年的過年前后發了一條微博,聊到了市值前40的項目.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:007月16日,韓國即時通訊應用巨頭運營商Kakao旗下的區塊鏈項目Klaytn宣布,為慶祝其主網上線1周年,Klaytn將針對在其平臺上運行區塊鏈應用程序的合作伙伴啟動費用補貼政策.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。你有多久沒看過一個充滿說唱元素的主旋律歌劇了?拿掉兩個定語,我上一次看歌劇也是五年前了.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。7月6日,CFTC公布了最新一期的CME比特幣期貨周報,受上周五美國假期影響最新一期周報數據的發布時間延后至本周一.

1900/1/1 0:00:00