BTC/HKD+2.07%

BTC/HKD+2.07% ETH/HKD+2.35%

ETH/HKD+2.35% LTC/HKD+0.55%

LTC/HKD+0.55% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+3.15%

SOL/HKD+3.15% XRP/HKD+7.29%

XRP/HKD+7.29%編者按:本文來自吉時通信,作者:宋嘉吉、孫爽,Odaily星球日報經授權轉載。灰度發起的比特幣信托GBTC是交易所之外的“明牌”“巨鯨”。GBTC于2013年開始募資,最新數據顯示,金額上,GBTC持有價值36億美元的比特幣,占BTC價值總額的2%;數量上,GBTC持有約39萬個比特幣,占BTC總數的1.8%。BTC持幣地址匿名,GBTC作為交易所之外、BTC市場為數不多的“明牌”“巨鯨”,交易行為對比特幣價格或有一定影響。本報告旨在研究GBTC的運作模式、監管環境與發展概況。GBTC,首先是一種私募。GBTC根據美國《證券法》D條例設立,該條例允許發行方不在美國證監會注冊也可融資,但僅能向高凈值的合格投資者私募融資。這意味著,只有高凈值的合格投資者可以認購GBTC的原始份額,這是GBTC二級市場份額與比特幣ETF的主要區別。另外,GBTC沒有贖回機制,投資者持有6個月內也不能售出所持份額。GBTC在OTCQX交易的份額中37%處于封閉期。登陸OTCQX,GBTC的高光時刻。2015年,GBTC登陸美國層次最高的場外交易市場OTCQX。從此,非合格投資者也可以購買GBTC份額,從而無需持有BTC本身,無需承擔直接交易、存儲BTC所需承擔的風險,還能享有BTC價格高波動帶來的投資機會。GBTC持倉量CAGR25%,較BTC長期有溢價。自2013年開始募資以來,GBTC持有的比特幣數量穩步增長,CAGR高達25%,GBTC份額持有人數約在65~184之間波動,平均每個持有人持有的比特幣數量在658~2705之間波動。GBTC份額較BTC長期有溢價,最高時曾超過140%,最新溢價率為10.4%。圍繞這種溢價,可考慮的交易策略包括:借入BTC,申購GBTC份額,6個月后在二級市場賣出GBTC份額。當BTC借貸利率過高時,此策略失效。另外對投資者而言需要注意的是,GBTC年管理費為2%,以及持有GBTC私募份額需要繳稅,在二級市場買賣GBTC份額則只需繳納資本利得稅。GBTC為何能存在?與美國監管環境的支持密不可分。1)投資:美國允許信托投向比特幣、以太坊等加密資產,并允許此類信托份額登陸場外交易市場;2)交易所:美國允許數字貨幣交易所合規運行,接受比特幣的報價等交易所的報價);3)托管:美國允許數字貨幣托管機構合規運行,GBTC的托管機構CoinbaseCustody是符合《紐約銀行法》的受托人,也是符合美國《投資顧問法》206-2條款所述目的的合格的托管方;4)審計、法務等:有律所、審計師事務所愿意為GBTC提供服務。投資建議:建議關注與比特幣相關的部分標的:1)比特幣信托:GBTC;2)比特幣礦場股:RiotBlockchain、MarathonPatent;3)比特幣礦機廠商:嘉楠科技、億邦國際。風險提示:加密資產價格波動大、可能存在市場操縱與欺詐。

國盛證券:央行數字貨幣或將重寫支付產業鏈分潤規則:國盛證券發布最新報告《四探央行數字貨幣 第三方支付產業新變量》。報告指出,未來,央行數字貨幣或將重寫支付產業鏈分潤規則。在前期,DCEP(央行數字貨幣)更多地是自上而下推動,也可以“自下而上”地改變當前支付產業鏈的分潤規則,來讓頭部互聯網機構、銀行、清算機構、收單機構有動力推進。

相較于現金,DCEP很難讓商戶感到結算速度更快(實物現金實時結算)、結算費率更低(收現金無需被扣支付服務費),但相較于其他電子支付方式,DCEP可從用戶處發力,例如,與稅務部門聯合推出“使用DCEP支付的交易免稅”等方式激勵用戶使用。[2020/6/24]

1為什么要關注GBTC?

1.1持幣2%,已知較大比特幣投資者金額上,GBTC持有2%比特幣。比特幣2009年上線,最新市值為1711億美元,而灰度發起的比特幣信托基金持有的比特幣價值36億美元,占比特幣最新市值的2%。數量上,GBTC持有1.8%比特幣。GBTC份額約為402941400,每份持有0.00095938個比特幣,即GBTC約持有386574個比特幣,占比特幣2100萬個總量的1.8%。GBTC是交易所之外的“明牌”“巨鯨”。比特幣市場中的“大戶”被稱為“巨鯨”,而比特幣持幣地址匿名,除部分交易所公開了這一信息,其他“巨鯨”的身份難以識別。即便不知曉GBTC持幣地址,通過其公布的AUM,可知GBTC是比特幣市場為數不多的“明牌”“巨鯨”,對比特幣價格或有一定影響。1.2登陸場外交易市場OTCQX,并向SEC報告,信披標準高GBTC2015年3月在美國層次最高的場外交易市場OTCQX上市,2017~2019年連續三年被評為OTCQXBest市場表現最好的50只標的之一。投資者可通過OTCQX的經紀人、交易員網絡投資GBTC。另外,GBTC于2019年11月提交表格10。根據美國《證券法》,提交表格10意味著提交公司成為向美國證券交易委員會報告的公司。2020年1月21日,GBTC的表格10生效,GBTC成為SEC報告公司,按照SEC標準披露年度報告與財務報表表格10-K、季度報告與財務報表10-Q與當前報告8-K。在成為SEC報告公司之前,GBTC的信披標準是OTCQX運營公司——OTC市場集團的替代報告標準,披露年度與季度的報告和財務報表。如此一來,GBTC遵循的信披標準與其他上市公司或基金,如蘋果、SPDR黃金信托等標的遵循的披露標準相同,在某種程度上,GBTC提高了合規度,與主板交易市場更為接近。2GBTC的運作模式——私募,但份額已登陸二級市場

國盛證券:建議緊扣央行數字貨幣產業鏈,把握銀行IT、身份認證與支付服務三大主線:國盛證券4月11日發布《2020年央行數字貨幣專題報告》,報告指出,建議緊扣央行數字貨幣產業鏈,把握“銀行IT”“身份認證”與“支付服務”三大主線:1)銀行IT。不管是為央行還是商業銀行開發數字貨幣系統,不管是為數字貨幣添加特定字段還 是開發用戶訪問、應用系統,DCEP都無法離開銀行IT服務商。2)身份認證。在人民銀行申請的與數字貨幣有關的專利中,身份認證是不可缺失的一環,與之相關的技術是加密技術與身份認證(CA)資質。3)支付服務。盡管DCEP采用“中央銀行-商業銀行”雙層運營體系,但從專利中,商業銀行以外的“錢包服務商”或許也會扮演重要角色,而擁有電子支付經驗或牌照的廠商有望入圍試點。[2020/4/12]

GBTC首先是私募信托,僅合格投資者可以投資。GBTC的發起機構為數字貨幣集團全資控股的灰度*。GBTC于2013年9月25日首次募資,定期發售,無法贖回,投資者12個月內無法售出所持份額,在GBTC成為美國證監會報告公司后縮短為6個月。*灰度不止發起了GBTC這一產品,還發起了投資于BCH、ETH、ETC、LTC、XRP、Zcash、Horizen、StellarLumens等加密資產的信托,和一只主動管理基金數字大市值基金。其中,灰度發起的ETH、ETC、GDLV也已在OTCQX掛牌交易。其次,GBTC私募信托的份額可以在二級市場購買,2015年3月在OTCQX公開交易,此時其投資者無需為合格投資者。美國個人退休賬戶亦可投資GBTC在OTCQX交易的份額。2.1被動投資,封閉期6個月GBTC不對比特幣的投資擇時,投資策略被動,旨在跟蹤比特幣本身的走勢。GBTC定期發售,持有者不得贖回,6個月封閉期內不得轉售。正因為封閉期的存在,GBTC份額對應的BTC的價格與數字貨幣交易中BTC現貨的價格不一定嚴格對應,可能存在溢價或折價。最新數據是,GBTC在OTCQX可交易的份額,即GBTC當前全部份額為402941400份,其中37%處于封閉期,其持有人無法售出所持份額。需要特別說明的是,GBTC與ETF有相似之處,例如投資者可在二級市場買賣其份額而無需申購其份額本身、買賣份額都沒有封閉期限制。但GBTC并非比特幣ETF*,兩者的區別在于:僅合格投資者可申購GBTC的私募份額,而所有在交易所開戶了的投資者均可購入股票后申購ETF份額。*美國證監會尚未批準比特幣ETF上市,拒絕了多個比特幣ETF產品上市的申請,原因是SEC認為加密貨幣市場缺乏足夠的透明度和流動性以及有效的托管,難以確保該市場不存在市場操縱。我們認為,SEC不認為比特幣是證券可能也是原因之一。

動態 | 國盛證券建議積極關注金融、民生和政務三大場景應用:中國人民銀行金融科技委員會會議日前在北京召開。會議指出,2020年要加大金融科技監管力度,出臺個人金融信息保護、區塊鏈等金融科技系列監管規則。國盛證券建議積極關注金融、民生和政務三大場景應用,以及區塊鏈與AIoT結合解決場景落地痛點的應用方向。區塊鏈在金融、民生和政務三大場景有廣闊的應用空間。例如,在金融場景,解決中小企業貸款融資難、銀行風控難、部門監管難等問題;在民生場景,為人民群眾提供更智能、更便捷、更優質的公共服務;提升城市管理的智能化、精準化水平;保障生產要素在區塊鏈內有序高效流動;在政務場景,實現政務數據跨部門、跨區域共同維護和利用,為人民群眾帶來更好的政務服務體驗。隨著聯盟鏈的快速普及,區塊鏈在三大場景中將發揮重要作用,服務實體經濟的同時促進區塊鏈技術研發的進步。但區塊鏈解決不了全部問題,這還需要結合AIoT等技術,解決實際場景中痛點和落地難題;如供應鏈金融場景,以區塊鏈為基礎平臺,結合物聯網、AIoT等技術解決貿易全流程可信,實現線上數據和線下實體貿易綁定,是行業發展的大方向。(第一財經)[2019/12/31]

2.2私募年管理費:2%GBTC收取2%年管理與保管費,每日計提。相較于灰度其他產品的管理費率,GBTC的最低;相較于中國信托產品披露的管理費,GBTC的較高。2.3投資者資質:私募僅合格投資者可購GBTC是根據美國《證券法》D條例506條款設立的。D條例允許發行人無需向美國證監會注冊即可向投資者募集資金,被稱為私募發行條例,但506條款下發行人僅能接受合格投資者投資。美國認定的合格投資者指的是以下人群:1、最近兩年中的任何一年,個人收入均超過20萬美元,或與配偶收入之和超過20萬美元,當前年份的收入水平也能達到該水平,或者:2、個人凈資產,或與配偶的凈資產之和超過100萬美元;3、銀行、合伙企業、公司、非盈利機構、信托等實體也可能是合格投資者:如果信托的總資產超過500萬美元,不熟悉購買灰度產品的特定目的,但作出投資決策的是對投資、金融與商務有充足的知識和經驗的人;該實體中所有的權益的擁有者都是合格投資者。相較于中國信托產品對合格投資者的要求*,美國的要求較高。*根據中國《信托公司集合資金信托計劃管理辦法》,合格投資者,是指符合下列條件之一,能夠識別、判斷和承擔信托計劃相應風險的人:投資一個信托計劃的最低金額不少于100萬元人民幣的自然人、法人或者依法成立的其他組織;個人或家庭金融資產總計在其認購時超過100萬元人民幣,且能提供相關財產證明的自然人;個人收入在最近三年內每年收入超過20萬元人民幣或者夫妻雙方合計收入在最近三年內每年收入超過30萬元人民幣,且能提供相關收入證明的自然人。2.4其他服務:有法律顧問、有托管、有審計GBTC的法律顧問方是美國達維律師事務所DavisPolk&Wardwell,財務報告每年由Friedman審計。GBTC的資產——比特幣存儲在Coinbase托管信托有限責任公司的線下“冷”錢包。該托管公司是符合《紐約銀行法》的受托人,也是符合美國《投資顧問法》206-2條款所述目的的合格的托管方。3GBTC發展史:比特幣持倉量CAGR25%,持有人與人均持幣數波動較大

聲音 | 國盛證券:區塊鏈概念和央行數幣之間沒有必然聯系:國盛證券指出,此前市場一直將區塊鏈概念和央行數字貨幣混淆,但兩者之間沒有必然聯系。區塊鏈更多作為一種技術存在,雖然比特幣等產物具備了一定的金融資產屬性,但究其根本仍不是貨幣,未來對于區塊鏈的應用更多在溯源、交易等領域。而央行數字貨幣更多是對既有貨幣發行體系的補充以及對未來數字經濟下貨幣基礎設施的布局,其采用的技術將更成熟,區塊鏈只是備選。(中國證券報)[2019/9/26]

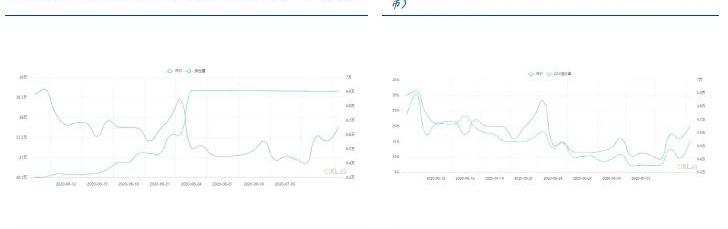

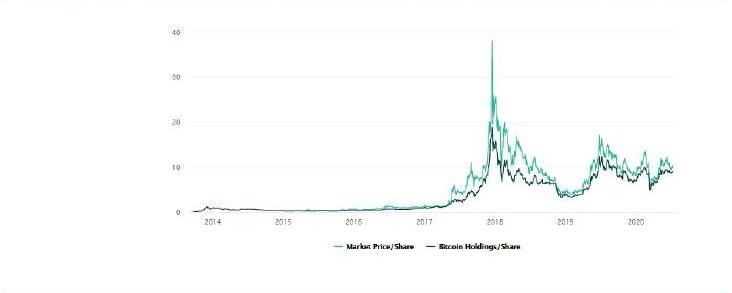

GBTC2013年開始募資,當年年底持有比特幣69735個,2019年底,GBTC持有261192個,CAGR高達25%,2020Q1超過了30萬個。盡管比特幣在2013~2020年間波動較大,但GBTC持倉量穩步上升。而GBTC份額的持有人數與人均持有比特幣的個數波動較大。4監管視角:GBTC為何能夠存在?

GBTC的存在與美國監管環境密不可分:1、投資:美國允許信托投向比特幣、以太坊等加密資產,并允許此類信托份額登陸場外交易市場;2、交易所:美國允許數字貨幣交易所合規運行,接受比特幣的報價等交易所的報價);3、托管:美國允許數字貨幣托管機構合規運行,GBTC的托管機構CoinbaseCustody是符合《紐約銀行法》的受托人,也是符合美國《投資顧問法》206-2條款所述目的的合格的托管方;4、審計、法務等:有律所、審計師事務所愿意為GBTC提供服務。5投資者視角

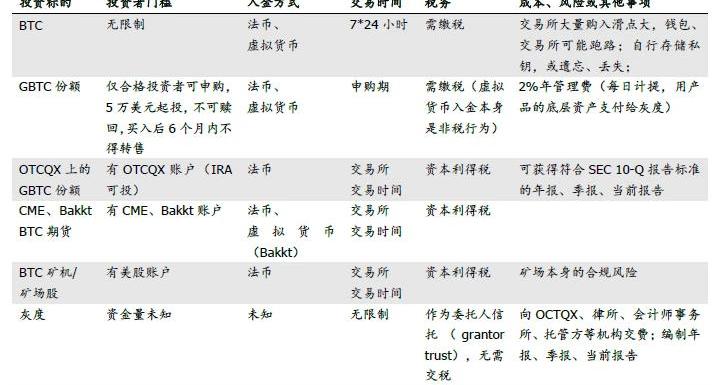

5.1GBTC有何投資亮點?5.1.1無需親自交易比特幣,又能享有高波動購入GBTC,在享有比特幣價格高波動性帶來的投資機會的同時,無需承擔自行交易比特幣可能存在的若干風險:1、在數字貨幣交易所開戶,存在信息泄露風險;2、在數字貨幣交易所買賣比特幣,存在交易所深度不夠而交易滑點大、市場操縱、提幣困難、交易所“跑路”的風險;3、自行存儲比特幣,存在遺忘私鑰、被盜、被黑客攻擊的風險;5.1.2高管團隊在傳統金融與加密資產領域有較多積累GBTC信托的發起人是灰度,灰度是數字貨幣集團的全資子公司。灰度與DCG的創始人兼CEO均為BarrySilbert。DCG的子公司還包括知名區塊鏈媒體Coindesk。Silbert從2012年開始投資比特幣,2015年創立了DCG,DCG迄今投資了超過30個國家的150家區塊鏈公司,包括Coinbase、Ripple、Chainalysis等知名公司。在創立DCG之前,Silbert是SecondMarket的創始人兼CEO,該技術公司后來被納斯達克收購。更早之前,Silbert是一名投資銀行家。部分其他已披露的灰度高管也有較多加密資產領域經驗,其中,SimchaWurtzel2007到2015年在SecondMarket擔任財務與運營負責人,2013年至今任灰度財務副總裁;MichaelSonnenshein曾在JP摩根巴克萊資管與分別擔任財務顧問、分析師,2014年起在灰度歷任客戶經理、商務拓展總經理、董事總經理。5.2圍繞GBTC溢價,有何套利機會?自GBTC2015年3月在OTCQX公開交易以來,其份額價格相對于BTC本身長期存在溢價,例如其公布的最新凈值為8.07美元,同期每份額對應的比特幣的價格約為7.86美元,溢價率為3%,最高時曾超過140%,最新溢價率為10.4%。圍繞這種溢價,可考慮的交易策略包括:借入BTC,申購GBTC份額,6個月后在二級市場賣出GBTC份額。使用該策略,假設GBTC份額較BTC仍有溢價,則6個月后賣出GBTC份額所得的資金高于買入這些份額所對應的BTC的需付出的資金,則可用賣出所得,購入對應數量的BTC,還掉此前為申購GBTC份額買入的BTC及其利息,價差即為所得利潤。該策略的成本還包括需繳納給灰度的管理費。當BTC借貸利率過高時,此策略失效。

國盛證券:礦工看好比特幣未來行情:國盛證券在研究報告中指出,上周 BTC 全網日均算力達到 37.0EH/s,環比增加 7.9%。上周二全網算力再創歷史新高,達到 43.0EH/s,慘淡的市場行情+不斷創新高的全網算力,這背后反應的是礦工對比特幣未來行情的看好、以及部分國家地區低廉電力成本帶來的挖礦需求。[2018/6/13]

5.3與比特幣相關,還有哪些合規的投資標的?5.3.1CME、Bakkt比特幣期貨芝加哥商品交易所CME的比特幣期貨獲批上線于2017年12月18日,紐交所兄弟公司Bakkt的比特幣期貨獲批上線于2019年9月,兩者的主要不同是前者以現金結算,初始保證金為35%,后者以比特幣實物結算,初始保證金為3900美元、4290美元。5.3.2比特幣礦機股:嘉楠科技、億邦國際比特幣礦機廠商嘉楠科技、億邦國際先后在2019年、2020年登陸美股,最新市值分別為3.02億美元、5.44億美元。5.3.3比特幣礦場股:Riot、Marathon比特幣礦場概念股的RiotBlockchain、MarathonPatent最新市值分別為8082.68萬美元、2043.03萬美元。5.4買BTC/礦機股/礦場股/GBTC,還是買GBTC二級份額?比較與比特幣相關的投資標的可以發現,GBTC在OTCQX的投資門檻較低、入金方式選擇多、繳稅方式簡單,是值得考慮的投資比特幣的方式。

投資建議

建議關注與比特幣相關的部分標的:1)比特幣礦機廠商:嘉楠科技、億邦國際;2)比特幣礦場股:RiotBlockchain、MarathonPatent;3)比特幣信托:GBTC。風險提示

加密資產價格波動大、可能存在市場操縱與欺詐。

2020年第28周區塊鏈二級市場報告2020年7月6日-2020年7月13日本期報告重點內容:本周大盤走勢:窄幅橫盤震蕩.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。半個月時間,被熱炒的DeFi項目Oikos經歷了過山車,其代幣OKS在高漲380%后價格下滑,7月14日,OKS距高.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。一日之內,LTG暴跌超過60%,吉比特礦池客戶端無法登錄,這兩個項目的實控人“雷總”被拘留的消息廣傳于圈內.

1900/1/1 0:00:00編者按:本文來自 蜂巢財經News ,作者:凱爾,Odaily星球日報經授權轉載。仿照環保幣的封閉傳銷模式,慈善幣AOT近期在社交網絡中頻頻露臉.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:NateMaddrey&CoinMetricsTeam,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC保持低波動,成交量降低:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報.

1900/1/1 0:00:00