BTC/HKD+1.37%

BTC/HKD+1.37% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+0.51%

ADA/HKD+0.51% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD+0.42%

XRP/HKD+0.42%編者按:本文來自鏈聞ChainNews,撰文:RyanWatkins,Messari研究分析師,翻譯:PerryWang,星球日報經授權發布。許多DeFi代幣通過協議層面的某種價值捕獲機制產生收入,因此它們可以被描述為資本資產。而作為資本資產,我們可以用傳統的估價方法來討論這些資產的價值。用于評估這些加密資產價值的三種最常見方法是現金流貼現、可比公司分析和可比交易:現金流貼現DCF:從預計的自由現金流的現值中估算資產價值。在加密領域,這意味著某種加密代幣的預計現金流經過貼現后對應的現值。可比公司Comps:在加密領域,意味著比照類似的、公開交易的代幣為基準,在給定時間點利用市場基準為某周加密代幣進行資產估值。可比交易:與可比公司分析類似,也是提供一種市場基準,但是比照類似資產之前的交易為基準。在加密領域,意味著以類似代幣募資的價格為某種加密代幣進行基準估值。加密領域的多數投資者對DeFi代幣作為資本資產的概念是非常了解的,現在有公共資源專門用于評估這些資產。不太為人所知的是如何應用這些方法來實際提供分析。使用傳統的估價方法能很好地建模,估算這些資產如何潛在地累積價值。不過,如果利用這些方法評估簡單的價值累積之外的任何價值,可能很快會得出荒謬的結果。估值基礎知識普及

DeFi借貸協議Euler Finance通過“將MKR添加為跨層資產”的提案:5月7日消息,DeFi借貸協議Euler Finance發推稱,提案eIP10已經通過,并已部署至主網。該提案提議將MKR添加為跨層資產,借入系數為0.66,并對利率模型進行了修正,旨在提高Euler Finance的資本效率和實用性。MKR現在是Euler上的跨層資產,用戶現可以更有效的資本方式借入MKR。[2022/5/7 2:56:53]

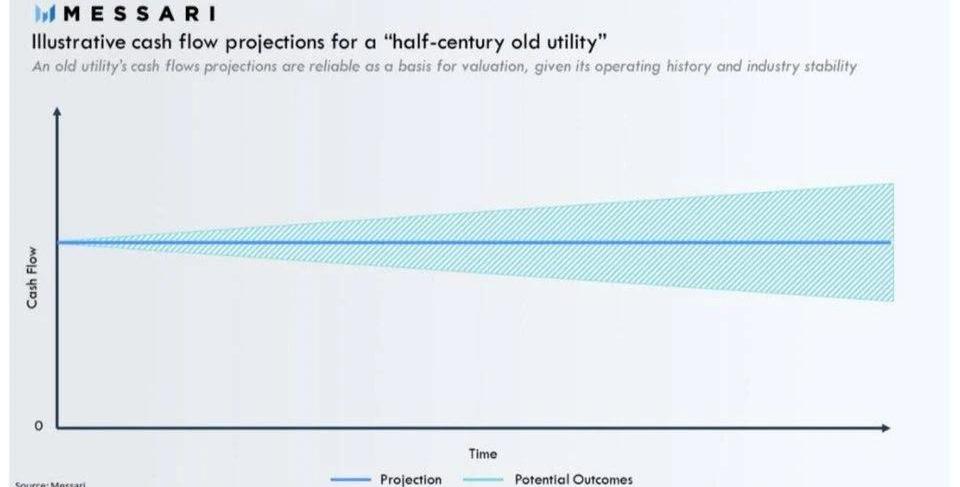

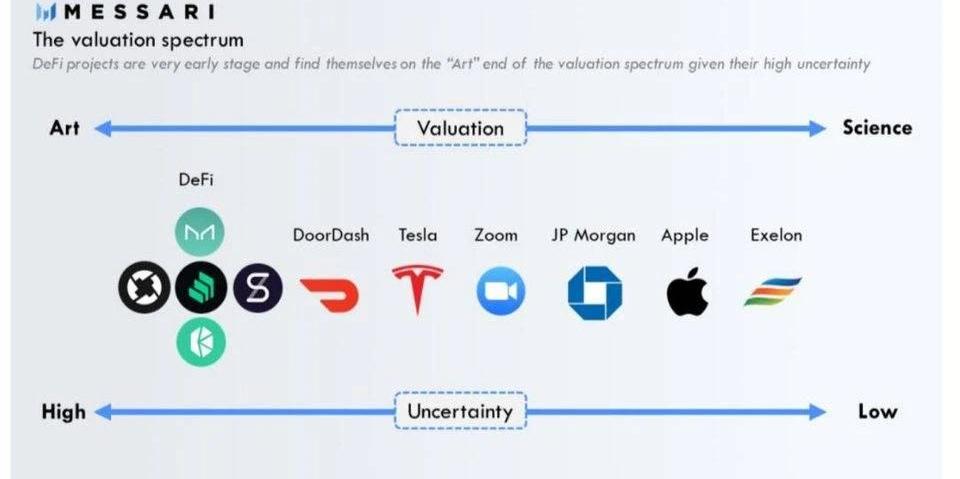

估值既是一門藝術,也是一門科學。每種資產都可以通過科學和藝術元素的組合來估價。藝術和科學的這種結合呈現類似光譜的坐標,而對給定資產做進行的估值可能位于該光譜的任何一個落腳點。為了說明這一點,讓我們從公司的角度加以思考。當一家公司在一個穩定的環境中經營時,估值可以更科學。舉個很好的例子,假設一家具有半個世紀歷史的公用事業公司,過去十年中每年產生10億美元的現金流。鑒于該公司運營歷史悠久和行業的穩定性,在可預見的未來,可以合理地預期此類公用事業公司將生產更多相同的產品。這意味著對公用事業公司未來現金流進行準確預測的模型非常可靠,因為這些現金流是基于對未來的切實可靠的假設。確定性使得這些資產的估值更加精確,因此也是科學的。

DeFly Ball與Panda Capital達成戰略合作:11月28日消息,DeFly Ball宣布與Panda Capital達成戰略合作,DeFly Ball是BSC上DeFly Dogs元宇宙游戲。[2021/11/28 12:37:29]

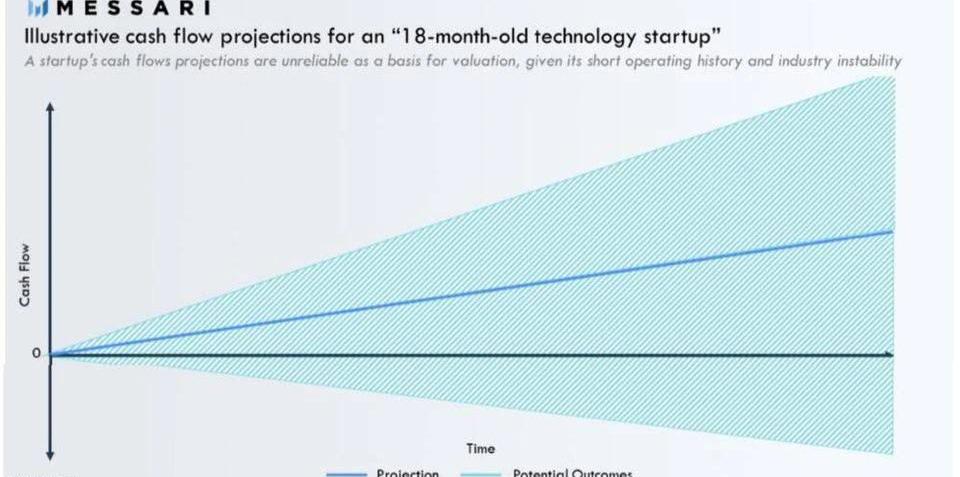

該圖展示了「這家有半個世紀歷史的公用事業公司的」現金流預測,考慮到其運營歷史和行業的穩定性,一家歷史悠久的公用事業企業的現金流預測是可靠的估值基礎相反,當一家公司在一個不穩定的環境中經營時,估值可以更像是藝術。一家僅有18個月歷史的科技初創公司,去年在快速變化的行業里賺到10萬美元,就是此類很好的例子。鑒于該公司的經營歷史短暫和行業不穩定,在可預見的未來,不能合理地期望這樣的初創公司能生產出更多相同的產品。與前面提到的公用事業相比,這家技術初創公司的未來收入和盈利能力有著太多的不確定性,任何人都無法對未來做出準確的假設。這使得依賴對初創公司未來現金流預測的模型不太可靠。不確定性是科學估值的敵人,這就是為什么早期創業估值比起科學而言,更像是藝術。

幣贏CoinW將于2月25日在DeFi專區上線MASK:據官方消息,幣贏CoinW將于2月25日15:00在DeFi專區上線項目MASK/USDT交易對,并開啟上線活動。

Mask Network是一個幫助用戶從Web2.0無縫過渡到Web3.0的門戶。它允許用戶在傳統社交巨頭的平臺上,無縫發送加密信息、加密貨幣,甚至是去中心化應用(比如DeFi 、NFT和DAO);由此,用戶們可以創造一個去中心化的應用程序生態。更多詳情請訪問官網。[2021/2/25 17:51:36]

該圖展示了「這家有18個月歷史的科技初創企業的」現金流預測,考慮到其運營歷史和行業的不穩定性,一家歷史短暫的科技初創企業的現金流預測不是可靠的估值基礎如何對DeFi代幣估值

對DeFi代幣估值的最常見方法是可比公司分析,這是一種相對估值方法,比照類似的、公開交易的代幣為基準,為給定加密代幣估值。這種方式是將可參照代幣的市值除以其收益,得出收益倍數。比較不同項目的收益倍數是衡量價值的一種方式。相對估值是確定DeFi代幣價值的主要方法,因為科技初創企業以前的例子非常清晰地凸顯了這一問題。由于早期初創公司對未來現金流的不確定性,基本估值非常不可靠。由于DeFi項目就像早期初創公司,正在尋找產品市場的契合點,如果有現金流也很少,因此許多項目都考慮相對估值方法來衡量DeFi代幣的價值。在這個階段可以使用相對估值,DeFi是獨一無二可行的領域,因為一些DeFi代幣從一開始就公開交易——這種情況可以這樣來類比:在傳統的金融平行世界中,想象一下如果Facebook股票在2004年剛成立時就開始IPO公開交易,而不是2012年公司更為成熟時再IPO。但是,項目剛誕生就需要嘗試評估DeFi代幣,這一獨特機會也帶來了挑戰。

LBank“鎖倉LBK挖DeFi”17秒完成5000萬枚LBK鎖倉:據悉,LBank于9月3日開啟的鎖倉LBK挖DeFi活動僅17秒完成5000萬枚LBK鎖倉。后續鎖倉LBK挖DeFi活動將在每日的18:30-20:30定期開啟,每日額度為2000萬枚LBK。

“鎖倉LBK挖DeFi”是由LBank發起的定期DeFi挖礦產品,用戶通過鎖倉LBK參與DeFi 挖礦,挖出的代幣將會每日以空投形式返還給參與用戶。更多詳情可登錄LBank官網查看。[2020/9/3]

來源:JulienThevenard以上表格很好得展示了各種代幣的收益,我們可以用它來凸顯比較收益倍數進行估值可能帶來的問題。這些問題包括:收益倍數是向后看,或基于目前情況進行最大化推斷,然而不確定的未來正是估值中最重要影響因素不斷發展的代幣經濟模型可以顯著改變收益潛力,這使得在確定價值時過去和現在都無關緊要不同的價值捕獲機制,使代幣收益倍數的分母更無法比較,甚至接近于毫無意義不同的目標市場意味著不同的前景和收益潛力,從而減少了代幣之間的可比性更具體來說,上表中的許多項目在過去一年中改變了其代幣經濟模型,對上述的疑問給出了具體的實例,許多項目占據不同的目標市場,許多項目具有不同的價值累積機制,另外因為除了中心化交易所之外,項目很多,但是產生的收入卻很少,這些所謂收益倍數其實非常荒謬。這使得很難從收益倍數中得出任何參考價值,只知道所有這些項目相對于其當前收入都被嚴重高估。這不令人震驚,早在DeFi項目早期就能預料得到。這些項目將創造的絕大多數價值只能存在于遙遠的未來,這本質上是非常不確定的。但它展示了在現階段,相對估值方法可能是多么無用。

Chainlink中國社區總監:相比DeFi 閃電貸不需要抵押資產實現借貸:金色財經報道,在由金色財經獨家直播的““NOVA會客間”第二期線上會議上,對于“如何看待閃貸的興起”問題,Chainlink中國社區總監Philip表示,閃貸就是在一筆鏈上交易中完成借款和還款,無需抵押。由于一筆鏈上交易可以包含多種操作,使得開發者可以在借款和還款間加入其它鏈上操作,使得這樣的借貸多了很多想象空間,也變得具有意義。我們知道 DeFi 有很多優勢,但同時也存在結構性缺陷,DeFi需要超額質押,這意味著資金利用率十分低下。而閃電貸允許借款人無需抵押資產即可實現借貸,從而極大提高資金利用率。

3月10日,穩定幣USDT的發行方Tether正式宣布整合DeFi借貸協議Aave。由于Tether的介入,我相信閃電貸在未來能夠在DeFi領域獲得更大的權重。[2020/3/13]

估值光譜圖:DeFi項目都處于非常稚嫩的階段,考慮到其高度的不確定性,發現它們的估值還處于光譜圖中「藝術」一側的遠端藝術,而并非科學

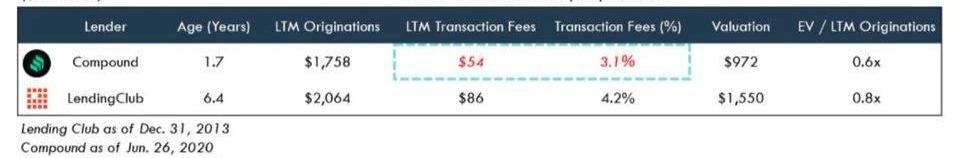

為DeFi代幣估值是一門藝術,它取決于一個人對代幣當前相對未來價值貼現率的主觀評估。為了幫助確定潛在的未來價值,可以考慮定性分析和定量分析的組合。定性分析方面的例子包括產品市場的契合點、團隊、社區和代幣經濟學。定量分析方面則包括盈利、規模、用戶和各種特定于用例的KPI。Compound就是一個很好的例子。Compound協議目前每年產生的數以百萬美元凈利差,而Compound僅拿到其中的一小部分,但這并不重要,因為這一數據顯示了COMP代幣的盈利潛力,因此給了COMP代幣810多倍的估值倍數。在定性分析一側,它有堅實的產品市場契合點、一支打造協議的優質人才團隊、一個充滿激情的社區控制著項目的未來,以及一條價值捕捉的道路。在定量分析一側,它的貸款發放量再增加、流動性已經啟動,并迅速獲得用戶。事實上,過去12個月中,Compound已經生成了17.5億美元的貸款,幾乎相當于美國P2P網絡借貸鼻祖LendingClub在2013年的貸款金額,當時LendingClub已經成立六年,當時公司估值為15.5億美元。Compound當前的估值為9.72億美元。

你可以有很多方法進行比較,可以比照貸款和借款機構,考慮COMP可以采用的許多不同的經濟模型,而不限于依賴交易費用。此外還可以考慮,COMP持幣者所取得的交易收入將是純利潤,因為不需要支付任何相關的運營費用。COMP協議的用戶支付以太坊區塊鏈的交易費用,而運行以太坊客戶端的以太坊基礎設施運營商,以及為保護以太坊區塊鏈而向礦工付費的ETH持幣者,他們承載了COMP的全部運營費用。上述分析僅說明分析師在缺乏傳統估值方法的情況下思考Compound價值的一種方式。考慮到上述考慮,它取決于一個人對Compound目前相對未來價值貼現率的主觀評估,以此判斷Compound是否值得投資。對于DeFi中的其他代幣,可以進行相同的練習。實踐藝術方略

估值非常重要,傳統的估值方法可以幫助投資者思考這些資產可能帶來的價值。但現階段對DeFi來說,基本的估值方法并不可靠,而DeFi代幣的相對估值分析也沒有什么真知灼見。得等到代幣繼續成長一些,我們或許才可以考慮這些方法。從現在開始,可以稱呼我們為藝術家了。

Tags:DEFDEFIEFICOMPdefi幣聯合坐莊是騙局嗎World of DefishPi Network DeFicomp幣叫什么

編者按:本文來自巴比特資訊,作者:NICKCHONG,譯者:Kyle,星球日報經授權發布。與比特幣最近一直徘徊在9,000美元上方但無法突破10000美元心理關口不同,基于以太坊的去中心化金融在.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前幾天,Balancer上的流動性池連續兩次遭到攻擊,這對它產生一定的負面影響,但總的來說,只是它發展過程中的小插曲.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-下跌截圖來自OKEXBTC/USDT永續合約2小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00字數:834作者:George譯者:Sherry校對:Shirley翻譯機構:DAOSquare我參與合寫的一份關于DAO的報告可以在這里下載.

1900/1/1 0:00:00幣圈的市場階段變了。技術突破、優質項目、新用戶的增速都在放緩。圈內人經歷了周期與黑天鵝,告別“萌新”,變得更聰明謹慎,從問“投啥最賺錢”到問“投啥不虧錢”,從一味追求暴富過渡向兼顧守護財富.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:肖颯,Odaily星球日報經授權轉載。你是否也有很多積分?日常生活中,你是否也遇到如下情形:去商場、超市、餐廳等消費結算時,柜員多會提一句:您有會員卡嗎?.

1900/1/1 0:00:00