BTC/HKD-5.96%

BTC/HKD-5.96% ETH/HKD-11.5%

ETH/HKD-11.5% LTC/HKD-12.91%

LTC/HKD-12.91% ADA/HKD-10.07%

ADA/HKD-10.07% SOL/HKD-9.97%

SOL/HKD-9.97% XRP/HKD-11.88%

XRP/HKD-11.88%編者按:本文來自鏈聞ChainNews,撰文:KyleSamani,MulticoinCapital管理合伙人,星球日報經授權發布。去中心化金融生態在過去兩年間取得了長足發展,我也一直在考慮協議層面的競爭力和市場規模。我在四月份對前者進行過分析,本文將側重于研究后者。對以太坊目前的DeFi現狀,我最大的擔憂是它受制于一種或幾種隱形天花板。根據EugeneWei的定義,隱形天花板是一種看不見的上限——它無法直接測量,只會顯現于違反事實的分析中——但又實實在在限制了增長。雖然現在進行斷言還為時尚早,但DeFi生態系統很可能已經觸摸到了這些極限。例如,質押在DeFi協議中的ETH,其最高值約占ETH總量的2-3%。

在本文中,我將評估目前DeFi系統相對于CeFi的優劣。然后,我會嘗試探索限制DeFi增長的一些隱形天花板,并提出解決方案。DeFi的應用場景

Beosin:UVT項目被黑客攻擊事件簡析,被盜資金已全部轉入Tornado Cash:金色財經報道,據Beosin EagleEye 安全預警與監控平臺檢測顯示,UVT項目被黑客攻擊,涉及金額為150萬美元。攻擊交易為0x54121ed538f27ffee2dbb232f9d9be33e39fdaf34adf993e5e019c00f6afd499

經Beosin安全團隊分析,發現攻擊者首先利用開發者部署的另一個合約的具有Controller權限的0xc81daf6e方法,該方法會調用被攻擊合約的0x7e39d2f8方法,因為合約具有Controller權限,所以通過驗證直接轉走了被攻擊合約的所有UVT代幣,Beosin安全團隊通過Beosin Trace進行追蹤,發現被盜資金已全部轉入Tornado Cash。[2022/10/27 11:48:46]

盡管DeFi的應用場景非常豐富,但當前它的主要用途有以下三個:加杠桿交易獲得合成資產敞口這三大應用占據了絕大部分的DeFi活動。上述每個去中心化金融協議都與中心化替代方案進行直接競爭。接下來,我們逐個分析這些應用場景的動態,來理解DeFi的隱形天花板。加杠桿

慢霧:Harmony Horizon bridge遭攻擊簡析:據慢霧安全團隊消息,Harmony Horizon bridge 遭到黑客攻擊。經慢霧 MistTrack 分析,攻擊者(0x0d0...D00)獲利超 1 億美元,包括 11 種 ERC20 代幣、13,100 ETH、5,000 BNB 以及 640,000 BUSD,在以太坊鏈攻擊者將大部分代幣轉移到兩個新錢包地址,并將代幣兌換為 ETH,接著將 ETH 均轉回初始地址(0x0d0...D00),目前地址(0x0d0...D00)約 85,837 ETH 暫無轉移,同時,攻擊者在 BNB 鏈暫無資金轉移操作。慢霧 MistTrack 將持續監控被盜資金的轉移。[2022/6/24 1:28:30]

對于大多數交易者而言,杠桿最重要的兩個特征是杠桿倍數和成本。但是在這兩個方面,DeFi都不如CeFi。1.DeFi的杠桿倍數更低。受制于系統延遲,杠桿的倍數不能過高。那么,為什么較高延遲會降低杠桿的最高倍數?考慮到加密資產的波動性以及在15秒的區塊時間內會發生連環爆倉的風險,DeFi很難提供高倍數杠桿產品。dYdX在四月份上線了10倍杠桿的BTC永續合約,但相比之下BitMEX用戶的平均杠桿倍數為25-30倍。2.CeFi的借貸成本更低。CeFi企業通過擴張信貸,降低基于信托的抵押要求,或者通過提供大量的客戶存款來實現這一點。盡管在某些情況下,目前DeFi協議的貸款利率更低,但它們存在著結構上的缺陷。雖然理論上有這樣的可能性:交易員慢慢開始交易Compound的cToken——該協議有效地復制幣安和Coinbase中心化賬本的優勢——但這樣會分散cToken和底層資產之間的流動性。那么DeFi協議可以提供更多的杠桿嗎?考慮到加密貨幣的波動性以及以太坊當前的缺陷,很難想象有平臺會提供超過10倍的杠桿,3月12日黑色星期四的慘狀還歷歷在目。但是,有某些Layer2解決方案的區塊時間能做到1秒,降低網絡延遲。然而目前也還不清楚像dYdX之類的去中心化交易所和交易員是否會將結算轉移至Skale等Layer2解決方案。那么長遠來看,DeFi協議能否提供更有競爭力的貸款利率?答案是:很可能不行。我預計未來幾年內會有越來越多的銀行進入加密領域,中心化金融機構提供的資本成本將逐步降低。此外,由于DeFi協議無法承保信任關系,它們要求更高的抵押比率,這會進一步提高資本成本。在可預見的將來,我認為DeFi協議無法打敗傳統的杠桿供應商。盡管DeFi協議能夠為某些客戶提供傳統供應商無法提供的邊際利潤,但該市場的份額非常小。絕大多數市場參與者希望針對杠桿的成本和可用性進行優化,而DeFi協議在這兩個方面都難以與CeFi匹敵。當今的市場數據也清晰地表明了這一點:如今加密生態系統中的絕大多數杠桿都由傳統交易所提供。

慢霧:Inverse Finance遭遇閃電貸攻擊簡析:據慢霧安全團隊鏈上情報,Inverse Finance遭遇閃電貸攻擊,損失53.2445WBTC和99,976.29USDT。慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者先從AAVE閃電貸借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子獲得5,375.5個crv3crypto和4,906.7yvCurve-3Crypto,隨后攻擊者把獲得的2個憑證存入Inverse Finance獲得245,337.73個存款憑證anYvCrv3Crypto。

2.接下來攻擊者在CurveUSDT-WETH-WBTC的池子進行了一次swap,用26,775個WBTC兌換出了75,403,376.18USDT,由于anYvCrv3Crypto的存款憑證使用的價格計算合約除了采用Chainlink的喂價之外還會根據CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的實時余額變化進行計算所以在攻擊者進行swap之后anYvCrv3Crypto的價格被拉高從而導致攻擊者可以從合約中借出超額的10,133,949.1個DOLA。

3.借貸完DOLA之后攻擊者在把第二步獲取的75,403,376.18USDT再次swap成26,626.4個WBTC,攻擊者在把10,133,949.1DOLAswap成9,881,355個3crv,之后攻擊者通過移除3crv的流動性獲得10,099,976.2個USDT。

4.最后攻擊者把去除流動性的10,000,000個USDTswap成451.0個WBT,歸還閃電貸獲利離場。

針對該事件,慢霧給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/6/16 4:32:58]

慢霧簡析Qubit被盜原因:對白名單代幣進行轉賬操作時未對其是否是0地址再次進行檢查:據慢霧區情報,2022 年 01 月 28 日,Qubit 項目的 QBridge 遭受攻擊損失約 8000 萬美金。慢霧安全團隊進行分析后表示,本次攻擊的主要原因在于在充值普通代幣與 native 代幣分開實現的情況下,在對白名單內的代幣進行轉賬操作時未對其是否是 0 地址再次進行檢查,導致本該通過 native 充值函數進行充值的操作卻能順利走通普通代幣充值邏輯。慢霧安全團隊建議在對充值代幣進行白名單檢查后仍需對充值的是否為 native 代幣進行檢查。[2022/1/28 9:19:19]

資料來源:DeFiPulse,Skew值得注意的是,如果全部的交易活動都轉移到某一個、公開、可信的中立DeFi標準協議上,那么DeFi就能夠消除基本風險,從而提高所有市場參與者的資本效率。但是,在可預見的未來這個可能性非常低。交易

DeFi協議在幾個主要方面遠遠不如中心化替代方案。總體而言,以下因素妨礙了DEX搶奪CEX的市場份額。延遲和概率性確定。由于以太坊采用中本聰共識——該共識伴隨著高延遲的概率性確定——因此買賣雙方無法實時準確地知道他們的確切位置。由于缺乏精確性,他們的交易必須更加保守。對此,任何區塊時間更短的解決方案都可以緩解該情況。礦工逐利。隨著加密生態系統的成熟以及交易者將更多的交易直接轉移到鏈上進行結算,出塊節點會開始最大化礦工自身可獲取的利益。當出現這種情況時,礦工們就會開始搶先交易,這非常不利于流動性供應商。全倉杠桿和抵銷頭寸。目前,幣安和FTX為用戶提供了不同類型產品全倉頭寸。在明年,我預計它們會逐漸提供抵銷頭寸,然后其他的中心化交易所會接著跟進。雖然去中心化環境在理論上可以提供全倉杠桿,但由于去中心化交易場還不成熟,實際操作難度更大。缺少法幣通道。去中心化的方式很難大規模將用戶從法幣世界轉移到加密領域中。目前確實有幾個團隊在解決這個問題,但它們都還沒找到破解方法。在此之前,對于已經持有加密貨幣的用戶來說,穩定幣是一個不錯的權宜之計。吞吐量和gas費用。交易者都希望能快速結算交易,重新調整抵押比率,然后迅速開新單。這些操作都需要大量的gas費用。那么,DeFi協議能夠降低延遲并提供更快的確定性嗎?在低延遲Layer2或Layer1上,答案是肯定的。DeFi協議可以減輕礦工逐利的威脅嗎?某些Layer1確實存在著理論上的解決方案,但是它們又導致了更高的延遲,復雜性和gas費用。對于某些許可驗證節點的Layer2,答案是肯定的。DeFi協議可以彌補缺乏法幣支持的不足嗎?通過穩定幣,答案是肯定的。在可預見的未來,我們很難見到去中心化交易所超越中心化交易所。盡管有相對清晰的解決方案來解決延遲和最終性問題,但經驗豐富的交易者1)不希望出塊節點搶先交易,2)希望能夠全倉保證金交易和抵銷頭寸以提高其資本效率。這個情況在數據中也非常明顯:傳統交易所占據了絕大多數的交易量,并且幾乎所有的價格發現依賴于CeFi。

慢霧:Spartan Protocol被黑簡析:據慢霧區情報,幣安智能鏈項目 Spartan Protocol 被黑,損失金額約 3000 萬美元,慢霧安全團隊第一時間介入分析,并以簡訊的形式分享給大家參考:

1. 攻擊者通過閃電貸先從 PancakeSwap 中借出 WBNB;

2. 在 WBNB-SPT1 的池子中,先使用借來的一部分 WBNB 不斷的通過 swap 兌換成 SPT1,導致兌換池中產生巨大滑點;

3. 攻擊者將持有的 WBNB 與 SPT1 向 WBNB-SPT1 池子添加流動性獲得 LP 憑證,但是在添加流動性的時候存在一個滑點修正機制,在添加流動性時將對池的滑點進行修正,但沒有限制最高可修正的滑點大小,此時添加流動性,由于滑點修正機制,獲得的 LP 數量并不是一個正常的值;

4. 隨后繼續進行 swap 操作將 WBNB 兌換成 SPT1,此時池子中的 WBNB 增多 SPT1 減少;

5. swap 之后攻擊者將持有的 WBNB 和 SPT1 都轉移給 WBNB-SPT1 池子,然后進行移除流動性操作;

6. 在移除流動性時會通過池子中實時的代幣數量來計算用戶的 LP 可獲得多少對應的代幣,由于步驟 5,此時會獲得比添加流動性時更多的代幣;

7. 在移除流動性之后會更新池子中的 baseAmount 與 tokenAmount,由于移除流動性時沒有和添加流動性一樣存在滑點修正機制,移除流動性后兩種代幣的數量和合約記錄的代幣數量會存在一定的差值;

8. 因此在與實際有差值的情況下還能再次添加流動性獲得 LP,此后攻擊者只要再次移除流動性就能再次獲得對應的兩種代幣;

9. 之后攻擊者只需再將 SPT1 代幣兌換成 WBNB,最后即可獲得更多的 WBNB。詳情見原文鏈接。[2021/5/2 21:17:59]

資料來源:CoinAPI,Bloxy合成資產

為了交易合成資產,交易所必須提供1)一種管理抵押品和支付贏家/輸家的機制,以及2)一個可靠的價格預言機。目前,傳統交易所的這兩個功能都很好:它們都管理抵押品,并且為永久合約運行著中心化的價格預言系統。另外,FTX還為2020年美國總統大選上線了別出心裁的合成資產,例如TRUMP和BIDEN合約。盡管理論上DeFi協議可以提供任意的合成合約,但除了繼承所有DeFi協議內在的特性——自主托管和無需許可的預言機——以外,它們似乎沒有任何執行優勢。中心化交易所在合成市場競爭中處于有利地位,它們已經通過永續合約證明了這一點。突破DeFi隱形天花板

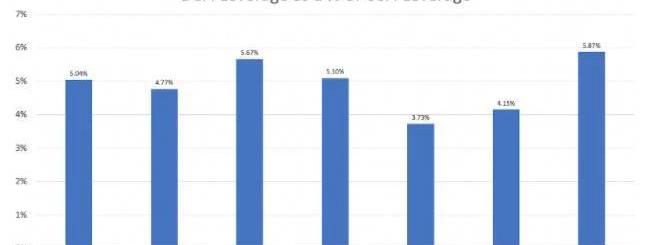

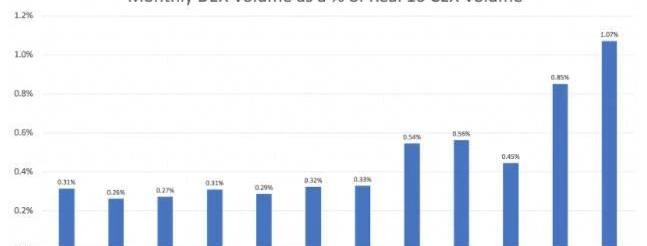

上面提到的缺陷中,最常見的是延遲。由于加密資產價格波動異常劇烈,因此延遲至關重要。它的價格可能會在幾秒內波動上百點,15秒的區塊時間與中本聰的共識更讓系統性風險雪上加霜。中心化金融的運作時間以納秒為單位;而去中心化金融的運作時間以秒為單位。目前幾乎沒有DeFi能在納秒級的時間維度上運行,但是采用像Solana這樣的方案——它是唯一一個將全局狀態更新與時間變化分離的區塊鏈——DeFi的運行時間可能降低到微秒級。在以太坊2.0方面,它將每12秒產生一個新的區塊。DeFi是以太坊目前的重頭戲,但以太坊2.0卻沒有針對DeFi進行優化。同樣,吞吐量是一個明顯的問題。雖然在大多數時間內以太坊網絡運行平穩;但在3月12日黑色星期四當天,它的問題就暴露出來了——以太坊根本無法承受如此大的交易量。盡管事實上DeFi交易量僅為CeFi的1%。但另一方面,加密CeFi交易僅占傳統資產類別的0.1-1%。DeFi任重而道遠。投資DeFi

雖然對大多數用戶和交易者來說,DeFi協議面臨著結構性劣勢,但在某些細分市場它們的服務仍然比CeFi好,而這些細分市場可能蘊藏著數十億美元的機會。例如我認為目前非托管永續合約交易存在著巨大的市場。鑒于上文提到的原因,DeFi永續在短時間內無法取代CeFi,但我認為一個提供DeFi永續合約交易的平臺,其市場份額會非常可觀。考慮到主流CeFi交易所的總市值約為200億美元,并且該市場仍在快速增長,因此一個提供非托管永續合約的交易場所可能是個很好的投資機會。隨著DeFi底層技術基礎設施的不斷完善,它將逐漸占據CeFi的市場份額。在未來兩年的某個時間節點,隨著所有必需基礎架構日趨完善,我預計DeFi增長率將出現一個階躍函數的變化。那么大眾怎樣判斷DeFi在什么時候獲勝了呢?答案是:在價格發現從中心化交易所轉移到去中心化場所的時候。感謝HaseebQureshi為本文提出的反饋。

文|Nancy編輯|畢彤彤出品|PANews光天化日之下,手無寸鐵的非洲裔男子喬治·弗洛伊德在被白人警察“膝蓋鎖喉”后只能無助的喊道“Ican'tbreath”.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。曾經某社群AMA提問:該怎樣一句話點評目前的公鏈市場?答:cosmos就是下一個eos,波卡上線都不敢,還是看好eth2.

1900/1/1 0:00:00在上一篇文章,我和大家分享到區塊鏈領域的好項目一般可以分為兩大類:第一大類是純粹的技術派,第二大類是利用區塊鏈技術改造傳統行業的“通證經濟派”.

1900/1/1 0:00:001.總覽 穩定幣市值,來源:CoinGecko,TokenInsight截至2020年6月4日,本文所包含6種穩定幣共發生10100起增發,總增發數額超過80億美元,其中USDT增發最為明顯.

1900/1/1 0:00:001.比特幣減半概述 1.1比特幣第三次獎勵減半“減半后比特幣每年供給增長率約為1.7%;區塊鏈礦業生態受其影響較為嚴峻5月12日凌晨3點23分,比特幣在區塊高度630.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:makerdao,譯者:隔夜的粥,星球日報經授權發布。去中心化金融已成為區塊鏈領域中,一個令人興奮且備受關注的運動,在過去的兩年里,它帶來了令人印象深刻的創新,

1900/1/1 0:00:00