BTC/HKD+2.85%

BTC/HKD+2.85% ETH/HKD+2.51%

ETH/HKD+2.51% LTC/HKD+3.69%

LTC/HKD+3.69% ADA/HKD+4.92%

ADA/HKD+4.92% SOL/HKD+4.19%

SOL/HKD+4.19% XRP/HKD+4.15%

XRP/HKD+4.15%編者按:本文來自巴比特資訊,作者:ChrisPowers,編譯:隔夜的粥,星球日報經授權發布。散戶賬戶一度被認為是可導致DeFi活動增長10倍的明智押注,當然,這一預言并沒能實現。建立大眾市場的產品是困難且昂貴的,而DeFi利率已經回到地面,目前僅略高于傳統金融世界,但DeFi的“新”用戶卻尚未到來。相反,2020年最有前途的DeFi策略,瞄準的是現有的大型加密貨幣交易者和投資者。在過去的一周中,有四項重大進展可以進一步打開DeFi的空間,其中包括:WBTC在Maker中的增長;Layer2DEX的興起;dYdX的BTC-USDC永續掉期合約;UMA的ETHBTC無喂價合成代幣;一、WBTC現在支撐了8%的Dai穩定幣

DeFi Llama推出代幣價格API,旨在為更多不直接被交易的代幣定價:9月18日消息,鏈上數據分析網站DeFi Llama推出代幣價格API,目前已上線并且完全開放。該API旨在為盡可能多的代幣定價,包括不直接被交易、無法通過市場來定價的特殊代幣(exotic token),比如curve LP。[2022/9/18 7:04:10]

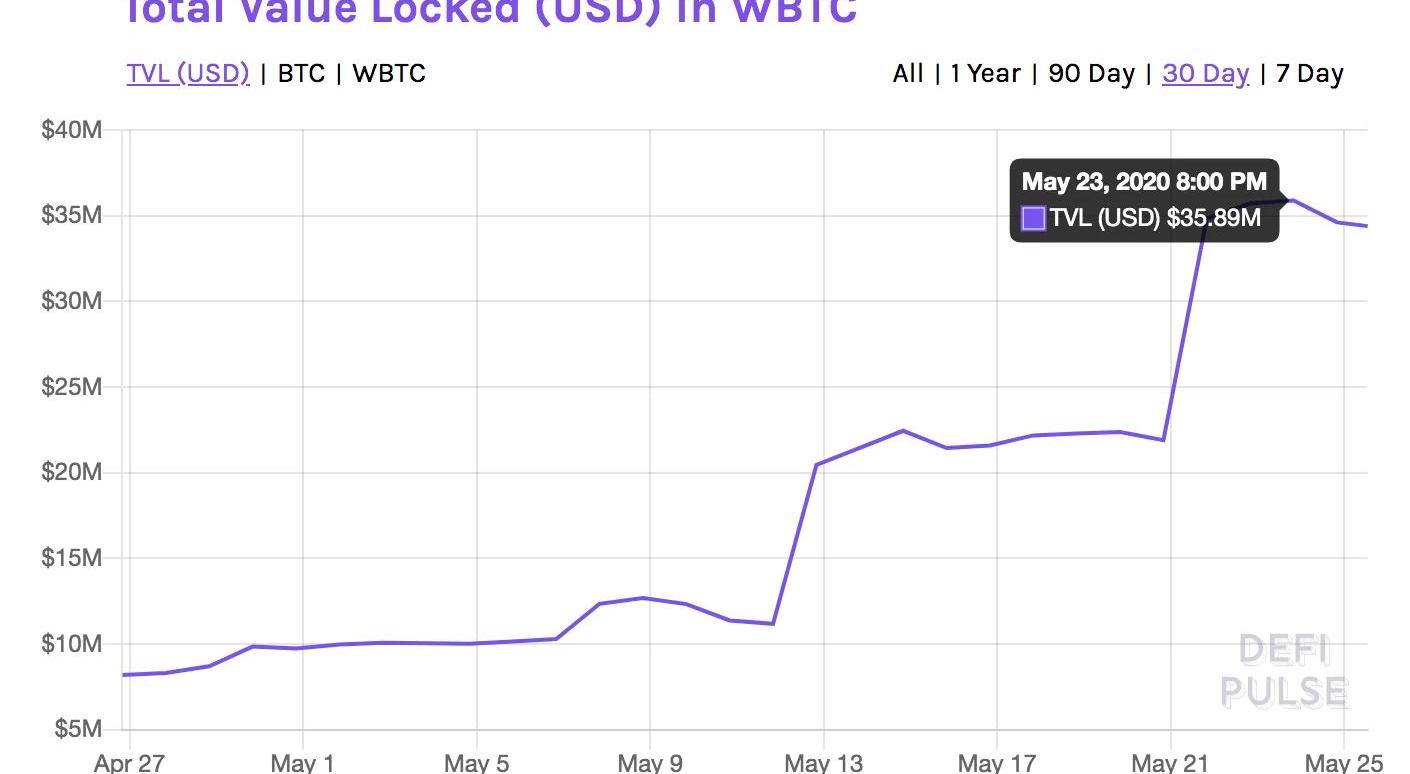

在短短兩周內,WBTC中鎖定的BTC量增加了兩倍,目前已達到了3,800BTC。CoinList添加WBTC確實有所幫助,但真正推動增長的,是MakerDAO添加WBTC作為抵押品,截至目前,有超過68%的WBTC都鎖定在Maker中。BTC市場的規模使DeFi顯得微不足道,而WBTC的增長,似乎來自于一些BTC的長期持有者。據悉,于5月11日鑄造的1000WBTC,很可能來自加密貨幣貸款機構NexoFinance,其隨后鎖定了WBTC并鑄造了Dai穩定幣。為什么要這樣做?AlexSvanevik解釋說:“目前,Nexo從其平臺貸款收取5.9%的年化利息。但是在Maker上抵押WBTC借用DAI的費用,僅為1%。換句話說,他們可以通過貸出DAI來獲得至少4.9%的邊際利差。或者,他們可以賣掉DAI,然后再借出美元——這需要相信DAI的錨定將繼續有效。”這種利差,對于Nexo或任何其他BTC持有人的吸引力是顯而易見的。基于比特幣的借貸是一個大生意,而Maker正在擴展DeFi貸款的潛在市場,它似乎并沒有減速:

SushiSwap將在Kava上部署DeFi工具:9月9日消息,SushiSwap發推稱,Sushi正在與Kava Network合作,很快將部署一套DeFi工具。[2022/9/9 13:19:20]

這400萬Dai穩定幣,似乎也是由NexoFinance抵押出來的。Maker平臺上的WBTC抵押目前正接近1000萬美元的債務上限。二、Layer2DEX為DeFi提供了新的增長空間

截至目前,DeFiDEX領域幾乎所有的重大發展都圍繞著流動性池展開。Kyber和Uniswap開創了自動化做市商領域,而DEX領域在過去一年中的另一大發展,則是DEX聚合器的興起,例子有1inch、DEX.AG或0x的LiquidityAPI。而不斷上漲的gas價格和越來越老練的交易者,正在將更多的投資者推向第二層解決方案,而這些解決方案正在從理論階段走向實際應用階段。IDEX和Synthetix已經發布了Layer2演示產品,而Loopring則已經在以太坊主網上線,由于持續的高gas價,這些Layer2方案正在受益。當然,Layer2方案為了交易速度而犧牲了可組合性,因此盡管DEX交易量可能會增長,但可能不會具有DeFi溢出效應。實際上,它們可能類似于中心化交易所:

DeFi 概念板塊今日平均漲幅為0.06%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.06%。47個幣種中24個上漲,23個下跌,其中領漲幣種為:FOR(+9.76%)、SRM(+8.13%)、JST(+7.23%)。領跌幣種為:ANT(-17.44%)、IDEX(-13.57%)、SWFTC(-4.71%)。[2021/9/9 23:11:27]

對DeFi來說,好消息是這將代表一個新的增長領域:成熟的交易者。三、dYdX的BTC-USDC永續產品

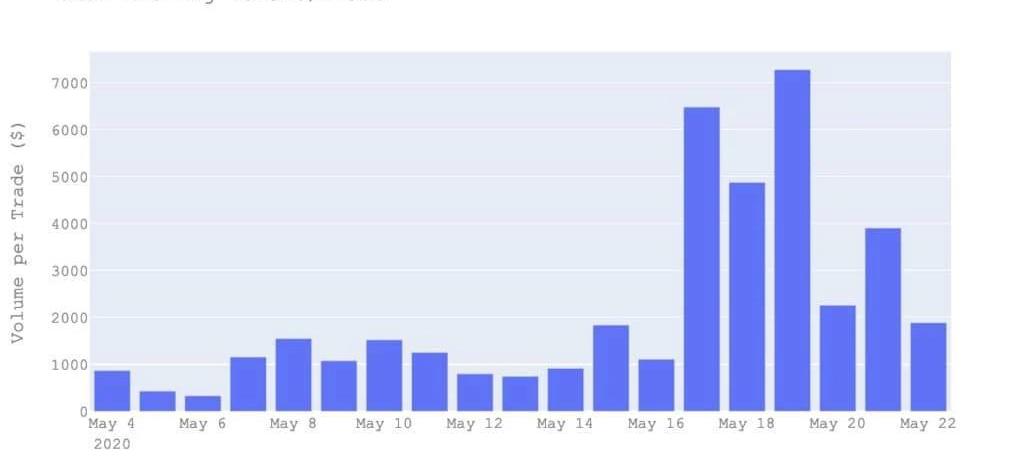

盡管dYdX采用了傳統的訂單簿模式,但在過去一年中,它仍然取得了增長,這是因為dYdX專注于保證金交易,其提供的交易對也有限,并且有利于專業交易者,它允許免費取消訂單,并覆蓋了gas成本。我們知道,Bitmex的永續交易是加密貨幣行業最受歡迎的衍生產品,因此dYdX推出的BTC-USDC永續產品對DeFi生態而言是一個大新聞。自推出以來,dYdX的BTC-USDC永續交易對交易量已接近2500萬美元,其平均交易規模也已經顯著增加了:

DeFi基準利率今日為3.24%:金色財經報道,據同伴客數據顯示,06月22日DeFi去中心化金融基準利率為3.24%,較前一日下降0.12%。同期美國國債抵押回購率(Repo Rate)為0.06%,二者利率差為3.28%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/6/22 23:56:25]

兩點思考:USDC和USDT(Tether)的市值在2020年均出現了爆炸式增長,而它們也都在逐漸融入到金融產品當中。目前,BTC期貨越來越多地以USDT計價和結算,而USDC的期權產品,可增加市場的多樣化,這對于USDC而言是一個好消息。融資利率——永續掉期沒有到期日,但需要保持平臺整體頭寸的再平衡。因此,如果多頭占多數,則需要為空頭支付利息,反之亦然。該產品的融資利率目前為0.022%,每8小時支付一次,因此,如果空頭為正,他們將獲得一部分頭寸的利益收益,而多頭則要為此買單。這是DeFi中的新產品,對于那些希望獲得短期收益的人來說,它可能會吸引更多的流量。它還可能催生其他的金錢樂高插入到dYdX的永續產品當中。四、UMA的ETHBTC代幣

CoinW即將于9月17日14:00上線“鎖倉ONT參與DeFi流動性挖礦”:據官方消息,CoinW0即將于9月17日14:00上線“鎖倉ONT參與DeFi流動性挖礦”第四期。CoinW將拿出鎖倉的ONT用于DeFi流動性挖礦,并且將挖礦收益100%空投給參與此次ONT鎖倉活動的用戶。據悉,總額度:200000個ONT,鎖倉幣種:ONT,DeFi流動性挖礦的幣種: SWRV、WING。[2020/9/17]

上周,UMA發布了它的第一款產品:一種跟蹤ETH/BTC價格的合成代幣。與永續合約不同,這種合約的有效期是8月1日。正如UMA的全稱所表明的那樣,ETHBTC之類的合成代幣將是面向散戶的產品,但它們需要交易雙方的大型投資者為產品提供擔保。UMA的合成代幣需要多頭和空頭,投資者可以通過抵押和鑄造新的合成代幣,然后出售它們來享受溢價。與dYdX的永續合約融資率和WBTC支持的Maker貸款一樣,UMA可以通過吸引和激勵現有頭寸的投資者來實現增長,這些頭寸可以在一個支持DeFi的世界中提高資本效率。

五、DEX市場的變化

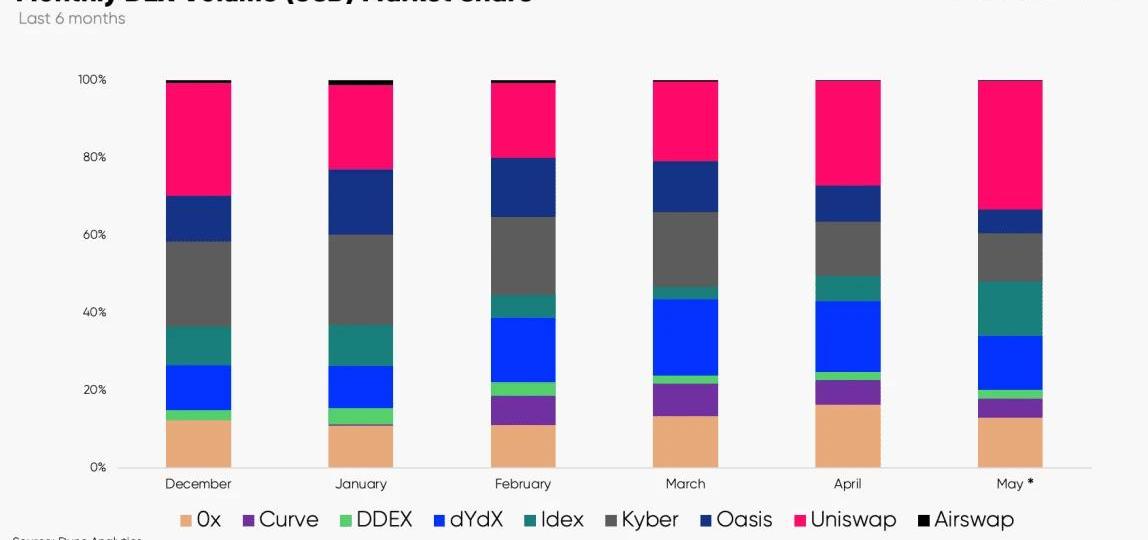

在DEX交易量方面,Uniswap是明顯的領導者,但這個領域仍在變化當中,Curve的成長表明,創新設計可以適用于特定資產。Kyber的交易量一直保持穩定,但其表現似乎并不如3-5月的時候,而可能的原因在于,較小的交易者因為高的gas價格而被拒之門外。

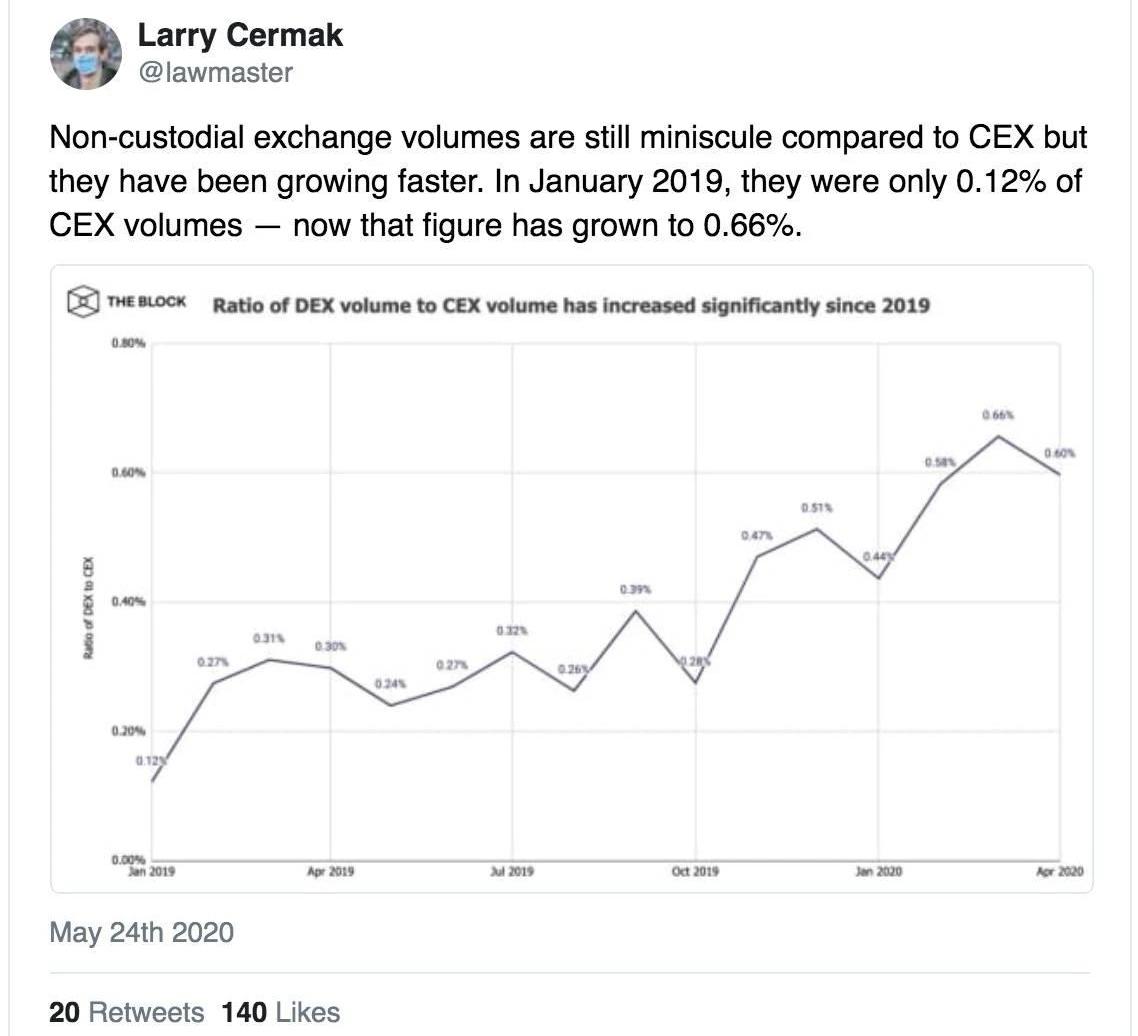

相比中心化交易所的交易量,DEX的規模仍然很小,但它正在快速成長,值得注意的是,今年3月-4月,CEX的交易量接近了歷史高點,因此,同期的DEX增長尤為強勁。

編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:002020.6.1第23期本期關鍵字:以太坊2.0、DeFi、波卡上線、比特幣通縮、灰度利空、Visa、機構吸籌、高盛唱空、海南區塊鏈新政、數字美元、韓國區塊鏈標準.

1900/1/1 0:00:00上一周《哈利波特》的作者JK羅琳在社交網站推特上,發表了一個問題“我不懂比特幣,有人可以給我解釋嗎”?之后,圈內外便炸鍋了.

1900/1/1 0:00:00值得關注的趨勢與數據:1:比特幣一度回彈到9289美金,并帶動加密貨幣整體大漲。如果能把此壓力區間轉化成支撐,這波跌幅就差不多結束了。如果無法收高于此壓力區間,BTC價格會再次往下尋找支撐.

1900/1/1 0:00:00大數據時代下,該如何進行隱私保護的?面對信息網絡安全保護,有哪些好建議?熱度剛剛過去的區塊鏈能為隱私保護帶來什么?在國家立法的背景下,隱私保護成為了一個膾炙人口的話題.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。比特幣減半已經來了又去。許多人屏息等待價格突然飆升,但這并沒有發生.

1900/1/1 0:00:00