BTC/HKD+2.94%

BTC/HKD+2.94% ETH/HKD+2.76%

ETH/HKD+2.76% LTC/HKD+3.63%

LTC/HKD+3.63% ADA/HKD+5.46%

ADA/HKD+5.46% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+4.56%

XRP/HKD+4.56%撰文:蔣濤,沙塔基金合伙人,前戈壁創投管理合伙人。沙塔基金是一家區塊鏈領域的風險投資機構,關注區塊鏈帶來的變革性機會,致力于投資「有用戶的區塊鏈項目和基礎設施」。近期以太坊的大跌和多起黑客事件,使得對DeFi的各種質疑開始被大家關注。不過,整個DeFi社區并沒有發生本質性的危機,各個團隊應對危機,展現了強大的抗壓能力,這讓我們對DeFi的未來充滿希望。我覺得,DeFi社區值得深度思考,也應該有更廣泛的討論。為了推動社區展開更好的討論,我樂于分享一些自己對當前DeFi項目的看法,以及我看到的這個領域的潛在的機會。

蔣濤,沙塔基金合伙人我認為,討論DeFi領域的機會,有必要先拉開視角,看看30年后的貨幣世界,展望一下未來的潮流和趨勢。當今貨幣體系的一個重要特征,就是法幣受限于國界。而歷史上絕大多數時期,貨幣幾乎不受國界的限制。如果對比現在的「世界貨幣」美元和歷史上的金銀,他們在國界上的受限程度則明顯不同。同時,美元的無限超發問題,正在不斷的挑戰其作為世界貨幣的基石信用,從而有機會催生出新的貨幣生態。作為參照,1971年美元脫鉤黃金之后的50年內,黃金價格漲了差不多40倍,平均每年漲幅接近8%。我看到的未來30年三大趨勢

讓我們先從大局著眼,展望未來。我的一些拙見如下:強勢國家的法幣依舊存在,但可能一個手就可以數的過來其實就算當下,如果你進行多幣種資產配置的話,就會發現你愿意配置資產的幣種并沒有幾個。隨著強勢法幣以數字貨幣的形態出現,對大多數小國來說,貨幣獨立主權在事實上將變成不可能的任務。就像去越南,美元現鈔不僅可以被廣泛的接受,而且可以獲得比官方更好的匯率。對比現鈔,數字貨幣的便利性會進一步加快這種趨勢。最終的發展是,類似香港的聯系匯率制來掛鉤強勢法幣,可能成為小國不得不的選擇。全球性企業或企業聯盟所將發行數字貨幣Libra是個很好的開始,雖然短期遭遇監管困境,但即便以美元穩定幣的形式出發,由于其業務的全球性,自然而然會形成對一籃子強勢法幣的形態,回到其最初的愿景,事實上成為一種新的數字貨幣。這將給所有的全球性公司指明道路,一個飛躍式的大愿景。我們相信,就算Facebook不能完成這樣的嘗試,也會有更多的頭部公司前赴后繼來完成。在區塊鏈規則透明的前提下,商業信用未必不如國家信用,特別是類似的企業數字貨幣,在企業生態中還能兌換成各種產品和服務。另外一個不錯的參照物是Q幣,它一定能產生價值和對應的市場流通。

趙長鵬:或許銀行應該使用 Merkle Tree 做準備金證明:金色財經報道,幣安創始人趙長鵬發布推特稱,既然銀行都是經過審計的,那么一個大膽的想法:或許銀行應該使用 merkle 樹來做準備金證明?一部分即使不是100%,我們也應該知道一部分,對嗎?

CryptoQuant首席執行官KiYoung Ju對此評論稱:“不知道美聯儲和央行是否會在CBDC推出后進行儲備證明。如果不,他們就是偽君子。”[2023/3/13 13:00:02]

以BTC為代表的無政府主義數字貨幣,將會成為價值存儲和流通的工具隨著數字貨幣在整體人群中的滲透,特別是以上兩條趨勢對數字貨幣的推動,BTC有機會成為數字貨幣中的黃金,至少是目前看到的最好選擇,因為它擁有最廣泛的共識基礎。如果ETH在大眾接受上述兩個趨勢的過程中起到了關鍵作用,那大概率能完成它的愿景,成為數字貨幣中的石油。總的來說,以30年為時間跨度,新生事物會得到大眾相當廣泛的認可,但還無法完全取代原有體系,有可能形成三足鼎立的動態平衡。不管上面提到的1、2還是3,由于區塊鏈的出現,數字貨幣必定導致貨幣的國界屬性被打破,新的連接必定帶來新的機會。回到現實,我們來談談對現有DeFi項目的看法,以及可能存在的機會。DeFi龍頭Maker給我們哪些啟發?

首先說說MakerDAO。作為DeFi的標志性項目,MakerDAO可以說開創了DeFi的新時代。在借貸相關的DeFi應用中,Make的鎖倉量也長期遙遙領先。Maker在現有的DeFi項目中擁有最成熟的機制,特別是MKR持有人對系統性風險要承擔兜底的設計,很好的體現了「誰受益誰負責」的大原則。MKR的持有人在享受穩定費收益的同時,必須承擔額外的所有系統風險。這種對現有股權機制的模仿,第一次大規模應用在社區,形成了一種有別于公司股權制,但又非常類似的易于理解的生產關系。我們相信這是一種進步,也是Maker對DeFi社區的最大貢獻。3月中ETH大跌,同時以太坊網絡擁堵,加上Maker現有拍賣清算機制的一個「漏洞」,整個Maker體系產生了530萬美元的不良債務,之后通過拍賣增發的MKR成功解決了不良債務的問題。由于整個區塊鏈行業尚在早期,出現各種問題和漏洞是不可避免的,MKR的機制有效保護了各個生態參與者。強烈建議其他DeFi項目,甚至一些CeFi項目,參考MKR的機制,讓自己的項目能有足夠的試錯空間。有人說,「DeFi是ETH大戶們的自我救贖」。如果DeFi只有Maker一個項目,這個描述還挺精準的,同時這也指出了Maker的發展問題。Maker本身借鑒了不少美聯儲的機制,但兩者顯著的不同在于,美聯儲質押的是美國國債,也就是未來,本質上是在印錢;而Maker超額質押的是某種實體資產,本質上是個當鋪生意:客戶因為某種資產的流通性較差,來當鋪質押,換取流通性更佳的美元穩定幣,并為此支付一定的利息。不同資產的流通性差異會導致不同的利息。因此,ETH的大戶數量和ETH的市值將成為Maker顯而易見的天花板。

與SBF關系密切的SEC總法律顧問宣布辭職:金色財經報道,與SBF、FTX關系密切的美國證券交易委員會(SEC)總法律顧問Dan Berkovitz表示,他將于1月31日離職。據報道,SBF、FTX總法律顧問Ryne Miller和FTX總裁Brett Harrison曾于2021年10月在一家豪華餐廳會見Berkovitz。

Protectionthe Public’sTrust負責人Michael Chamberlain稱,“在SBF倒閉和發生一系列欺詐指控的不久前,SBF和他的幫派無疑正在拉攏一位潛在監管者,試圖操縱監管以對他們有利。”[2022/12/23 22:03:07]

Maker社區引入多抵押資產,也是希望解決這個問題。不過現有的ERC20Token的市值,并不能解決實質問題,再往下發展可能變為staking的變種,成為鎖幣的一種手段。BTC的市值差不多是ETH的8倍,是突破天花板最明顯的選擇,也是當前CeFi中最主要的抵押資產。由于BTC的原生協議缺乏交互性,要么等待各種跨鏈方案的落地,要么通過第三方發行的ERC20的BTCtoken。做為投資人,我們期待看到,BTC在DeFi上的突破,至少給用戶提供更多一個選擇,從而產生和CeFi的競爭,來給整個市場提供更好的服務。除了數字貨幣,其他流通資產的抵押借貸,比如黃金,股票,債券,也是機會。雖然這些資產在短期內必然需要通過第三方先Token化,再進入DeFi,甚至需要中心化的清算機制,但我們認為這并不是問題。當鋪開門做生意,不應該有去中心化的潔癖。核心的關鍵在于,是否能通過區塊鏈/DeFi的特性,提供比現有資產抵押借貸更好的解決方案。Maker創造了ETH抵押借貸市場,但最終的勝利者將創造比現有市場更有效的資產抵押借貸市場。Maker的擴展方向和潛在挑戰

除去資產端,生成穩定幣的對標尺度,也是一個擴展方向。美元作為世界貨幣,具有最強的流通性,肯定是首選。看起來歐元和日元可能是接下來的選擇。人民幣則由于前有USDT的市場共識,后有DCEP加上監管的政策原因,可能很難發力。不過回到問題的本質,為什么DAI可以標定美元,主要是由于ETH質押和清算的尺度是美元,也就是說oracle決定了價值尺度。由此來看,歐元或日元是否能提供具有流動性的有深度的可靠的oracle價格,及與之配套的清算深度,可能是實施中要考慮的。同時,EURDAI和JPYDAI,在當地市場的可用性,是否被大多數支付對手方所接受,交易是否有足夠的深度,也會深深影響EURDAI和JPYDAI的價值。

垃圾發電礦企Vespene Energy完成430萬美元融資:8月9日消息,垃圾發電礦企 Vespene Energy 宣布完成 430 萬美元融資,Polychain Capital 領投。Vespene Energy 是一家總部位于加利福尼亞州伯克利的公司,該公司將垃圾填埋場釋放的甲烷氣體轉化為用于比特幣開采的電力,旨在緩解加密行業的溫室問題,本輪融資將用于啟動其設備試點。[2022/8/9 12:13:08]

說到更好的對標美元,Maker最新加入抵押資產的USDC,是個相當不錯的選擇。雖然存在一定的中心化風險,但未必就比BAT的風險更大。而且考慮到將來的實物資產抵押,一定程度的中心化至少在相當長的時間內必不可免。實際上在ETH和BAT穩定費率都為零的情況下,USDC的穩定費率還為6%,清算線也高達120%。我認為更低的穩定費率和清算線,將有利于DAI的穩定。DAI本身的機制只能粗略跟隨美元,USDC可以直接1:1兌換成美元,利用套利者源源不斷的流動性可以幫助DAI更精準的鎖定美元。換個角度來看,用一種穩定幣質押生成另一種穩定幣看來起來有些奇怪,但實際上如果不是套利的因素,恐怕沒人會有動力來進行這樣的借貸,特別是USDC的流通性可能還大于DAI的情況下。既然沒人有動力,那這樣的設計就是為了套利服務的,應該盡量降低套利的成本,來達到更好的效果。總的來說,Maker為DeFi打開了嶄新的空間,在機制上是最為成熟的DeFi項目,并且還接受了時間的考驗,點贊一下。但Maker的天花板也比較明顯,首先是ETH的市值,更為重要的是,如果不能開啟原生數字貨幣以外的流通資產質押借貸,那他只是一個為小眾服務的項目。結合之前講到的30年展望,其中最為重要的趨勢,就是大眾的進入,如果不能讓大眾進入,如果不能提供一個比現有方案更好的區塊鏈解決方案,那么只服務幣圈的項目可能慢慢會被邊緣化。Compound最讓我興奮:這是美元余額寶的雛形

談了MakerDao,接下來我們來看Compound。乍一看Compound的商業模式,并不如Maker。Maker可以獲取整個利息收入,而Compound作為活期借貸市場,只能收取利息的一小部分作為收入。同時,Compound被復制的可能性要比Maker大很多:創建一種新的穩定幣,需要各種使用場景的配合,先發項目的優勢容易被積累,而作為活期借貸市場,新項目借鑒下代碼,再加上提供初始的流動性,比較容易利用利差的優勢吸引用戶,從而產生同質化競爭。看上去,如果商業模式不進化,Compound所在的這個市場可能很難被壟斷,換句話說,即便15%的利息收入的空間也有可能被進一步擠壓。但是事實上,DeFi借貸領域讓我真正興奮的反而是Compound。Maker雖然有各種優點,但比較難以接觸真正的大眾市場。Compound上的借貸方,需要質押數字貨幣,和Maker的用戶群畫像應該比較接近。但Compound上的存款方,完全可以是需要更高收益的大眾。利用USDC等穩定幣與美元互換較為便利的特性,完全有可能創造一個美元余額寶的市場。

密西西比州女子用比特幣支付謀殺罪后被判入獄10年:金色財經報道,美國司法部判處密西西比州佩拉哈奇市40歲居民杰西卡·斯萊奇(JessicaSledge)的法定最高刑期為10年。2021年,該女子聘請了一名“殺手”,并付給他價值10,000美元的比特幣來謀殺她的丈夫。此外,當局還監禁了奧蘭治縣的公民——杰里米·麥卡爾平和扎卡里·馬塔爾,他們誘使2,000多名投資者參與欺詐性加密計劃。前者將在監獄中度過36個月,而后者則為30個月。(cryptopotato)[2022/8/3 2:56:13]

在余額寶之前,貨幣市場基金已經存在了很長時間,但這個明顯優于銀行活期的產品,仍然與大眾無緣,直到余額寶讓它席卷大眾。如今類似的情況是,在美國,美元的活期利率遠低于1%,最好的貨幣市場基金收益大約在1.4%,如果DeFi能提供3-4%的活期利率,美元余額寶的故事完全可能再次上演。當大眾需求得到真正的滿足,才是區塊鏈真正起飛之時。從另一個方面來看,Compound創建的資金池,天然的與智能合約產生了完美結合。傳統金融想要做同樣的資金池,不僅需要強大的品牌信任,還要付出大量的流程和監管成本,畢竟人來管理的資金池是罪惡的源泉。再考慮到實時清算的自動化,可以想像傳統金融機構實現的臃腫、低效和高成本。對比Compound的簡潔,無需信任,由智能合約來管理資金池,可以說這是目前為止我看到的智能合約最有說服力的用例。每當我的投資人問我區塊鏈有什么是傳統金融做不了的,這往往是最好、而且他們最容易能聽懂的例子。然而,靠數字貨幣的抵押借貸到底能支撐多大的市場?隨著存款資金量的增大,3-4%的利率能堅持多久?這些更本質的問題也在困擾著作為投資人的我們。對這些問題,我們有一些觀察和思考,但還遠遠不夠:我們看到一個至少10億美金的CeFi市場,抵押借貸的用戶在用大約10%的年利率進行借款。由于質押物缺乏大眾的接受度,更高的借款利息往往是必須的,可以參照一些用稀有寶石/收藏做抵押的信托借貸產品全球市場的利率本來就不相同,比如中國的借貸成本高,而日本的借貸成本很低。區塊鏈能否可以利用其跨域國界和幣種的特性,來拉平全球的利率?DeFi合約,進一步縮減了中介的存在,是否極大降低了跨國界跨幣種的交易成本?我期待創業者們給出更好的答案。說到去中介、拉平世界、降低成本、提升效率,這是不是和互聯網創業在本質上很像?Uniswap為何在去中心化交易所賽道脫穎而出?

灰度呼吁投資者致信美SEC,支持將GBTC轉換成現貨BTC ETF:5月29日消息,灰度在其網站呼吁投資者致信美國證券交易委員會(SEC),支持將GBTC轉換成現貨BTC ETF。灰度表示,迄今為止,美國證券交易委員會只允許比特幣期貨ETF,而拒絕現貨比特幣ETF。

現在美國證券交易委員會為灰度的比特幣現貨ETF申請提供了240天的審查期,任何人都可以提交評論和意見以供其參考,灰度GBTC已經是世界上最大的比特幣基金,而且定期向美國證券交易委員會發送報告,投資者值得擁有一只現貨比特幣ETF。[2022/5/29 3:48:26]

談了兩個借貸項目,下一個我們來聊聊Uniswap。相比其他去中心化交易所,我對Uniswap情有獨鐘。根據之前十幾年的互聯網投資經驗,顛覆者必定擁有不一樣的體驗。大量長的和中心化交易所一樣的DEX,和中心化交易所相比,在性能,深度等各種交易指標上落后一大截,正在做著契而不舍的追趕,真正的所謂亮點不過是資產的非托管。這些在我看來,很難成為顛覆者。而Uniswap的成功,讓我想起了早期互聯網創業:極簡的團隊,在相當長的開發過程中模式受到大量質疑,居然也沒什么競爭者;產品誕生于創始人的執著和對用戶需求的敏感,上線后發展超乎預期,市場才開始關注原來DEX還可以這么做。

吸引我的另一個點是,Uniswap提供了外匯交換類似的幣幣交易體驗,應該要比買賣股票類似的體驗,更容易被大眾所接受。這個Kyber做的最早,但Uniswap更進一步,用算法自動做市取代了人工做市商。看起來只要中心化交易所提供著充足的流動性,套利者可以很好的將實際價格反映到Uniswap中。此外,Uniswap做市商提供的流動性池,和上面說到的Compound的資金池類似,在我看來是應用智能合約的最佳場景之一。Uniswap目前存在的問題一個是交易滑點過高,特別是對大額交易來說,這限制了使用場景和對價格敏感的用戶人群。另一問題是,幣價波動過大的話,可能使做市商獲得的交易費不足以覆蓋被套利的損失而出現虧損。滑點問題,我看UniswapV2和一些類似的項目都提出了各自的方案,更改現有的價格曲線,在波動不太大的情況下大幅降低現有的滑點。而做市商被套利的問題,可以讓做市商自己也成為套利者,在一定程度上進行規避。做市商各自的算法和規則,可能會讓不同的做市商之間出現盈利分層。這里順帶說下Curve。穩定幣之間的互換,我們認為是剛需。現有中心化交易所也不好解決,0.1%-0.2%的交易手續費,對有美元支撐的大額穩定幣互換來說,成本還是太高了。而且大額的交易價格也很難穩定在1:1。實際上,各類穩定幣的流通和使用場景各不相同,在DeFi里存貸的利率也有差異,Curve這樣的應用有著相當的市場空間。有人會擔心Uniswap的商業模式,擔心該平臺如何獲得收益。我覺得,如果用戶獲取了便利的體驗,做市商又能依靠提供流動性成本很低的獲取交易費,那么作為平臺的Uniswap的捕捉到價值,并不會是難事。下一個大機會:從智能錢包到全球虛擬賬戶

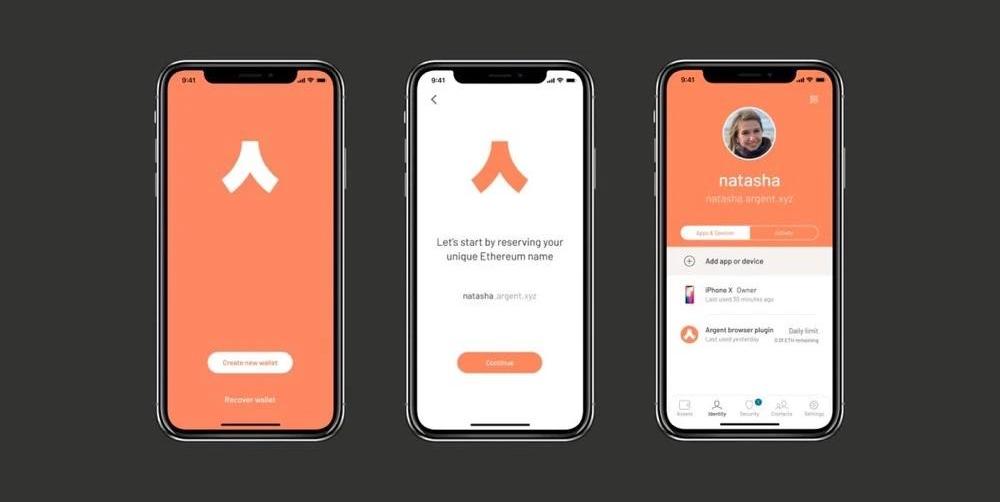

最后想談談智能合約錢包,例如Argent。傳統錢包對區塊鏈的各種概念沒有進行用戶體驗上的包裝,對大眾用戶來說門檻太高。先不說一大堆不能復制不能截屏的助記詞,不知道大家是否有遇到過,小白用戶想向你轉賬ERC20token時,被提示ETH不足時困惑的神情。如果他們沒有直接放棄的話,一般是以下三連問:ETH是啥?為什么轉賬USDT要收ETH,手續費不能收USDT嗎?哪里去獲得小額的ETH作為手續費?然后?一般就沒有然后了。錢包作為大眾進入區塊鏈世界的門戶,其重要性是不言而喻的。而傳統錢包為熟悉區塊鏈的人群開發,對普通用戶不夠友好,用戶轉化成本太高。隨著智能合約錢包的出現,讓我看到了大眾進入的可能性。打開Argent,直觀的感覺是更像一個銀行app,沒有助記詞,私鑰可以通過朋友或者郵箱/手機確認「恢復」。可以方便的接入DeFi進行「理財」和「借貸」,甚至貼心的幫你計算好獲得了多少利息。像不像余額寶?

結合之前談到的美元余額寶的機會,和USDC/PAX與美元互換的便利性,進一步把Token包裝成數字美元,而弱化背后的穩定幣都是有可能的。對用戶來說,這就是個可以獲取更高活期利息的美元余額寶,用戶不用管你背后用的是USDC還是PAX,使用的平臺是Compound還是CeFi,我存進來美元,到時候利息加本金取走也是美元就好了。把這個思路再延伸一步,是否有可能利用數字貨幣,產生一個全球虛擬賬戶的概念?以某種法幣或穩定幣計價,在數字貨幣的世界里進行投資,理財和借貸。當用戶在不同國家使用時,能即時兌換成當地貨幣,進行消費和轉賬,繞開現行的SWIFT和Visa/Master體系,這本身具有巨大價值和潛力。看向未來:這僅僅是一個開始

總的來說,如今的區塊鏈行業,看上去好像只有金融應用落地。這也容易理解,金融是個足夠大足夠傳統的領域,基于互聯網的FinTech要么轉變成了大數據公司,要么由于資金池的人為管理問題而陷入泥潭。互聯網連接一切的特性,被國家和貨幣的邊界所打斷,從本質來講并沒有特別成功的改造金融領域。我期待新的創業者和區塊鏈技術,能實現金融領域的全新改造。現在來看,區塊鏈行業的現狀有點像2008-2009年的移動互聯網,AppStore里充斥著各種成功的小游戲。然而,游戲只是今后十年移動互聯爆發的起點。我想,金融對于區塊鏈來說,也是這樣。

文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,作者:南之,Odaily星球日報經授權轉載。一如中本聰當初寫好的劇情,2020年5月12日凌晨3時23分,比特幣完成了史上第三次減半.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:李禮輝,星球日報經授權發布。巴比特訊,5月5日晚,中國銀行前行長、中國互聯網金融協會區塊鏈研究組組長李禮輝在人民網直播中,帶來了題為“數字貨幣:可能重構全球貨幣.

1900/1/1 0:00:00死氣沉沉的減半時期,被一個神秘的礦池打破了平靜。5月13日下午,一個名為“Lubian”的礦池突然出現在BTC.com瀏覽器的礦池排名中,一度以超過6000P的算力排名第六,目前緊逼第五,直接超.

1900/1/1 0:00:00繼去年4月完成a16zcrypto和Polychain領投的三千萬美元融資后,Celo在Coinlist上的首次代幣公開發售再次取得了優異成績。Celo向來被看作是Libra頭號強敵.

1900/1/1 0:00:00之前攻擊dForce的黑客把錢還回來了,ConsenSys發布eth2信息門戶,eth2鎖倉計算器發布,Gnosis發布corona市場.

1900/1/1 0:00:00