BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+1.56%

ETH/HKD+1.56% LTC/HKD+1.66%

LTC/HKD+1.66% ADA/HKD+3.62%

ADA/HKD+3.62% SOL/HKD+2.72%

SOL/HKD+2.72% XRP/HKD+2.91%

XRP/HKD+2.91%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。之前藍狐筆記發布過一篇《Kava想挑戰MakerDAO,但能行嗎?》的文章,今天該輪到Liquity了。如果是Kava是從跨鏈資產的角度來發起挑戰,而Liquity則是從穩定機制的角度發起挑戰,可以說獨辟蹊徑。當然,任何新選手挑戰領先者Maker都很不容易,因為DAI在整個DeFi生態中占據重要位置,有先發優勢,也有一定的網絡效應。不過,整個DeFi生態也就十幾萬用戶,還遠沒有定局。因此,新來者只要抓住一次重大機會就夠了。Liquity是基于以太坊的借貸協議,也是發行穩定幣的協議,類似于Maker,但其實現穩定的機制完全不同。發行和贖回

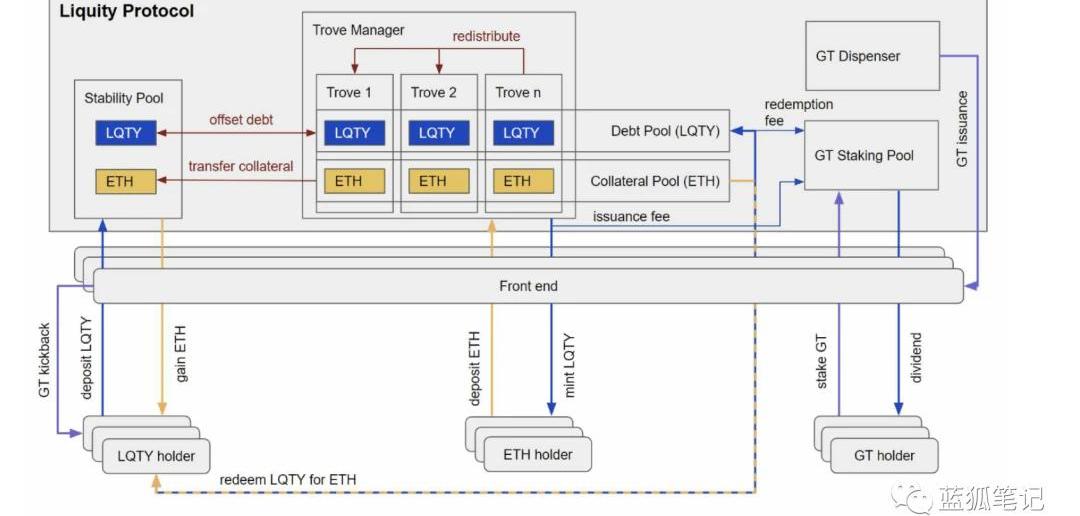

在債務發行的流程上,跟Maker類似,借款人首先向智能合約存入抵押品ETH,創建抵押債務頭寸,類似于Maker的“小金庫”,而在Liquity中,名字是寶庫。在起名上并沒有什么新意。Liquity中的“寶庫”跟Maker的“小金庫”要求的最低抵押率不同。Liquity中的最低抵押率僅為110%,比Maker的150%低很多。這意味著,假設有一位用戶Bob抵押價值100美元的ETH,在Liquity中,Bob可以獲得價值90.90美元的穩定幣LQTY;在Maker中,同樣抵押價值100美元的ETH,則Bob可以獲得價值66.66美元的穩定幣DAI。為什么Liquity可以將其最低抵押率降至110%,系統會不會出問題?這在后面會闡述,這也是Liquity跟Maker的重要區別之一,更低抵押率可以提高其資本效率。假設Bob想贖回其ETH抵押品,那么,他可以償還90.90美元的LQTY即可贖回其抵押中的ETH。在贖回其質押品時,用戶無須提交贖回費用。此外,LQTY固定面值為1美元,在贖回時保持價值不變。即便是LQTY的市場價格低于1美元,也可贖回1美元價值的ETH。在贖回過程中,會優先清算抵押率最低的債務頭寸。從以上的過程看,有幾個關注點:低抵押率、贖回機制、贖回面值保持不變。這會產生很多疑問,如果發生3.12的黑天鵝事件,Liquity如何保持系統的可償付?清算會不會出問題?Liquity的穩定機制有幾個關鍵詞:穩定池、債倉轉移、恢復模式。這是確保其系統穩健運行的核心。穩定池

Web3 SaaS平臺Liquid Access完成300萬美元種子輪融資:金色財經報道,Web3數字資產軟件即服務(SaaS)平臺Liquid Access宣布完成300萬美元種子輪融資,Flintera領投。Liquid Access的SaaS平臺將幫助品牌組織與機構創建和管理Web3數字資產,將其整合至自己業務中,也將幫助機構將現有忠誠度計劃轉移至鏈上等。[2022/12/9 21:34:27]

上面提到Liquity的抵押率僅為110%,它要求“寶庫”在其抵押品價值低于100%前完成未償債務的償還。為了實現即時清算,Liquity有一個穩定池,穩定池中存入穩定幣LQTY,LQTY來自于用戶的存儲。一旦“寶庫”低于110%的抵押率,系統通過銷毀穩定池中相應數量的LQTY來清算債務。當相應的LQTY在穩定池中被銷毀后,被清算“寶庫”中的抵押品ETH會被發送至穩定池,并按比例分配給所有存款人。穩定池機制的好處是高效。因為它無須清算人參與,無須通過拍賣流程完成清算,只要穩定池中有足夠的LQTY,可以即時完成清算。而在Maker中,則需要清算人參與抵押品的拍賣過程,不夠高效。在價格閃崩時曾經出現過問題。例如3.12黑天鵝事件中maker曾經遇到的問題,具體可以查看藍狐筆記之前的文章《Maker“黑色星期四”復盤:深挖時間線剝離每一層》。那么,存款人為什么要將其LQTY存入到Liquity的穩定池?原因是穩定池的清算機制可以為存款人帶來凈收益。因為抵押品幾乎總是比償還債務而銷毀的LQTY代幣價值更高。一旦抵押品價值低于110%抵押率,立即觸發清算,清算有很大概率在抵押品價值100%以上時完成。例如,假設Bob的“寶庫”有價值109美元的ETH,清算了100LQTY的債務。100LQTY從穩定池中被銷毀,與此同時,穩定池的存儲人收到價值109美元的ETH。也就是說,在正常系統操作下“清算罰金”不會超過10%,低于maker13%的清算罰金。除了獲得清算的凈收益之外,穩定池的存款人還可以獲得GT代幣獎勵。GT代幣可用來進行系統的staking質押。質押GT代幣可以獲得協議層的收益。協議的收益來自于兩個方面:生成穩定幣的一次性費用;贖回費用的收益。也就是說,協議代幣可以捕獲協議的收益,激勵更多LQTY存款人存入穩定幣,增加對LQTY的需求,增加穩定池中LQTY的規模,利于解決即時清算問題。通過即時清算,可以保持系統的可償付狀態,保證系統的正常運行。但是,假如穩定池中LQTY被耗光。這個時候怎么辦?這就來到了Liquity協議的第二個保障機制:債倉的轉移。債倉轉移

Liquid Global前員工:未參與該交易遭受的黑客攻擊,自己是替罪羊:3月29日消息,加密貨幣交易所 Liquid Global 前日本產品和營銷主管 Marisa McKnight 稱自己并沒有參與交易所遭受的黑客攻擊事件,而是被當作替罪羊。Liquid Global 首席營銷官 Chi Tran 和首席信息官 Graeme Doherty 表示調查機構正在等待在美國和日本對 Marisa McKnight 進行調查,有證據表明她的工作筆記本電腦參與了黑客攻擊。

此前消息,2021 年 8 月 19 日,Liquid 稱其熱錢包遭到攻擊,損失約 7100 萬美元,隨后從 FTX 獲得1.2億美元債權融資。(Coindesk)[2022/3/29 14:23:52]

如果穩定池中的LQTY被清算消耗干凈,Liquity會自動轉入清算的第二個階段。在這個階段中,系統會將剩余的抵押不足的“寶庫”分配給所有的現存“寶庫”,按比例重新分配其抵押率。也就是說,“寶庫”抵押率越高,其收到“來自清算頭寸”的債務和抵押品就越多。通過債倉轉移的機制,可以確保系統不會發生連鎖的清算。假設,情況非常極端,整個系統的抵押率低于150%,這時債倉轉移也解決不了清算問題。系統會啟動恢復模式。恢復模式

Ripple 推出 Ripple Liquidity Hub 計劃,為企業建立加密貨幣流動性平臺:11月10日消息,Ripple 推出 Ripple Liquidity Hub 計劃,該計劃旨在為企業建立加密貨幣流動性平臺,該平臺將利用智能訂單路由從做市商、交易所和場外交易中以最優的價格購買數字資產,企業可以使用 Ripple Liquidity Hub 為他們的終端客戶提供在以最佳價格購買、出售數字資產的服務。該平臺還將通過簡化的 API 避免在集成平臺的過程中消耗過多的時間和資源,并且無需事先存入資金。Ripple 表示,Ripple Liquidity Hub 最初將支持 比特幣、以太坊、LTC、ETC、BCH 和 XRP,并且已和美國比特幣 ATM 公司 Coinme 達成合作,Coinme 將采用 Ripple Liquidity Hub 的底層技術平臺。[2021/11/10 6:43:00]

一旦Liquity系統的整體抵押率低于關鍵抵押率150%,會觸發恢復模式。一旦出現這種極端情況,首先,抵押率最低的“寶庫”會被優先清算,即使它超過110%的抵押率也會被清算,直到滿足關鍵抵押率閥值。這種清算排序的模式會推動系統遠離150%這個清算閥值,讓整個系統抵押率保持相對健康的水平,本身也是一種自我恢復的機制,可以起到威懾作用。從以上可以看出,Liquity通過三級機制來確保系統的穩定性和健康運行。首先通過穩定池實現即時清算,其次是通過債倉轉移消化系統風險,最后是啟動系統恢復模式,確保系統抵押率處于可償付狀態。除了Liquity維持其系統可償付的三大機制之外,還有如下幾點也可關注:贖回

動態 | 加密貨幣交易所Liquid增加BCH/USDC交易對:加密貨幣交易所Liquid宣布推出BCH/USDC交易對,允許用戶將BCH交換為穩定幣USDC。此外,Liquid用戶將很快能夠將其賬戶連接到Bitcoin.com的Bitcoin Cash Register應用程序,并直接接收USDC。[2019/7/10]

一旦有人贖回ETH抵押品,那么,系統收到LQTY后,優先用來償還抵押率最低的“寶庫”,并將相應的ETH轉給贖回人。也就是說,不管是在贖回過程中,還是在恢復模式中,系統中抵押率最低的“寶庫”,有可能被優先清算,即便其抵押率高于110%也是如此。盡管贖回本身不會造成借款人的凈損失,因為借款人失去抵押品同時也消除了相應的債務,但是多數借款人可能并不希望其抵押資產被清算。因此,這會激勵借款人提高其抵押率,防止其抵押率低于其他借款人的抵押率,以免在其他人贖回時被優先清算。這種贖回機制有利于提升系統的安全性。不過,這種機制在實踐中,是否是借款人想要的?需要實踐檢驗。面值固定

動態 | EOS節點LiquidEOS將開發用于EOS數據存儲的解決方案vRAM:EOS節點LiquidEOS將開發用于EOS數據存儲的解決方案vRAM。vRAM允許DApp開發人員將所有相關數據從RAM遷移到由DApp服務提供商托管的IPFS文件,使用RAM專門存儲使用中的數據。使用哈希和B+ Merkle樹,vRAM庫允許EOS DApp開發人員使用優化的數據結構進行高效的數據檢索——多索引表。通過打開稀缺的RAM數據庫,vRAM極大地增加了DApp開發人員的可用資源,這些開發人員希望構建具有大量數據需求的DApp。[2019/1/26]

Liquity系統中的LQTY穩定幣面值固定為1美元,這意味著,用戶可以用1LQTY贖回1美元價值的ETH。如果1LQTY的市場價格低于1美元,LQTY的持有人或者套利者就有動機用1LQTY贖回價值1美元的ETH,可以通過直接套利來穩定LQTY的價格。多前端網絡的激勵

Liquity是個協議,它可以有多個前端,任何人都可以構建運行Liquity協議的前端。同時,為了激勵更多人使用其Liquity協議。它還構建出一種激勵結構,鼓勵更多人開發出更多的前端。前端將會獲得GT代幣,其收獲的GT代幣量取決于前端持續產生LQTY金額數量。同時前端為了吸引用戶,也可以拿自己獲得代幣獎勵給用戶,以吸引用戶參與進來。結語

Maker開啟了去中心化穩定幣的時代,同時也奠定了Maker在DeFi領域中的一哥地位。不過在DeFi江湖新生力量不斷涌動。藍狐筆記在幾天前第一次看到Liquity項目,看到其穩定幣的機制,看到它的與眾不同,這就是一種挑戰者的力量。它不是簡單的重復,而是以一種新的方式構建自己的城池。它的機制可以讓它實現最小化治理,更多依靠機制和算法來實現系統的正常運行。當然其運行機制,尤其是優先清算的機制在實踐中還有待驗證。目前Liquity還在開發中,其創始人RobertLauko是Dfinity的前區塊鏈研究員,目前團隊一共5位成員。希望在DeFi領域看到更多這樣的挑戰,目前中國社區有哪些創新的DeFi項目,歡迎留言。

編者按:本文來自Cointelegraph中文,作者:ZIONQIANG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00美聯儲自今年3月初已經將利率降至零,重啟量化寬松(QE),降低信貸成本,推動落后的經濟。密碼愛好者對這一動作將如何影響比特幣和其他資產的看法很簡單.

1900/1/1 0:00:00交易性格是指我們交易時候體現出來的某一性格特點。我們的自身的交易性格決定了我們選擇什么樣的交易策略,操作哲學.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:LongHashKyleTorpey,Odaily星球日報經授權轉載。目前,Tether(USDT)在穩定幣的市場上并沒有遇到真正的競爭對手.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。再過幾個小時,比特幣減半時刻就正式到來了。看到不少微信上的朋友開始建群,準備一起圍觀這一時刻的到來.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:EricElliot,翻譯:凌杰,Odaily星球日報經授權轉載。 聲明:我不是理財顧問,也不是告訴你把錢投在哪里。BTC和ETH的價值都可能跌到零.

1900/1/1 0:00:00