BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD-2.62%

LTC/HKD-2.62% ADA/HKD-1.22%

ADA/HKD-1.22% SOL/HKD-0.45%

SOL/HKD-0.45% XRP/HKD+0.27%

XRP/HKD+0.27%編者按:本文來自加密谷Live,作者:ConsenSys,翻譯:子銘,Odaily星球日報經授權轉載。在過去幾周里,去中心化金融協議經歷了許多人認為是數字貨幣生命周期中唯一一次的考驗。隨著世界從COVID-19大流行病的影響和恢復,這一考驗仍在繼續。2月12日,道瓊斯指數、納斯達克指數和標普500指數收盤均創下歷史新高。一個月后,全球各地股市熔斷被觸發,以抑制恐慌性拋售現象,美國市場遭遇1987年大跌以來最大的單日百分比跌幅。3月12日證明,傳統金融和分散的金融仍有相當大的關聯性。隨著傳統市場在黑色星期四收縮,數字貨幣市場也在收縮,ETH和BTC價格在不到24小時內下跌超過40%。最近幾周內,眾多的APP、平臺和交易所團隊都給出了自己的分析,并介紹了他們在這一動蕩時期為確保用戶的高可用性所做的努力。本著透明的精神,我們希望對以太坊網絡在這一經濟歷史上的獨特時刻的表現進行分析,并找出未來數字網絡和金融發展的一些要點。以下是從上個月激烈的交易活動中得出的六個數據驅動的結論。這些觀點是結合ConsenSys的分析平臺Alethio而得出的,特別是Alethio的API和定制報告工具。以太坊上的哈希率保持穩定,礦機留在了網絡上

分析:交易者利用新冠病導致的波動性進行交易,導致dYdX貸款發放額激增:4月18日,dYdX發推稱,在過去一年里,dYdX已發放超過10億美元的貸款。在1月之前,每月交易額一直低于1億美元,但2月和3月的交易額突然飆升(共計約7億美元),使dYdX的12個月交易額超過10億美元。dYdX創始人Antonio Juliano稱,隨著新冠病疫情蔓延,加密貨幣波動率飆升,交易員紛紛涌向交易所,利用其保證金交易工具。人們喜歡在市場波動時進行交易(尤其是杠桿交易)。dYdX運營主管尹卓勛稱,隨著交易者最大限度地暴露于快速變化的市場環境,借貸隨著波動性而增加。“與最近幾個月相比,2月和3月加密市場波動性更大,因此我們看到dYdX的借貸和交易量都相應增加。對我們來說,這兩個月都是創紀錄的。”盡管石油等傳統資產類別的波動性已超過加密貨幣,但新冠病爆發引發的市場動蕩導致DeFi平臺活動激增。Uniswap表示,交易者紛紛利用價格的瘋狂波動,3月中旬交易量幾乎翻一番,創下歷史新高。dYdX被迫不斷改變收費結構,以處理大量訂單積壓。盡管Juliano承認,隨著波動水平下降,dYdX交易量和新貸款發放量已開始減少,但仍遠高于1月的水平。(CoinDesk)[2020/4/23]

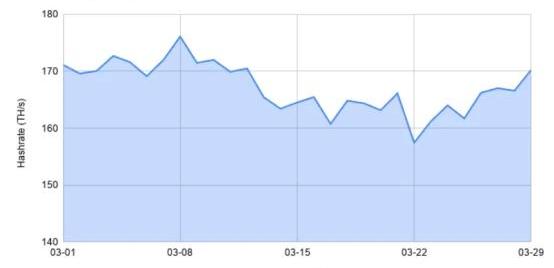

哈希率指的是以太坊礦機的運行速度,具體來說是指每秒鐘猜出的哈希數,用于求解一個區塊交易的隨機數。在3月12日這個最不穩定的一天,即3月12日期間,以太坊主網的哈希數穩定在大約170TH/s。在3月12日-18日這一周內,日均哈希值為約為165TH/s,與3月份的日均水平約167TH/s幾乎持平。與比特幣等其他區塊鏈相比,以太坊的哈希率保持穩定,比特幣的挖礦哈希率下降了20%。總的來說,這意味著在價格波動期間,大部分礦機都留在了網絡上。

健康創業公司Snark Health加入加州大學伯克利分校區塊鏈孵化器,旨在對抗新冠病:加州大學伯克利分校的DLT孵化器項目伯克利區塊鏈Xcelerator,已經將健康創業公司Snark Health納入其春季團隊。Snark Health尋求通過為數據驅動的討論和共享經驗建立框架來對抗新冠病(COVID-19),旨在快速傳播信息以改善患者治療結果。Snark平臺旨在促進個人、非政府組織和地方、州和國家各級政府機構之間交流有關新冠肺炎的最佳做法和信息。Snark目前正在推出一個非結構化的補充服務數據系統,用于向無法使用智能手機或互聯網的社區分發信息。該公司計劃開發“虛擬健康社區”和用于臨床研究的分布式框架。Snark網站還概述了開發加密貨幣的計劃,這種貨幣將允許醫生和病人通過參與Snark的數據貨幣化計劃(被稱為Hippocratic Coin)來賺錢。(Cointelegraph)[2020/3/30]

Gas價格陡增但迅速回歸正常水平,以太坊的激勵機制發揮作用

美國國會新冠病刺激法案最新版本取消“數字美元”提案:美國國會新型冠狀病刺激法案最新版本中已取消“數字美元”提案。此前消息,美國民主黨于3月22日發布的刺激法案中提到一項條款,如果該條款獲得通過,將創建一種“數字美元”,用于提供刺激資金。(The Block)[2020/3/24]

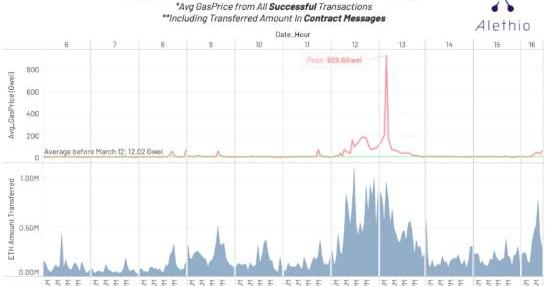

3月12日和13日,由于用戶爭先恐后地將ETH套現或兌換成穩定幣,Gas的日均價上漲到78Gwei和85Gwei。然而,在隨后的幾天里,Gas價格又回到了日均值約12Gwei。該網絡很好地應對了這兩天的激增活動。

去中心化交易所以0停機出色的處理了這一歷史級交易量

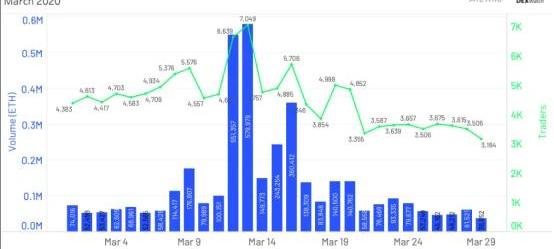

在3月12日市場下跌期間,DEXs在沒有發生任何重大問題、攻擊或中斷的情況下,處理了驚人的交易量。DEXs記錄了55萬ETH的交易量,和6,639個獨立交易員的交易。在Alethio的dex.watch檢測的17個活躍的DEXs中,僅在3月12日就成交了約7000萬美元,其中Uniswap的交易量為4200萬美元,是3月份日均交易量的近6倍。到了3月17日,ETH的日交易量和整個DEX的唯一交易員數量都恢復到了暴跌前的水平。這說明恐慌雖然是真實發生的,但也是短暫的。

德國軟件工程師Afri確診感染新冠病,近期曾參加以太坊社區會議EthCC:近期曾參加巴黎以太坊社區會議(EthCC)的德國軟件工程師Afri Schoedon發推表示自己已確診感染新型冠狀病。Schoedon稱,考慮到癥狀和時間,自己很可能是在EthCC期間被感染,并提醒參與EthCC后出現流感癥狀的人員接受測試并留在家中隔離。

此前報道,Torus聯合創始人Zhen Yu Yong于3月11日發推表示自己被診斷為新冠肺炎。Zhen近期曾參加過EthCC會議及以太坊倫敦會議(ETHLondon)。ETHCC于3月3日-5日在法國巴黎舉行,ETH London大會于2月28日-3月1日在倫敦舉行。兩個大會的日程表顯示V神作為演講嘉賓出席,出席會議的還有以太坊開發團隊ConsenSys創始人Joseph Lubin。[2020/3/14]

文在寅宣布對新冠病“作戰”,韓國政府進入24小時全面戒備狀態:韓國總統文在寅今日表示,隨著大邱和附近的慶尚北道新冠病危機達到頂峰,韓國宣布對新冠病“作戰”,政府所有機構進入24小時全面戒備狀態。(韓聯社)[2020/3/3]

相比之下,美國證券交易所在3月中旬曾四次停止交易。市場熔斷機制是在1987年最初的黑色星期一之后設立的,目的是讓最新的準確信息流入市場。熔斷機制最近一次更新是在2013年,以防止高頻交易驅動的閃崩。然而,這種抑制機制可能會產生一個意想不到的后果,即那就是干擾了有效定價,加劇了試圖擊敗這種抑制機制的交易者的恐慌性拋售。另一個有趣的數據點:Robinhood這一免傭金的交易平臺在3月初經歷了技術性故障。這次故障與熔斷無關,而是與Robinhood的基礎設施受到了壓力有關。可互操作的DeFi協議允許用戶快速移動資產和跨平臺互動

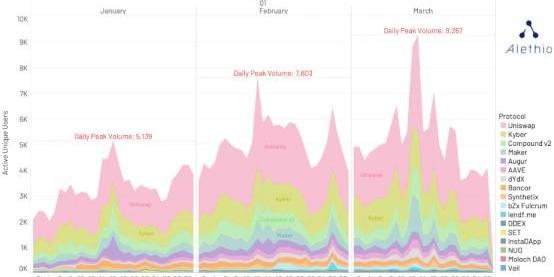

3月13日,DeFi協議的活躍用戶在24小時內達到了9,267個,占Q1季度總的8萬獨立用戶數的11.5%,達到了峰值。

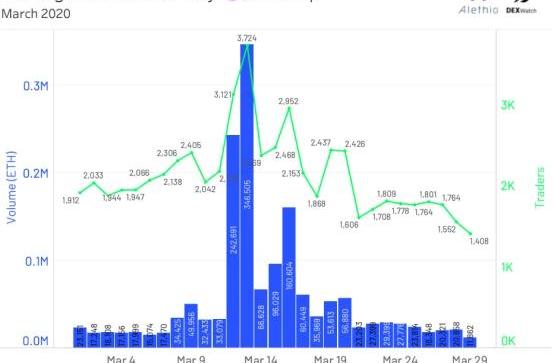

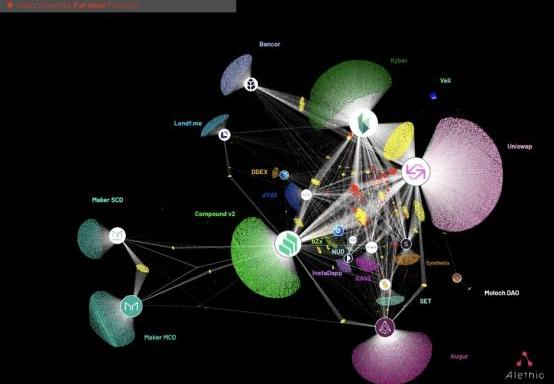

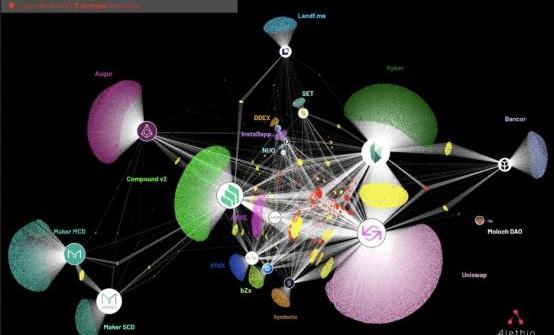

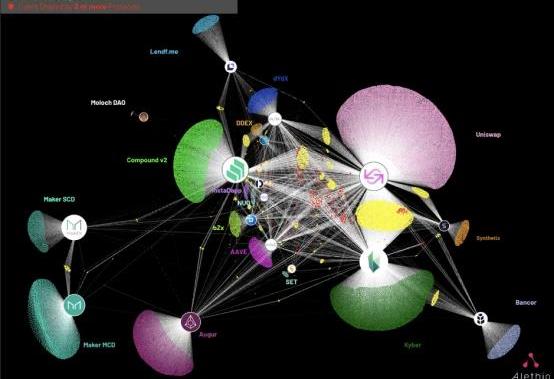

不過,比起整體的DeFi用戶數量這一數據而言,更有趣的是與多個DeFi協議互動的用戶數量,因為它們可以讓人窺探到網絡未來的趨勢和不同平臺之間的互通性。對比1月、2月和3月之間的用戶行為,很明顯,在3月中旬的市場震蕩期間,用戶從借貸的長線博弈中遷移,聚集在Uniswap和Kyber等DEX周圍,轉而投向穩定幣等避風港資產。

這種因黑色星期四而增加的用戶重疊現象,即上圖中與Uniswap和Kyber互動的用戶密集的黃色云層,反映了DeFi用戶可以輕松地進行資產互換和交易所之間的移動。像Kyber這樣的DeFi協議也聚合了鏈上的流動性來源,如Uniswap和其他DEXs,使用戶能夠調用單一的智能合約功能,實現更有效的價格發現。穩定幣受到追捧,Dai的抵押不足測試了Maker對完全去中心化的承諾以及近期數字貨幣支持的穩定幣的可行性

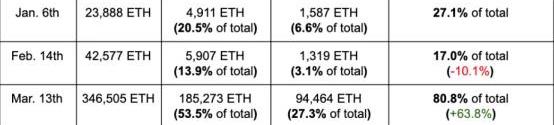

穩定幣是一種數字貨幣資產,其價值與法幣或一籃子資產掛鉤以防止劇烈波動。像Dai這樣的數字貨幣穩定幣需要以太幣作為抵押資產,需要在智能合約托管中持有。穩定幣的市值繼續呈上升趨勢,因為數字貨幣持有者們在保持流動性的同時,也在努力降低資產風險。下圖是本季度每個月Uniswap交易所處理最大交易量的日子。在3月13日,僅Dai和USDC就占到了Uniswap交易量的80%以上。

正如很多人分析的那樣,上個月,Dai穩定幣經歷了一次獨特的壓力測試。3月12日,我們通過Codefi的Defi評分觀察到Dai幣池的DeFi評分急劇下降。在市場震蕩期間,用戶急于在Compound和dYdX等平臺上借到Dai,以避免自己的抵押債務頭寸被清算。隨著人們借貸Dai,個別資產池的利用率提高,流動性降低。有限的流動性推動了一個資產池的DeFi得分下降。3月中旬的價格下跌瞬間將MakerVaults清算到了150%的抵押率以下,使得價值400萬美元以上的Dai幣抵押不足,而穩定幣則坐在1.00美元的掛鉤之上。網絡Gas費用的增加給Maker協議帶來了一些后果。MCD-Medianizer,即Maker的鏈上交易流在交易隊列中卡住了,使準確的價格更新停滯不前。這使得一些Vault的所有者可以挽救他們的CDP,但對其他人來說也意味著一旦價值中介更新后,他們可能就面臨著即時和徹底的清算。此外,一些清算者利用停滯的交易流,通過增加交易費的方式在債務拍賣中搶先出價,并以0Dai的出價獲得了總共超過800萬美元的ETH。這些反常現象刺激了整個DeFi社區的對話,即討論是否需要類似于傳統市場的熔斷機制,以及這些實際上是否屬于反常現象,或者說系統是否按照設計的那樣運行。在市場震蕩后的幾天里,MakerDAO在平臺上增加了由法幣支持的、也是更中心化的USDC穩定幣作為抵押品,最近還拍賣了500萬美金的MKR代幣以彌補虧損,讓Dai更接近1美元的價格。數字資產與傳統金融市場的資產更具相關性,但是數字的透明度有讓它們又有所不同

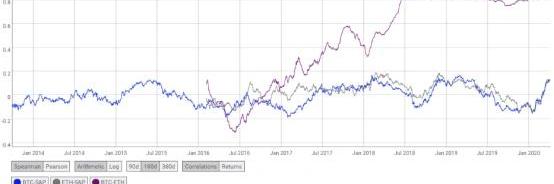

上個月的市場震蕩證明了數字貨幣和傳統資產仍然是相通的,下面的S&P500指數、BTC和ETH的價格相關性圖中的顛簸就證明了這一點。

對于很多投資者來說,數字貨幣仍然屬于更廣泛的投資組合中的“另類投資”,且對于傳統市場的不可預測性和不透明性而言并不是一種完全被采納的對沖資產。通過對用戶的入駐,以及對DeFi的宏觀經濟的不斷完善來看,傳統金融和去中心化金融的脫鉤和"脫鉤"仍然還要從長計議。如果說上個月的市場震蕩有什么重大教訓的話,那就是數據的可用性和透明度是去中心化金融乃至全球金融成功的關鍵。區塊鏈生態系統出現于2008年,是對圍繞著有資產、僵尸銀行和評級洗錢缺乏透明度的直接反應。Dai上個月的抵押資產不足對DeFi來說是一個挑戰,但也同樣推動者加密社區的發展。BlackRock全球固定收益首席投資官RickReider似乎最能理解全球市場參與者的迷茫。“如果你不知道世界上最安全的資產在哪里,那么要想弄清楚其他的東西在哪里就變得幾乎不可能了。”在這個動蕩的時代,Ethereum網絡的透明度有助于這種尋找。ConsenSys的全球Fintech聯合負責人LexSokolin最近聲稱:“我們將從這場危機中得到的是一個關于信任、透明、或許最重要的是關于我們系統健康的新信念體系。”

幾個月前,嘉楠歡慶上市的盛景仿佛還在眼前,然而看到嘉楠剛剛發布的財報,只有感嘆“礦業維艱”。目前嘉楠股價為3.2美金,距離9美金的發行價跌去近60%.

1900/1/1 0:00:00數年前,甚至早于美國確立數字貨幣監管框架之前,一些海外頭部機構率先通過STO這種方式,在數字資產領域埋下了種子。美國知名電商平臺Overstock就是其中之一.

1900/1/1 0:00:00來源/LongHash4月15日,美國總統特朗普宣布將會暫停提供資金給世界衛生組織WHO,他表示在新型冠狀病疫情爆發的應對上,WHO“未能履行其基本職責”.

1900/1/1 0:00:00捷克貴族Lobkowicz家族將舉辦NFT拍賣,以籌集修復包含貝多芬手稿等文物的資金:9月30日消息.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:PriyeshuGarg,編譯:Unitimes_David,星球日報經授權發布.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 前面我們說到,英國紐波特市有人因為丟失藏有7500枚比特幣的硬盤而懊悔至今;而挪威這位主人公KristofferKoch卻借著四.

1900/1/1 0:00:00