BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+2.4%

LTC/HKD+2.4% ADA/HKD+1.33%

ADA/HKD+1.33% SOL/HKD+1.17%

SOL/HKD+1.17% XRP/HKD-0.36%

XRP/HKD-0.36%編者按:本文來自頭等倉區塊鏈研究院,作者:EmilioFrangella,翻譯:Tracey_頭等倉,Odaily星球日報經授權轉載。過去一周,DeFi承受巨大壓力。全球流行病新冠肺炎造成局勢動蕩,不確定的經濟政策,大國嚴格的隔離政策,致使全球金融市場暴跌,加密市場也未幸免。3月12日至3月13日,所有加密資產暴跌50%~60%。尤其ETH,24小時從193美元一路狂跌至95美元。

3月12日至13日,ETH價格下跌,來源:glassnode突然的價格下跌如多米骨諾牌般,帶來一連串效應,以太坊網絡迅速被堵塞。燃料價格瞬間飆升至200+gwei,許多投資者從熟稱避風港的穩定幣撤資。尤其在DeFi領域,去中心化協議涌現前所未有的交易量。一邊是Uniswap和Kyber均創下歷史新高,一邊是貸款協議難以跟上清算的步伐,預言機運營商使出渾身解數推動一個堵塞的網絡更新資產價格。

3月13日,燃料價格升至400gwei,來源:glassnodeDeFi從未經歷如此大場面,DeFi的組合性被推至意外測試之下。一場異乎關鍵的測試展開了,尤其對于Aave而言。Aave僅運行了兩個月,在如此短的時間內又出現了爆炸性增長,給應急程序帶來的壓力可想而知。壓力測試的結果如何?可以吸取什么教訓?利好

委內瑞拉正研究在貿易中增加使用加密貨幣的可行性:委內瑞拉總統尼古拉斯?馬杜羅在制憲國民議會上提出一項反制裁法,即,在委內瑞拉國內和國外貿易中使用石油幣和其他加密貨幣,使包括國家的和私人的所有加密貨幣都可使用。尼古拉斯?馬杜羅表示,該國正在研究除石油幣外在貿易中使用加密貨幣的可行性,這些加密貨幣既可能是私人工具,也可能是國家工具。(俄羅斯衛星通訊社)[2020/9/30]

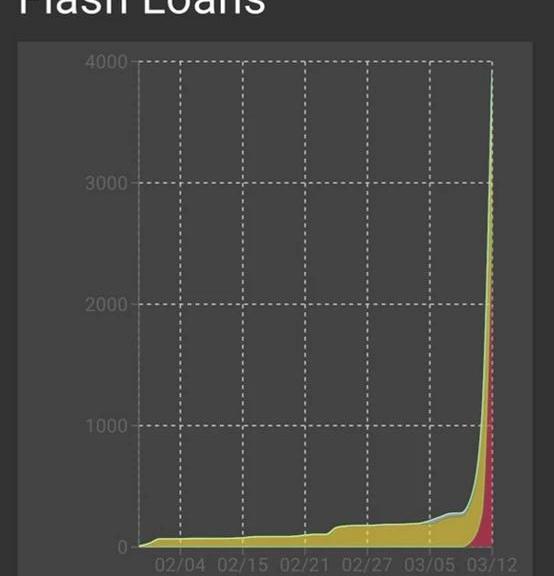

DeFi方面DeFi存活下來是一個巨大奇跡。縱觀全局,我們見證了協議對一連串事件的迅速反應,適應了由區塊空間原始需求引致的結算層極端情況。其實,用戶愿意支付高達400+gwei燃料費提交交易,這是利好。也就說,即使繳納高額的手續費,交易依然有正收益。也就意味著,DeFi是一個有著極大需求的生態系統,它將一直存續下去。Aave方面Aave在這次幣價危機中,異軍突起。由于及時地與DefiSaver整合,所以能支持MakerVault所有者自我清算或自動去杠桿化頭寸,于是閃電貸出現了爆炸式增長。隨著用戶使用DefiSaver功能去杠桿化CDPs,短短幾小時,ETH的閃電貸總量從270ETH飆升至12500ETH。

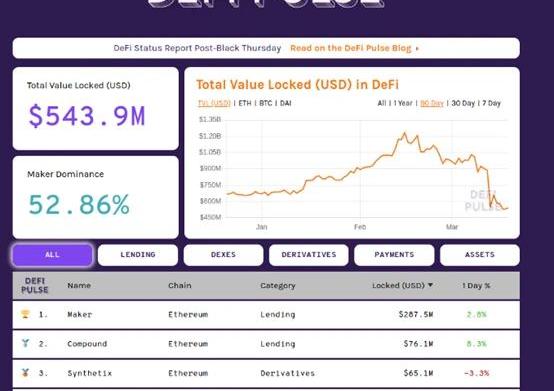

閃電貸插針閃電貸的迅速增長帶來了一個正面的結果:24小時內,儲戶的收益增加了8.5倍。也就是說,儲戶在Aave儲存ETH獲得了年化12%的收益率。雖然這種極端閃電貸交易量由市場來決定,很難一直持續,但Aave還是為整個DeFi領域的ETH儲戶帶來了最高的收益率。由于閃電貸的出現,Aave目前擁有ETH市場最高的儲戶收益率此次危機產生的另一個正面結果是,Aave保住了鎖定在平臺上的大部分資產。與其他協議相比,Aave可以由多種資產作擔保品,使得Aave協議不易受DAI問題的影響。由于關閉MakerVault的用戶,對DAI產生了很高需求,所以許多其他借貸協議的TVL幣價持續下跌。因為流動資金所有者取出加密資產,Uniswap也流失了大筆流動資金。最終,Aave擠進DeFiPulse排名的第四位。

動態 | 加密貨幣托管商BitGo現支持加密貨幣抵押服務:據Decrypt今日消息,加密貨幣托管服務提供商BitGo現在支持加密貨幣抵押,以作為其保險托管服務的一部分。[2019/10/4]

DeFiPulse排名另一個正面的結果是,協議獲得迄今為止最高的手續費,僅24小時內就達到了114ETH,相當于14,500美元。一部分原因是閃電貸的出現,另一部分原因是用戶為避免清算,償還了他們的頭寸。即便用戶緊急償還了貸款,但協議中的貸款總額仍在不斷上升。

今日的Aave借款和還款弊

DeFi方面這次幣價危機,反應了對于目前的結算層來說,DeFi當前的生態過于龐大。我們需要以太坊來擴容,因為當底層被堵住了,DeFi協議就難以正常工作,并且隨著DeFi增長,協議會越來越復雜。舉例,分析預言機問題。對DeFi來說,最重要的是報出正確的最新價格。這樣用戶能夠及時觸發清算,避免資金損失。由于燃料價格突然上漲,預言機運營商很難維護最新價格。特別是,一邊MakerDAO預言機在多個小時內報告的都是無效的ETH/USD價格,一邊預言機運營商要解決由于網絡需求突增,導致交易混亂的情況。這給系統的多個參與者造成了很大的混亂,最終導致Maker在0競價拍賣中損失了400多萬美元的抵押品。

政策 | 加拿大稅務局正在打擊有關加密貨幣稅收的不合規行徑:據Cryptonews報道,加拿大稅務局(CRA)正在打擊加密貨幣稅收相關的不合規行徑。CRA暗示,全國各地的個人和企業需要遵守法規,否則可能面臨起訴。CRA在經過調查后了解到,加拿大有許多類型的加密貨幣和相關業務,其不合規的風險很高,這將加強合規工作在這個領域的重要性。 據此前報道,CRA自2017年以來一直在運營專門的加密貨幣單位。今年早些時候,該單位證實正在對涉及加密貨幣交易、挖礦的公司或個人進行約60項審計。CRA證實,這些審計仍在進行中,結果尚未公布。但CRA表示知悉許多逃稅案件都涉及加密貨幣,且加密相關的稅務犯罪正在變得越來越復雜,越來越多的案件涉及某種網絡或加密組件。 此外,加拿大正在參與J5(注:一個由美國、英國、荷蘭、澳大利亞和加拿大代表組成的稅務機關聯合工作組)跨境調查,目前已經確定了50多起涉及國際逃稅案件調查線,其中包括一家未披露身份的全球金融機構及其提供避稅便利的中介機構。[2019/6/15]

DeFi儲戶承受巨大壓力第二個負面影響是,許多用戶由于擁堵,無法調整倉位,眾所周知,管理CDPs很困難,即便是最謹慎的用戶也會因為價格的突然下跌而措手不及。結果導致,即使理論上能夠保住倉位的用戶,最終也被清盤,這種情況最好永遠杜絕。所以我們需要設計更精致的工具,避免網絡擁堵的情況,讓用戶安心地用自己的抵押品做交易。Aave方面下跌期間,Aave經歷了大量的清算。

聲音 | CBOE董事長:加密貨幣ETN的不存在降低了投資者對比特幣期貨的吸引力:芝加哥期權交易所(CBOE)董事長愛德華?蒂利(Edward Tilly)對近期撤銷比特幣ETF的申請表示,期貨是一種半共生的投資工具,在交易所交易票據(ETN)的存在下往往會蓬勃發展。ETN為小型散戶投資者提供了一條有吸引力且容易進入市場的途徑,ETN為大型投資者提供了有效對沖交易的機會。由于加密貨幣市場跟蹤指數目前還不存在,所以也沒有可用的加密貨幣ETN。因此,華爾街投資者失去了對沖的機會,這使得比特幣期貨對他們的吸引力大打折扣。交易所交易票據(ETN)與交易所交易基金(ETF)類似,當投資ETN時,用戶實際上是從一個叫做承銷商的發行實體那里購買了一個無擔保的債務票據。[2019/1/27]

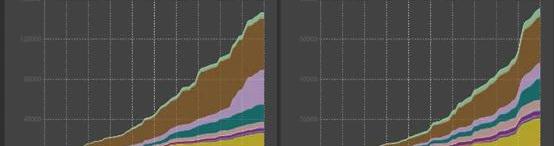

3月13日星期四的黑天鵝事件,清算資金達55萬美元在這次加密危機當中,Chainlink預言機的基礎設施運作順暢。由于運營商無法推進交易,交易一開始,Chainlink參考數據合約的價格就被卡停。運營商不得不取消之前支付正常燃料價格的交易,并啟動緊急交易,保持費用更新,費用維持在極高的水平。節點卡了大約兩個小時,手續費才緩慢降下來。

Dash Core首席執行官:人們收到退稅后 會有新的資金進入加密貨幣市場:為Dash投資者推出的軟件Dash Core的首席執行官Ryan Taylor表示,最近幾周人們開始拋售加密貨幣以支付即將到來的稅款。但是隨著4月17日報稅截止日的來臨,這些投資者中的大部分都已經繳納了稅款,而且一些投資者已經收到了來自加密貨幣的退稅。由于報稅截止日的賣亞已經平息,當人們拿到退稅后,就會有新的資金進入加密貨幣市場。[2018/4/18]

黑天鵝事件中Chainlink節點支付的燃料費這不怪Chainlink,是以太坊網絡內部機制導致,同時這也是一個亟待解決的難題。和往常一樣,Chainlink團隊高度專業,整晚趕工,系統逐步恢復正常。總之,在使用DeFi協議的預言機網絡中,Chainlink預言機基礎設施性能更出色。但這還不夠,我們需要努力建立一個即使在極端情況下,也能高度穩定的預言機網絡。我們還未達到這個標準,但肯定的是,Chainlink會為市場提供最佳的預言機體驗。丑聞

DeFi方面這次加密危機,爆發了許多“丑聞”。第一個丑聞,由于Maker拍賣系統設計缺陷,Maker損失逾400萬抵押品。綜合因素加上管理員可以從0開始拍賣抵押品,允許管理員報價0清算某些Vault,最終導致免費獲得抵押品,系統損失慘重。

MakerDAO上的0標價拍賣于是引發了MakerDAO的一系列反應,首先是拍賣挖出的MKR,彌補協議負債。做出應急計劃,Maker系統挖掘MKR,在公開市場上出售,彌補壞賬。還導致許多Vault所有者沖進市場,搶奪DAI以平倉。導致DAI價格飆升,一度接近1.1美元。為此,Maker立即將DSR從4%降至0%,將穩定費從4%降至0.5%,刺激DAI的鑄造。然而,這還遠遠不夠。由于Maker的不確定性,用戶沒有足夠的動力去開新的Vault、鑄造DAI。因此,Maker被迫緊急將USDC作為抵押品。雖然是為了幫助Maker穩定代幣匯率,而采取的緊急方案,但由于增加了中心化風險,在DeFi社區引起了多方關注。第二個丑聞是多個DeFi協議引發瘋狂清算。

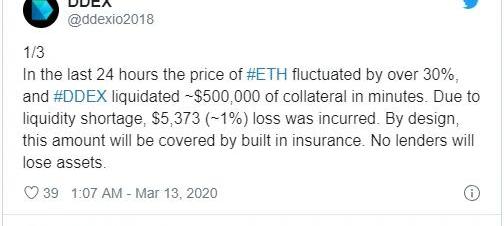

3月13日,1000多萬美元債務被以Compound和DyDx的形式清算盡管這不是DeFi的差錯,但作為構建者,我們需要提升系統,幫助用戶避免損失。Maker并非唯一一個遭受虧損的平臺。由于價格的突然下跌,DDEX和Nuo都遭受了少量損失,損失由各自的保險基金承擔。

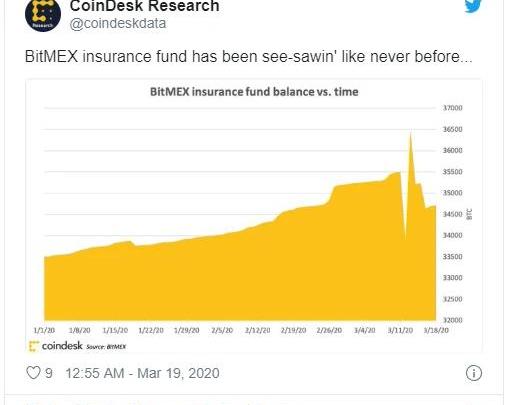

盡管它不是一個DeFi平臺,但中心化交易所BitMex也出現了虧損。

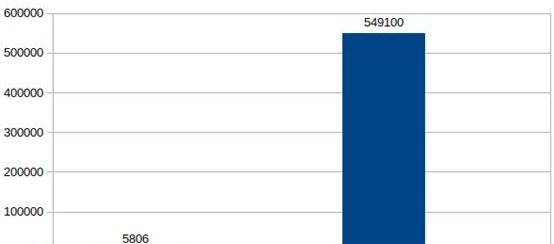

Aave方面Aave方面的情況如何?Aave協議也遭受了一些損失。具體是,目前有3個無抵押債務頭寸,總計7001美元。損失如下:0x47c25e17ad64ddc7900013cd4a6d94a90eecc94e:丟失4071USDC。0x82962092794a317531fea79e70951dc04a81ae80:丟失2423TUSD0xa6cf7545af8caaea4ad27ed90e3017b3f6ac93ce:丟失500USDC。損失是如何造成的?原因是3月12日至13日第二次價格突然下跌期間,清算人的流動性不足。當ETH價格達到95美元時,平臺上沒有足夠的活躍清算人清算所有頭寸。于是,這三個頭寸被遺留,它們的健康值低于擔保不足的閾值,從某種程度上說,也就是抵押品的價值不足以覆蓋借款金額加上清算獎金,所以清算人沒有清算的動機。我們開始手動清算,但由于清算系統的工作方式是,將未覆蓋的清算獎金都當作平臺的債務。既然是我們在清算擔保不足的貸款,我們可以用清算的擔保品和剩余的清算獎勵去覆蓋壞賬,所以沒有出現實際虧損。況且,清算系統本身確實完全按照設計運作。造成名義損失的原因是缺乏清算人,或者更具體地說,“清算人”生態系統還不夠龐大,無法完全克服這次危機。如何防止這種情況再次發生?

這次加密危機給我們上了很好的一課。總體而言,我們對DeFi協議的執行情況十分滿意,但減輕此類極端事件,還有上升空間。接下來的幾周,我們會通過以下方法來改善清算人的生態系統:發布清算用戶界面。雖然正常情況下,用戶無法通過用戶界面清算,但在網絡極度擁擠的情況下,用戶界面可以將非技術用戶納入到清算人的網絡中來。AndreCronje發布了一個用戶界面,允許Aave使用閃電貸清算。

發布Aave集成清算教程。教程會既豐富又簡約。發布一個開源清算機器人,滿足更多人清算。

Tags:EFIDEFIDEF加密貨幣Scarcity DeFiDefiPlazaDefilancer token綠洲幣是加密貨幣嗎

新冠病仍在全球肆虐,各行各業都在積極參與抗疫。區塊鏈行業中,鏈圈積極開發相關平臺,助力防疫物資的上鏈追溯;一直沒有找到“用武之地”的礦圈,最近卻開始行動起來,貢獻算力,尋找病的潛在治療方案.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析 | 資金費率保持高水平,多頭情緒仍濃:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:adietrichs,翻譯&校對:裴奇&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00摘要:歷史表現上看,比特幣與黃金的正向相關性在近年有明顯增加。目前,比特幣與黃金、美元指數的關聯系數在下降,而與標普500指數的關聯性呈上升趨勢,且與2018年底美股大跌時的表現相似.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:金走車,Odaily星球日報經授權轉載。去年年底在一次區塊鏈論壇上,銀保監會監事陳偉鋼提出:大數據是生產資料,人工智能是生產力,區塊鏈是生產關系.

1900/1/1 0:00:00文|辛巴推動人類進入有序的信息數據社會,必須走出區塊鏈誤區。3月18日美股第五次熔斷,華爾街11號的紐交所成為巨震震中,到處是惶恐無助的人群,我們熟悉的生活忽然進入未知節奏.

1900/1/1 0:00:00