BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD-0.16%

ETH/HKD-0.16% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+0.6%

ADA/HKD+0.6% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+1.68%

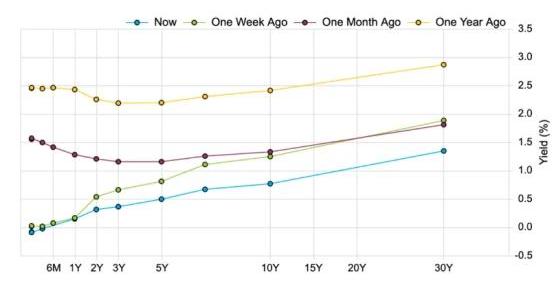

XRP/HKD+1.68%編者按:本文來自加密谷Live,作者:YOGITAKHATRI,翻譯:子銘,Odaily星球日報經授權轉載。美國迎來負利率時代,但穩定幣發行方似乎不太擔心。所有排名前五的穩定幣發行人都對TheBlock表示,他們將繼續保持1:1美元錨定。Bitfinex總法律顧問StuartHoegner表示:“Tether將繼續保持100%儲備金支持。”目前,美國已經迎來負利率時代。1個月期和3個月期美國國債收益率報價分別為-0.046%和-0.056%,原因是在冠狀病危機期間投資者紛紛尋求更安全的資金避風港,即“flighttosafety”。在這種情況下,與美元掛鉤的穩定幣的發行方可能會遇到一些維持穩定幣與美元1:1錨定的挑戰。這是由于穩定幣發行方將抵押的美元保留在銀行賬戶中并從中賺取利息。而在負利率的情況下,他們將被收取存放資金的費用,這可能導致這些帳戶中的美元少于流通中的穩定幣數量。Blockchain.com研究負責人GarrickHilema表示:“負利率可能會對美元支持的穩定幣的現狀構成挑戰。”“特別是穩定幣運營商持有的資產支持類型可能需要在負利率環境下進行調整,而這種變化可能會給維持1:1釘住匯率帶來額外的風險。”

富達數字資產研究主管:負利率可能是歐盟投資者涌向比特幣的原因:金色財經報道,富達數字資產研究主管Ria Bhutoria表示,歐洲投資者對比特幣的興趣遠高于美國投資者,歐盟銀行施加的負利率可能會解釋為什么歐盟投資者紛紛涌向了比特幣。負利率可能是在面對政府干預時,投資者認為比特幣具有吸引力的原因之一。Bhutoria表示,富達最近對800家機構投資者所做的調查顯示,25%的歐洲投資者認為,比特幣不受政府干預的特點很有吸引力,而美國投資者的這一比例只有10%。此外,另一種解釋可能是,歐洲人可能覺得政府創造了一個嚴格監管的環境,因此去中心化資產創新相對獨立的特性可能對他們更具有吸引力。她指出,除了專門的加密對沖基金和風險基金外,機構投資者主要對比特幣特別感興趣。[2020/6/20]

畢馬威顧問:地緣動蕩及負利率等因素將使BTC需求很快增加:畢馬威會計師事務所顧問、Blockware Mining首席執行官Matt D’Souza近日表示,目前有四個原因導致比特幣的需求將很快增加。假設市場供應穩定,這應與價格上漲相關。她提到的四個原因為:1.地緣動蕩不斷加劇(包括陷入困境的中美關系);2. 負利率在世界主要經濟體中持續存在,比特幣將從中受益;3.為應對持續的經濟衰退,政府及央行繼續印鈔數萬億美元。比特幣的稀缺性讓其不斷升值;4.隨著時間的推移,比特幣繼續成為一種支付系統。(Bitcoinist)[2020/5/30]

Tether:并不擔心負利率帶來的影響

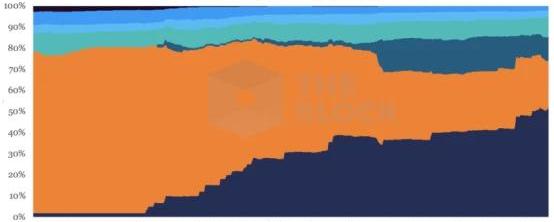

盡管存在負利率的情況,但擁有現有穩定幣市場份額超過80%的Tether仍然相信他們有能力繼續與美元保持1:1錨定。“我們的儲備資產是指傳統的貨幣和現金等價物,并且可能不時還包括Tether向第三方提供貸款而引起的其他資產和應收賬款。如果我們處在負利率環境中,我們仍然有能力在交易中獲得收益。Tether的姊妹公司Bitfinex的總顧問StuartHoegner告訴TheBlock,Tether將繼續保持100%儲備金支持。Hoegner拒絕評論將要采用的具體策略。

彭博社:美聯儲應在下周實施負利率:羅切斯特大學經濟學教授、前明尼阿波利斯聯儲主席納拉亞娜-科赫拉科塔(Narayana Kocherlakota)在彭博社撰文稱,美聯儲官員將在下周召開例行貨幣政策會議,經濟學家認為,由于尚未研發出有效疫苗,新冠疫情引發不安情緒可能會延續至2021年,美國失業率會觸及兩位數水平,全球需求也將持續下滑。

在這種可怕情況下,央行應該降息,旨在刺激經濟增長和創造就業。如果美聯儲主席杰羅姆-鮑威爾(Jerome Powell)再降息0.25個百分點意味著美聯儲支付給銀行存款準備金利率將下行至負值區域。不過美聯儲官員們擔心負利率也會拖累銀行盈利能力,拉低股價,導致金融體系更容易受到危機沖擊。[2020/4/26]

Coin Shares首席執行官:未來負利率環境和全球大規模的量化寬松是對比特幣的真正考驗:金色財經消息,Coin Shares首席執行官Jean-Marie Mognetti認為,現在是比特幣展現其彈性和持久性的時候了。Mognetti解釋道:“我們正看到全球一切事物的重新定價——從石油、到股票、到債券、到國債,沒錯,甚至是比特幣。我們認為,比特幣是一種暫時避險的資產交易,就像其他在歷史上被視為避險的資產在傳統市場上交易一樣。未來數月乃至數年,我們將看到負利率環境和全球范圍內大規模的量化寬松,這將是對比特幣的真正考驗。”(Live Bitcoin News)[2020/3/16]

其他大型穩定幣發行方

第二大穩定幣發行方CENTER也表示其USDC仍具有維持與美元1:1兌換的能力。“USDC的儲備資產受中央財團的網絡規則和儲備投資政策約束,資本保護和流動性是財團的主要任務。這些儲備資產均是流動性水平較高的資產。Circle的全球企業傳播高級副總裁JoshHawkins向TheBlock表示:“我們將密切關注收益環境,更多的是負利率水平的程度,并將繼續確保1USDC始終具有兌換1美元的價值。”但Coinbase拒絕就此事發表評論。其他頂級穩定幣發行方,包括Paxos,TrustToken和Gemini,都表示將確保維持1:1的比率。“我們對此有長遠的看法,我們懷疑負利率是否會在美國持續太長時間。因此如果發生這種情況,我們將用我們公司資金來承擔相應成本,”Paxos市場營銷和傳播副總裁DorothyChang向TheBlock表示:“我們托管的所有美元支持的穩定幣—PaxosStandard,BinanceUSD和HuobiUSD將保持1:1的兌換比率。”另一方面,一位TrustToken的官方人員承認負利率環境是“嚴重的”經濟風險因素,但表示這些對TrueUSD與美元的比價“不會構成威脅”。他說:“在最近的利率變化之前,TrustToken一直在與銀行和信托合作伙伴合作,以實現高于市場的利率,而且我們有能力應對當前利率下降的環境,并在可預見的未來繼續保持穩定幣全額美元支持水平。”Gemini發言人表示,該公司計劃采取“維持整體經濟水平”的措施以在負利率情況下維持Geminidollar與美元1:1的錨定。他們拒絕提及將要采用的具體策略。Binance方面拒絕就其BUSD穩定幣對此事發表評論。但是正如Chang所稱,由于BUSD是由Paxos管理的,因此它將保持1:1的錨定。負利率環境將持續存在嗎?

分析 | 幣安研究院:全球負利率債務市值再刷新高 助推比特幣作為另類資產的崛起:據幣安研究院,根據彭博-巴克萊的負利率債指數,全球投資級負利率債務規模本周突破13.4萬億美元。如果持有到期,相當于負利率債券投資人需要借出錢的同時還要付錢給借款方。這樣畸形的市場結構是因為全球主要央行近半年來突然轉向鴿派,增加了投資人們對債權類資產的投機情緒(也有人認為是對未來的悲觀預期增長)。最近比特幣的市值也和負利率債券規模一起上升,傳統投資越來越低的回報和越來越高的風險,可能正在幫助比特幣作為一種另類資產的崛起。[2019/7/25]

Blockchain.com的Hileman表示,美國普遍存在和持續出現負利率的可能性是一個“爭論激烈的話題”,但美聯儲一直反對“根據迄今為止的經濟環境引入負利率水平。”Hileman向TheBlock稱:“如果負利率擴大并持續存在,那么穩定幣發行方的一種可能的解決方案就是從硬性的1:1錨定掛鉤制轉向類似Libra的凈資產價值模式。即如果任何穩定幣發行方確實選擇更改其資產支持的構成,該模式允許資產支持價值的波動。但發行方應向用戶公開披露這些更改。”芝加哥大學經濟系助理教授GinaPieters自2014年以來一直投身于數字貨幣和區塊鏈之中。她表示,負利率環境對于“100%資產支持”的穩定幣來說并不算什么。她稱負利率環境是不會持續太久的:“美聯儲不會將利率設置為負,但市場利率可能會降至負值。這就引發了一些問題:負利率將持續多長時間;哪個期限的國債收益率會降為負值?我們之前曾經看到30天美國國債出現短期負收益率,但是兩年期國債呢?又或者如果負收益率持續了一周以上呢?但在我看來,這兩種情況是不可能發生的。”提供穩定幣利率的數字貨幣貸款機構BlockFi的首席執行官ZacPrince表示,現在就去考慮銀行賬戶中的美元是否會產生負持有成本還為時過早。Prince說:“目前看來,USDC,GUSD和PAX等1:1支持的穩定幣已經處于維持同等地位的有利條件。”數字資產管理公司CoinShares的首席戰略官MeltemDemirors告訴TheBlock稱,在銀行存在負利率的情況下,“這些穩定幣的發行方必須通過定期贖回折舊,將負利率傳遞給數字貨幣持有者,或通過部分準備金制度,即他們提取抵押金的一部分以將其投資于收益性資產。”Demirors繼續說道:“放棄存托憑證的構造可能使用戶對于穩定幣的信心造成損害,但是看看Tether在過去一年中發生的事情是很有啟發性的。盡管有消息說Tether僅獲得約70%的美元支持,但Tether的使用仍在繼續增長,并且Tether保持了其在穩定幣市場中80%的市場份額。可以這么說,只要市場繼續相信穩定幣有足夠使用量以及未來的流動性和市場深度,那么市場結構的變化以及從1:1抵押品由全資產支持到部分支持的轉變可能不會對穩定幣的實際使用產生重大影響。”一位區塊鏈和數字貨幣顧問GeorgeSamman卻較為悲觀。他告訴TheBlock,大多數穩定幣發行方不像傳統銀行那樣提供任何其他服務,“因此,這可能對發行方的商業模式造成致命打擊。”他繼續說:“這顯然也會損害用戶。它可能會看到很多美元支持的穩定幣走向終結/或轉向不同的兌換模式,例如轉向一籃子模式。”“它也可能使其他抵押模式受到更多關注,也許我們還能看到算法穩定幣的一線希望。”

Tags:穩定幣比特幣THEHER投資euz穩定幣是不是騙局小比特幣是什么東西Themistogetherbnb游戲哪里恐怖呀

上周五,A股以微漲收盤,美股繼續以大跌收盤。美國政府已經使出給每個公民直接發錢的大招,但依然難以阻止股市的下跌。全球股市現在基本上都跟隨美股的步伐,美股不企穩,全球其它的股市也難以企穩.

1900/1/1 0:00:003月20日數字貨幣市場迎來了自前陣子暴跌之后的一次大回調,比特幣最高漲到了6600美元,以太坊也一度站上140美元.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。比特幣是否屬于避險資產?機構是在拋售還是增持比特幣?現在是否是買比特幣的好時機?盡管每個人心中都有一個答案,但似乎很難形成一個共識.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:金走車,Odaily星球日報經授權轉載。3月18日消息,央企國家電網的子公司國網電子商務有限公司,在疫情期間,依托可信區塊鏈公共服務平臺,全面推進了區塊鏈技術在物.

1900/1/1 0:00:00本周大事記 相較于2周前的慘淡行情,EOS幣價在上周迎來了小幅回溫,目前企穩在2美元上方。項目進展上,EOSNation在社區中透露了一個喜人數據,其表示隨著BP在更多的BP節點上啟用eos-v.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:DeFiRate,翻譯:阿劍,Odaily星球日報經授權轉載。Synthetix是一個建立在以太坊上的、中心化的合成資產發行協議.

1900/1/1 0:00:00