BTC/HKD-3.67%

BTC/HKD-3.67% ETH/HKD-3.92%

ETH/HKD-3.92% LTC/HKD-2.66%

LTC/HKD-2.66% ADA/HKD-5.14%

ADA/HKD-5.14% SOL/HKD-7.93%

SOL/HKD-7.93% XRP/HKD-5.3%

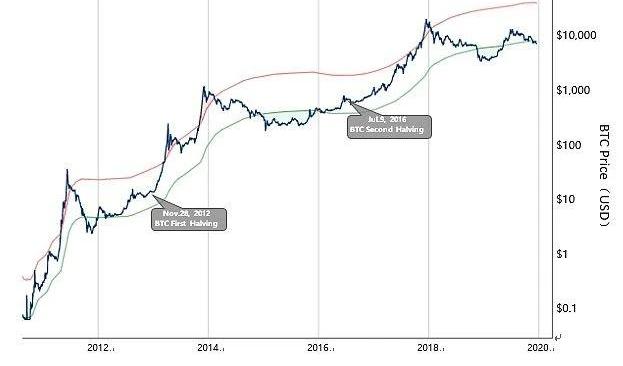

XRP/HKD-5.3%當前,大部分人都認為比特幣減半必將帶來大牛市。這部分人主要是從之前兩次減半走勢出發的經驗主義。從下圖可以看出,比特幣之前曾在2012年11月28日及2016年7月9日,發生過兩次減半。第一次減半后歷經367天刷新歷史最高價,幣價飆升9260%。第二次減半后歷經526天再次刷新歷史最高價,幣價飆升2976%。因此,即使相對于前兩次減半周期,2020年的比特幣市值已經空前龐大、衍生品市場逐步繁榮等因素的出現都將導致比特幣波動率逐步趨穩,但仍然有不少人認為,第三次減半必定會有10倍以上的漲幅。

圖1:比特幣波動周期撇開經驗主義,本文將從移動均線(MA)、阿特曼模型、儲備風險三個指標來讓你徹底明白當前是不是一個入場比特幣的好時機。移動均線(MA)

BTC跌破45500美元關口 日內跌幅為10.56%:火幣全球站數據顯示,BTC短線下跌,跌破45500美元關口,現報45472.48美元,日內跌幅達到10.56%,行情波動較大,請做好風險控制。[2021/2/26 17:55:38]

移動均線,即將一定時期內的幣價加以平均,并把不同時間的平均值連接起來,形成一根MA,用以觀察幣價變動趨勢。此指標更傾向于相信歷史價格對未來趨勢有著較為強勢的影響。MA比較常見是5天/10天;30天/60天;120天/240天MA指標,分別針對短期、中期和長期投資。本文我們選擇利用比特幣的半周期——2年期MA及MA*5兩個技術指標來作為分析工具,主要顯示了在哪些時期買賣比特幣能產生巨大收益。

高盛前高管:投資BTC使特斯拉更具風險:高盛前高管Gary Black發推表示,特斯拉的資產一直具有較高的風險,在BTC中投資了15億美元使其更具風險。而且,特斯拉的收益報告模糊不清,缺乏細節,不討論戰略重點。如果特斯拉在1月購買了15億美元的BTC,為什么不在收益會議期間與股東分享其中的邏輯?[2021/2/9 19:17:26]

繪圖如下所示,從圖中可以看出,當價格跌至2年均線以下時,購買比特幣會產生超額收益;當價格超過2年均線x5時為出售比特幣的最佳時期。至于為何會產生這樣明顯的上車下車機會,主要原因如上圖所示,以比特幣減半為軸心,其會經歷明顯的市場周期波動——暴漲、回調、盤整,主要由市場參與者過度興奮導致價格過度擴張和價格過度收縮而過于悲觀造成。從圖2可以看出,綠色洼地均處于減半前的一年左右。2020年減半的最佳入場時機則為2018年12月-2019年4月期間。而當前有機會產生并進入第二個綠色洼地。

Bitget合約大數據中心:隔夜BTC觸底反彈 BTC合約多頭占優:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達5.7億余美金,其中:盈利用戶占比47%,多頭盈利54%,空頭盈利26%;虧損用戶占53%,多頭虧損10%,空頭虧損10%。此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/11/2 11:25:24]

圖2:比特幣2yMA&2yMA*5阿特曼模型

阿特曼模型可以更高精度的顯示市場頂部,此指標更傾向于通過場外交易來發現比特幣的真實價值。公式如下所示:

BTC短時快速突破9000美元關口:火幣全球站數據顯示,BTC短線快速上漲,突破9000美元關口,現報9069.94美元,火幣日內漲幅1.47%,行情波動較大,請做好風險控制。[2020/5/3]

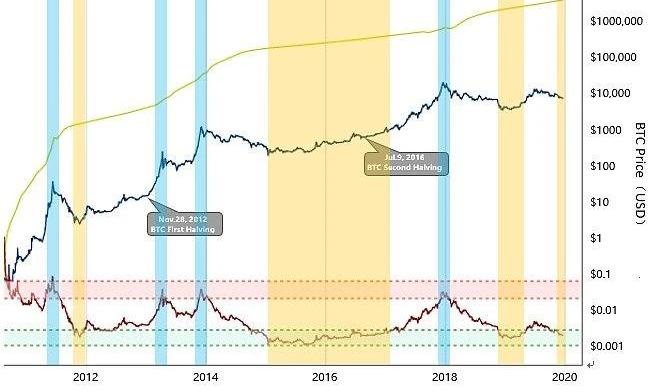

其中MarketCap表示為比特幣的當前價格乘以流通硬幣的數量;RealizedCap表示每個比特幣最近一次轉移時的價格,即最近一次從一個地址轉移到另一個錢包的價格,然后將所有單價與數量加權并取均數,均數再乘以流通總量即為RealizedCap。RealizedCap通常意義上能代表場外大額交易時的價格,據BTC.com數據顯示,截至2020年1月3日,前0.000349%的地址掌握了15.14%的比特幣。比特幣市場仍然是一個分布高度集中的市場,場外大額交易價格一定程度上可以代幣比特幣的公允價格。Z-Score的計算方式為市場價值與公允價值之差再除以二者標準差。Z-Score可以用來確定比特幣市場價值相對于其公允價值的極端高估和極端低谷時期。從圖3可以看出,當Z-Score在市場價值異常高于公允價值時將進入紅色區域,預示著達到了當前市場周期的頂部。當Z-Score在公允價值異常高于市場價值時將進入綠色區域,預示著達到了當前市場周期的底部。當前正在接近綠色區域。

動態 | BTC 24小時資金凈流入12.25億人民幣:據AICoin數據顯示,24小時資金凈流入排名中BTC排名第一, 24小時凈流入12.25億人民幣;ETH 24小時資金凈流入排名第二,24小時凈流入7.25億人民幣; BCH 24小時資金凈流入排名第三,24小時凈流入4.8億人民幣。[2019/11/20]

圖3:比特幣Z-score模型儲備風險

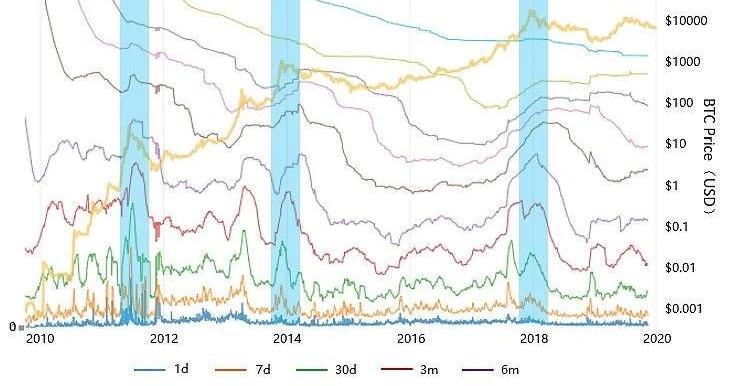

儲備風險通過衡量風險和回報來給出入場/離場建議,此指標傾向于將比特幣的價值歸因于長期持有者堅定持幣。風險主要來看幣天銷毀情況。其中,幣天=比特幣數量*硬幣在一個地址放置的天數,一旦該比特幣發生轉移,則幣天發生了銷毀。例如,我購買了1個比特幣并將其保存在我的錢包中7天,然后我賣掉它,當它從我的錢包轉移到新的買家錢包時,就銷毀7個幣天。幣天銷毀數值越大,則說明該時期比特幣長期持有者的數量在下降,此時持有比特幣的風險則在提升。下圖為不同持有期限的幣天銷毀情況,低則持有1天、7天,高則持有3年、5年不等。短期持有代表需求;長期持有代表供應,從圖中可以看出,每一輪幣價的增長都由新的囤幣需求在推動。

圖4:不同持有期限的幣天銷毀情況我們將幣天銷毀數據轉化為不同期限持有的資產,轉化結果如下圖所示。可以更直接地反映出,每一輪幣價增長,囤幣數量也在增長。其中,1d數據可以近似看成每日鏈上交易量。

圖5:不同持有期限的比特幣資產不同期限持有的資產定義為HODLBank,我們認為,儲備風險與HODLBank成反比,與幣價成正比。即囤幣越多,儲備風險越低;幣價越高,儲備風險越高。公式如下:

將幣價、ReserveRisk與HODLBank繪制于圖5,可以看出,每一次ReserveRisk數值進入紅色區域時,都是市場高點;進入綠色區域時,都是囤幣的好時機。而當前正處于綠色囤幣區。

圖6:ReserveRisk以上,我們從移動均線(MA)、阿特曼模型、儲備風險三個技術指標分析了比特幣當前所處的市場周期。顯然當前是本周期內繼2019年年初以來的第二個最佳入場機會。不過要注意的是比特幣減半后的拉升耗時有逐漸拉長的趨勢,預計本周期需要拿到2022年才有可能得到較大幅收益。

今年,平臺幣備受關注。其中,三大交易所平臺幣更是獲得青睞。尤其是下半年,OKB走勢由弱轉強,令不少投資者感到欣喜。截至發稿前,OKB以年內290%的綜合收益率領先HT、BNB.

1900/1/1 0:00:002019年,對于區塊鏈和加密貨幣來說,是關鍵的一年,是具有歷史意義的一年。這一年,市場經歷了復蘇,價值回歸理性,區塊鏈技術大量應用落地,摩根大通、Bakkt等正規金融機構加快入場,Faceboo.

1900/1/1 0:00:00!webp\"data-img-size-val=\"800,532\"\u002F\\> 活躍地址數下跌23%; 周內凈入資金由負轉正; 周全網算力下跌7%.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,責編:Carol,Odaily星球日報經授權轉載。去中心化應用程序被廣泛認為是可以為像銀行業和游戲業等領域帶來顛覆性創新的.

1900/1/1 0:00:00文|棘輪“騎車挖礦”“共享經濟第一公鏈”……2018年,與ofo小黃車深度綁定的公鏈項目GSE,是當之無愧的明星項目。它也獲得了幣圈大佬的投資。“OK徐明星,都參與了投資。”一位幣圈投資人說.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:Wendy,星球日報經授權發布。上周,在寫給歐洲議會成員的信件中,歐洲央行行長ChristineLagarde談到了穩定幣和Libra.

1900/1/1 0:00:00