BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD+1.98%

ADA/HKD+1.98% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD+2.97%

XRP/HKD+2.97%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。2019年是DeFi元年。MakerDAO、Synthetix、Uniswap、Compound以及Kyber等表現都不錯。其中Uniswap因為其獨特性引起了藍狐筆記的注意。Uniswap沒有發行代幣,創始團隊也沒有捕獲交易費用,它在加密世界是一個非常獨特的存在。Uniswap的2019

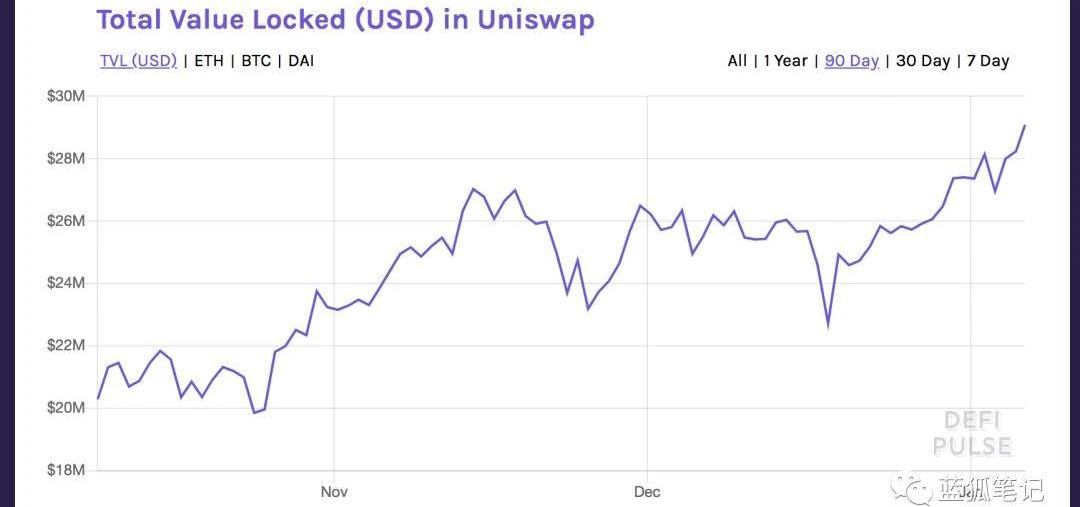

從2019年1月1日至2019年12月31日一年之間,Uniswap發展迅速,即便是基數小,也算成績斐然。鎖定總價值截止到撰稿時,Uniswap鎖定的總價值是2910萬美元,位居DeFi第五。

發展到10,000,000美元;可以處理60,000美元的交易,且僅有1%的滑點。SAI/ETH池的費用回報高達23.88%。集成集成于DEX聚合商、錢包、交易協議、穩定幣、合成資產、用途代幣、動態定價商品等。例如藍狐筆記之前提到的區塊鏈咖啡《區塊鏈咖啡:關于區塊鏈落地的探索之路》也是通過集成Uniswap實現代幣兌換的發行。性能跟PlasmaGroup合作,發布layer2的交易所,采用OptimisticRollup,可達到200tps。研發Uniswap2.0版本將在未來幾周發布細節和開源合約。從以上的數據和研發進展看,Uniswap在2019年表現亮眼,是DeFi領域值得關注的項目之一。Uniswap是做什么的?

日本Web3開發商HashPort Group融資850萬美元:金色財經報道,日本區塊鏈開發商HashPort在由三井住友銀行、東京大學Edge Capital Partners和日本億萬富翁企業家前澤友作領投的C輪融資中籌集了12億日元(850萬美元)。新一輪融資使HashPort的總融資達到20億日元(1420萬美元)。

根據7月28日的公告,這筆資金將使HashPort能夠鞏固業務,并確保合規管理系統和相關人員,以便在復雜的全球監管環境中進行擴張。HashPort生態系統包括其在日本的同名區塊鏈相關咨詢和系統解決方案,以及HashPalette,這是一個專門從事NFT的公鏈。該公司還計劃在第四季度推出一款名為《The Land Elf Crossing》的虛擬世界游戲。[2023/7/28 16:04:38]

Uniswap是基于以太坊的代幣交換協議,它是去中心化的,不僅跟傳統的加密貨幣交易所不同,也跟普通的去中心化代幣交易所不同。Uniswap是一組部署到以太坊網絡的合約,所有的交易都在鏈上進行。它跟其他DEX一樣,可以自由存入代幣進行兌換,可以自由提取,沒有中心化交易所的注冊、身份驗證和提取限制等。同時,跟其他的DEX相比,它的gas利用率較高,因此gas費用更便宜;它的交易對手并不是其他交易用戶,它是跟代幣池進行交易,且有自動做市的模型來計算交易價格。Uniswap的自動做市商

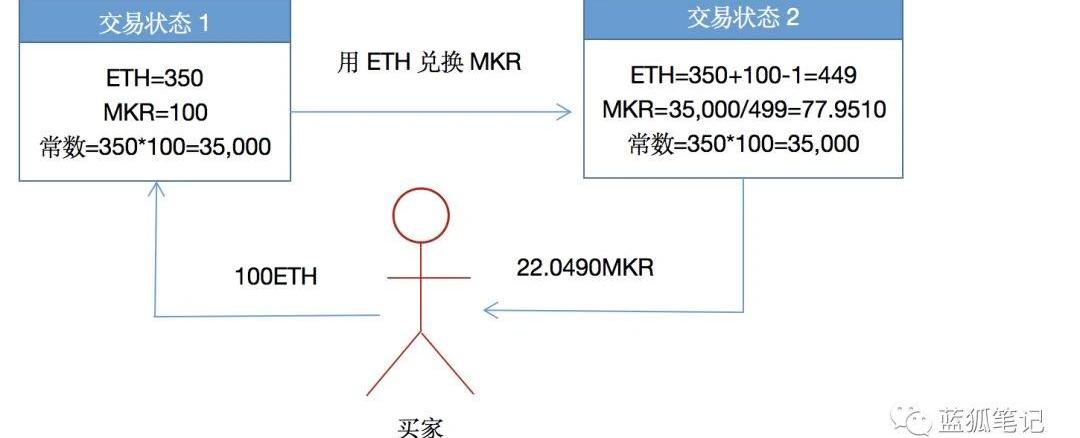

普通的交易所都會有限價訂單的概念,一般的做市商提供流動性都會設定價格,而這些在Uniswap都沒有。在Uniswap,做市商只需提供代幣資金,剩下的可以通過機制來解決。普通的交易所需要交易對手,做市商通過設置買入價和賣出價,一是為市場提供流動性,二是可以獲得交易的利差。這些設置的價格形成了限價訂單。當然這些訂單可能成交,也可能不會成交。如果交易所將所有人的訂單都集中到兩個大型的池中,交易者不會愿意,他們不希望自己的訂單跟其他人的訂單混在一起。而Uniswap要做的就是將代幣混在一起,同時做市商無須指定其希望買入和賣出的價格。Uniswap為什么會這么做?這源于Uniswap自動做市商的設計。Uniswap的特色之一就是將每個人的流動性集中到一起,然后根據算法進行做市。也就是它本質上是基于算法的自動做市服務。Uniswap會有一些預定義的規則,根據這些規則它會向用戶提供兌換代幣的報價。自動做市的規則可以有多種,Uniswap采用的是其中一種。Uniswap采用的自動做市模型是基于“ConstantProductMarketMakerModel”的變體。它有一個特點很有意思,理論上,它可以提供無限的流動性,可以有很大的訂單規模,且不用擔心流動池很小。之所以能做到,跟它的ConstantProduct自動做市模型有關。那么,什么是ConstantProduct自動做市的模型呢?讓我們假設,流動性提供商提供ETH/MKR的交易對。假設根據當前的匯率,1MKR=3.5ETH,如果你想為Uniswap提供流動性資金,你向資金池提供100MKR和350ETH的資金。那么,Uniswap會將兩個數值相乘,得出ConstantProduct:100*350=350,00。其公式是X*Y=K,其中X是ERC20代幣,Y是ETH,K是常數。Uniswap會讓K常數350,00保持不變。為了保持K不變,那么,X和Y就是此消彼長的關系。如果有人在這個合約中購買了ETH,那么MKR就會增加,因為購買者向流動性池中增加MKR,同時減少ETH。而ETH被購買者買走,從而使其在流動池中的數量減少。不過,根據買入量的不同,用戶付出的成本也不同,也就是實際價格不同。假設交易費用為入池代幣/100,我們得出如下的兌換關系:

巨鯨在Aave和Compound上共存入3.26萬枚ETH并借入4000萬枚USDT:6月7日消息,據Lookonchain監測,某巨鯨地址將16100枚ETH(約合3000萬美元)存入Aave并借入2000萬枚USDT,將16500枚ETH(約合3100萬美元)存入Compound并借入2000萬枚USDT。即該地址共計在Aave和Compound上存入32600枚ETH并借入4000萬枚USDT。隨后將4000萬枚USDT轉移到“0x3356”開頭的地址,并將1000萬枚USDT存入幣安。[2023/6/7 21:21:33]

從上表可以看出,池中MKR為100個,ETH為350個,其常數為100*500=35,000;在這種情況下,如果用ETH購入MKR,那么每次ETH買入量不同,其購買的成本也是不同的,如果往流動池中注入1ETH,用來兌換MKR,那么可以兌換0.282個MKR,成本為3.5453,購買MKR成本上漲了1.294%;如果用350ETH來兌換MKR,那么這意味著ETH流動池有696.5ETH,根據計算公式,MKR的流動池剩下50.2513個MKR,那么350ETH可以換得49.7487個ETH,而單個MKR兌換成本高達7.0353;購買MKR的成本上漲超過100%,這個滑點太大了。不過,如果池中MKR和ETH數量足夠多,則滑點會小很多。截止到藍狐筆記寫稿時,實際來看,MKR的流動性可以達到23,238個ETH,超過3,000,000美元,如果用350ETH兌換MKR,可以兌換104.8559個,價格滑點為2.88%。當然這個流動池還不夠大,如果再大一些,可能連1%的滑點都不到。這里還有一個概念需要清楚,就是每次兌換之后,會產生新的流動池,同時也會產生新的常數。原因是每次交易后產生的手續費會重新回到流動性資金池中,這樣手續費會在完成代幣價格兌換計算后重新添加到資金池,這樣常數在每次交易后稍為變大一些,這樣可以為流動性提供者提供系統性的盈利。舉個例子,按照上面數字假設,假如用戶用100ETH兌換MKR,假設1%的費率,那么,MKR的流動池是77.9510MKR,ETH的流動池為450ETH,根據規則,新的常數是77.9510*450=350,77.95,比原來的常數350,00增加了77.95。

信標鏈合約存款約1786萬枚ETH,價值超310億美元:3月27日消息,鏈上數據顯示,當前信標鏈ETH2合約地址質押存款超1786萬枚ETH,總價值超310億美元,過去一周增長約9.5萬枚ETH。[2023/3/27 13:28:34]

除了ETH和ERC20代幣可進行兌換之外,ERC20代幣之間也可以實現兌換,且不必存在單獨的資金池。其兌換的方法是通過ETH完成兌換,因為ETH是所有ERC20代幣的通用交易對,它可以成為不同ERC20代幣之間進行交易的媒介,例如MKR和SNX代幣之間的兌換,首先通過MKR/ETH的交易對兌換成為ETH,然后通過SNX/ETH交易對完成兌換。Uniswap的流動性提供商可以捕獲交易費用

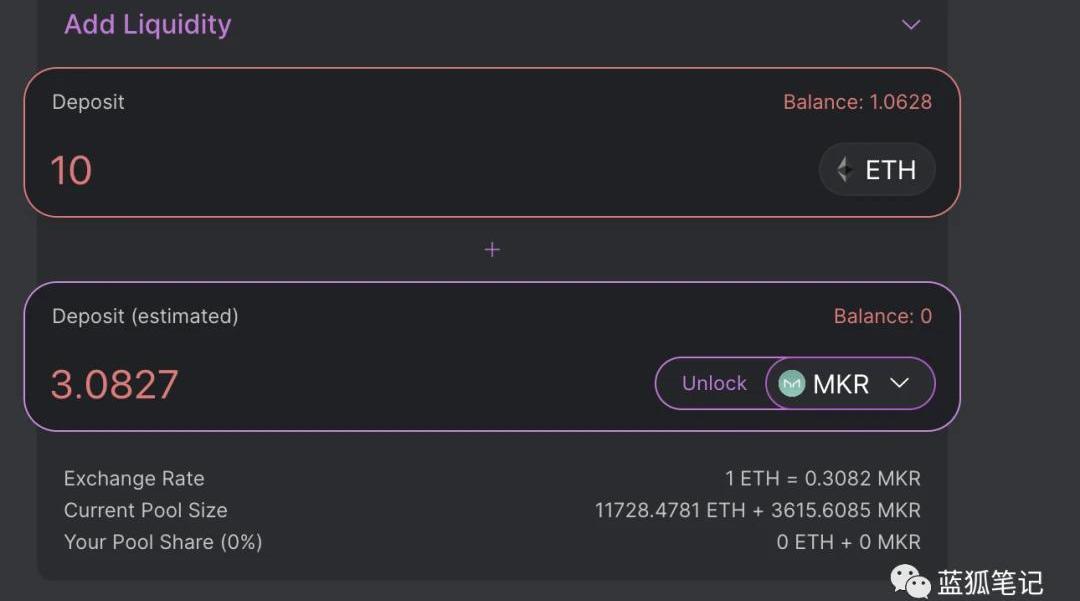

Uniswap的流動性提供者首先要設置合理x/y比率,因為這代表了交易對價格。在上述的MKR/ETH的例子中,100MKR/350ETH=0.2857。也就是說,在這個例子中,1ETH=0.2857MKR。截止到藍狐筆記寫稿時,1ETH=0.3097MKR,也就是說,假如Uniswap上,1ETH是0.2857MKR,而實際的交易所上是1ETH=0.3097MKR,那么,這里存在套利空間。相當于在Uniswap上,1個MKR可以兌換3.5個ETH,而在交易所上可以兌換3.2ETH,那么,人們在交易所上用3.2ETH買入1個MKR,然后在Uniswap賣出,獲得3.5ETH。這種套利行為,最終會導致兩者兌換比率趨于一致。流動性提供者向Uniswap池中添加流動性時,它需要提供與當前市場類似的比率,也就是說如果它提供的ETH過多,或ERC20代幣過多,都會改變資金池中的比率,那么根據其智能合約的計算,這會改變兌換價格,這會吸引套利者的套利。而這對于流動性提供者來說會產生損失。Uniswap的前端界面一般會默認比例,比如當你提供MKR/ETH的交易對時,如果你輸入10ETH,在MKR一列會自動出現3.0827(藍狐筆記截圖當時相應的兌換比率)

Play Today宣布完成120萬美元種子輪融資:金色財經報道,Play Today宣布完成120萬美元種子輪融資,Clive Mayhew領投。該公司計劃創建一個國際品牌,將高爾夫愛好者引入NFT和元宇宙的web3世界。

該公司它采用虛擬俱樂部的形式,設想高爾夫球手將聚集在那里、交易故事、觀看賽事現場報道或參加特別活動。[2023/1/5 9:53:28]

假如在當前100MKR和350ETH的資金池中,你添加了10MKR和35ETH,你就向流動池增加了10%的流動性,合約會根據你在資金池中的比例,開采并向你發送“流動性代幣”。這些代幣是記錄流動性提供商的份額。假如有人向資金池添加了流動性,那么也會開采新的代幣,如果有人退出流動性,則會將該開采的代幣銷毀,這樣每位流動性提供商的相對比例保持一致。流動性提供商的收入來自于交易費用,目前是交易量的0.3%,這些交易費用會按比例分配給流動性的提供商,2019年產生的費用收益達到120萬美元。Uniswap需要手續的地方包括:1)用ETH兌換ERC20代幣,其手續費為ETH的0.3%;2)ERC20代幣兌換ETH,其手續費為ERC20代幣的0.3%;3)ERC20代幣兌換ERC20代幣,其手續費包括了兩部分:一是從ERC20代幣兌換為ETH的交易,手續費為ERC20代幣的0.3%;從將兌換來的ETH兌換為新ERC20代幣,手續費為ETH的0.3%。對于流動性提供商來說,還有一個好處是,降低了管理成本,它不用進行更多的出價或報價的訂單管理,這是一種自動做市的機制。小型的做市商也可以通過提供流動性,賺取費用,且不論收益多少,哪怕你只有1ETH和0.3個MKR也可以成為流動性提供者,當然收益大小跟貢獻的額度比例相關。此外,還需要注意的是,由于加密貨幣的波動性很大,不能保證通過費用就能賺取更多的收益。Uniswap當前適用場景

Metallicus成立銀行監管與合規專家顧問委員會:金色財經報道,數字資產技術公司Metallicus宣布成立其顧問委員會,該委員會由美國聯邦儲備局、貨幣監理署的前高級官員以及在主要金融機構的監管合規和內部審計方面擁有經驗的高管組成。(businesswire)[2022/8/5 12:04:36]

Uniswap的這種特點適合小型的交易者,尤其適合不想設置限價訂單的小額交易者。大額的交易因為資金池的問題,可能會比較昂貴,不適合在這里交易。Uniswap還適合微交易,比如機器與機器之間的交易。Uniswap暫時不適合交易大量的訂單,目前大約60,000美元的左右sETH/ETH的交易,滑點在1%以內。流動性超過1000萬美元暫時只有sETH,超過100美元的有MKR、Dai、wETH以及Sai。此外,還有的公司使用Uniswap進行代幣發行。例如藍狐筆記上面提到的區塊鏈咖啡發行CAFE代幣,就是通過Uniswap來進行的。Uniswap與Bancor

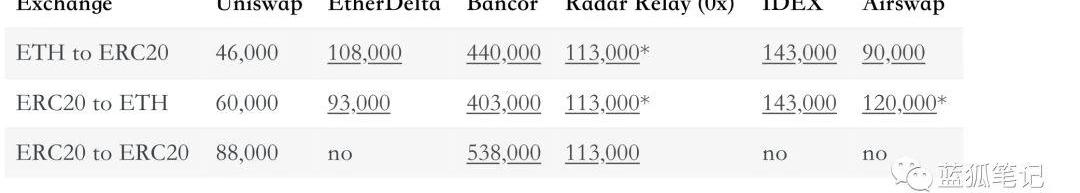

Uniswap的機制跟Bancor網絡類似,不過Uniswap不收取上幣費,且其gas利用率較高,交易成本相對較低。下圖來自于Uniswap的白皮書,其測試結果認為它的gas消耗是Bancor的十分之一,甚至比其他DEX的gas消耗更少,利用率更高。

此外,Bancor要求抵押BNT代幣來創建市場,需要填寫申請表,較為繁瑣,這些相對于Uniswap上只需提供ETH和ERC20代幣資金池和簡單創建交易合約來說,其門檻都更高。也就是說,Uniswap無須許可,摩擦更小,去中心化程度更高些。結語從流動性看,Uniswap還有很長的路要走,但不要忘了,僅僅在2019年,它的發展是驚人,從幾乎沒有什么流動性,發展到整體流動性超過2500萬美元,這是個很了不起的成績。Uniswap基于以太坊開發了去中心化的交易協議,它通過自動做市商模式,無須依賴于預言機的價格信息流,從一個實驗式的小項目發展到現在初具規模,算是站穩腳跟。它不僅為交易者提供了無須許可的代幣交易,具有簡潔的用戶體驗,同時,它還為流動性提供者提供捕獲價值的機會。最后,由于Uniswap的無須許可,它有機會成為DeFi世界的重要樂高之一,為整個DeFi領域的發展提供助力。

Tags:ETHUniswapUNISWAPtogetherbnb薇拉能上嗎uniswap幣賣出沒反應UNISTAKENarwhalswap

編者按:本文來自萬向區塊鏈,作者:劉懌斯,Odaily星球日報經授權轉載。本文為DimensionCTO劉懌斯,在萬向區塊鏈蜂巢學院第十二期活動“技術改變世界:即將到來的Web3.0時代”上的演.

1900/1/1 0:00:00文|鄭毅編輯|畢彤彤出品|PANews2019年12月31日,波場創始人孫宇晨完成了年內最后一次收購,去中心化直播平臺DLive正式加入BitTorrent生態,并開始向波場遷移.

1900/1/1 0:00:00編者按:本文來自DappReview,作者:DR小伙伴,Odaily星球日報經授權轉載。導讀:”抽卡“,手游中最常見的一種吸金手段,2016年被”陰陽師“發揚到極致.

1900/1/1 0:00:00加密貨幣領域從來都不缺乏新聞和戲劇性,2019年也不例外。但在這些喧鬧的表象之下,很多團隊已經在構建這個世界所需要的開放金融產品.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,編譯:Peter,Odaily星球日報經授權轉載。在發行自己的數字貨幣這個問題上,央行們總是雷聲大雨點小.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:在絕大多數人的認知中,荷蘭曾經發生過郁金香狂熱,最后泡沫破滅.

1900/1/1 0:00:00