BTC/HKD+1.56%

BTC/HKD+1.56% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.86%

LTC/HKD+0.86% ADA/HKD+1.27%

ADA/HKD+1.27% SOL/HKD+0.54%

SOL/HKD+0.54% XRP/HKD+2.25%

XRP/HKD+2.25%鑄幣對價格上漲較為友好,但和價格的上漲或下跌并沒有很強相關性,且鑄幣對價格上漲作用不明顯

鑄幣對”+V”型和“+L”型行情并沒有很大的預判價值

相比價格上漲的過程,穩定幣鑄幣在價格反彈中的影響更大

Crypto價格的上漲與美元穩定幣的增發沒有直接的因果關系。反而是“市場需求給了穩定幣增發的壓力”的說法更有說服力,鑄幣很可能只是借著行情上升而推動幣價的走高

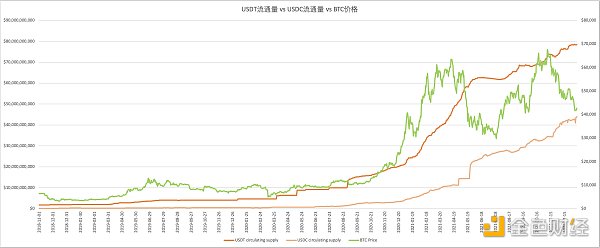

進入20年以來,Tether公司大規模鑄造USDT的新聞經常出現在Crypto的媒體推送中,第二大穩定幣USDC也在進入到21年后大開“印鈔機”。兩家美元穩定幣項目的市值也分別從2020年初的$4.1 B和$0.51 B沖到目前的$78.4 B和$44.3 B,短短兩年實現了幾十倍的漲幅,分列Crypto市值排行榜的第4位和第6位。

美元穩定幣又被稱作“鏈上美元”,而“發幣公司”在Crypto中扮演著類似各國央行在現實世界的角色——貨幣供應。因此,Tether也被戲稱為“幣圈美聯儲”。

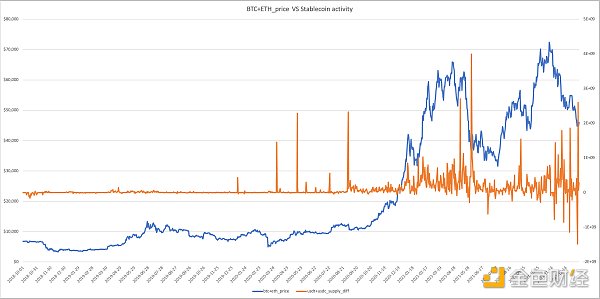

上一篇文章中,我們討論過通脹對Crypto價格的影響。美聯儲的資產負債表從2020年以來翻了一倍,CPI(消費者物價指數)隨之上漲了8.3%。Tether和Circle兩家公司的資產負債表翻了25倍,共計占據當前加密貨幣市值59%的BTC和ETH在這兩年中市值合計上漲了7倍。 數據整理:OKLink

數據整理:OKLink

可以看到,兩家穩定幣公司“瘋狂印鈔“的這段時間,比特幣也迎來了它的第四次牛市。我們不禁有個疑問:Crypto世界存在通脹嗎?

如果Cryto也有通脹,那是由穩定幣增發引起的嗎?

穩定幣的增發是市場需求導致,還是為了推動價格上漲而主動增發?

Curve:不需要重新部署crvUSD的智能合約:金色財經報道,Curve發推表示,已經進行了更多crvUSD測試,到目前為止,不需要重新部署智能合約,用戶界面將于本周上線。[2023/5/9 14:50:48]

在探究這個問題之前,我們先來簡單了解一下這兩種美元穩定幣,及其背后的公司。作為幣圈的“無風險資產”或者說“低風險資產”能做到如此高的市值,他們一定不簡單。

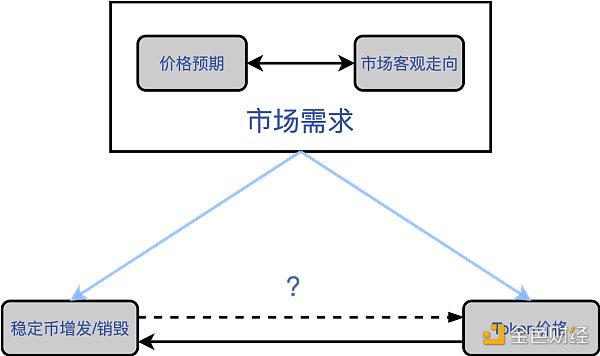

先來看下美元穩定幣的工作機制。我們以Tether為例,Tether的發幣原理和銀行類似——每鑄造 (mint) 出1 USDT的代幣,背后都要以1美元的現金或等值資產作為抵押;USDT的持有者可以贖回 (redeem) 在Tether賬戶中的1美元,同時歸還1 USDT的“票據”。

Tether工作機制

USDT是Tether公司2014年發行的美元穩定幣,實際上由 Bitfinex 的所有者控制。USDT最初是在比特幣網絡的Omni協議層上創建的,目前已更新為在多條區塊鏈上部署,包括以太坊、EOS、Tron、Algorand、SLP 和 OMG。

USDC是Coinbase 和 Circle公司發行的美元穩定幣,由一個名為 Centre 的財團負責監督,而Coinbase 和 Circle是 Centre 的兩個創始成員。盡管在以太坊上最受歡迎,但USDC還在其他區塊鏈(例如 Algorand,Solana 和 Stellar)上發行了 USDC 。

需要注意的是,雖然每枚美元穩定幣錨定的是$1現金或等值資產,但它畢竟不是美元。因此,不論USDT還是USDC,價格都會在一定范圍內波動。我們在這里簡單總結一下導致美元穩定幣價格浮動的因素:

Circle本月已銷毀約122億美元的USDC:3月22日消息,即使USDC穩定幣發行商Circle收回了困在硅谷銀行的存款,但客戶仍繼續以比購買它更快的速度贖回其發行的穩定幣USDC。

根據研究人員CryptoCompare的數據,3月20日,用戶贖回了7.386億美元的USDC,而Circle在以太坊區塊鏈上發行了不到900萬美元的代幣。數據顯示,前一天,Circle在網絡上發行了2.31億美元,客戶贖回了2330萬美元。CryptoCompare發現,自3月初以來,Circle銷毀了約122億美元的USDC,而在以太坊上發行的金額約為其一半。根據CryptoCompare數據,自3月13日以來,投資者在以太坊上贖回了57.6億美元的 USDC,而Circle已發行了約8.74億美元的USDC。

USDC拋售也出現在去中心化金融應用程序上,Curve 3pool中穩定幣占比繼續傾斜,USDT占比僅為9%,這意味著Tether的需求量很大,而交易員正在退出其他穩定幣。CryptoCompare分析師Jacob Joseph表示:“最近對銀行合作伙伴關閉的擔憂似乎已導致用戶轉向USDT和其他穩定幣,而不是USDC。”(彭博社)[2023/3/22 13:18:54]

對手風險:中心化的Tether系統有旁氏崩潰的可能,一些監管和數據的爆料可能導致USDT價格低于1$.

相較美元法幣的優勢:匿名、抗監管、轉賬方便、手續費低等因素都可能推高USDT的需求。

交易:如果說BTC、ETH是Crypto世界的黃金或大宗商品,把資產以法幣形式(穩定幣)存放在“銀行”還是以票據形式放在黃金(BTC)、股票(大幣種)、或理財產品(Defi)中,就要看投資者的選擇了。具體來說,Crypto價格下跌,trader尋求將token換成USDT避險(需求點)。如果USDT流動性不夠,價格就會上漲;Crypto價格上漲,人們急需脫手USDT買入token,供過于求,價格暫時下降。

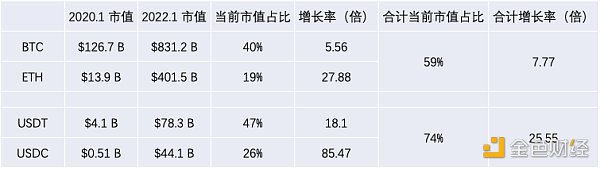

由以上穩定幣的需求點我們得到了關于穩定幣供應和價格走勢之間關系的一點猜測:

區塊鏈實時媒體直播社區DLive現已將合規穩定幣TUSD列為提現方案:據官方消息,合規穩定幣TUSD宣布與區塊鏈實時媒體直播社區DLive達成合作,將支持Streamer主播以TRC20-TUSD形式提現。

DLive為創造者和觀眾創建一個價值共享平臺。自2017年推出以來,該平臺一直在增長,目前在世界各地擁有超過350,000名創作者。TUSD是完全抵押并經鏈上實時驗證的美元穩定幣。目前已上線幣安、火幣、Poloniex等70+中心化交易所,并在數十個DeFi交易及借貸平臺中流通。TUSD經美國會計公司Armanino實時審計,以確保美元儲備與代幣流通量比例達到1:1,實現100%儲備,并經美國會計公司Armanino實時審計,用戶可隨時通過官網獲取公開的審計結果。[2021/7/9 0:40:07]

對穩定幣的需求推高了USDT 的價格,為了穩定價格,所以需要增加市場供應量。

下圖可以支持上述猜測,即在價格發生波動的時候,穩定幣的鏈上活動(鑄幣或銷毀)也比較活躍。 數據來源:OKLink

數據來源:OKLink

但,Crypto整體市值的走高就真的和Tether/Circle無關了嗎?

這就回到開頭的問題,穩定幣的增發是需求導致,還是為了推動價格上漲而主動增發?

由于USDT和USDC都不單獨供應比特幣或以太坊交易對,如果單獨觀察USDT增發對BTC或USDC增發對ETH的影響得出來的結論可能偏差較大。

而,USDT+USDC占了穩定幣市值的74%,BTC+ETH占了加密貨幣市場市值的59%。因此,我們把它們分組后合并作為研究對象得出的結論會相對準確。

由于2018年后半年牛市回撤基本結束,從2018年到目前是比較完整的熊牛周期,所以本篇文章選取2018.10.1~2021.1.12的時間跨度,共1176條數據。每條數據對應時間跨度中的一天,包括4塊原始數據,分別是:USDT流通量、USDC流通量、BTC價格和ETH價格。

USDC流通量突破200億美元:據Circle CEO Jeremy Allaire發布的推文,穩定幣USDC流通量現已突破200億美元。[2021/5/24 22:36:02]

1.鏈上行為數據

數據來源:OKLink

數據來源:OKLink

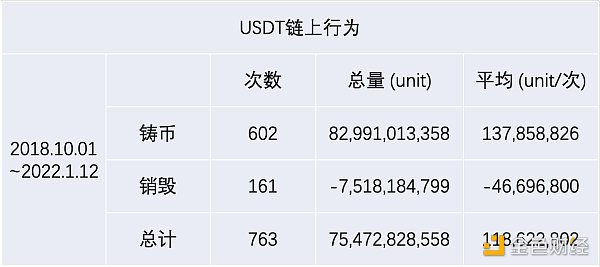

剔除前后兩天和前后三天無新增USDT、USDC鑄幣后發現,從2018年10月1日至2022年1月12日,Tether合計763次鏈上活動,新增75.4 B單位的USDT,占到其當前流通量的96.3%。其中,有602次鑄幣行為(共統計1176條數據),共計鑄造約83 B單位的USDT,平均約138M units/次;161次銷毀行為,共計銷毀7.5 B單位,平均46.7M units/次。 數據來源:OKLink

數據來源:OKLink

相對USDT,USDC在鏈上更為活躍,在此期間共計1082次鑄幣和銷毀行為,新增43.9 B單位的USDC,占到其流通量的99.8%。另外,USDC每次的鑄造和銷毀活動的動作幅度(對應表中“平均”列)相對USDT較小,基本和它們之間市值的比率(1.7:1)相符。

為了觀察穩定幣鑄幣對價格的影響,我們將全部1176條數據分為兩組:鑄幣日和非鑄幣日。其中,供應量較前一天上漲的為鑄幣日。供應量下降屬于銷毀行為,供應量不變被認定為無鏈上活動,而兩者發生的日期被劃歸到非鑄幣日。

為了觀察鑄幣日和非鑄幣日后價格的走向,我們向后取了4種時間間隔 (X) :1天、7天、14天、30天。用對應時間間隔后的價格減去當天價格得到”+X day difference“。公式為:

“+X day difference” = price(day+X)-price(day)

動態 | 金色熱搜榜:ETH跌落前十,USDT首次登榜:根據金色財經獨家數據顯示,在過去24小時內,ETH跌落熱搜榜前十,USDT首次登上熱搜榜,位列第十。具體前十名單如下:BTC、EOS、XRP、ADA、ONT、QTUM、DASH、BCH、ETC、USDT。[2018/8/4]

將鑄幣日、非鑄幣日的”+X day difference”加和、求均值后得到“SUM_X”和“AVG_X”。其中,AVG_X衡量的是每次鑄幣/銷毀行為對之后單天的價格影響,公式為:

AVG_X = Average(”+X day difference”)/X

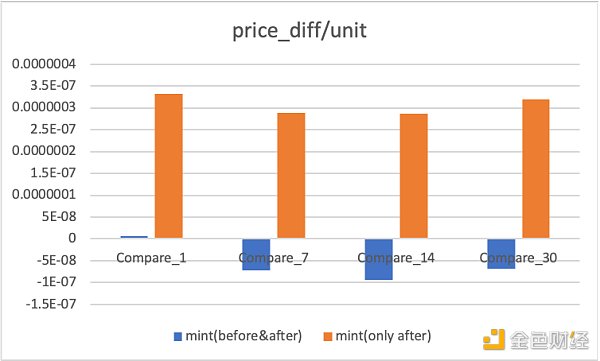

為了衡量單位鏈上活動(鑄造或銷毀)對價格的影響,我們用不同”+X day difference“中的”price_diff/unit”表示單個穩定幣鑄幣(或銷毀)時價格產生的變化,后面稱為鑄幣效率,公式為:

“price_diff/unit” = “SUM_X” / SUM(mint/burn) / X

“increase ratio”是指在鑄幣日或非鑄幣日后價格上漲/下跌的頻率。

最后一列“diff”是前兩列數值的差,即:

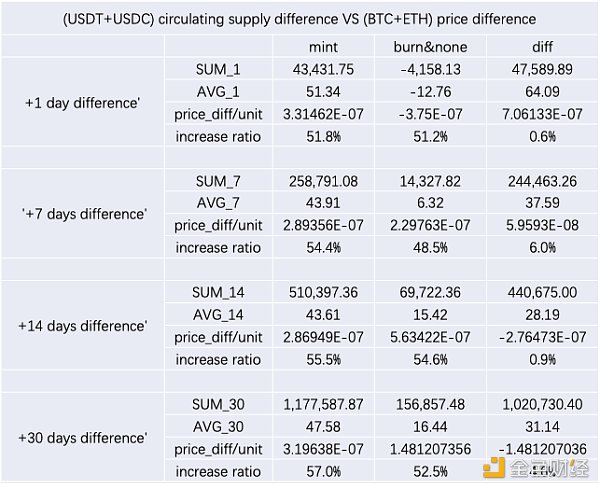

“diff” = mint – burn&none 數據來源:OKLink

數據來源:OKLink

在上表中可以分別從橫向和縱向看出五點信息:

(橫向)

increase ratio:不同時間間隔(X)之間最大只有5%的差異(“diff”列)。鑄幣日和非鑄幣日后價格上漲的頻率相差不大。

AVG_X:鑄幣日/非鑄幣日和價格的漲跌(AVG_X正/負)之間的相關性并不強,只有銷毀后的短期(一天)內價格整體下跌,其余三個時間間隔(X)均總體上漲。

price_diff:鑄幣日和非鑄幣日后單個穩定幣增發對價格影響的效率相差不大,且鑄幣與否與“鑄幣效率”沒有明顯相關性。其中,鑄幣日對14天&30天后價格上漲的影響甚至不如非鑄幣日的影響大。

(縱向)

在穩定幣鑄幣的日子里,價格都有明顯的上漲,BTC+ETH漲幅在$43~$57。而在穩定幣銷毀和沒有活動的日子里,價格基本平穩下降,其中第二天價格下降較為明顯。

mint:不同時間間隔 (X) 中,1天后和30天后的“鑄幣效率”相對較大,但整體單個穩定幣增發對價格影響的效率相差不大。

綜上,鑄幣對價格上漲較為友好,但和價格的上漲或下跌并沒有很強相關性,且鑄幣對價格上漲的幅度也沒有明顯的幫助。

然而,單純分析鑄幣之后的上漲或下跌還不能完全說明鑄幣對價格的影響,還要考慮鑄幣前后價格的變化。

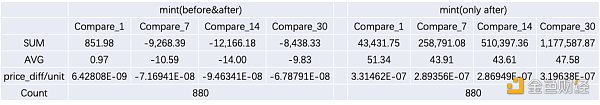

這里,為了方便我們統一把三天前的價格作為鑄幣前價格變化(”diff-3/3”),并與不同時間間隔 (X) 之后的價格進行比較得到“Compare_X”,公式為:

“diff-3/3” = [price(day)-price(day-3)]/3

“Compare_X” = “+X day difference”/X – “diff-3/3”

“SUM_X” = sum(”Compare_X”)

“price_diff/unit” = “SUM_X” / SUM(mint/burn) / X

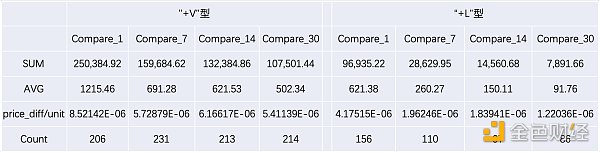

數據來源:OKLink 數據來源:OKLink

數據來源:OKLink

可以看出,在把鑄幣前價格加入考量后(before&after),鑄幣對價格的積極影響(“price_diff/unit”)被明顯削弱,甚至在和7、14、30天之后的數據進行對比后出現了逆轉,相對3天前價格整體下跌(”SUM”出現負數)。

再次說明:鑄幣對價格上漲作用不明顯。

如果說鑄幣對整體價格作用不明顯,那么對某些特殊形態的行情是否有作用呢?

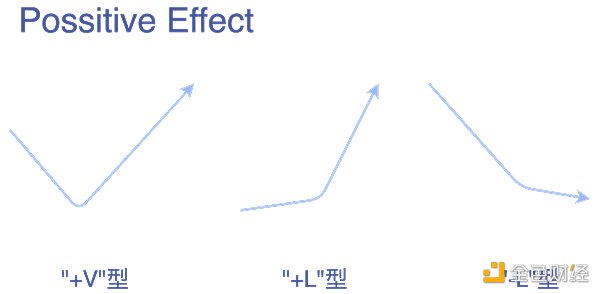

某個因素對價格的影響分為正向的(positive)和負面的(negative)。其中,

Positive effect 可以分為三種形態:

“+V型”:下跌后上漲

“+L”型:上漲后加速上漲

“-L”型:下跌后減速下跌

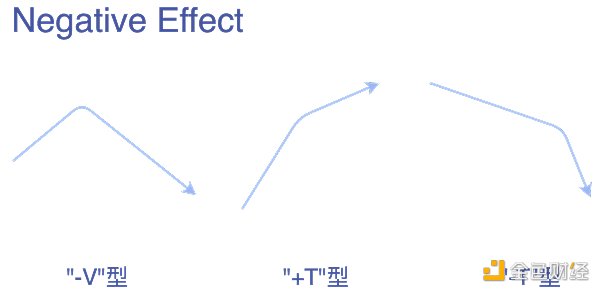

Negative effect 分為三種形態:

“-V”型:上漲后下跌

“+T”型:上漲后減速上漲

“-T”型:下跌后加速下跌

由于本文研究的是鑄幣與價格上漲的關系,我們只選取positive effect中的“+V”型和“+L”型進行分析。

注:

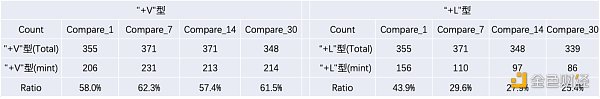

“+V”型(Total)一行列出的是全部1176條數據中,不同時間間隔 (X) 出現“+V”型行情的次數;

“+V”型(mint)一行列出的是鑄造日(880條數據)中,不同時間間隔 (X) 出現“+V”型行情的次數;

“+L”型同理。

雖然新鑄穩定幣整體對幣價走勢利好,但是880次鑄幣中,只有231次 (+7 day) 對價格有“逆轉作用”,即“+V型”走勢。如果單純依賴穩定幣鑄幣作為價格走向的判斷市場底部拐點,僅有26%的概率能“猜對”。

因此,鑄幣對價格拐點沒有預判價值。

由表中“Ratio”一行數據可以看出,穩定幣鑄幣對“+V”型行情中比較友好(“Ratio”超過57%),但不是很明顯。而在出現“+L”型行情時,鑄幣日出現的比例并不高。

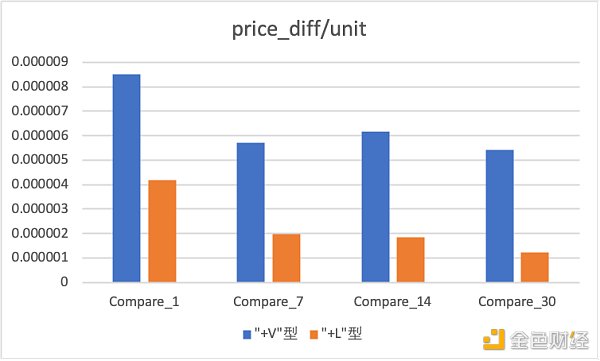

也就是說,鑄幣對“+V”型和“+L”型行情并沒有很大的預判價值。 數據來源:OKLink

數據來源:OKLink 數據來源:OKLink

數據來源:OKLink

在出現“+V”型和“+L”型行情時,“price_diff/unit”相對數據整體(mint+burn+none)提升明顯,基本有著兩位數的差別。說明在以上行情下,鑄幣對行情的“積極作用”較為明顯。

也就是說,穩定幣鑄幣很可能是借著市場行情上升而推動幣價走高。

“+V”型和“+L”型相比較,無論從“鑄幣效率”還是上漲次數而言,“+V”型的表現都優于“+L”型。

也就是說,穩定幣鑄幣在價格反彈時要比在價格上漲過程中“助力”的影響更大。

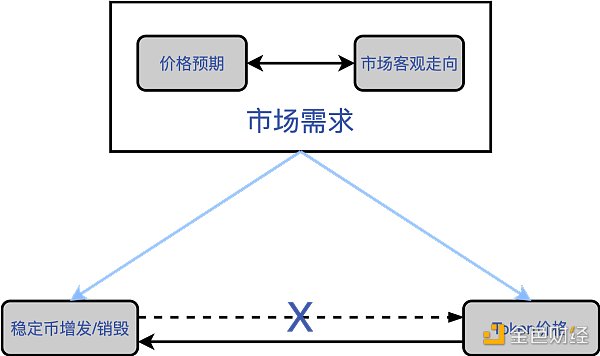

雖然在穩定幣 (USDT和USDC) 鑄造后價格整體上漲,但是由于二者之間存在價格預期&穩定穩定幣幣價的共因(confounding factors)。文中數據顯示,穩定幣的鑄幣與鑄幣后價格的走勢并沒有明顯相關性,且鑄幣對價格的上漲并沒有預判價值。難以得出穩定幣的增發直接導致市場價格整體上漲的結論。

因此,我們推斷Crypto價格的上漲與美元穩定幣的增發并沒有直接的因果關系。反而是“市場需求給了穩定幣增發的壓力”的說法更有說服力,鑄幣很可能只是借著行情上升而推動幣價的走高,“為了推動價格上漲而主動增發”這種假設站不住腳。

撰文:Mabrary

撰文:Mabrary

Tags:USD穩定幣USDTSDTAUSD數字人民幣穩定幣CNYD即將上線usdk幣怎么變成usdtfoin幣可以轉usdt嗎

隨著更多主流項目的參與以及衍生項目的誕生,Curve War 這個概念再次回到我們的視野。要知道,其實自從 Curve 的原生代幣 CRV 于 2020 年 8 月發行以來,Curve War.

1900/1/1 0:00:00回望 2021,真是魔幻的一年。疫情沒有要停下來的樣子,美國的單日確診已經突破 100 萬,國內也多點爆發,病似乎要持續變異下去沒有盡頭.

1900/1/1 0:00:00頭條 ▌北京將陸續展開布局元宇宙金色財經報道,1月7日,據北京晚報消息,北京市科委、中關村管委會黨組書記、主任許強做客“市民對話一把手”訪談,介紹北京的高精尖產業發展情況.

1900/1/1 0:00:00《說文解字》有言:“韭,菜名。一穜而久生者,故謂之韭”。據說,在最肥沃的土地上生長的韭菜們,一年能割6次。正是因為韭菜常割常長的特性,最初被用于形容金融圈中不長記性的基層群眾、散戶.

1900/1/1 0:00:00本期SeerLabs(Twitter:@seerlabs_crypto)將帶你走進跨鏈終局之戰 前序: 在討論本文的話題之前,我們需要聲明本文只代表作者個人的意見和想法.

1900/1/1 0:00:00譯者:Evelyn、Aaron|W3.HitchhikerDeFi for the Metaverse 自2018年以來,去中心化金融("DeFi")的概念一直在加密貨幣社區中穩步發展.

1900/1/1 0:00:00