BTC/HKD-0.87%

BTC/HKD-0.87% ETH/HKD-1.25%

ETH/HKD-1.25% LTC/HKD-1.12%

LTC/HKD-1.12% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+2.25%

SOL/HKD+2.25% XRP/HKD-1.13%

XRP/HKD-1.13%如果一個代幣的價值不斷貶值,人們對它失去信任,該如何讓它迅速升值甚至超值?三百年就有人給出了解決方法。

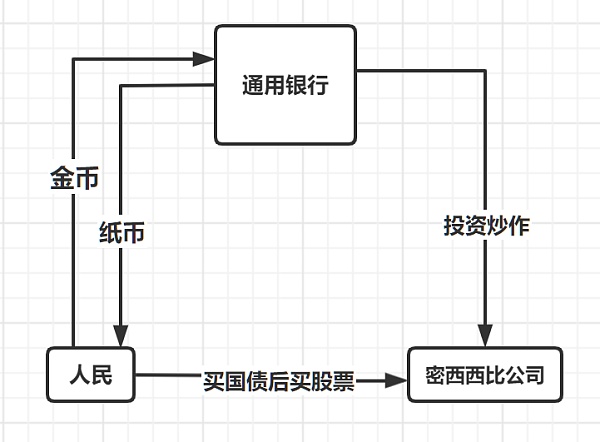

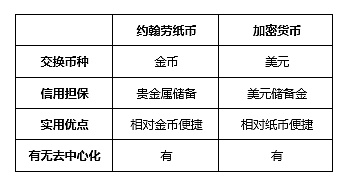

在還沒有現代銀行貨幣體系、用金幣銀幣充當貨幣時的年代,約翰勞就首次發行了紙幣,并且用國債作為購買公司股票的門檻,使不斷貶值的國債大受熱捧,緩解了法國政府的債務危機,但由于當時的環境限制,一些設想的功能并沒有實現。

而300年后的今天,國際貨幣體系完全擺脫了金本位制度,形成了類似于約翰勞所設想的基于信用的系統,在更進一步的加密貨幣領域,每天都在循環上演約翰勞的劇本,使當時的設想成為可能。

本篇文章我們將揭秘約翰勞創造“信用紙幣”的手法,并嘗試設計為代幣賦能的模型。

背景是當時法國政府因為陷入財務困境,走投無路之際授予約翰勞特權,以幫助法國度過債務危機,“基于信用的紙幣系統取代基于鑄幣的銀行系統”由此得到了實施機會。

1.通用銀行

約翰勞首先成立了通用銀行,該銀行發行的紙幣可以隨時兌換成金幣,人們也可以交易使用,。由于紙幣便攜性和以貴金屬為擔保信用度極好,再加上政府向約翰勞承諾不會干預貶值[LS1] ,甚至一開始約翰勞規定紙幣對金幣有1%的溢價,人們開始兌換約翰勞的紙幣。

數據:Optimism鏈上Worldcoin錢包總量突破85萬個:金色財經報道,據Dune Analytics數據顯示,Optimism鏈上Worldcoin錢包總量已突破85萬個,本文撰寫時達到857,821個(注:該數字不包括用戶尚未遷移到Optimism鏈上的預發布錢包),其中持有WLD代幣的Optimism錢包數量為142,739個。[2023/7/25 15:57:01]

2.密西西比公司

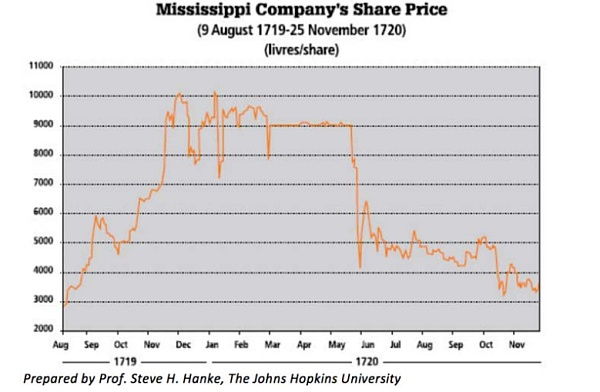

從法國政府里獲得了單獨開發北美洲和貿易的壟斷特權后,約翰勞成立了密西西比公司,隨后用“挖掘黃金”作為密西西比公司的宣傳亮點,約翰勞將通用銀行吸收的存款投向密西西比公司,使得該公司股票當時股價不斷飆升。在暴富輿論和急劇升高股價的配合下,人們紛紛開始FOMO,尋找購買股票的途徑。

密西西比公司股價圖

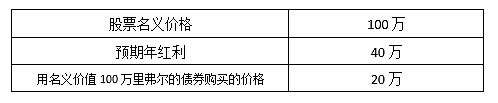

3.設置門檻

約翰勞規定購買股票的人必須首先購買國債,然后用國債來購買股票。

讓我們算一筆賬,假設你要購買100萬的股票:

我們看到實際投資收益率高達了200%,人們開始大量購買債券和股票,在自由市場,股價甚至達到了發行認購價的10倍之高,約翰勞和政府利用人們的FOMO情緒,又增發了15億里弗爾股票,發行規模達到了前兩次的12倍。

2023以太坊Devconnect大會將于11月份在伊斯坦布爾舉行:4月20日消息,以太坊基金會表示,計劃于今年11月13日至19日在土耳其伊斯坦布爾舉行Devconnect大會,為期一周。Devconnect在結構上與Devcon完全不同,由許多單獨的活動組成,由社區組織,每個活動深入探討一個主題。[2023/4/21 14:16:54]

通過以國債買新股的辦法,一度使這些如同廢紙的國債券價格回升至票面值。

政府通過出賣國債而得到貨幣,密西西比公司獲得了國債,公司把這些國債全部銷毀,免除政府的償付責任,而政府在未來25年每年向密西西比公司支付4%利息。

4.改組銀行,債務轉移

法國政府將私人銀行改組為皇家銀行,開始大量發行紙幣,1720年底,法國的紙幣發行量達30億里弗爾,而皇家銀行的儲備只有7億里弗爾,政府也通過支付利息的方式,轉移債務,從而免除了巨額債務。

5.后續

根據資本充足率計算,即使按最低估的數字,皇家銀行的資本充足率也達到了16%,比巴塞爾協議規定的現代銀行數值整整高一倍。再加上首先去皇家銀行擠兌的竟然是皇家本身,任何銀行都無法拒絕承兌,當時的英格蘭銀行也不行,或者說從古至今沒有任何一家銀行能抗住。由于黃金儲備無法來兌付擠兌的紙幣。全法國所有的黃金兌換最后都陷入停滯狀態。

約翰勞為了避免經濟徹底崩潰,頒布通貨緊縮法令,計劃逐月將密西西比公司股票的官方價格從每股面值9000里弗爾降至5000里弗爾,同時他還將流通紙幣數量減半。然而,民眾對紙幣和股票都已喪失了信心,公司股價持續暴跌,“密西西比泡沫”破滅。

加密貨幣總市值下降至1.11萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣總市值為1.113萬億美元,24小時漲幅達0.7%,24小時交易量為468.83億美元,當前比特幣市值占比為40.2%,以太坊市值占比為17.3%。[2023/2/27 12:30:52]

小結

雖然最終結果宣告了失敗,我們仍然可以回顧約翰勞的操作,從中獲得一些發現,并與加密貨幣進行比較。

整個計劃的第二步是重點,約翰勞創造了一個愿景——“密西西比公司會在北美挖出黃金”,在人們想購買時,約翰勞又設置了購入股票的前提條件,即必須購買國債才能購買股票。

約翰勞使用了兩種手段,一是用人們換在銀行的金幣去投資密西西比公司,使股票價格不斷上漲,二是利用法國政府的背書,大肆宣傳密西西比公司在北美的特權。用大話題來掩蓋小話題,約翰勞讓人民在購買股票的同時也購入了大量的國債,從而緩解了法國政府的債務危機。

從貨幣屬性上看為什么人們會買約翰勞的紙幣?

1. 可以隨時兌換金幣

2. 不受政府中心化干預而貶值

3. 貴金屬為擔保信用

4. 相對金幣便捷

5. 政府接納以這種鈔票繳交租稅

擁有泰坦尼克號打撈權的公司將從殘骸中回收的實物標記為NFT進行發售:金色財經報道,擁有泰坦尼克號殘骸和殘骸現場的獨家打撈權的 Venture Smart Financial Holdings 和 Web3 公司 Artifact Labs 公司從泰坦尼克號殘骸中回收的實物文物將被標記為 NFT進行發售,并通過新的三方合作伙伴關系與世界共享。該計劃是將一些人工制品保存為 NFT,并與公眾分享所有權。[2023/2/23 12:25:34]

如今加密貨幣的屬性,穩定幣可以隨時一對一兌換成美元,在鏈上的交易行為具有去中心性,以美元儲備金進行擔保(USDT為例),而吸納市場資金的方式也是作為中間物。兩者在產生之初的原因不同,但在快速構建共識、提升貨幣價值上大同小異。

據資料顯示,當時人們并沒有在實際生活中去使用紙幣,最多的使用者則是一些機構和公司,由于紙幣的便捷性,它們常被用于大額轉賬和結算,而公司與銀行的借貸關系對公司產生制約作用,讓公司不會大規模拋售和擠兌。這讓人們更加相信紙幣的價值,可見大型公司機構的使用給紙幣帶來了價值背書。

底層民眾其實不擔心儲備金夠不夠,只要機構和政府等一些資金量龐大的組織都在繼續持有使用,他們就不會產生質疑,而一旦政府等凌駕于銀行之上的權力機關進行大規模擠兌,就會使民眾造成恐慌,從而導致資金鏈斷裂,事實上約翰勞的計劃最后也是因此失敗。

美元指數DXY早盤站上110:9月5日消息,行情顯示,美元指數DXY早盤站上110,日內漲0.34%。[2022/9/5 13:08:44]

當時約翰勞曾經想過兩點來解決保證金儲備的問題,一是通過法國的稅收來直接征集金錢,二是用發行紙幣來達到間接征稅的目的。這些都被當時的包稅人制度所阻礙。

法國王室為了省事實行“包稅人制”,將稅收包給了權貴階層,包稅人擁有收稅權,每年只需按時上交規定的數目,其余多征收的歸包稅人,這使得監管和稅收效率都無法得到保證,約翰勞最終沒有解決“稅收作為保證金”的問題。

而在如今加密領域一大進步就是智能合約的出現,通過智能合約可以實現每筆交易自動分稅的功能,從功能上實現了去除第三方的目的,也更加透明,使人們更加信任這套系統,在結構上更容易構造約翰勞的信用貨幣系統。

針對儲備問題,目前穩定幣中的算法穩定幣是一種突破,它解決了約翰勞的問題,不用法定資產或加密貨幣作為儲備支持,而是完全通過算法和智能合約來管理代幣的發行。功能上來講,它們的貨幣政策類似于中央銀行的貨幣管理方式,也更方便于平臺管理。

后來約翰勞紙幣價值下降的原因一是資本外逃,大戶提前將紙幣換成硬幣偷渡出法國,二是流通下降,導致紙幣單邊貶值,現在DeFi用于提供流動性提供了多種方案,可以刺激流動性的提升,甚至可以腦洞一下,項目方可以在后期引入Olympus機制、以達成質押不動的共識,來減少資金外流。

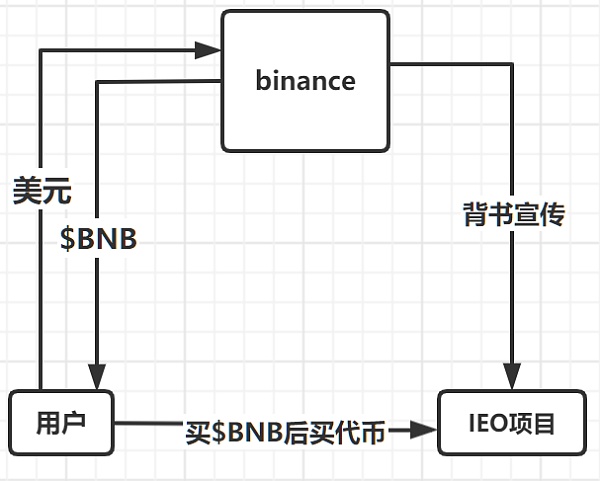

我們看到在很多ICO的項目瘋漲之后,市場自動為人們創造了一個愿景,即“參與ICO的項目會大幅升值”,此時交易所與項目方合作推出了IEO,交易所為用戶篩選優質項目進行審計上架。

這與人們購買約翰勞紙幣相似的兩個要素就出現了,一是股票(代幣)升值,二是權威(交易所)背書。

具體我們以參與幣安的一次IEO為例:想要參加幣安IEO必須要有50個以上$BNB在賬戶中,每50個$BNB可以換得一支簽,一支帳號最多10支簽,這變相使“擁有$BNB”成為了參與IEO的門檻。

人們在購買$BNB使之價值也不斷升高,$BNB擁有了作為IEO入場券的實際用途。而參與購買密西西比公司股票的前提是必須購買一定數量的國債作為入場券,兩者都是被作為“入場券”獲得了二次賦能。

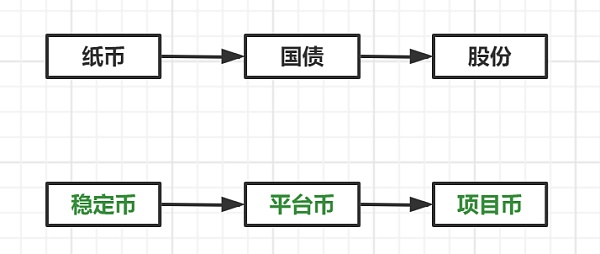

不同的是約翰勞當時的主要目的就是讓國債升值,所以他只能選擇“紙幣—國債—股票”的路徑,不僅要獲得印鈔權,還要完成國債的二次賦能,這比現在的平臺幣多了一步,但也為我們帶來一些代幣設計的靈感。

我們回過頭來看,約翰勞合并的公司相當于美聯儲和美財政部的集合體,負責發鈔、征稅和處理國債的所有問題,通過出售股票的方式去吸納過去的高利貸國債,從而降低了政府的融資成本。

那么現在的項目方同樣可以參考這個模式設計自己的代幣體系。

由此為例我們設計一套組織代幣系統:

首先代幣組成為:

1. 穩定幣

目的:使組織獲得“印鈔權”,定位:穩定可靠的結算媒介,

在剛開始可以像約翰勞的紙幣一樣用溢價來獲得用戶流量,相比于平臺幣,穩定幣的價格與團隊做事是無關聯的。

2. 平臺幣

相當于平臺的股份幣。在功能上串聯平臺生態鏈,用于支付生態中的手續費、服務費,平臺幣的價值更依賴于團隊的賦能,也就需要團隊不斷做事來盈利。Binance已經給我們一個成功的平臺幣賦能案例,也使“證券化代幣”變成“實用化代幣”有了更多的想象空間。

3. 項目幣

在生態上的項目方發行的代幣,代幣功能和價值主要受項目方的影響。在符合生態標準的前提下,項目擁有自主治理權。

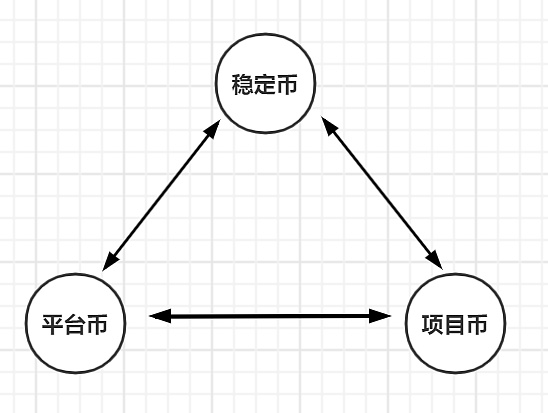

如:項目幣和平臺幣進行綁定(IEO),項目幣和穩定幣進行綁定(交易結算),通過不同的模式設計,相互賦能,用來維持一個組織機構的治理和盈利。

三個幣關系圖

這個模型也在快速融資的效率上得到了約翰勞和幣安的雙層驗證,但是大部分組織沒有法國或幣安那樣的可協調資源進行配置,所以并不能支撐起這個模型,更多是嘗試進行三種幣的關聯。

無論是一個國家還是公司,空有模型設計而沒有自身資源是無法運轉的,一定要有初始資源作為最初的燃料,法國的初始資源是殖民地的壟斷權、幣安的初始資源是交易所競爭力,通過初始資源的置換,法國給密西西比公司放權,幣安賦能給開放平臺的合作伙伴,這些都為它們置換來了實用價值,使代幣不再是空殼,通過不斷的資源置換,實現了代幣體系的串聯。

所以對于一個組織,個人建議是整合自己的資源,發現自己更偏向于三個幣中哪個角色,再去找到和另兩個幣交互的路徑,利用資源置換不斷地反哺自己的代幣,同時拓展自己的代幣功能,逐漸實現模型的運轉。

那我們回到開頭的問題:如果一個代幣的價值不斷貶值,人們對它失去信任,該如何讓它迅速升值甚至超值?也許參照三百年前約翰勞的做法,通過資源置換對它進行二次賦能,是一種可以嘗試的做法。

歷史總是相似的,但思想不應該被現實禁錮,crypto在理論上提供了可能性,要做的不僅是對歷史遺留問題進行反思,更要創造屬于自己的體系。

1.DeFi代幣總市值:1444.9億美元 DeFi總市值 數據來源:Coingecko2.過去24小時去中心化交易所的交易量:522.

1900/1/1 0:00:00World Mobile(世界移動)宣布聘用Steve James為其新的CMO,James為人才濟濟的World Mobile(世界移動)團隊帶來了新的力量.

1900/1/1 0:00:00撰文:William M. Peaster,本文編譯自BanklessNFTX、Universe、Shoyu、Showtime、OpenDAO,現在還有LooksRare.

1900/1/1 0:00:00GameFi直譯過來就是游戲化金融,本質上是Game+NFT+DeFinance的綜合性概念,指通過區塊鏈的分布式結構,用游戲去呈現去中心化金融和NFT的價值.

1900/1/1 0:00:00去年 12 月,我對育碧印象最深的就是它的 NFT 項目「Ubisoft Quartz」。育碧稱 Ubisoft Quartz 能為玩家提供一種全新的體驗,一些游戲皮膚和裝備將以NFT形式限量發.

1900/1/1 0:00:00一個幽靈,元宇宙的幽靈,在人類世界游蕩。一時間,萬眾爭說元宇宙,無數企業想戴上元宇宙這頂帽子。有人歡喜有人憂,有人認為元宇宙是未來,有人認為是泡沫,還有人認為是,會腐蝕人的心靈,甚至會把人類.

1900/1/1 0:00:00