BTC/HKD+1.58%

BTC/HKD+1.58% ETH/HKD+2.2%

ETH/HKD+2.2% LTC/HKD+1.03%

LTC/HKD+1.03% ADA/HKD+6.21%

ADA/HKD+6.21% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD+14.83%

XRP/HKD+14.83%2022 開年,USDC 發行量便突破 430 億美元,創歷史新高。但令人困惑的是,在實際的應用中,USDC 的活躍地址數量并未持續增長,反而在浮動變化。那么,眼下這種發行方激進而投資者猶豫的局面是如何形成的?今天我們將通過這篇文章共同探究。

穩定幣如何“穩定”?

穩定幣是加密生態系統中至關重要的一部分,我們可以將其看作為連接法幣和加密原生貨幣的橋梁。穩定幣使資產和價值能夠在加密世界和現實的金融世界中映射和流動,假設在加密市場四通八達的“水域”上,連接各類資產,擴展加密資產的流動區域。

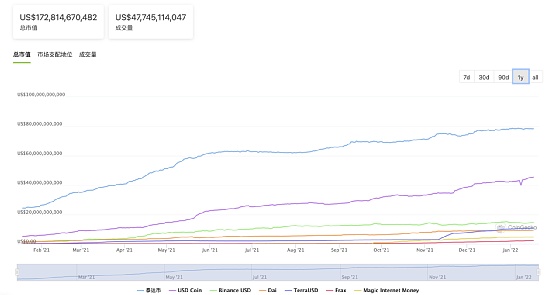

如今,全世界存在 200 余種穩定幣,其總市值在去年便超過 300 億美元,今年其總市值已經超過 1700 億美元。加密穩定幣的迅速增長反應出投資者在動蕩時期對價格穩定資產需求的上升。

USDT穩定幣占穩定幣總市值的46%:金色財經報道,數據顯示,穩定幣USDT的市值達到了782億美元。在過去30天里,市場估值增長了5.6%,USDT穩定幣現在占穩定幣總市值的46%,占加密貨幣總市值的的 3.35%。(news.bitcoin)[2021/12/31 8:16:45]

穩定幣通過錨定標的資產價值作為抵押,以抵押資產錨定代幣價值,使代幣價值趨于穩定。因此,對于穩定幣而言,其錨定標的是否真實存在、標的價值是否能夠被認證并保持穩定十分重要。

但在實際的應用中,由于加密貨幣領域的“去中心化”的需求,對穩定幣發行者的監管還未有一套行之有效、并且驗證成功的方法。因此穩定幣發行者都會采用提供透明度報告和承諾等方式,來進行證明。

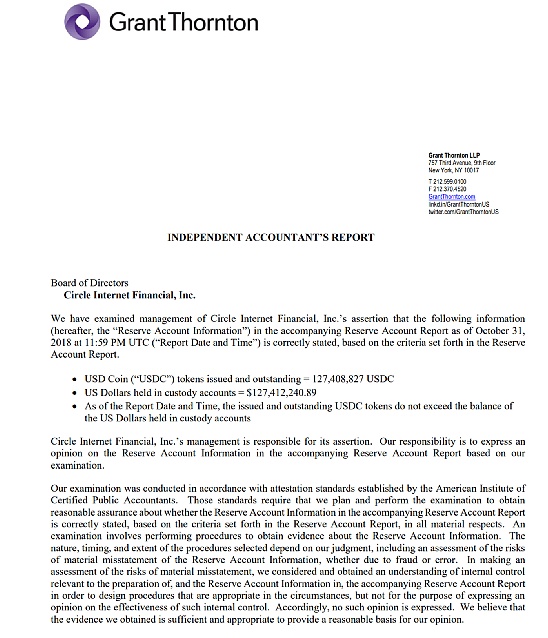

比如 Circle 的 USDC 自 2018 年 10 月便開始就提供簡潔易懂的透明度報告,報告會用直觀的文字表達其在托管賬戶中持有的美元,即每發行 1 個 USDC,Circle 賬戶便抵押 1 美元。

火幣將于10月10日11時對USDT/USD永續合約交易手續費進行調整:據官方公告,火幣合約計劃于10月10日11:00 對USDT/USD永續合約執行新的交易手續費費率標準。開倉手續費率: maker:-0.002% ;taker:0.015%;平倉手續費率: maker:-0.002% ;taker:0.015%。[2020/10/9]

USDC 的透明度疑云

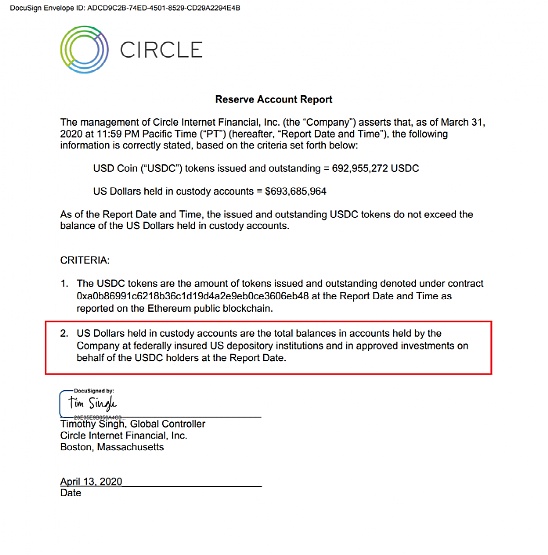

但是,透明度報告更像是一種“承諾”,在未有三方或獨立機構介入的前提下很容易被更改。在 2020 年 3 月,Circle USDC 在發布的透明度聲明中增加了一項新的條款——USDC 擁有的抵押品從單一的美元儲備,增加為了“被批準的投資”。

過去25天Tether新增鑄幣10億USDT:在過去的25天時間里,Tether Treasury一直在加大USDT發行量,已經新增鑄幣超過價值10億美元的USDT,相當于每天新增鑄幣4000萬美元USDT。根據Tether透明度報告顯示,USDT目前資產總額約為71億美元,隨著大量穩定幣涌入市場,很容易導致USDT出現溢價交易,而且自今年年初以來,USDT市值已增加56%。(beincrypto)[2020/4/22]

Circle?2020年發布的透明度報告

值得注意的是,Circle 的“被批準投資”缺少了主語,這意味著作為投資者無從得知該資產是被什么組織批準的,也就無從得知其權威性和安全性。

雖然在穩定幣錨定標的中允許存在很多“投資資產”,但對于最初將自己標記為「純美元」身份以獲得投資者信任的 USDC 而言,這樣貿然的轉變并非是一個好兆頭。在面對投資者的質疑和采訪時,Circle 的聯合創始人兼 CEO Jeremy Allaire 則完全回避了這一問題——官方證明無法自證、管理者避而不談,加重了投資者和市場對 USDC 穩定性和安全性的疑慮。

公告 | OKEx USDT保證金永續合約正式上線:據OKEx官方消息,OKEx已于香港時間2019年12月16日14:00在網頁端及API正式上線BTCUSDT永續合約。同時,為避免用戶分攤風險,OKEx平臺官方捐贈200,000 USDT注入到BTCUSDT永續合約風險準備金。

據了解,USDT保證金永續合約使用了標記價格、每日結算、階梯維持保證金率制度等業內最優秀的風控系統,提供0.01~100倍杠杠。EOS、ETH、LTC、BCH、XRP、ETC、TRX、BSV等幣種的USDT保證金永續合約也將在近期陸續上線。[2019/12/16]

另一方面的隱患來自投命中的不透明,相較于其他將非美元的標的加入錨定資產中的穩定幣而言,USDC 的「霧里看花」也讓許多投資者駐足。至今 USDC 還未披露美元資產和「被批準的投資資產」的占比。其賬戶中美元有多少?投資資產有幾種?分別占比是多少?外界無從得知。

并且,Circle 的透明度證明發布時間也總在變化,比如延遲發布。其 2021 年 4 月的證明在拖延了兩個月后才于 6 月 9 日發布,而其 5 月的證明是在 7 月 16 日發布的。不過在 7 月的證明中,Circle 公布了儲備資產的更多細節:其約61%的代幣由現金和現金等價物支持,Yankee存單占另外13%,美國國債占12%,商業票據占9%,其余代幣由市政和公司債券支持。?

動態 | Tether在以太坊鏈上增發1500萬枚USDT:據Whale Alert監測,北京時間14點29分,Tether在以太坊鏈上增發1500萬枚USDT。[2019/9/6]

重重疑云之下,不只是投資者對于 Circle 產生了諸多疑慮。作為 USDC 的發行者之一,Coinbase 于 2021 年 8 月也更改了關于 USDC 透明度的介紹。

Coinbase 的介紹將原本“由美元支持”(Backed by US dollars)改為了“由完全儲備的資產支持”(Backed by fully reserved assets)。針對該特性的解釋也變更為“每個 USDC 都是由 1 美元或者具有同等公允價值資產支持的,這些資產由受美國監管的金融機構的賬戶持有。”

持續的變化讓投資者對 USDC 的信心反復搖擺,這也給市場帶來了非常惡劣的影響。Circle 透明度報告的延遲通常與大規模的增發時間匹配,如果投資者恐慌造成大量的擠兌,而 Circle 和 Coinbase 實際上可能并不支持快速兌現,屆時 Circle、USDC 和 Coinbase 三者之間緊密的聯系將造成幣價、平臺的多重崩潰。

Circle 如何穩定市場?

當然,Circle 并沒有忽視投資者對于 USDC 的糟糕情緒。

在 2021 年 11 月,Cricle 創始人兼 CEO Jeremy Allaire 便積極回應了拜登政府提出的對穩定幣發行商的監管建議。他強調,該建議旨在由美聯儲在聯邦層面將美元穩定幣發行商作為銀行進行監管,這對該行業的發展來說是重大進展。Jeremy Allaire 指出,目前的步驟將把當前以貨幣傳輸為重點的法規升級為“一個更基本的基礎設施,其核心是銀行和資本市場的未來可能的樣子”。

這樣的表態和與美國監管部門積極地配合展示出 Circle 及 USDC 對自身儲備資產合規和安全的自信,同樣也起到了穩定市場的作用。

但硬幣的反面則是,擁抱監管的表態本身又背離了加密貨幣去中心化的初衷。比如2021年10月,Cricle在監管文件中披露他們在7月接到了SEC的“調查傳票”,要求其“提供某些持股、客戶計劃和運營的文件和信息”。為了配合其上市計劃,USDC的用戶隱私也受到了監管的威脅。

如何在安全合規和去中心化隱私保護之間尋找平衡和令投資者信服的方式,對于 USDC 而言仍然任重而道遠。

除了透明度報告疑云和擁抱監管的“中心化表態”,像 USDC 這般總是在風險邊緣試探的穩定幣也給市場增加了不穩定。

普通投資者持有 USDC 的風險

從普通投資者的角度來看,采用 USDC 交易對有一定的風險,而當這種不安全抵押品進入 DeFi 網絡的時候,風險將會更廣泛的擴散。就比如 2020 年 4 月發生的 lendf.me 的 2500 美元的資產被洗劫一空的危機,而其中大量項目就集成了 USDC。

這樣的漏洞與 USDC 的代幣機制設置有關。

由于 USDC 在代幣實現中加入了一個前置代理合約。當用戶使用 USDC 合約進行轉賬時,訪問的是 USDC 的代理,該代理再通過內部設置的地址來訪問到 USDC 的目標合約上。這導致代理合約擁有管理員權限就可以更改代理目標,其設計的本意是為了用管理員的權限解決合約升級的問題,但同時,如果代理合約管理權限被攻破,攻擊者就可以將代理目標地址指向任何地址——攻擊者只要攻擊 USDC 的前置代理合約并取得管理權限,即可完成大量的目標轉移。

因此從應用的層面來說,USDC 以往的漏洞及資產被劫持的風險更大。如果監管機構或交易平臺追蹤到這些被劫持的不良資產,且這些資產又于普通用戶的資產進入了同一個流動池,那么這些用戶將面臨資產資產被污染為不良資產的風險。

總而言之,穩定幣是加密貨幣市場流通的基礎,但同時也處在去中心化、監管、透明度和安全性的多重威脅之中。盡管目前 USDC 已經開啟了多鏈生態之路,但想要支撐市場穩定、保證投資者的基本資產安全,USDC 還有很長一段信任之路要走。

本文由公號"老雅痞"(laoyapicom)授權轉載加密貨幣投資者的特殊頭像是社交網絡驗證用戶需求的最新最快最直接的方法.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載NFT的火爆,吸引了各行各業的人目光,無論是投資者還是韭菜,都在對NFT瘋狂做著各種功課,在本篇文章里.

1900/1/1 0:00:00北大陳鐘:區塊鏈技術發展與標準制定應同步進行:2020成都全球創新創業交易會—首屆國際區塊鏈產業博覽會分論壇之一,區塊鏈標準峰會在成都舉行.

1900/1/1 0:00:00上證報中國證券網訊 據國家網信辦消息,為深入開展區塊鏈創新應用工作,中央網信辦秘書局、中央宣傳部辦公廳、最高人民法院辦公廳、最高人民檢察院辦公廳、教育部辦公廳、工業和信息化部辦公廳、民政部辦公廳.

1900/1/1 0:00:00全球最大的資產管理公司正在籌劃一只專注于區塊鏈技術的 ETF。1 月 21 日,加密貨幣市場暴跌,比特幣跌幅超過 10%.

1900/1/1 0:00:00過去兩周,數字貨幣市場的價值大幅下滑,價格下跌并未引發交易量增加。數據顯示,加密貨幣現貨市場交易量已從 2021 年 11 月的 1.4 萬億美元下滑至本月的 5930 億美元.

1900/1/1 0:00:00