BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD+1.98%

LTC/HKD+1.98% ADA/HKD+2.64%

ADA/HKD+2.64% SOL/HKD+1.81%

SOL/HKD+1.81% XRP/HKD+3.42%

XRP/HKD+3.42%雖然Crypto處于熊市,但是顯然Defi的Builder們可沒有太多的時間怨聲嘆氣,因為還有無數的競爭博弈在等著他們。在眾多的DefiWar中,CurveWar無疑是最引入注目的,今天我們要介紹的就是兩個能幫助你贏得CurveWar的新工具:Concentrator和Clever。

一、背景介紹

Concentrator和Clever有2個共同點:都是基于Curve生態、都是由AladdinDAO打造。所以在介紹項目之前,我們先簡單了解下孵化這兩個項目的Cruve生態和AladdinDAO。

Curve生態

眾所周知,Curve如今無疑是DEX賽道的王者,能夠讓其在眾多的競爭對手中脫穎而出的因素有很多:

更少的滑點、更高的流動深度

更少的費用、更少的無常損失

獨具創新的經濟模型

而其中最關鍵的因素可能就是其獨特的ve經濟模型,這個經濟模型讓參與Curve生態的人除了獲得常規的利息和交易費收入之外,同時可以利用CRV代幣的投票權獲取賄選收入或給自己的項目吸引更多流動性,因此一場爭奪CRV投票權的CurveWar就展開了。

Curvewar的新階段

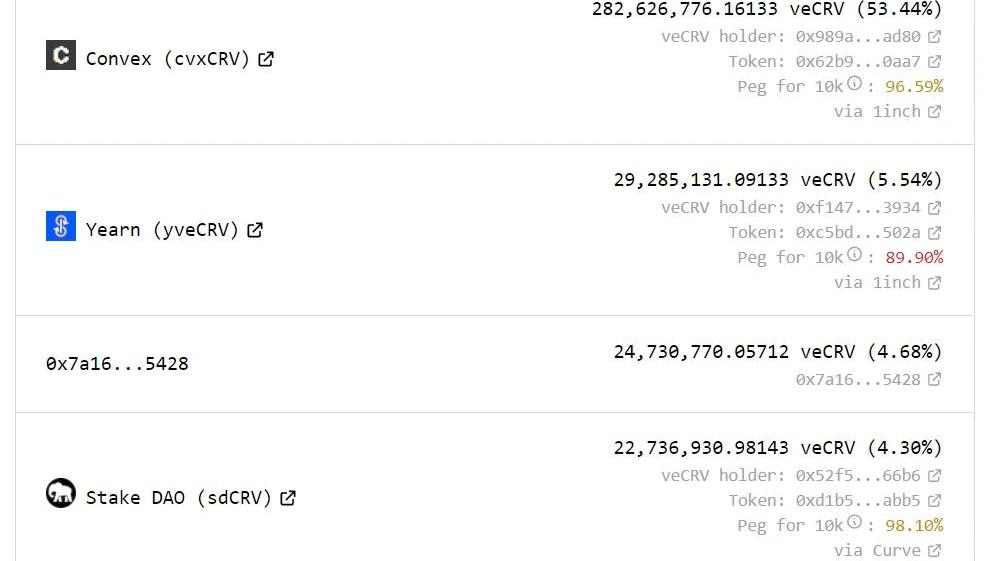

在這場爭奪CRV資源的CurveWar中,有一個項目已經成為了實際的大贏家,它就是Convex。作為一個收益聚合平臺,Convex匯集用戶的資產去獲取更多的CRV,進而在投票中能夠獲取最大的收益。目前Convex持有2.8億枚veCRV,占總數的53.4%,遙遙領先第二名。

Curve:針對其veCRV持有者的UST穩定幣存在較多風險:12月27日消息,Curve Finance官方發布了針對其veCRV持有者的UST穩定幣的風險評估,報告中重點強調,wormhole UST代幣未經驗證,Shuttle和wormhole橋都未經過審核,而流動性需要從wUST遷移到USTw。另外,該協議還存在遭到共識攻擊和通過DDoS攻擊預言機的可能性。[2021/12/27 8:07:05]

數據來源:Defiwar

然而Convex的勝出并不是意味著CurveWar就此結束,而是進入了一個新的階段:一場爭奪Convex話語權進而控制Curve的新戰爭打響了。而今天本文的兩個主角就是在這場新戰爭的形勢下誕生的。

AladdinDAO

除了Curve生態,今天兩個項目繞不開的另一個話題就是AladdinDAO。

自2020年夏季以來,Defi賽道涌現出無數令人眼花繚亂的項目,如何在這些參差不齊的眾多項目中挑選優質標的,成為一件非常困難的事。AladdinDAO就是在這種背景下誕生,他們致力于用DAO網羅Defi高手,篩選優質投資項目,幫助社區成員獲得豐厚的回報。

AladdinDAO創始成員由重量級加密投資機構和DeFi高手組成,其中就包括來自Polychain、DigitalCurrency、Multicoin、CMS、Dragonfly等知名機構的專家。在他們的號召下,AladdinDAO組建了一個幾十人團隊的Defi大咖團隊,在過去的一段時間里為DAO社區成員提供了高質量的投資管理服務,幫助普通用戶也能享受到Defi的高額收益。

Curve Finance社區提案建議將3pool中A參數提高至2000,以使該池收益最大化:Curve Finance社區提案建議,將3pool中A參數提高至2000,或者討論其它替代值。提案表示,最近的模擬表明,A參數提高至2000將通過增加套利量使3pool的收益最大化,同時將減少滑點。主要風險是增加資金池的失衡,而3pool龐大規模以及3pool中所有代幣在市場范圍內的流動性,在很大程度上緩解了失衡風險。[2021/4/18 20:33:20]

基于過去對Defi領域豐富的實操經驗,現在AladdinDAO更進一步地將他們的部分專業服務進行了產品化,推出的Concentrator和Clever兩個項目,可以讓更多的用戶享受到他們的專業能力。

二、Concentrator

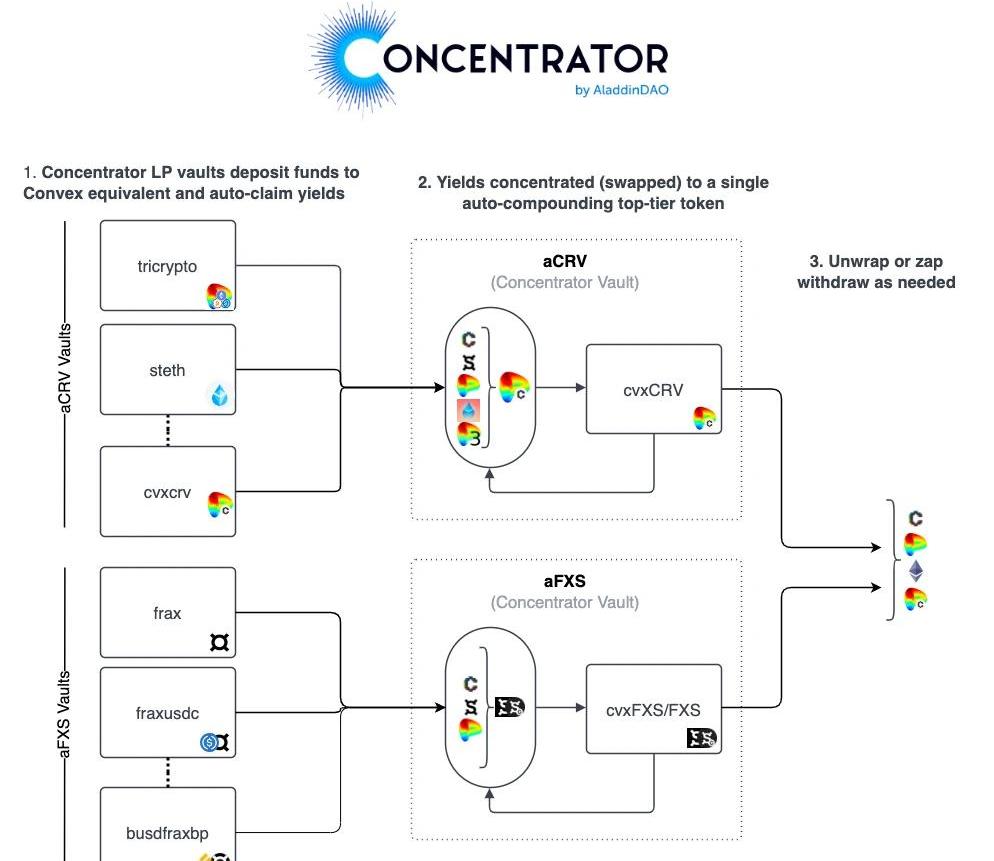

Concentrator作為一個收益聚合、自動復投的工具,旨在最大化ConvexAPY并在最優DEFI代幣中獲得收益。

運行機制

通過上面的描述,我們知道Concentrator的關鍵詞是:收益增強、自動復投。

其實現路徑主要如下:

1、用戶將他們的CurveLP資產存入他們在Concentrator上選擇的策略,平臺會自動將這些資產存入ConvexVault,之后即可定期獲得收益;

2、根據你選擇的策略,所獲得收益會自動轉換為cvxCRV或cvxFXS,并進入平臺復投聚合器聚合成為aCRV或aFXS,在這里他們被質押到Convex上去賺取收益。

Curve Finance已啟動歐元池:12月20日,Curve Finance官方宣布已啟動歐元池。該池支持穩定幣發行公司STASIS網絡資產(包括歐元賬戶)與Synthetix平臺(橋接至加密世界)之間的交易。[2020/12/21 15:59:34]

所以這個過程就是一個將收益自動復投,賺取更多收益的過程。

3、用戶可以隨時解押,將他們在平臺的資產轉換為其他藍籌資產。

創新和優勢

Concentrator收益聚合和自動復投的特點,很容易在市場上找到PMF機會:

1、熊市、各種Defi旁氏暴雷以后,市場對可持續、穩健的收益需求越來越大。在2022年上半年Terra和眾多其他DeFi龐氏騙局發生史詩般的崩潰之后,市場尋找那些不通過龐氏激勵而能真正提供穩健收益的平臺,而Concentrator無疑會是一個不錯的選擇。

2、為Defi萌新們提供一個簡單獲取高收益的機會。只需一次操作,平臺即可自動幫你去捕捉Defi高收益,對于大量的萌新們屬于剛需。

3、幫助DAO管理國庫資金,免去多簽的復雜流程。自動復投的功能對于DAO來說也是一個福音,一方面節省了大量的gas費,同時也免去了每次國庫資金支出的多簽流程。

代幣經濟模型

Curve Finance提案sCIP#19:引入由aDAI、aUSDC、aUSDT代幣組成的新池:Curve Finance提出新提案sCIP#19:引入一個由三種代幣組成的新池:aDAI/aUSDC/aUSDT。aToken是來自AAVE的收益承載代幣。該池將允許交易員有效地在那些有收益率的代幣之間互換,以迅速轉換為更高收益率的代幣。這些代幣的流動性提供者也將能夠賺取這些代幣的交易費用。[2020/11/28 22:26:44]

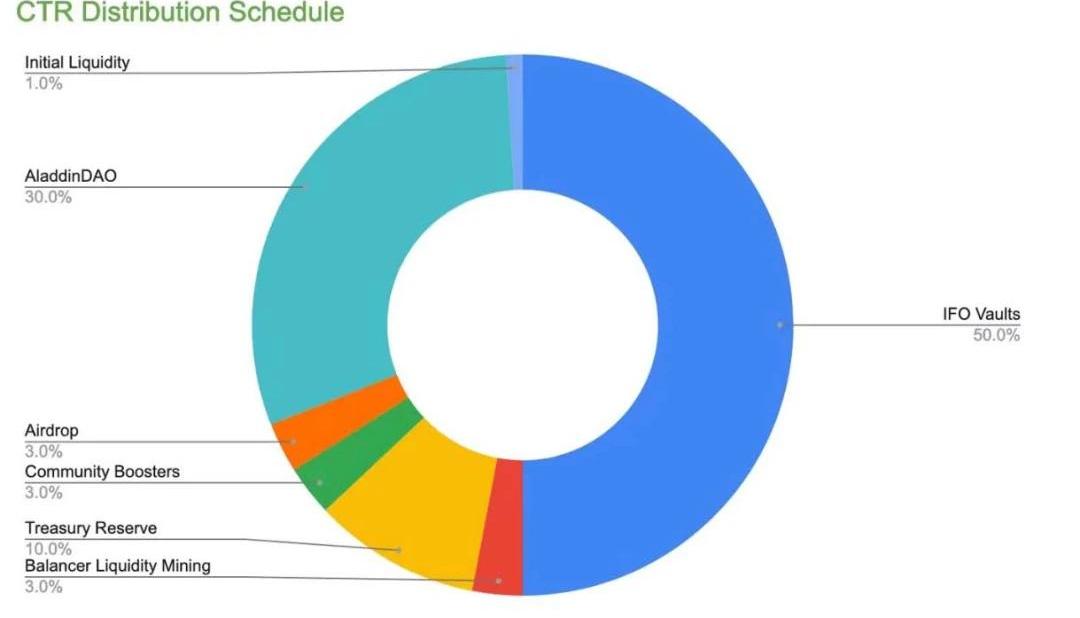

Concentrator項目代幣CTR,總供應量分配如下:

50%給參與IFO的LP

30%分配給AladdinDAO

10%留歸國庫

3%用作空投、3%給社區貢獻者、3%用作Balancer流動性挖礦、1%用來獎勵初始流動性。

CTR有著和Curve相似的ve經濟模型,鎖定CTR獲得具有投票權的veCTR:

讓用戶通過時間加權投票機制參與協議的治理,包括投票決定平臺收入50%的分配;

通過額外獎勵的價值捕獲機制促進各種流動性池;

作為LP隨著時間的推移賺取價值的鎖定機制;另外,在收益提取過程中,Concentrator將對用戶收益收取10%的標準費率,收取費用在CTR質押者和Concentrator國庫之間進行分配。

動態 | Capital Global Securities涉足加密領域 將向NYCQ基金注資1000萬美元:據NewsBTC消息,總部位于舊金山的美國Capital Global Securities宣布涉足加密貨幣和區塊鏈領域,將向CityBlock capital推出的私人數字風險投資基金NYCQ Fund LP注資1000萬美元。[2019/7/29]

每個Vaults都有提款費,由每個Vaults指定,提款費用分配給保險庫中的其他存款人。

三、Clever

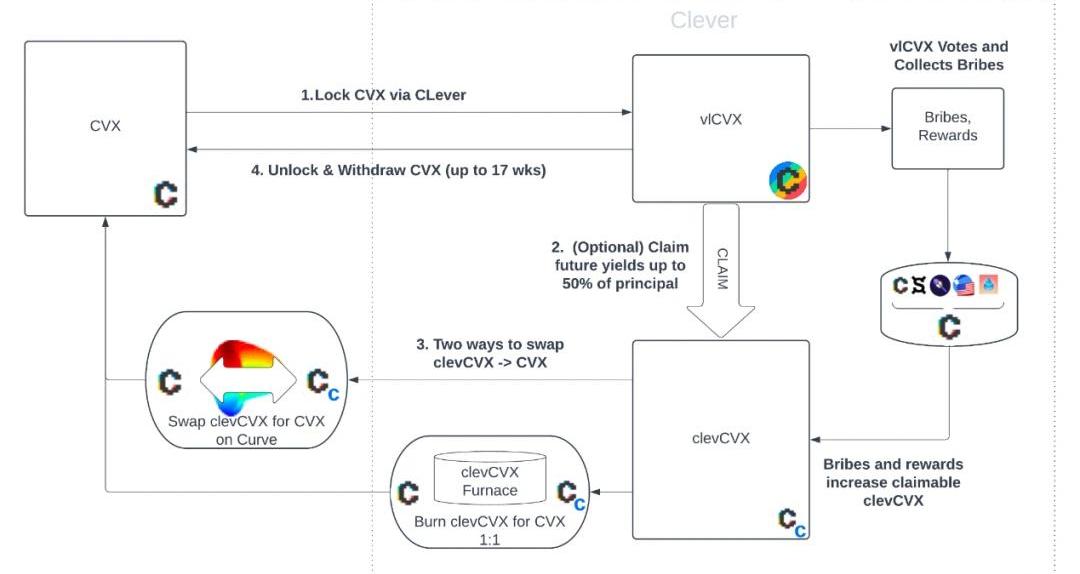

什么是Clever?在AladdinDAO官網中,有一句高度總結的話:CLever為CVX持有者提供了一種連續、自動化的方式來賺取賄賂和獎勵,并允許用戶提前支取他們于未來獲得的治理收益。

一個提供如此便捷服務、且能提高資金使用效率的神奇協議,它是如何做到呢?

運行機制

Clever通過以下一系列設置,來保證實現前面的功能:

1、用戶將他們持有的CVX通過Clever存入Convex參與治理;

2、提取高達本金50%的未來收益;

3、用戶提取的clevCVX可以通過兩種方式轉換為CVX:通過Curve流動池兌換,或者在clevCVX熔爐燃燒clevCVX生成CVX;

4、生成的CVX可以作為進一步的抵押品重新通過Clever存入Convex,獲取更多的賄賂和獎勵;提前支取的未來收益clevCVX實質上是借貸,這部分貸款,就由存入Convex產生的賄賂和獎勵自動償還;

創新和優勢

正如前面所說,Clever的提前支取未來收益本質上仍是借貸,即抵押了CVX借出了clevCVX,但是因為獨特的設計,Clever的模式相比一般的超額抵押借貸仍然存在不少優勢和亮點:

1、提高了資金利用率,主要提現在兩方面:一個是抵押的CVX仍然在產生賄賂和獎勵,二是貸出的clevCVX可以作進一步的抵押,貸出更多資產獲取更多賄賂和獎勵,從而最大化杠桿。

2、Clever沒有采用預言機,從而避免了清算的風險,因為在這種機制下就不存在抵押物價格暴跌或被利用影響到借入資產。

3、穩定的資金成本,Clever的收費模式是借入的資產采用零利息,但是收取客戶收益的20%作為費用收益共享系統之間分配)。在典型的超額抵押借貸中,借貸利率可能隨著流動性的變動而大幅波動,而Clever很好地規避了這個弊端。

4、極大的便利性,用戶使用Clever就享受自動復投功能,無需在每個周期重新操作。

代幣經濟模型

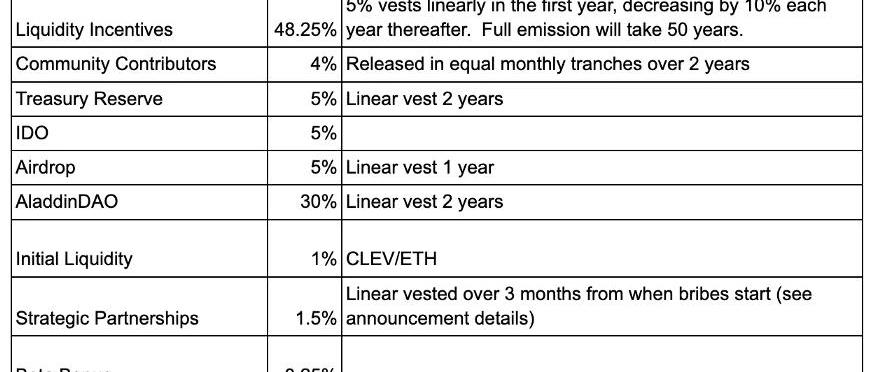

Clever項目的代幣是CLEV,總額200萬枚,分配及排放的進度大概如下:

流動性獎勵48.25%,首年排放5%,此后每年減少10%,完成所有排放需要50年;

社區貢獻者獎勵4%,國庫儲備5%,均在未來2年內排放;

IDO5%,在2022年10月5日啟動,用戶可以用CVX1:1購買,預定的發行期是7天,但是實際情況是,一上線即被秒空;

空投5%,未來1年排放;

AladdinDAO30%,未來兩年線性排放;

其他合計2.75%;

從上面的排放安排可以看出項目方的誠意,在IDO前沒有項目方分配、沒有預售和VC的提前參與,所有用戶都將與公平的方式參與。

同時CLEV也借鑒了Curve的ve模型,用戶鎖定CLEV可以享受治理投票、協議收益分享,鎖定的時間越長獲益越多。Curve的歷史已經向我們表明,ve模型能非常好的穩定幣價,市場幾乎沒有拋壓,同時未來是否會出現爭奪CLEV資源的現象猶未可知。

組合

Defi的樂高魔力,吸引了不斷的創新和組合。同出一源的Concentrator和Clever自然也有進行組合放大收益的操作空間:

CLever可為Concentrator的aCRV代幣提供杠桿收益機會;

Concentrator可以將CVX-clevCVX作為聚合目標放到LP的收益,允許用戶選擇保留CVX創造復利而不是出售;

Concentrator可以將其LPVaults代幣化,然后CLever可以在那些產生代幣的人上創造杠桿耕作機會。

四、展望

正如前面所說,CurveWar已經進入了一個新階段---爭奪Convex資源和話語權,而與Convex占據CRV絕對領導地位不同,在CVX的爭奪戰中還沒有出現一個絕對的領先者。

目前基于CVX的流動性協議中,第一名也僅占據4.76%的份額,新生的Clever已經在其中排名第三占比1.66%。同樣新生項目Concentrator上聚合的cvxCRV數量也占到了Convex上cvxCRV總額的1.9%。再考慮到AladdinDAO眾多Defi大咖的加持下,Clever和Concentrator的組合是否有機會成為這場新戰爭的最終贏家,值得期待。

本文僅為研究分析,不做投資建議。尊重原創,如需轉載請聯系MarsDAO。

附錄:

AladdinDAO官網

https://docs.aladdin.club/

Concentrator項目官網

https://concentrator.aladdin.club/#/vault

Clever項目官網

https://clever.aladdin.club/#/clever

我們非常高興地宣布,Chainlinkbeta版權益質押機制計劃于2022年12月6日美國東部時間中午12點在以太坊主網上線.

1900/1/1 0:00:0010月10日,據區塊鏈瀏覽器TRONSCAN數據,波場TRON交易總數達到4,001,927,168,正式突破40億.

1900/1/1 0:00:00隨著元宇宙的概念受到追捧,「Web3.0」不斷被提及。究竟Web3.0到底是什么呢?又是如何看待與元宇宙的關系呢?本期嘉賓:IEEE計算機協會區塊鏈和分布式記賬技術委員會主席李鳴Q:人人都在談論.

1900/1/1 0:00:00主持人:BlairZhu,MintVentures品牌總監嘉賓:Splinter,HeadofDevelopmentofBendDAO采訪時間:2022年11月1日采訪英文原地址:WEB3Fou.

1900/1/1 0:00:00Nov.2022,VincyDataSource:FootprintAnalytics-BingoNFTWidgetFootprintAnalytics是一個用于發掘和可視化整個區塊鏈數據的工具.

1900/1/1 0:00:00區塊鏈瀏覽器TRONSCAN最新數據顯示,截至9月3日,波場TRON賬戶總數達到110,001,199,正式突破1.1億.

1900/1/1 0:00:00