BTC/HKD-0.35%

BTC/HKD-0.35% ETH/HKD-0.36%

ETH/HKD-0.36% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD+0.65%

ADA/HKD+0.65% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+1.11%

XRP/HKD+1.11%

一、行業動態總結

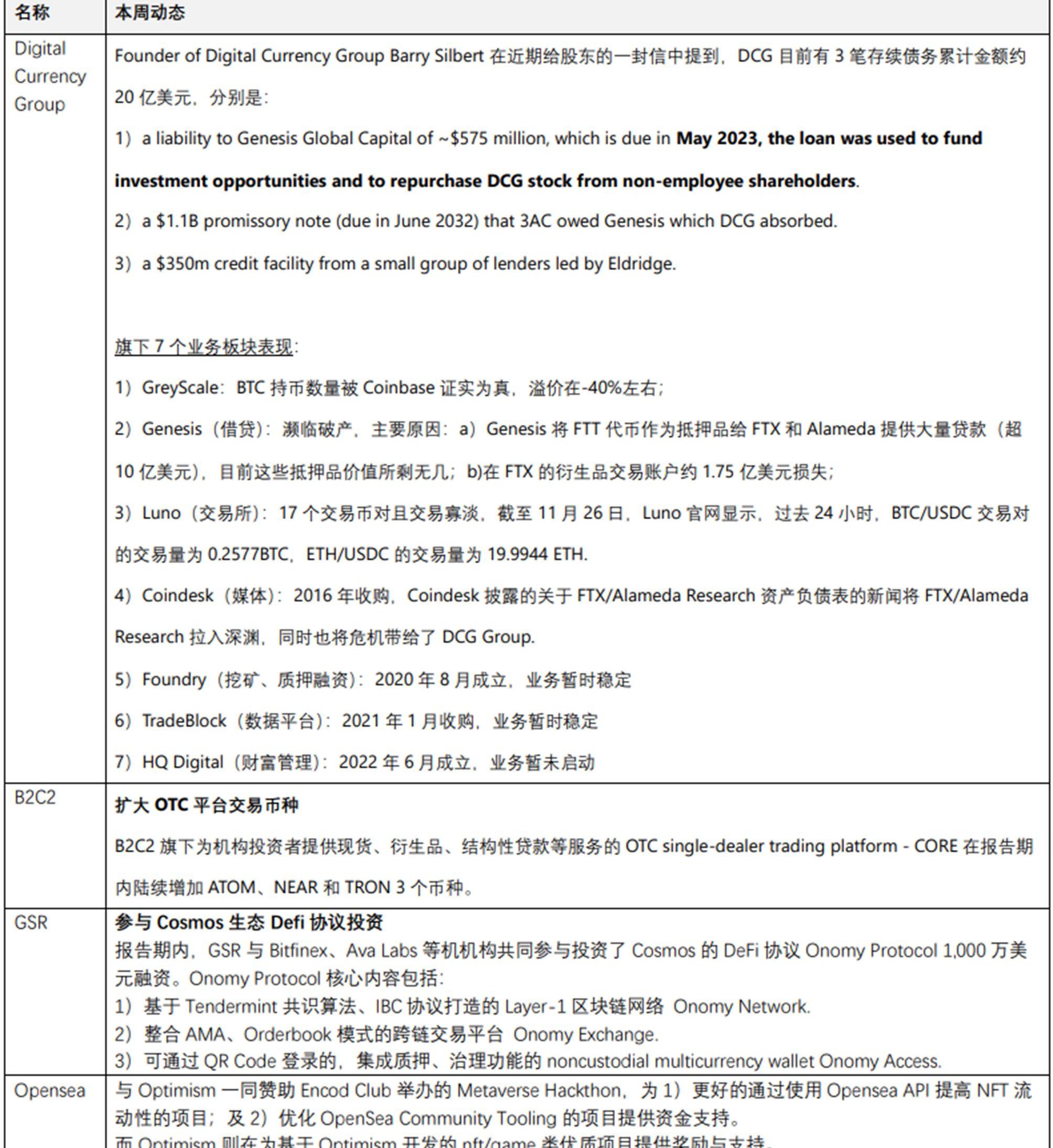

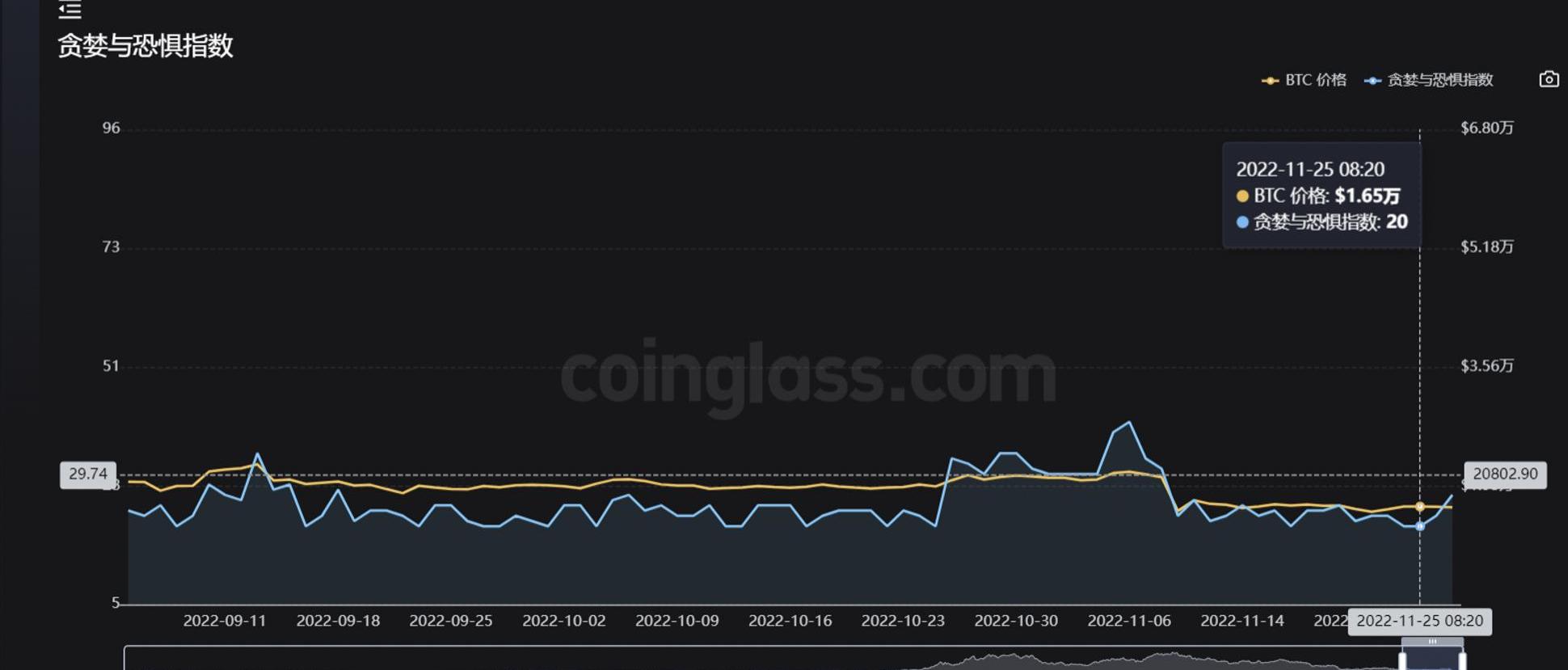

本周加密市場持續了上周低迷的表現,不管是在交易量還是價格方面仍都處在相對低位,插針現象頻頻發生,比特幣甚至在周一一根針插出了新低15476的位置,雖說周二至周四美聯儲會議紀要放出鴿派觀點,市場回暖幅度仍然有限。截至撰稿,比特幣收于16572,周內跌幅0.04%,振幅8.21%,連續兩周出現“十字星”;以太坊波動較為明顯,在周六周日延續了周內的上漲趨勢,周內上漲3.44%,振幅13.73%。雖然本周大餅二餅沒有什么特殊行情,市場其他角落仍然暗流涌動。首先是Genesis的破產傳言風波,Genesis是一家數字資產金融服務公司,為市場提供交易、借貸、衍生品、托管等服務,其上是大名鼎鼎的加密投資公司DCG,旁邊還有Grayscale,CoinDesk等子公司。隨著市場了解到FTX/Alameda已經無法挽救,許多人開始之一他們的商業伙伴是否會被拖累,其中最大的一方Genesis就成為了焦點。與大多數公司暴雷前的情形一樣,Genesis一開始在社交媒體吐露自己情況的良好,沒有實質性的信貸風險,好景不長,一周后Genesis便暫停了贖回和新的貸款發放,并聘請了知名投行Meolis探索包括破產在內的剩余選擇,中間也曾尋求過Binance的幫助但被駁回,關于DCG欠款的細則會在投融資總結中詳述。龐然大物接二連三的垮臺對市場的影響是巨大的,市場信心的重新構建可能需要更長時間。

其次是幣安在本次危機中的收獲,首先幣安交易所的交易量市占率在過去兩周提升了10%,CZ也表示會在年底將團隊從7000人擴張到8000人。BNB的價格也在本周表現突出,借由HookedProtocol在幣安上幣,并且允許大陸身份參與KYC等多重操作,BNB的價格從周三開始一路狂漲,從低點到高點漲幅近25%,也成為了本次市場危機中表現最好的主流代幣。另外本周還有很多精彩的熱點事件發生,如CRV的6000萬U的巨鯨空頭被狙擊清算,包括三箭資本創始人ZhuSu也出來點評了FTX事件,還表示在考慮建立一個全新的投資交易公司。更多內容會在加密生態跟蹤中介紹。

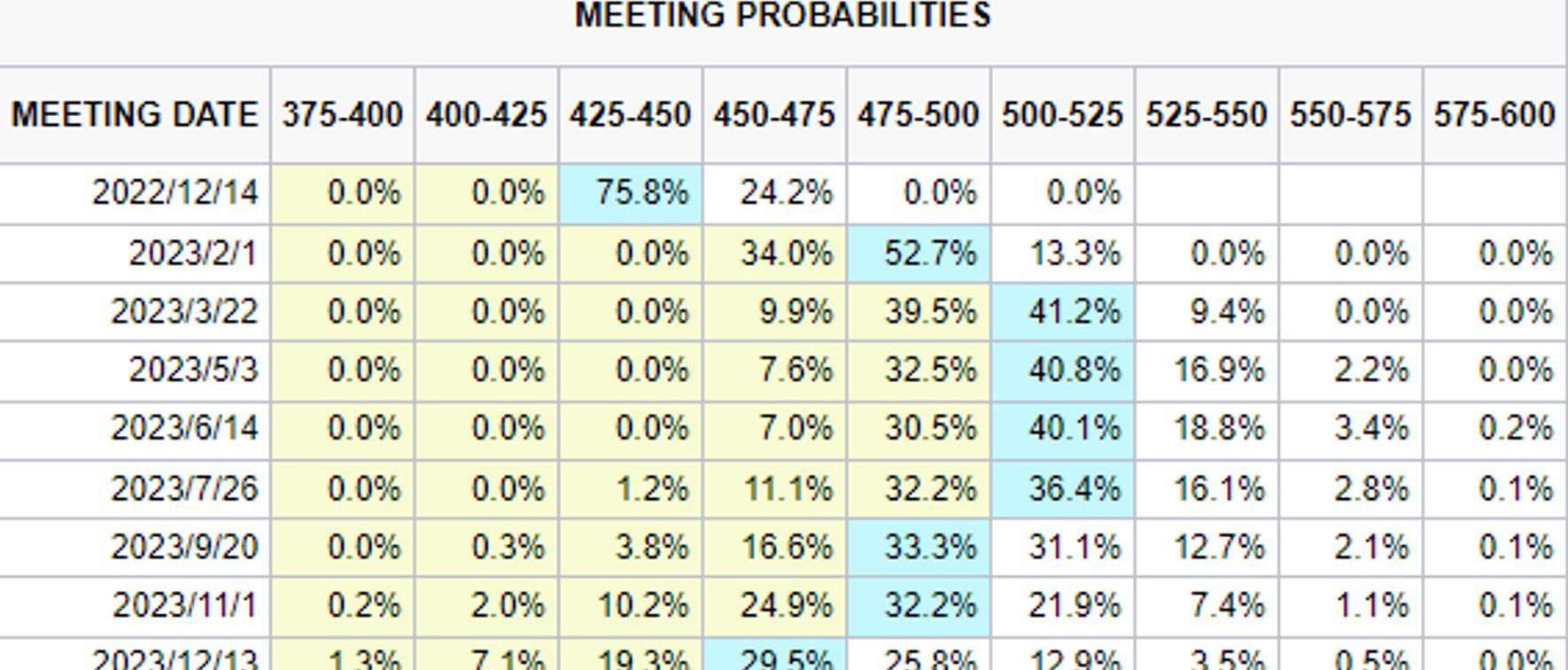

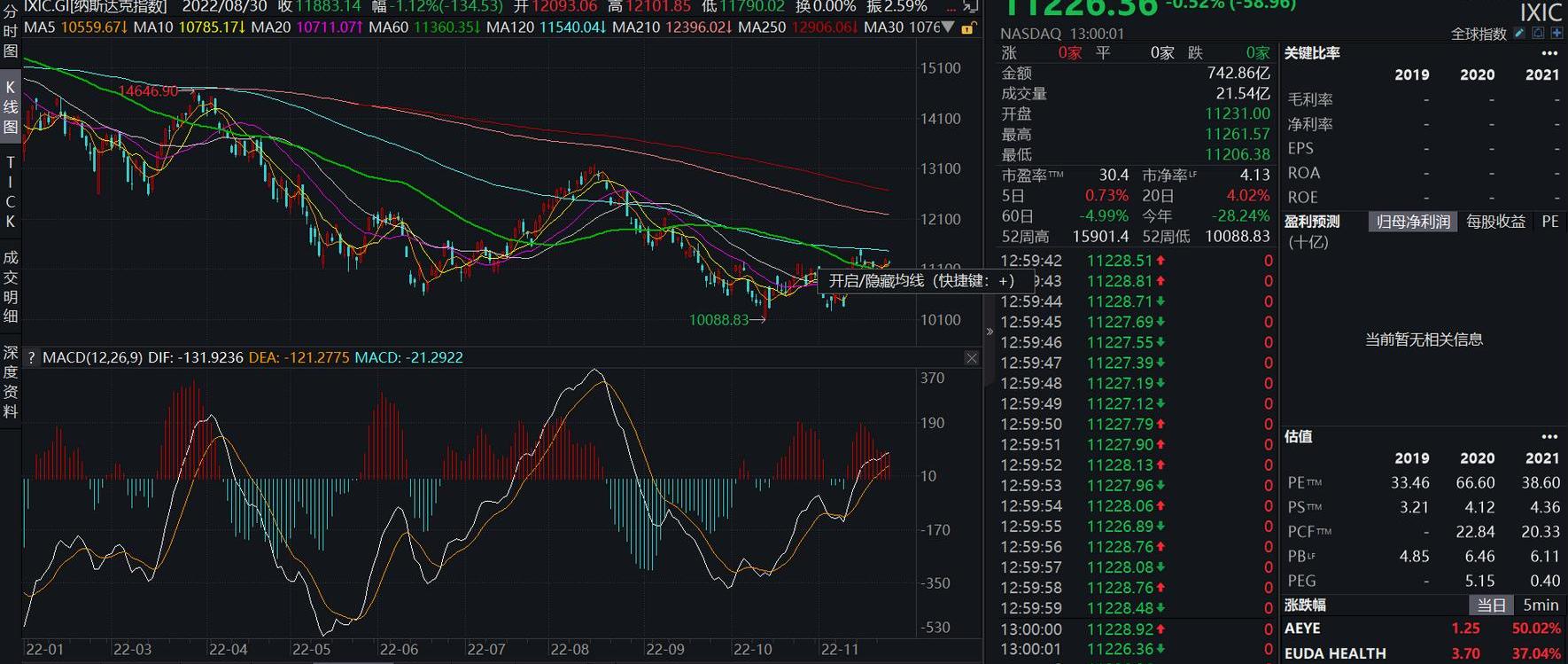

反觀美股,本周美股因感恩節僅有3個交易日,納指回到矩形框架上方漲幅1.21%,標普走勢仍在上下兩條趨勢線當中,猛漲向上突破的可能性不是非常大,以震蕩小幅反彈的觀點看待。本月初請失業金人數略有上升,11月23日公布的美國初請失業金人數是24萬人,預測值是22.5萬人,領取失業金的人稍有增長,這個數據對于美聯儲來說還不構成重大轉變依據,隨著貨幣政策的效力逐漸發揮,領取失業金的應該會逐漸增加。本周的重點就在11月的聯儲會議紀要,紀要整體的方向偏鴿,標普在美聯儲會議紀要出來之前有兩波跳水,會議紀要出來之后開始上漲。會議紀要首先提到了聯儲的道德問題,指出聯儲因為持有重大責任和特權,只有在公眾信任的基礎上美聯儲的政策才會有效,基本保證了聯儲會議紀要及發言的可信性。接下來便提到了重點,就是經過金融市場和公開市場經理調查認為,12月份加息50個基點是最有可能的結果,在本次會議紀要之后,12月份開始減少每次加息的幅度是可以預期的。開會的成員有些表示,放慢加息速度可以降低金融系統不穩定的風險,個人理解為聯儲加息已經進入了深水區,之后每次加息都有可能成為壓死駱駝的最后一根稻草。類似于貨幣政策有滯后性,需要一定時間傳導這類言論雖然并沒有什么大的突破,但是它說明聯儲想喘口氣,等一等看看會有什么效果,這很顯然在目前的情況下是鴿派的論述。2%的通脹目標仍然不太可能改變,紀要也提出為了達到通脹的目標,加息的目標區間持續上調是適當的。2022年初FOMC會議提供的點陣圖當時說今年最多加息6次,每次25個基點,結果到年末,加息幅度大大超過了年初美聯儲的說法,聯儲從2022年年初到年末實現了從鴿派到鷹派的轉變。根據芝商所的預測,2023年美聯儲加息的終點將會落在5.25%并且在2023年的夏天就會見頂,屆時對美股來說將會迎來重大轉機。

加密投資者正在從穩定幣轉向BTC和ETH:金色財經報道,Twitter用戶Ali發推稱,加密投資者正在從穩定幣轉向BTC和ETH。穩定幣持有量的減少表明投資者在將資金轉移到BTC和ETH時風險偏好更高。[2023/7/12 10:50:52]

二、宏觀與技術分析

市場短期走出FTX的陰影,體現了利空落地的情況,我們認為如果BTC能橫盤的話,短期有故事的小幣種將會有一定的機會。

BTC和ETH依舊橫盤,我們判斷BTC和納斯達克的同向震動將會在下一次加息會議之后。

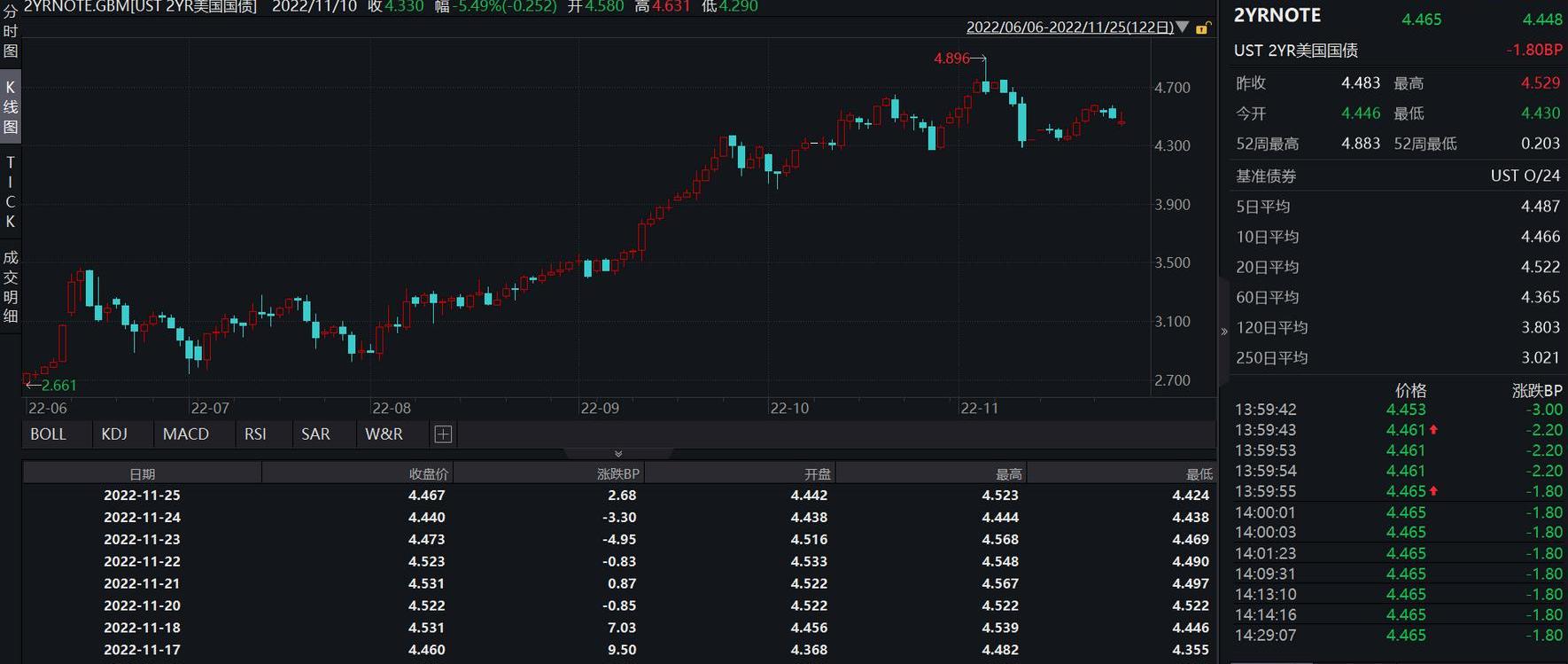

兩年期國債穩定在4.5bp左右。

納斯達克站上60日線后,受制于120日線,短期圍繞60日線震蕩。

1、Arh999:0.3,可以做定投。

2、MVRV:0.807,性價比同Arh999。

BTC地址數:持幣100-1000的地址數有反抽,持幣1000以上地址數下降,持幣100以下地址數上升。

ETH持幣地址數:所有地址數均在上行。

三、投融資情況總結

1)投融資回顧

報告期內,已披露的投融資數量12筆,累計金額5,885萬美元,融資規模較上個報告期的2.5億美元大幅下降,融資金融超1,000萬美元的項目僅有3筆。

2)機構近況

四、加密生態跟蹤

1.NFTs

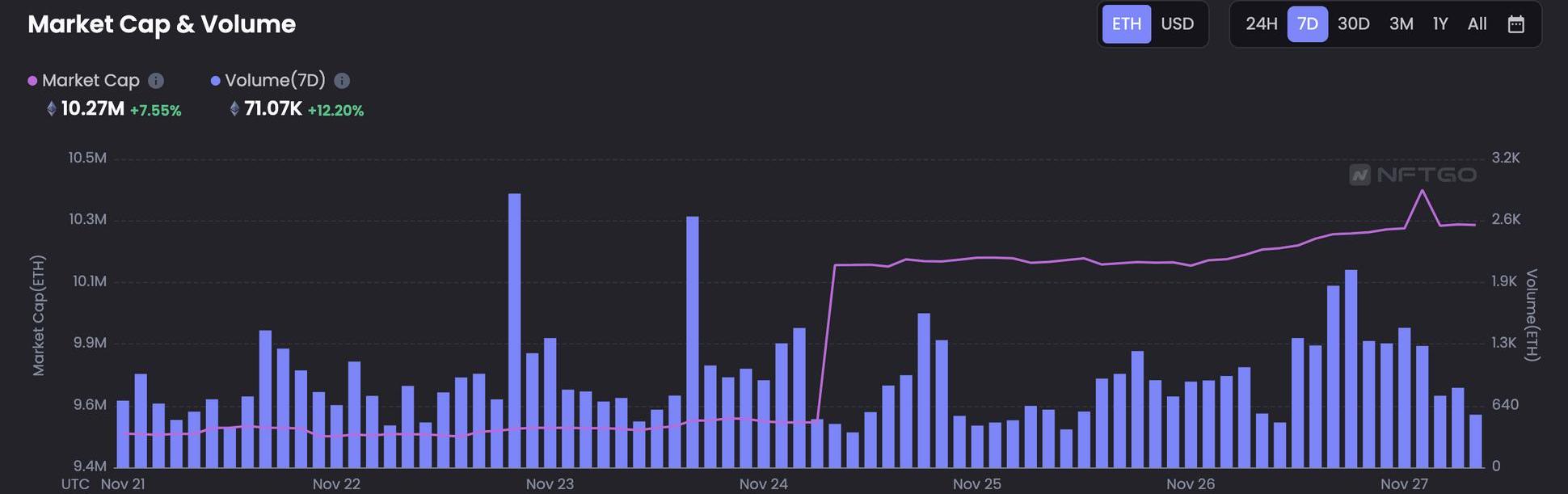

市場概況:本周NFT藍籌指數相比上周大幅度提升,截止11月27日,藍籌指數與上周有大幅度上升,在本月遭遇清算危機后,藍籌項目有大幅的反彈,FTX的危機后,NFT市場總體有了一定的反彈。

本周NFT市場總市值同比上升7.55%,總交易額同比上升12.20%。本周NFT交易量相比上周持續爬升,本周總市值還是上升的,因此也能看出市場在從FTX的事件中正在恢復。

OpenAI創始人與日本首相會面 考慮在日本建立辦公室:金色財經報道,OpenAI的聯合創始人兼首席執行官Sam Altman在與日本首相岸田文雄會面后表示,該公司正在考慮在日本設立辦公室,并擴大日語服務。據報道,Altman與岸田文雄討論了聊天機器人的潛力,以及如何減輕其帶來的負面影響。此外,他們還談到了如何解決風險,并使人工智能“盡可能地為人類帶來好處”。[2023/4/10 13:54:37]

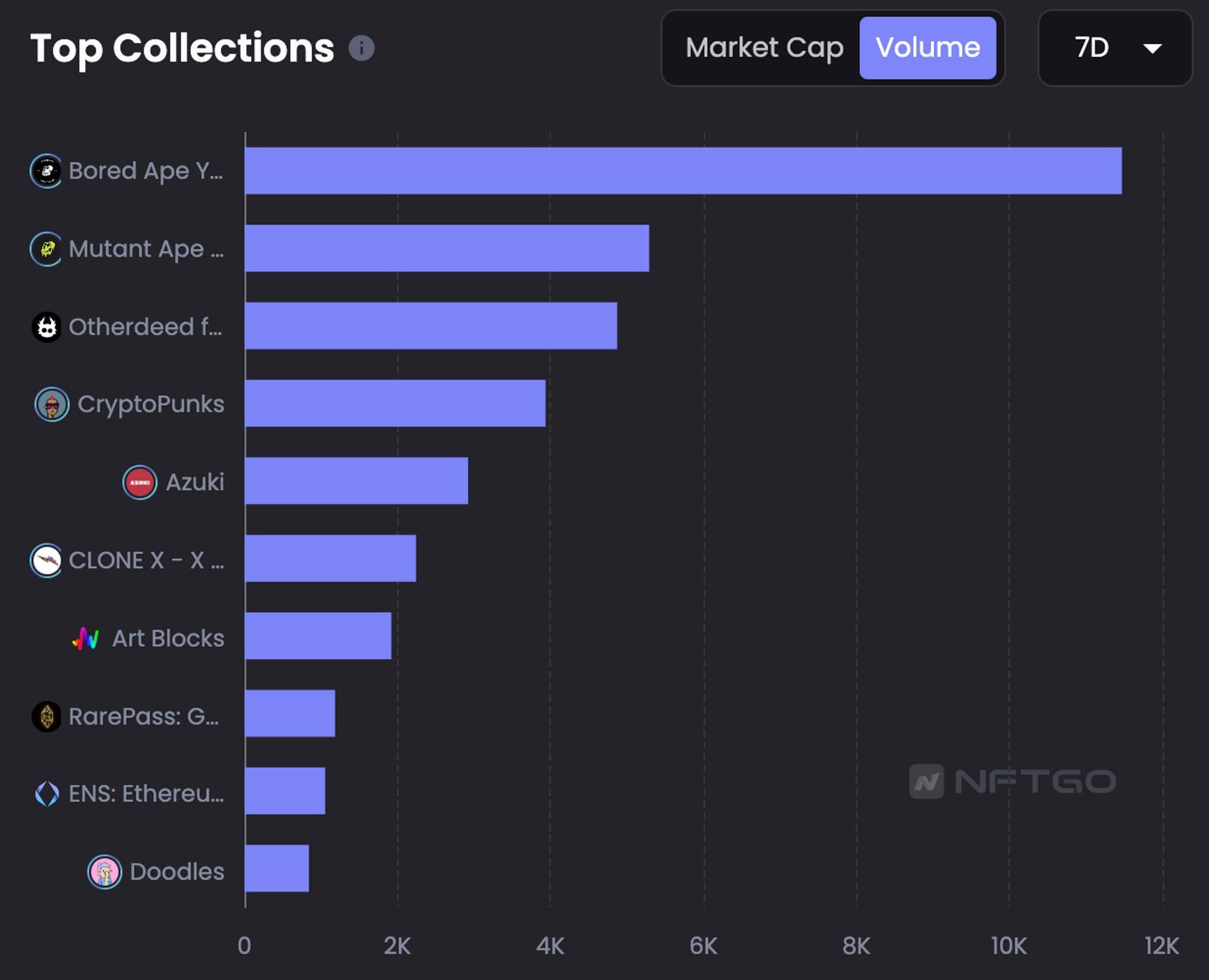

本周NFT市場的持有者/交易者活躍度下降,買家相比上周下降12.54%,賣家同比下降15.41%,持有者則上升了1.19%。通過上周的低點拋售后,部分NFT價格逐步回到正軌,BAYC也從60ETH上升至70ETH。

本周市場交易量排名前三的NFT分別為BAYC、MAYC、Otherdeed,BAYC地板價從上周上升至60ETH至70ETH。

動態聚焦:

C羅與幣安達成合作,在幣安交易所發布了C羅NFT

上周,C羅與幣安共同發行的NFT在幣安交易所上線。這次合作是C羅首次踏入區塊鏈和NFT的嘗試,本次發行四個稀有度,SSR、SR、R、Normal一共四個稀有度。SSR發售價也在10,000BUSD,剩余的稀有度將在幣安的Launchpad發行。

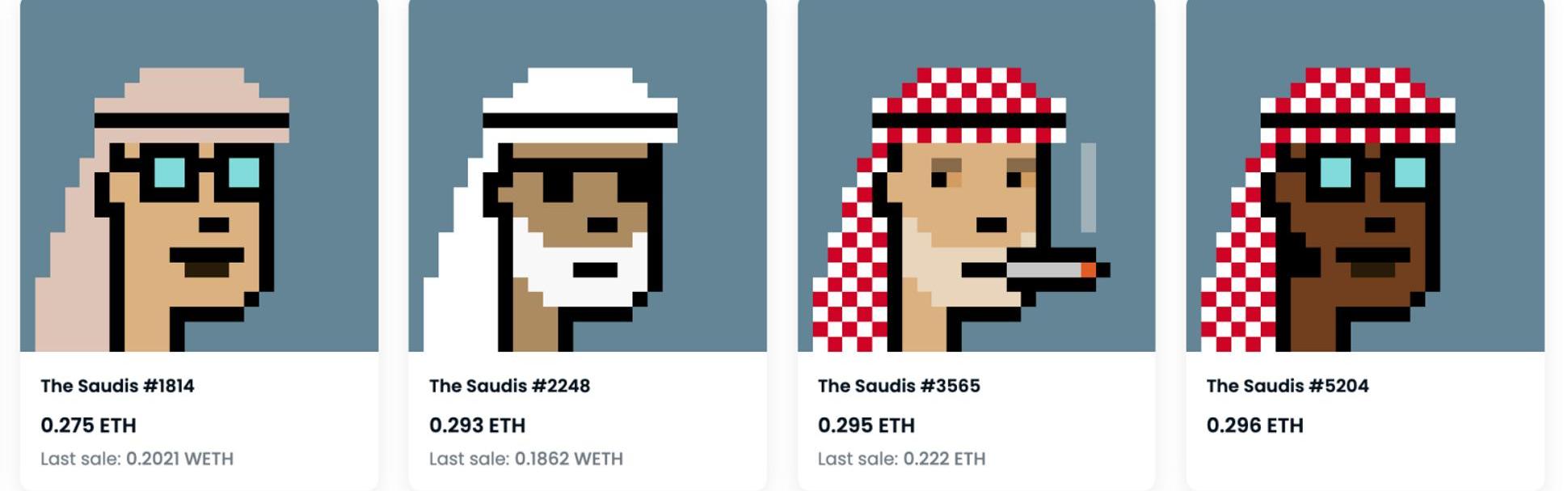

沙特阿拉伯風格NFT因為世界杯暴漲

沙特阿拉伯NFTTheSaudis在上周阿根廷與沙特阿拉伯比賽結束后暴漲380%。與此同時,阿根廷國家隊的粉絲代幣也同比下跌47%,不過該代幣的后續情況可能會因為阿根廷是否能小組出線而改變。

擁有多個IP的玩具廠商Mattel發布NFT交易平臺

本周,國際知名廠商Mattel通過發行阿斯頓馬丁NFT和邁凱輪NFT公開了他們的NFT交易平臺。本次交易平臺的開啟也預示著未來這個擁有大量IP的玩具公司會將更多實體IP轉化成NFT進行售賣。Mattel旗下擁有芭比娃娃、HotWheel火輪、UNO等大量IP可供使用。

重點項目:

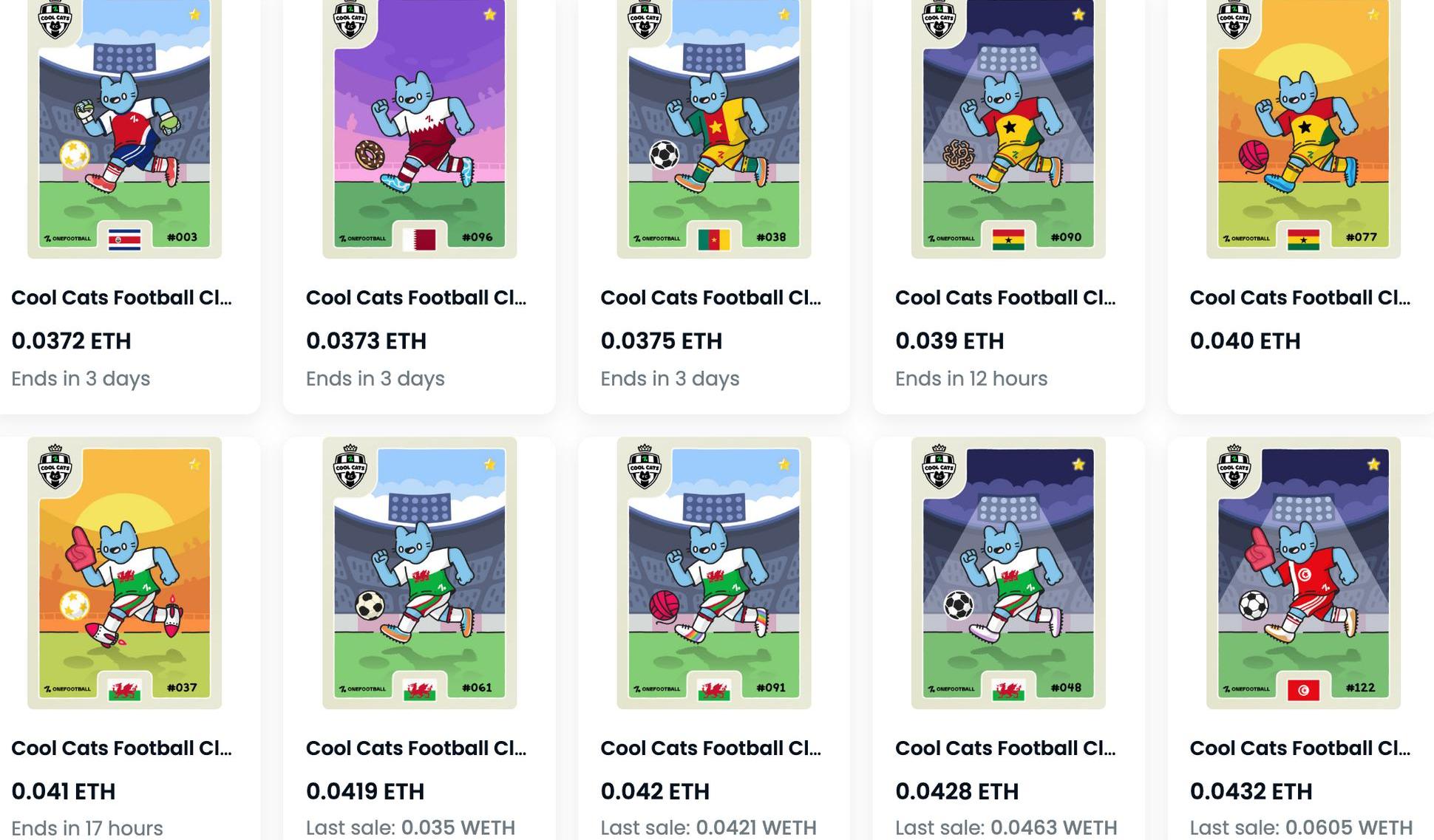

CoolCatsFootballClub

CoolCatsFootballClub是由CoolCat、AnimocaBrand和OneFootballLabs共同創辦的NFT項目,其敘事是圍繞著2022年卡塔爾世界杯推出的以足球運動員位類型的NFT。

本次發行的一共有3000份NFT,其中每份NFT都對應了不同的國家隊。因此,該NFT項目在玩法設計上進行了創新。玩家將會通過世界杯結果可以升級領取獎勵等方式兌換更高級NFT。

目前,3000份NFT全部公售完成,其地板價在0.0372ETH,已經跌破了發售價0.1ETH。

不過該地板價也與國家隊表現有關,現在地價低的NFT均為即將被淘汰或者大概率被淘汰的國家隊特征。因此,在本次世界杯尚未進入到淘汰賽階段前,該NFT項目的地價在未來將會在進入淘汰賽后帶來一定的價值捕獲。

2.GameFi鏈游

區塊鏈金融科技公司Ettle推出澳元穩定幣AUDE:11月28日消息,澳大利亞區塊鏈金融科技初創公司Ettle Pty Ltd.宣布推出澳元穩定幣AUDE并完成首筆交易,該穩定幣可在以太坊、Algorand和其他EVM兼容區塊鏈運行。

此前澳新銀行于今年年初推出澳元穩定幣A$DC,該國另一家金融科技公司Novatti Group Limited在Stella區塊鏈在11月1日推出澳元穩定幣AUDD。(Forkast)[2022/11/28 21:06:48]

整體回顧

本周Gaming板塊主流代幣跟隨市場低位震蕩,出現小幅下跌。游戲板塊熊市階段缺少熱點和人氣,波動和交易量均有明顯縮小跡象。

TheSandbox于11月24日啟動三批土地拍賣,第二批將于12月1日開始,第三批將于2023年第一季度開始。受此影響,SAND自11月22日低點至今,上漲約10%,市場熱情不高。

本周項目—Thirdverse

日本游戲開發商Thirdverse宣布完成1500萬美元融資,用于開發web3游戲和VR游戲。本輪融資由日本VC機構MZWeb3Fund領投,8DAO、BDashVentures、DoubleJump.tokyo、FenbushiCapital、FlickShot、HoldemCapital、Kusabi、OKCoinJapan、YieldGuildGames和OKXVentures參投。此前該公司與PolygonStudios達成戰略合作,并于2021年8月完成2000萬美元融資。

該公司開發中的VR游戲均為多人對戰類型游戲,包括劍類武器格斗和槍戰類型,三款游戲計劃將于2023年后發售,為索尼PlayStationVR2內容的一部分。

Thirdverse開發中的區塊鏈游戲為CaptainTsubasa,預計將于2022年12月發布測試版本,并于明年1季度IEO代幣$TSUBASAGT,該項目投資人包括AnimocaBrands和YGG,知名IP加持下,在明年可能有較好表現,值得關注。

Thirdverse創始人兼CEO為HironaoKunimitsu,曾是日本手機游戲公司Gumi創始人,于2020年創辦Thirdverse,專注于VR和區塊鏈游戲。

3.Infrastructure&Web3基礎設施

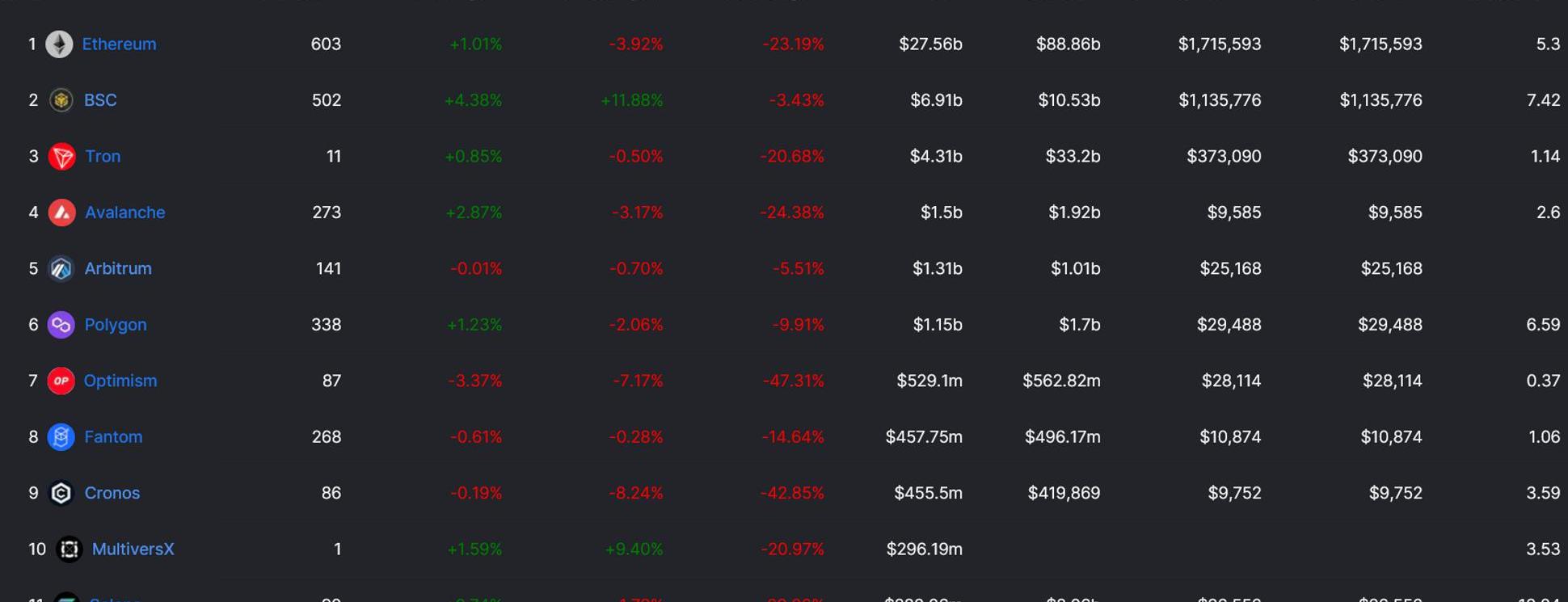

1)市場概況—公鏈&TVL

截止11月27日,以美元計價各公鏈整體鎖倉量跟隨市場小幅下跌,較上周的近49B下跌至48.7B,變動不大。

各大公鏈TVL整體變動不大,前7位相比上周沒有出現變化。其中BSC得益于Binance重啟launchpad影響,TVL漲幅較大,BNB單周漲幅達18%。本次launchpad上線項目為HookedProtocol,將在下文詳細介紹。

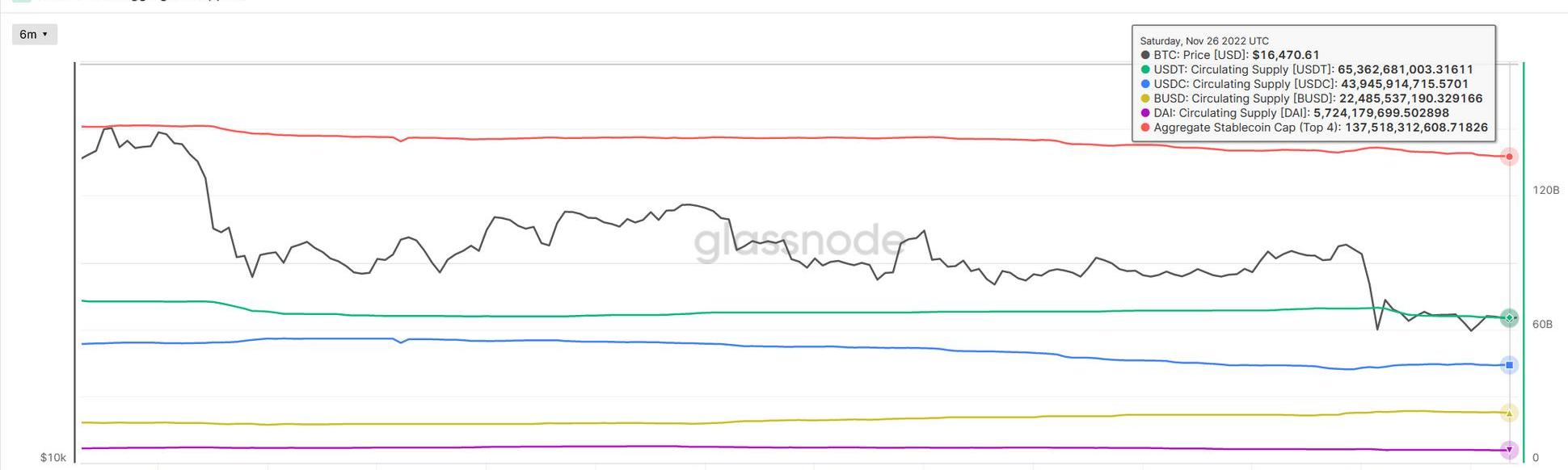

2)市場概況—穩定幣供應量

截止11月26日,前四大穩定幣合計供應量約1375.18億較一周前的1390.91億減少約15.73億,跌幅較大,且穩定幣供應量已連續兩周出現超過1%的下跌,資金呈現持續流出趨勢。

其中USDT的供應量已連續三周持續下跌,本周減少6億枚,跌幅略有放緩;USDC、BUSD供應量也均有各4億枚的下跌。三大法幣穩定幣共同下跌,一改此前此消彼長的情形。

數據:當前灰度總持倉量達182.47億美元:金色財經報道,根據Tokenview鏈上數據顯示,當前灰度總持倉量達182.47億美元,主流幣種信托溢價率如下:

BTC,-35.72%;

ETH,-31.94%;

ETC,-63.1%;

LTC, -47.86%;

BCH,-25.49% 。[2022/11/2 12:08:17]

近兩周穩定幣數據顯示,目前幣市在宏觀環境改善的情況下不但沒有外部資金資金的注入,反而呈現場內資金持續流出的態勢,由此看來,當前幣市市值主要依靠存量資金和少數長期持有者托底,距離重回牛市上漲尚有不遠的距離。存量資金博弈的環境下,預計市場低位震蕩為主,熱點炒作和輪動為輔,難以出現普漲。

3)市場概況—CRV多空大戰

本周CRV遭遇多空大戰,最終以做空者被清算而告一段落,我們對此進行復盤。

11月14日起,名為ponzishorter.eth的鏈上地址,開始在借貸協議Aave抵押約3900萬美元的USDC,借出CRV并賣出進行做空。14至16日,做空者通過Sushi、1inch等DEX在鏈上分多批拋售了共計600萬枚CRV。這一階段,做空行為對CRV價格并未產生較大影響,價格在0.6左右橫盤震蕩。

11月17日起至20日,做空者持續接入CRV,并轉入OKX,共計1095萬枚,此時受持續拋壓和FUD情緒影響,CRV價格開始下跌,最大跌幅近15%,最低至0.5附近。

最激烈的多空對決發生在11月22日前后,做空者不斷向Aave補充抵押物,繼續借出總計7500萬枚CRV,并在鏈上和中心化交易所持續拋售,試圖將CRV價格壓至0.25附近以觸發Curve創始人在Aave借款的清算,此期間CRV價格最低跌至0.4附近。

而Curve創始人則在此期間向Aave添加了2000萬枚CRV補充抵押物,并償還了部分USDC貸款,以降低強平線。同時社區開始自救,一方面通過借出CRV讓做空缺少做空籌碼同時大幅抬高借貸利率,另一方面開始不斷有做多者進場護盤。雙方清算價格都是明牌數據,一旦價格拉升至0.6附近,軋空就會開始。

22日晚間Curve公布新白皮書和穩定幣crvUSD,價格反彈至0.64,Aave的清算開始;至23日凌晨,CRV價格最高上漲至0.74,做空者總計被清算約6365萬USDC,事件告一段落。

本次事件中,Aave由于鏈上流動性不足,在清算中產生壞賬約264萬枚CRV,而壞賬發生時,AAVE將被出售以彌補缺口,這一機制導致AAVE價格最低下跌17%。

在DeFi世界,即使所有的鏈上數據都公開透明,不存在中心化信任問題,但受制于流動性問題,依然會出現壞賬。

4)基礎設施新聞-crvUSD

CurveFinance是目前最大的去中心化交易所之一,目前排名第二,日交易量僅次于uniswap,主要的功能是穩定幣的互換。總鎖定價值TVL超過58億美元。該交易所支持DAI、USDC、USDT、FRAX和TUSD等主要穩定幣的流動性交易。它還提供代幣之間的互換服務,如wBTC、wETH和stETH等。

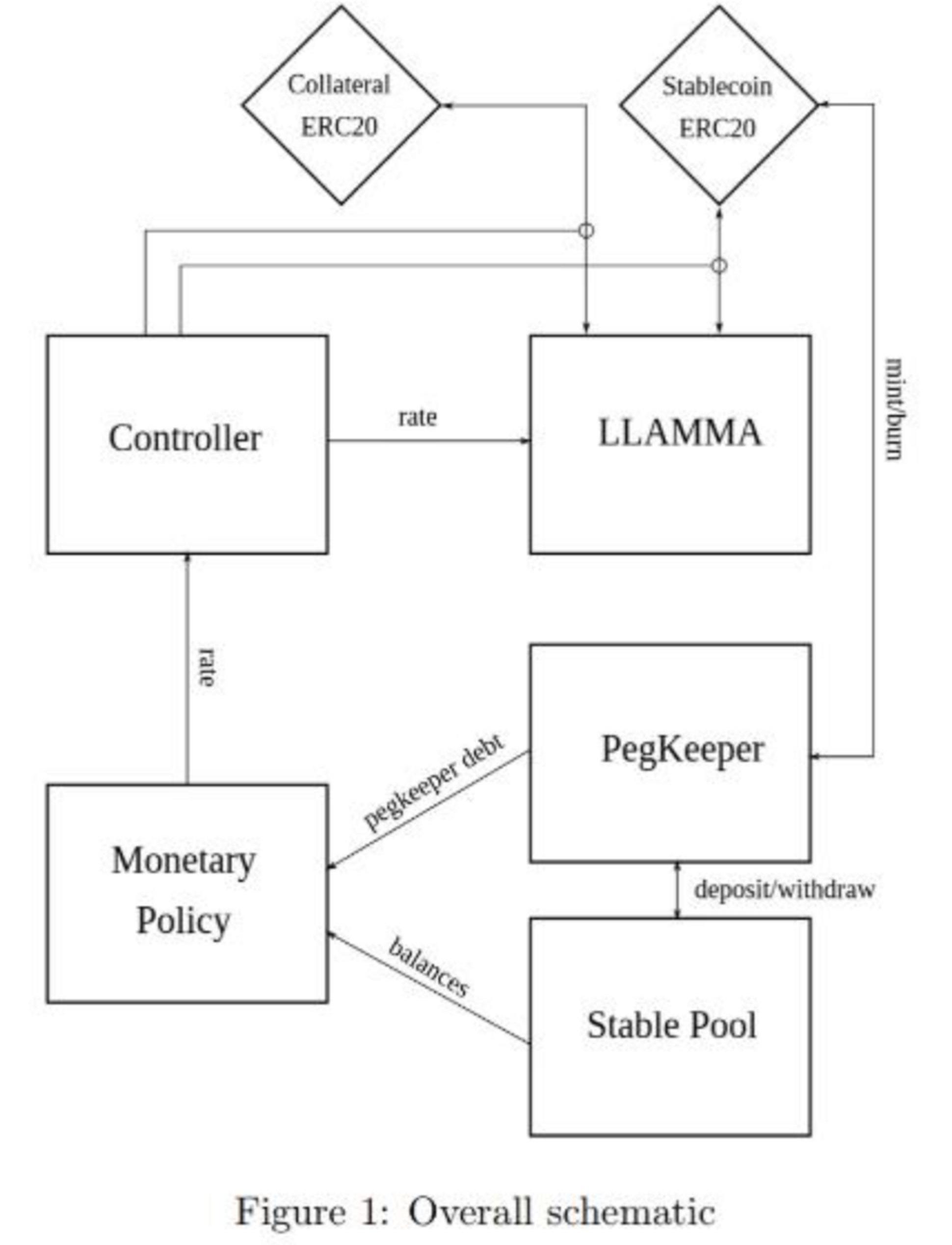

11月22日,CurveFinance的開發者發布了他們即將推出的名為crvUSD的去中心化穩定幣的代碼和官方文件。雖然官方公告還沒有正式發布,但在curve官方GitHub賬戶上發布的數據顯示,該項目已準備完成對其穩定幣的加密支持功能,該穩定幣與美元軟掛鉤。

CurveFinance的白皮書總結

crvUSD將具有與MakerDAO的穩定幣DAI類似的功能。創始人把crvUSD比喻成“超擔保”穩定幣,主要是一種使用“超額準備金擔保”的去中心化穩定幣,就像DAI一樣,將被用于去中心化交換協議。

Negentropy Capital聯合BikeRush向Boring Games Studio投資200萬美元:6月6日消息,Negentropy Capital 聯合 Ride-to-Earn 項目 BikeRush 向新加坡游戲工作室 Boring Games Studio 投資 200 萬美元,將共同打造 P2E 策略卡牌和足球經營類游戲,同時近期將推出的 HeroRush 卡牌策略游戲將融合 BikeRush 已有的 Token 經濟模型,持續擴大 BikeRush 的 Web3 正向外部性生態系統。[2022/6/6 4:06:34]

用戶可以直接在curve交易所mint穩定幣,方法是通過以加密貨幣貸款的形式存放超額的抵押品,這種機制被稱為債務抵押頭寸(CDP-collateralizeddebtposition)。CDP的概念是金融市場衍生品的加密變體,這個概念已經在像MakerDAO這樣的項目中實現,其中一些原則已經應用在其他加密協議上。從根本上說,CDP代表由**底層資產池支持的債務頭寸。**對于證券通證,CDP代表的是由一組“加密證券抵押的債務合約”。主要實現的方法是在簡單性和財務激勵之間提供了適當的平衡,未來可能會在證券通證行業中成為重要的工具。

crvUSD超擔保穩定幣將使用一種稱為,該算法會同時持續的清算和出售存放的抵押品,以更好地管理目前抵押品池子中的風險。

DAI的算法:如果抵押品超過一個臨界閾值,抵押品頭寸幾乎會被一次性全部平倉。

Curve的LLAMMA模型:債務抵押品頭寸CDP會在抵押品池子接近危險時逐步平倉,同時允許部分平倉,這是由LLAMMA自動執行的,隨著抵押品價值的下降,LLAMMA會緩慢地出售抵押品資產以換取穩定幣。

如果價格高于錨定價格,crvUSD將使用AutomaticStabalizer進行處理,AutomaticStabalizer會鑄造crvUSD穩定幣并直接存入Curve流動性池,繼而增加了crvUSD穩定幣的流動性并產生交易費用。

如果價格低于錨定價格,crvUSD將會從Curve流動性池中取出并銷毀,從而減少crvUSD穩定幣供應量。

4.Web3社交&DAO&DID

上個月,在DID賽道掃描專題曾詳細跟進過項目HookedProtocol,當時明確表示其“資方背景豪華”,有較強發幣預期。1個月以來,這個項目發生了較大變化。

上周,幣安發布公告稱,幣安即將上線第29個Launchpad項目HookedProtocol,這也是幣安時隔8個月開啟的新一輪IEO。

本期將詳細介紹HookedProtocol的產品邏輯、團隊背景,以及在IEO過程中的參與機會。

4.1項目簡介

HookedProtocol,定位為“formassiveWeb3adoption”,提供“tailoredLearnandEarn”產品。

目前已推出試點產品WildCash,一款Quiztoearn產品,目前用戶在印尼和巴西兩地,主要面向Web2用戶,最近在印尼GooglePlay拿到總榜第一。

WildCash內的賺幣方式分別有答題賺幣、邀請賺幣、POWT挖礦、質押賺幣。詳細的玩法介紹可參考文章:https://www.panewslab.com/zh/articledetails/soh52w4p.html

目前這款產品已收獲超過200萬用戶,并為幣安鏈導流了超10萬+用戶。

該產品屬性類似于”rabbithole”,為web2用戶提供web3的學習渠道,玩法類似于“stepn”,用戶通過學習、使用Web3應用賺錢。主要講的敘事是“Web2到Web3”,也是我們判斷未來Web3社交最主要的敘事,”Hooked“作為流量入口,未來持續的引入Web2用戶,并不斷往幣安旗下的應用引流。

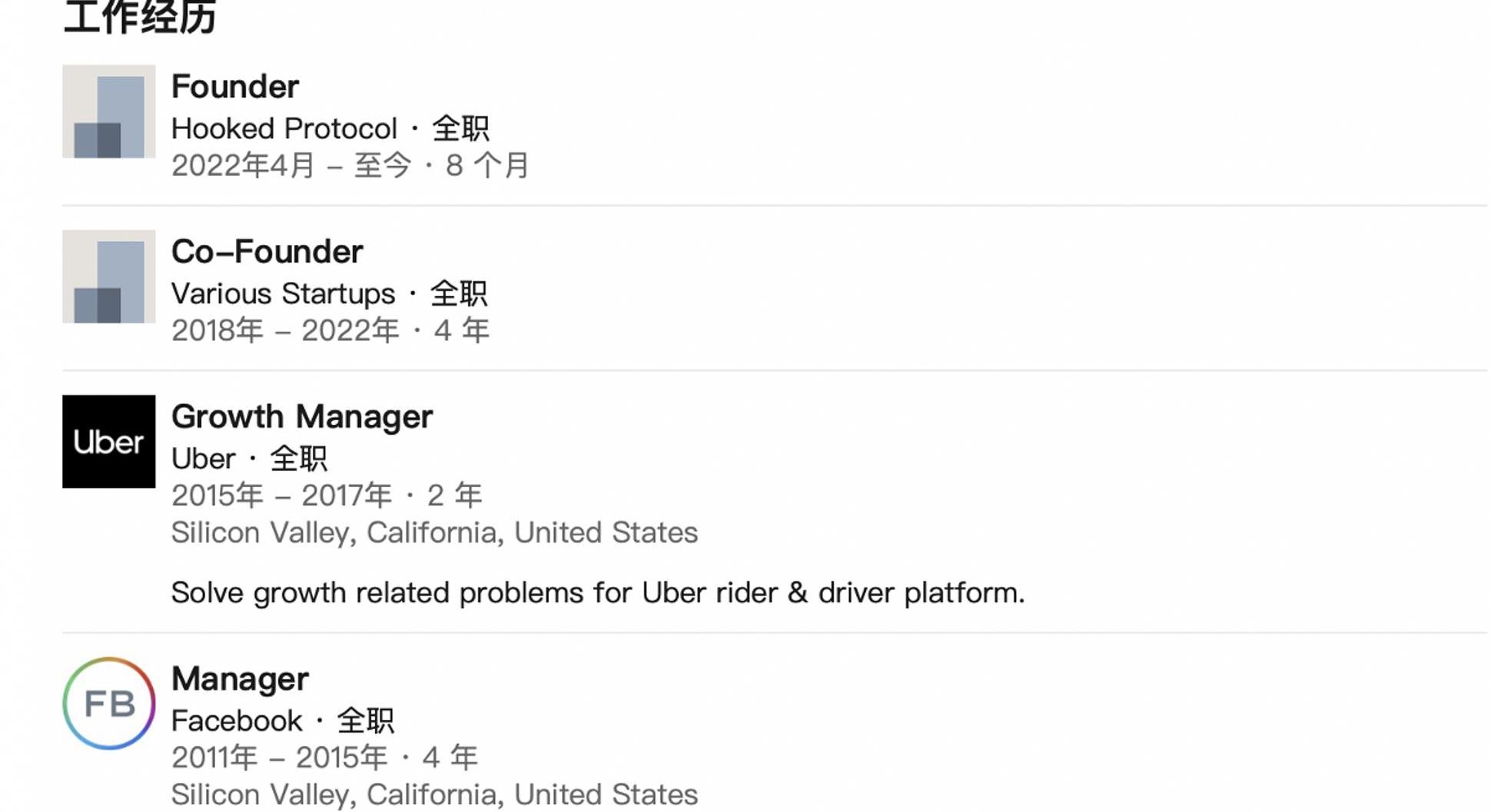

4.2團隊背景

團隊

根據A&TCapital披露,Hooked協議團隊成員來自于騰訊曾經投資的米讀文字類增長平臺,核心團隊具有豐富的2C市場推廣經驗和產品能力。

JasonY:Hooked協議的首席執行官,曾就職于優步和Meta,從事消費互聯網及戰略增長10余年,曾打造多款產品,具有經營web2用戶過億的經驗。

JessL:Hooked協議的首席營銷官,曾就職于優步和谷歌,從領英的信息來看,他們二人是在優步時的同事。

投資機構

HookedProtocol完成種子輪融資,投資方包括BinanceLabs、紅杉種子基金以及A&TCapital,融資金額未披露。但HookedProtocol已經從今年早些時候的兩輪代幣銷售中籌集了約600萬美元,FDV在3000萬美元到6000萬美元不等。

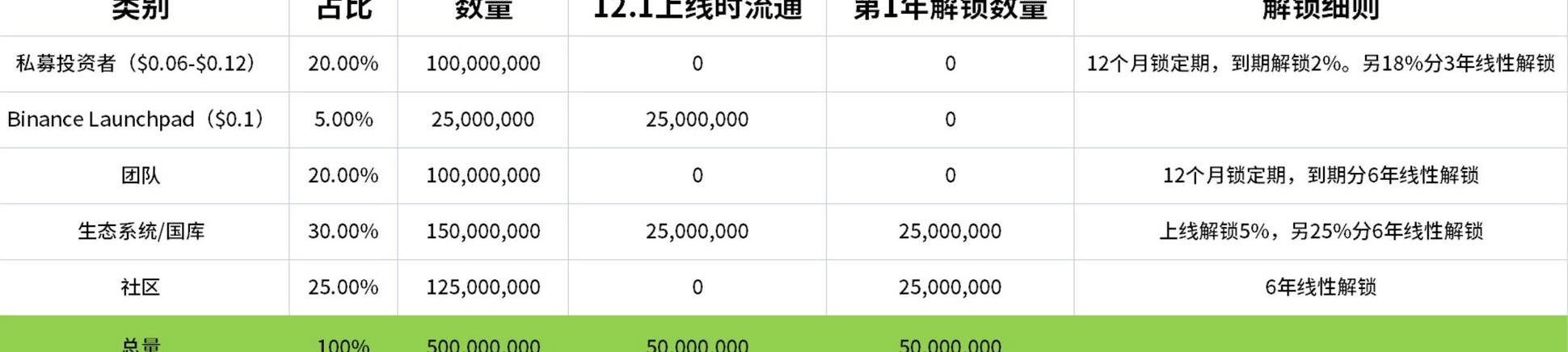

4.3代幣經濟

雙代幣模型:HOOK、HGT

HOOK代幣:

供給:

硬頂5億,具體分布如下;私募和Lauchpad的價格在0.1美元左右,暫不確定是否有空投,但萬圣節活動向社區發放了4萬余張HookedPartyPass。如果有空投則會存在新的拋壓;

12.1上線時,流通盤大概500萬美元市值,控盤相對容易

需求:

社區治理:體現為Hooked生態系統提案中的權益和投票,有利于平臺的行為將獲得初始空投。

協議內鏈上經濟活動時的Gas代幣:$HOOK將被用作所有在Hookde協議上構建的基礎設置經濟活動的gas代幣。未來,建立在Hooked平臺之上的生態系統中的所有DApp也將使用$HOOK作為鏈上交易的gas代幣

獨家NFT和社區活動特權的訪問令牌:社區成員將被激勵持有代幣,以獲得參與獨家社區活動、購買限量版平臺NFT的特權,同時體現了成員社區內的地位和影響力。

HGT代幣:

$HGT被設計成生態系統內唯一的實用代幣,具有無限的供應和持續的鑄造和消費機制。用戶通過完成應用內任務即可獲得$HGT代幣,但無法參與交易所流通交易。

供給:

答題賺幣、邀請賺幣、POWT挖礦、質押賺幣

需求:

應用內消費

與$Hook代幣進行交換,目前暫時未上線

解鎖轉換為$uHGT從而與其他加密貨幣流通

4.4未來發展規劃:

白皮書上:

Hooked協議于10月24日宣布在BNBChain主網上線,預計2022年第四季度拓展到其他Layer1網絡,同時進行全球市場擴張,在更多地區推出競猜項目。

2023年上半年推出更加多樣化的游戲化學習體驗,與更多Web3項目建立持續合作和伙伴關系,同時推出Hooked社區用戶的錢包解決方案。2023年下半年成為最大的Web3探索者社區之一,推出Hooked協議的DAO治理結構探索。同時利用Hooked生態系統基礎設施推出更多不同的應用,為生態系統開發人員推出的應用中間件解決方案,探索商業模式。

資方A&T給出的兩個階段

階段一:單一產品平臺:Hooked第一階段的目標是首先建立具有內置激勵機制的眾包應用,通過游戲化體驗的娛樂性應用與激勵的結合,引導圈外用戶順利進入Web3,為Web3應用引流;Learn&Earn任務案例:將staking&claiming,NFTminting等加密貨幣關鍵概念融入休閑游戲中,用戶一方面完成游戲內容,另一方面回答問題,每天參與賺取獎勵;

階段二:X-to-Earn聚合器:伴隨著越來越多的用戶在Hooked平臺上參與和接受教育,其他類型的x-to-earn也有意愿與Hooked合作,進一步擴大Hooked的用戶基礎,最終平臺將有能力將這些用戶引向其他web3項目,包括交易所、Gamefi、NFT、DAO等等。

4.5參與策略

將之前幣安的兩個IEO的項目GAL和GMT作為典型,通過對二者幣價走勢分析,嘗試進行$Hook的技術面分析預演,給出$Hook上線后的參與策略。

如上圖所示,GMT和GAL在IEO后的幣價走勢存在明顯差異,GMT呈現出了典型的五浪上漲結構,而GAL則出現了買入即套牢的殺跌走勢。個人認為,主要原因是出于市場情緒。

GAL

GAL2022年5月6日正式上幣,當時BTC正處于跌破關鍵趨勢線后的放量驅動下跌行情中,短期內的市場恐慌指數最低至10,市場資金缺乏炒作欲望,GAL跟隨下跌。

但通過下圖可發現,當市場情緒釋放結束、大盤停止暴跌后,GAL呈現出殺跌后橫盤震蕩疊加成交量縮減的一段時期,而此后往往有一波放量反彈上漲,到達前高、上一次的密集成交區后繼續下跌。

針對于上圖中的平臺震蕩,具備充分的耐心,等待橫盤周期,密切關注前低不下破,并收出伴隨有一定成交量放大的下影線陽線,可視為博弈多頭的信號。

止盈策略,空間上可參考前期下破的平臺支撐區,K線信號可參考幾天明顯持續性的放量后收出較長上影線。

GMT

GMT受益于當時市場情緒處于平臺調整浪反彈周期內,市場恐慌指數修復上升中,IEO后呈現出標準的突破+縮量橫盤震蕩+放量突破上漲的走勢。浪型結構上呈現出標準的五浪模式——三浪驅動,兩浪調整。不過值得注意的是,此處量價持續背離,每波漲幅逐漸縮小。

買入位點可以參考下圖中垂直箭頭,即確定驅動上漲后,回調做多,K線信號包括縮量十字星,放量下影線等,新一輪驅動上漲無法再創新高可視為危險信號。

$Hook的參與建議

基于當前的市場主流行情,市場恐慌指數有上揚的跡象,可以適當參考GMT代幣走勢,密切關注Hook是否存在形成震蕩平臺吸籌的跡象,關注確認驅動上漲后的合適回調點位,尋求勝率+損益比合適的交易機會。但值得注意的是IEO新幣往往波動劇烈,應該保持謹慎、小倉位參與。另外持有BNB的用戶,需要權衡所能獲得的份額,與IEO后BNB拋壓帶來的虧損。

4.6總結

主要受質疑的點:

項目Discord和推特無流量:和其他的印尼項目方溝通,表示推特和Discord在印尼用戶基數小,之前缺乏推特和Discord經營是正常的。

質疑創始人的“浙大”學歷:相信幣安和紅杉的DD能力

基本面——較好,但發展處于極早期

Xtoearn的玩法,主打從Web2到Web3敘事,試點產品已擁有數百萬的用戶基礎,可作為大量web3應用的流量入口,未來發展可期;

雙代幣,$HOOK有硬頂的通縮模型;

幣安、紅杉投資;

但時間上,在目前的時點,基本面影響其實較小,這是FTT事件后的幣安首個大動作,熊市內時隔8個月的lauchpad,吸引了較多注意力,只要幣安拉盤,引起市場FOMO,在資金注入后,該項目未來的基本面就會越來越穩固;

項目可持續關注,上線后短期有一定參與價值,長期狀態還較模糊

五、關于我們

JZLCapital是一家注冊于海外,專注區塊鏈生態研究與投資的專業機構。創始人從業經驗豐富,曾經擔任過多家海外上市公司CEO和執行董事,并主導參與過eToro的全球投資。

團隊成員分別來自芝加哥大學、哥倫比亞大學、華盛頓大學、卡耐基梅隆大學、伊利諾伊大學香檳分校和南洋理工大學等頂尖院校,并曾服務于摩根士丹利、巴克萊銀行、安永、畢馬威、海航集團、美國銀行等國際知名企業。

Websitewww.jzlcapital.xyz

Twitter@jzlcapital

與我們聯系

我們一直在尋找有創意的想法、業務與合作機會,我們同樣也期待您的閱讀反饋,歡迎聯系hello@jzlcapital.xyz。

如果以上內容存在明顯的事實、理解或數據錯誤,歡迎給我們反饋,我們將對報告進行修正。

Tags:HOOHOOKNFT穩定幣RobinHoodSwapHooked ProtocolNFTL幣穩定幣在哪里可以購買

據官方消息,ValkyrieInvestments已成為2022波場黑客松大賽第三季合作伙伴。與此同時,來自ValkyrieInvestments的WesCowan和Kristy-LeighMi.

1900/1/1 0:00:002022年,波場TRON參與了行業每一個重要敘事,站在不同的角度,每一次敘事都展現了波場全新的身份。2022波場TRON展示的硬核身份有哪些,我們將通過系列海報來一一揭曉.

1900/1/1 0:00:00新公鏈賽道:回顧、總結與展望 一級市場投資動態 上周公布的海內外區塊鏈融資事件共7起,一級市場募資降至冰點.

1900/1/1 0:00:009月12日,CryptoRank發布“市值與TVL比率最低的TOP10DeFi項目”榜單,SUN.io高居第一,JustLendDAO位居第三.

1900/1/1 0:00:00主權。控制。安全。加密的三個關鍵原則。加密貨幣真正為用戶提供的是完全控制您的資產和信息的能力,從而消除了對受信任的第三方或中介的需求.

1900/1/1 0:00:00報告:USDT仍是CEX中交易量份額最高的穩定幣根據CoinMetrics發布的報告,Tether在中心化交易所市場的交易量份額仍然是所有穩定幣中最高的.

1900/1/1 0:00:00