BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD+0.01%

SOL/HKD+0.01% XRP/HKD+0.39%

XRP/HKD+0.39%July.2022,Vincy

DataSource:FootprintAnalytics-ETHLiquidationDashboard

在過去的幾個月里,清算已經成為加密貨幣世界新聞周期的頭條。本文將解釋清算概念、為什么會發生清算,以及人們可以采取哪些措施來避免它們。

什么是加密貨幣清算?

在加密貨幣領域中,清算主要是指交易者或資產借貸人將初始保證金全部或部分強制平倉。當交易者無法滿足杠桿頭寸配置,沒有足夠的資金維持交易運作時,就會發生清算。

杠桿頭寸是指通過自己的已有資產抵押貸款或借錢,再使用已經抵押的本金和借到的錢一起來購買金融產品,以此博得更大的獲利。

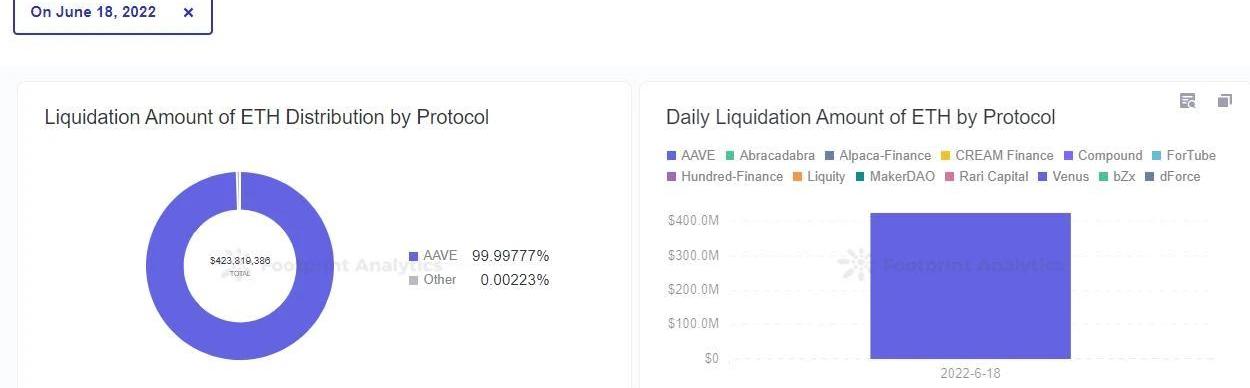

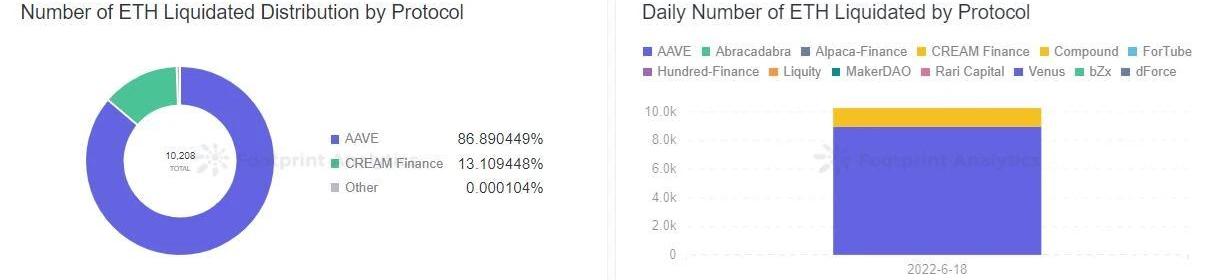

大多數借貸協議如AAVE、MakerDAO、Abracadabra等借貸平臺,都會設置清算功能。據FootprintAnalytics數據顯示,6月18日,當ETH的價格下跌時,DeFi市場會出現大量清算事件。同日,借貸協議共清算了10,208ETH,清算金額4.24億美元。

美聯儲理事夸爾斯:不認為央行數字貨幣能夠修復什么緊急缺陷:美聯儲理事夸爾斯:不認為央行數字貨幣能夠修復什么緊急缺陷。(金十)[2021/3/30 19:31:03]

FootprintAnalytics-ETHLiquidationAmountbyProtocols

FootprintAnalytics-NumberofETHLiquidationbyProtocols

聲音 | Nigel Green:加密貨幣市場的波動與其他金融市場沒什么不同:deVere Group首席執行官兼創始人Nigel Green表示:“所有金融市場都有高峰和低谷,加密貨幣市場沒有、也不應該有任何不同,每當市場下跌或加密貨幣出現一輪波動時,那些討厭加密貨幣的人就會宣稱數字貨幣完蛋了——結果它們又經歷了一輪上漲。在大多數其他金融市場,這些人不會做出如此極端和毫無根據的聲明。”(彭博社)[2019/11/28]

隨著清算的進行,清算人也隨之而來。他們可能是大機構或者大戶等充當清算人,以折扣價購買被清算的資產并在市場上出售賺取差價。

為什么會發生加密貨幣清算?

在DeFi中,質押借貸時常發生,而用戶不想出售手中的資產時,會將資產抵押給借貸協議換取目標資產,再次進行二次投資,以此博取更多收益。它本之上而借貸協議為了維系系統長期穩定運作,會設計一套清算機制,降低協議的風險。

聲音 | Joseph Young:價格大跌或大漲不意味著什么 不應感到意外:加密貨幣分析師Joseph Young發推稱,在過去的幾個月里,加密市場的趨勢沒有任何改變。自去年11月以來,加密貨幣一直表現出較低的價格波動幅度。因此出現大幅下跌或上漲也不應感到意外,這并不意味著什么。[2019/1/10]

將以MakerDAO協議為例進行分析:

MakerDAO支持ETH、USDC和TUSD等多種貨幣作為抵押品,以便分散協議資產的風險,并調整DAI的供需。MakerDAO設立清算線為150%,也就是超額抵押。這決定了清算的觸發點。

當ETH的價格為1,500美元時,一個借款人向MakerDAO協議質押100個ETH,可以按照平臺設定150%的質押率最多能借出99,999美元DAI。這時,清算價格為1500美元。

分析 | 為什么加密貨幣不能取代股票:據btcmanager分析,加密貨幣不能取代股票主要有以下原因:加密貨幣是貨幣,不是股票;加密貨幣主要用作支付手段而不是價值存儲;加密貨幣的年平均回報率是不合理的;區塊鏈技術中沒有紅利或賬面價值的概念。[2018/8/5]

當ETH的價格跌破1500美元,ETH就會觸碰清算線,就容易被平臺清算。如果清算了,就相當于借款用戶用99,999美元價格購買100個ETH。

但如果借款用戶不想被快速被清算,按以下幾種方式降低清算風險:

可以借出低于99,999美元DAI

在清算觸發前就將借出的DAI和費用歸還

在清算觸發前繼續質押更多的ETH,降低清算線

MakerDAO除了設立質押率150%外,還對清算設置13%的罰款規則。換句話說,已經被清算的借款人只能收到他們充值資產的87%。其中3%的罰款將歸清算人所有,10%歸平臺所有。這一機制的目的是鼓勵借款人關注他們的抵押資產,以避免清算和處罰。

薛蠻子:什么是區塊鏈企業家精神?: 今日知名投資人薛蠻子在三點鐘區塊鏈社群回應問題“您經常提到的區塊鏈企業家精神具體是指的什么”時表示:我這次在京都附近的天橋立看了一個奇景是屁眼看天。原本是海中有了一個長幾公里的沙堤,和西湖的蘇堤白堤一樣,僅是一個美景而已。可是到了上頂上有個地方,叫褲襠看天。每個游客必須把頭伸到褲襠底下看景。這時候,這個沙堤就不是一個普通的沙堤,而是宛如一條巨龍,直飛天際。我之所以句這個例子,就是因為區塊鏈顛覆了以往的商業邏輯。因此,顛覆是第一條。第二個精神是有掄開膀子 時不我待的精神。第三個精神是要有超強的學習能力,才能與時具進。眼界,胸懷,識人之能和容人之量是前所未有的重要。[2018/2/25]

清算之后,將對加密貨幣市場產生怎樣影響?

在加密市場牛市時,一些機構和大戶高調重倉是所有幣圈人的“定心丸”。如今在下跌行情中,昔日牛市推手卻成了排著隊的黑天鵝,各自持有將被清算的加密資產。更可怕的是,在鏈上透明的系統中,這些加密資產的數字一目了然。

對機構

一旦遭遇徹底的清算,除了帶來更大的拋壓外,還可能引發相關協議、機構等連鎖反應。因為借貸倉位與抵押資產之間的虧損缺口將被迫由這些協議和機構承擔,這將使它們陷入死亡螺旋。

比如stETH脫錨時,CeFi機構Celsius受到很大的影響,加劇流動性問題,并出現大量用戶擠兌事件。促使機構被迫拋售stETH以應對用戶贖回資產的需求,最終無法承受壓力暫停賬戶提款和轉賬等功能。而三箭資本又在Celsius持有大量的借貸倉位,Celsius自身難保的同時必定會影響三箭資本資產壓力問題,直至崩塌。

對DeFi協議

幣價下跌,用戶在平臺中質押的資產價值低于清算線,抵押的資產將被清算。當然,用戶會在經濟下行時快速拋售風險資產,以免被清算。這也是直接影響DeFi整體的鎖倉量。過去90天,TVL下跌57%。

FootprintAnalytics-DeFiTVL

如果協議無法承受擠兌壓力,它也將面臨與機構相同的風險。

對用戶

用戶資產被清算后,除了失去持有的資產,還需承擔費用或被平臺扣取罰金。是一件多么痛苦的事情。

小結

與傳統金融市場一樣,加密貨幣市場同樣具有周期性。牛市不會永遠持續下去,熊市也是如此。在每個階段,都要謹慎并觀察自己所持倉的資產,以免被清算,而導致損失和陷入死亡螺旋。

本文來自FootprintAnalytics社區貢獻

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

版權聲明:

本作品為作者原創,轉載請注明出處。商用轉載需聯系作者授權,擅自商用轉載、摘編或利用其它方式使用的,將追究相關法律責任。

FootprintCommunity是一個全球化的互助式數據社區,成員利用可視化的數據,共同創造有傳播力的見解。在Footprint社區里,你可以得到幫助,建立鏈接,交流關于Web3,元宇宙,GameFi與DeFi等區塊鏈相關學習與研究。許多活躍的、多樣化的、高參與度的成員通過社區互相激勵和支持,一個世界性的用戶群被建立起來,以貢獻數據、分享見解和推動社區的發展。

據區塊鏈瀏覽器TRONSCAN數據,過去一周,波場版穩定幣日均轉賬額為7,170,531,987美元,突破71億美元.

1900/1/1 0:00:00初創企業糾結于如何實現產品與市場的契合度以及業務模式的契合度,但他們很少討論業務與治理方面的契合度。Web3使人們重新注意到以前被忽視的概念,即特定的治理模式更適合于特定的項目.

1900/1/1 0:00:00過去的一周,波場TRON項目進展順利,為滿足波場TRON全球社區愛好者閱讀,本周周報共分為14種語言,請您選擇閱讀.

1900/1/1 0:00:00GXT作為第174代幣在Bitfinex交易所上市GXT(GemExchangeandTrading)于7月1日(UTC上午10點)宣布在著名的加密貨幣交易所Bitfinex上市.

1900/1/1 0:00:00第一部分:激勵性支出背后的歷史背景 在過去500年的金融歷史中,交易所在效率、訪問性和復雜性方面有了巨大的發展.

1900/1/1 0:00:001.指令結構 CairoCPU原生支持的word是一個域元素,而這個域是特征值大于P>2^63.

1900/1/1 0:00:00