BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+1.9%

ETH/HKD+1.9% LTC/HKD+3.65%

LTC/HKD+3.65% ADA/HKD+3.62%

ADA/HKD+3.62% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+1.81%

XRP/HKD+1.81%滑點也被稱為滑價,是指交易預期價格和交易執行價格之間的差異。

例如,交易者小A想以40000USDT的價格買入1BTC,下單后最終成交價為40050USDT。小A的預期買入價格和訂單最終成交價格存在的這50USDT的價差,就是滑點。

包括股票、債券、外匯、期貨、數字貨幣市場等在內的任何交易市場都可能出現滑點。且越是在交易特別頻繁、市場快速波動或大額訂單成交的情況下,越容易產生滑點。

滑點的種類

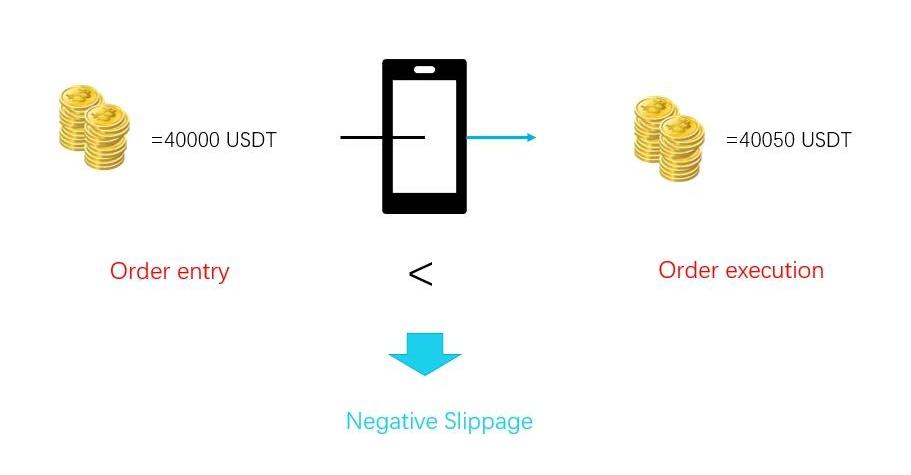

1.負滑點——交易的執行價格比預期價格要差。

例如,交易者小A想以40000USDT的價格買入1BTC,訂單最終買入價為40050USDT,比預期價格高了50USDT,小A為買入這1BTC比預定計劃多支付了50USDT,即為負滑點。

劍橋和IEA數據顯示比特幣碳排放強度在去年達到頂峰:金色財經報道,根據劍橋大學替代金融中心和國際能源署 (IEA) 的公開數據,比特幣 (BTC) 的碳排放強度可能已在去年達到峰值。研究人員Hass McCook表示,隨著中國禁止比特幣挖礦,比特幣已經開始向零排放邁進。 預計在最壞的情況下,5年后比特幣的碳排放量將不到目前的三分之一,10年后將完全不排放。[2021/7/3 0:24:20]

由于滑點的出現可能會擾亂既定的交易策略,推高交易成本。譬如,在最常見的“追漲”交易場景中,由于不能買在原先預定的最理想價位,為了訂單順利成交快速入場,只好付出更高的代價去買。因此,滑點也被視作一種交易成本,被稱為滑點成本。而提到滑點成本,一般即指負滑點。

數據:NFT的銷售額自5月初達到頂峰以來已下降90%:NFT的銷售額自5月初達到頂峰以來已下降90% 。Protos提供的數據顯示,NFT市場處于內爆狀態,因為所有類別的銷售額持續迅速下降。在5月3日一天內售出價值1.02億美元的NFT之后,過去一周的銷售額僅為1900萬美元。自5月初以來,每天顯示任何活動跡象的NFT錢包數量也下降了70%,從12000降至3900。NFT銷售和錢包移動在整個代幣類別范圍內都出現了下降,包括游戲、去中心化金融、收藏品、藝術等。(Cointelegraph)[2021/6/3 23:09:29]

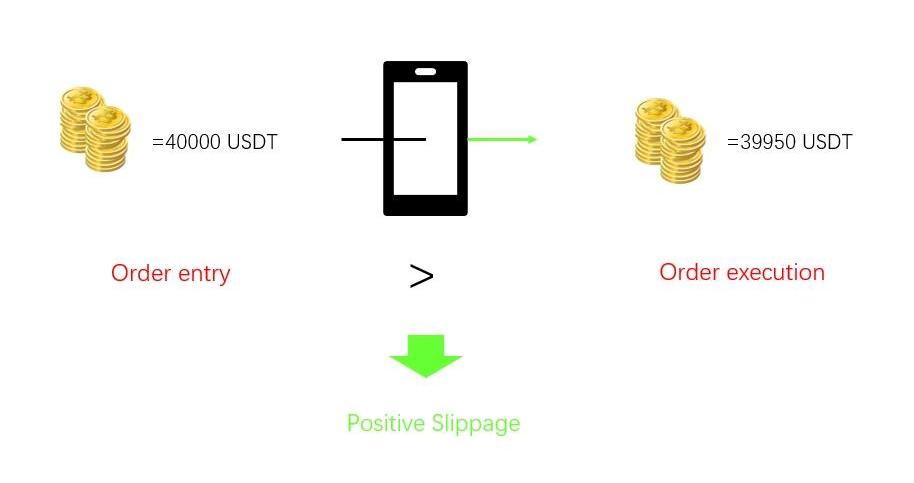

2.正滑點——交易的執行價格比預期價格要好。

例如,交易者小A想以40000USDT的價格買入1BTC,訂單最終買入價為39950USDT,比預期價格低了50USDT,小A為買入這1BTC比預定計劃少支付了50USDT,即為正滑點。

MicroStrategy首席執行官:黃金在19世紀達到頂峰,現在是時候購買比特幣:MicroStrategy首席執行官Michael Saylor發推稱,21世紀的投資者因堅持20世紀的想法而損失了數萬億美元。黃金在19世紀達到頂峰,現在是時候購買比特幣了。[2020/10/6]

正滑點在市價單和限價單都有可能發生,且大多會發生在逆勢進場的策略中。

滑點產生的原因

從滑點的定義上看,滑點的產生是由于交易預期價格和交易最終成交價格不同而導致的。那么,要想知道為什么會產生滑點?即要弄明白為什么交易預期價格和交易最終成交價格會出現差異?而這就要從交易預期價格和交易最終成交價格兩部分說起。

比特幣在2017年可能已經達到了頂峰:大宗商品策略師邁克·麥克隆(Mike McGlone)周三(1月3日)在一份報告中表示:“黃金因不受供應關系的影響,將在2018年繼續大放異彩。自美聯儲去年12月份加息以來,黃金已經上漲了6%,而美元現貨指數卻下跌了2%,比特幣至1月2日也下跌了14%。”該報告還指出,比特幣在2017年可能已經達到了頂峰,麥克隆表示,2018年比特幣大環境看起來與2014年相似,而比特幣在2014年是下降了58%。當然,這其中有一個關鍵的不同之處。那就是:2017年的比特幣高峰可能標志著區塊鏈技術的發明者的長期高峰。而比特幣在9月份5,000美元的峰值將成為2018年關鍵的支撐位。[2018/1/4]

從交易預期價格角度出發,市價單是滑點產生的必要條件。

交易市場上資產價格由買賣雙方決定。對于處在任何報價與對應交易規模的某個賣家來說,必須要有與之相匹配的賣家。買賣雙方之間的不平衡,對應在資產價格表現上,就會呈現上下波動的狀態。由于買賣雙方力量隨時都在變化,資產的價格也幾乎總是瞬時變化的。因此,執行市價單時,盡管下單交易和交易完成僅存在短短的間隙,但卻幾乎無可避免地會產生滑點。

從交易執行價格角度出發,導致滑點產生的原因可以簡單歸結為交易執行環境不穩定。

導致交易執行環境不穩定的原因主要有以下幾點:1.行情劇烈波動時出現網絡延遲。常見諸如交易執行軟件、硬件條件不穩定,行情劇烈波動可能導致交易軟件系統、交易平臺服務器響應延遲等。2.重大事件公布時,滑點出現的頻率會很高。譬如重要經濟數據公布時,交易市場會迅速反應,資產價格短時間出現極大波動。交易者通常很難在預想的價格點位成交。3.流動性不足。流動性充足的市場,其報價是連續的,而流動性不足的市場,一旦出現大額訂單進出,會引發行情劇烈波動出現價格斷層。4.某些特定的交易策略也會導致滑點。例如在順勢交易策略中,順勢買進和順勢賣出時,買賣各會發生一次滑點。尤其是突破進場的策略,在突破當下,價格在短期內是有趨勢性的,短時大量交易者入場追突破,因此很可能不會成交在預定的價格上。

如何降低滑點風險?

滑點本身非人力可控制,沒有什么訂單或執行命令可以確保不產生滑點,但我們可以采取一些方法幫助控制滑點大小,即將交易成本大小控制在可接受范圍之內。

1.投資者可以使用限價單而非市價單。從訂單委托方式角度,投資者若想規避滑點,最好的方式就是下限價單,從而保證訂單最終成交價格一定是自己最理想的價位,或者更好的價位。不過,需要注意的是,限價單保證價格,但不能保證成交。這對于那些采取特定交易策略的交易者來說是具有風險的,限價單一旦沒成交,就意味著打破其交易紀律。因此,為了應對該風險,交易者可在限價單之外增添一個命令,若限價單未成交就轉為市價單。

2.不在重大經濟新聞事件公布前后交易。如前文所述,在重大事件公布時,如重要經濟數據等,市場往往會在短時間內產生劇烈波動。因此,交易者最好避免此時下市價單。

3.在低波動性、高流動性市場交易。低波動性意味著價格運行平穩,可以保證執行價格的穩定性;高流動性意味著市場中活躍交易者眾多,可以保證訂單的成交率。因此在此類市場中,可有效降低滑點風險。反之,高波動性、低流動性的市場,滑點風險高。

4.執行市場范圍命令。該措施常見于傳統的外匯市場,在加密貨幣領域,則多見于DeFi市場,如一些DEX平臺可以選擇可接受的滑點范圍。根據該命令,投資者可以設置達成交易可接受的價格區間,若交易無法以在選定區間范圍的價格成交,則交易會被取消,不會開倉。選定范圍越大,成交概率也就越大。

最后,需要注意的是,因為在市價單中,滑點是不可避免的,且交易者最容易受到負滑點影響,所以在交易時,必須將滑點考慮進整個交易成本中。對交易策略做回測時,一般也需要把滑點成本納入考慮,只有這樣才能更加有效地檢測交易策略的可行性。

TigerVCDAO是屬于所有人的去中心化VC。它由一些早期的加密從業者、知名VC、經驗豐富的加密投資研究人員、合同審計機構和KOL共同建立。他們是各自領域的“老虎”.

1900/1/1 0:00:00USDT是加密貨幣市場中最為著名的穩定幣。自創始以來,因其“穩定”特性被廣泛采用,截至發稿,USDT市值位列加密貨幣市場第三位,僅次于BTC和ETH.

1900/1/1 0:00:00智能合約生態正在朝著多鏈方向發展,區塊鏈的應用不再局限于某一個網絡,而是跨越各個去中心化賬本,共同形成了一個生態。其中每條區塊鏈都有自己獨特的價值主張和技術特點.

1900/1/1 0:00:002022年3月9日,美國總統拜登正式簽署數字資產行政令,全面闡述美國數字資產監管行動框架。代表著美國政府為控制快速增長的行業所做的重大努力,也意味著區塊鏈將迎來“美國式監管”.

1900/1/1 0:00:002022.3.21第110期 本期關鍵字 亞馬遜推出類元宇宙游戲;Binance獲得運營執照;芒果TVAPP推出數字頭像;林俊杰展示無聊猿飾品;Layer2賽道的領跑者;時尚行業發力NFT.

1900/1/1 0:00:00本文由英文版翻譯而來,英文原版點擊這里OrcaforEveryone是由Orca背后團隊提供的進入DeFi世界的指導書,Orca是Solana上最用戶友好的數字貨幣交易所.

1900/1/1 0:00:00