BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+1.03%

ETH/HKD+1.03% LTC/HKD+3.34%

LTC/HKD+3.34% ADA/HKD+4.87%

ADA/HKD+4.87% SOL/HKD+4.49%

SOL/HKD+4.49% XRP/HKD+6.51%

XRP/HKD+6.51%據歐科云鏈鏈上大師數據顯示,截至今日10時30分,以太坊2.0存款合約地址已收到776.75萬ETH,占當前以太坊供應量的6.63%。大量質押的ETH也催生出了流動性質押這一龐大的市場。所謂流動性質押,就是用戶將ETH質押到協議中,協議代表用戶進行質押,然后為用戶1:1鑄造ETH的認領權代幣,將Staking的獎勵歸于這些流動性質押代幣。由LidoDAO推出的stETH就是其中的典型代表。

在過往的認知中,人們提出,ETH質押衍生品的市場交易價格會相對于ETH有一定的折價,畢竟xxETH并不是真正的ETH。考慮到贖回ETH的風險,這個說法是有一定道理的。不過,知名數據專家、Coinbase協議專家EliasSimos則認為,流動性質押代幣將在合并之后產生明顯的溢價。

HIVE Blockchain 6月開采259枚BTC:金色財經報道,礦業公司HIVE Blockchain Technologies發布6月挖礦更新,6月開采259枚BTC,儲備量達到了1967枚BTC。該公司6月平均哈希率為 3.38 EH/s,與5月數據相比,當前礦機算力提升了3%。[2023/7/10 10:46:34]

投資者將ETH存入LidoDAO后,Lido會為投資者1:1鑄造stETH,并將收集到的ETH存款分發給驗證者運營商,讓ETH參與質押并獲得獎勵。而stETH則采用了aToken標準,是一種生息代幣,會在存入本金時鑄造,在贖回時銷毀。隨著質押的ETH不斷獲得獎勵,LidoDAO持有的ETH總量是不斷增加的,流通中的stETH的余額也會相應增加。stETH也會實時產生“利息”,投資者可以看到余額每分鐘都在增長。

5月1日至今ARK基金累計增持超1300萬美元的Coinbase股票:金色財經報道,數據顯示,5月1日至今,ARK方舟基金累計增持273849股Coinbase股票(COIN),按當前價計算,價值約1353萬美元。截止發稿,COIN收盤報49.38美元。[2023/5/5 14:43:23]

目前stETH以85%的份額引領ETH抵押衍生品市場。造成這種情況的原因有很多,比如優質的團隊、強大的社區以及優秀的執行力等等。EliasSimos尤其關注到的是用戶體驗。

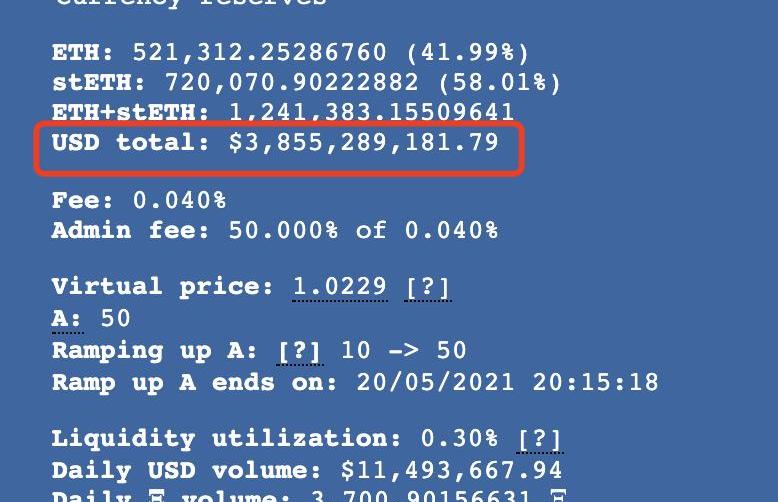

除了使質押的ETH具有流動性之外,Lido還在Curve上建了一個stETH/ETH的交易池子。該池子的流動性目前已經超過38億美元,日交易額約為1150萬美元,這已經是DeFi領域數一數二的大池子了。

美國SEC主席贊揚Algorand的視頻在SEC將其視為證券后在推特流傳:金色財經報道,近日,美國證券交易委員會(SEC)主席Gary Genser贊揚智能合約平臺Algorand已有四年歷史的視頻在美國證券交易委員會宣布ALGO是一種未注冊的證券之后,該視頻在Twitter上流傳;在視頻中,Gensler在考慮“高性能”智能合約網絡是否能夠在其平臺上集成Uber或Lyft類應用程序時,將Algorand稱為“偉大的技術”。

ALGO是Gensler在4月17日美國證券交易委員會針對加密貨幣交易平臺Bittrex提起的訴訟中聲稱是未注冊證券的六種代幣之一,該訴訟對Algorand基金會2019年6月ALGO的首次代幣發行(ICO)提出異議。(Cointelegraph)[2023/4/18 14:10:41]

前Ark Invest加密主管:上海升級后預計會有更多ETH被鎖定:金色財經報道,前Ark Invest加密主管Chris Burniske在社交媒體發文,旨在緩解以太坊持有者對上海激活后對代幣經濟產生影響的擔心,以太坊社區認為上海升級后市場會釋放大量ETH繼而影響價格。不過Chris Burniske表示,上海升級將幫助以太坊質押“去風險”,因為現階段ETH質押仍處于起步階段,只有15%的ETH被質押,上海升級后預計會有更多ETH被鎖定,未來幾個季度鎖定在質押合約的ETH份額可能會增加100-300%,所以不會出現恐慌性拋售。[2023/3/19 13:13:15]

這與用戶體驗有什么關系?

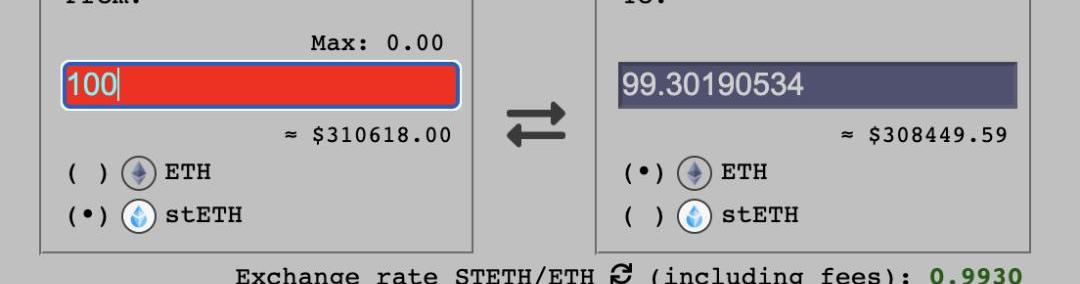

首先,在這個池子中,stETH的價格已經非常接近ETH,100個stETH可以換成99.3個ETH,兩者的價值已經非常接近1:1。

其次,如此深的流動性意味著,即使是大鯨魚也能以非常小的滑點進行大額交易,隨時買入或者賣出。相比之下,正常情況下,想要取出質押的ETH,我們還要等到合并之后,目前階段所有質押的ETH都不能取回。即使是合并之后,我們取出質押物也是要走幾天流程的。

為什么說合并后stETH價格會上漲?這與合并有什么關系?

當合并發生后,*不質押*的機會成本將大幅增加。網絡交易費和MEV會讓質押的年化收益近乎翻倍。而且,提款時間也會是明確的。這會推動對ETH質押的需求。

目前5個最大的PoS網絡中65%的代幣都在質押中。假設合并后的ETH也是如此,這意味著超過7000萬枚ETH將參與質押,相比之下,目前參與質押的ETH總量僅為776萬。

投資者參與ETH質押的方式很多,其中就包括stETH。不過,這里也有一個問題需要考慮:信標鏈有一個激活隊列,這意味著在任何給定時間點只能滿足一定量的質押需求。更準確地說,目前每個epoch只有大約4個驗證者可以加入信標鏈,以此計算,每年大約只能讓1000萬枚ETH進入驗證者。即使我們在第一年只有2000萬ETH的質押需求,最終也會是2個需求對應1個供應,明顯的供不應求。

超額需求如何得到滿足呢?EliasSimos猜測,其中的一部分需求會流入流動性質押衍生品。鑒于stETH的優勢,它自然會吸收相當數量的需求。

假設stETH僅吸收了超額需求的10%,則相當于100萬個ETH通過買入stETH流入Lido。而目前,stETH的供應量約為130萬。

就目前而言,額外的買方需求和stETH的上漲壓力會因為套利者很快消失。一旦stETH價格上漲,套利空間的存在,會讓投資者將ETH存入Lido,獲得相應的stETH,然后出售給市場賺取溢價,如此循環直到溢價消失。

但有一個問題。考慮到對質押的過度需求和長時間的激活排隊時間,存入Lido的邊際ETH會稀釋交易池子的收益,因為新ETH進入池子的速度比部署到驗證者的速度要快得多。鑒于上面所描述的狀況,很容易想象,Lido將實施一種不以犧牲老儲戶利益來而吸引新儲戶的流程。那么,沒有套利的話,stETH/ETH價格會產生明顯的溢價。

如果是這種情況,那么以下問題就會浮出水面:

哪些因素會影響stETH等ETH抵押衍生品在合并后達成對ETH需求的最合理溢價?

本文來自Defi之道,星球日報經授權轉載。

作者:@bitouq 編輯:DeFi之道 今天總結一個看似沒有那么熱,但是蠻有意思的一個生態#BOBA,這么一個自帶“波霸”meme的生態,引出一些對L2賽道的思考.

1900/1/1 0:00:00播報數據由Greeks.liveDataLab格致數據實驗室和Deribit官網提供。市場交割平穩,主流幣價格重心在向下移動,各項數據都表明市場向下壓力比較大.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00近段時間市場最火熱的莫過于Solana公鏈通證Sol,在其他通證集體回調之際,Sol直接“回調”出了個新高.

1900/1/1 0:00:00目錄 NFT簡介 2021:NFT的發展元年 NFT的應用場景 NFT的最初功能:藝術品收藏 Rarible NFT投資的擴大:土地投資項目Decentraland TheSandbox NFT.

1900/1/1 0:00:00DAOrayakiDAO研究獎金池:zkSNARKs是一種創建零知識證明的方法。具體來說,是簡潔的、非交互式的創建零知識證明的方法.

1900/1/1 0:00:00