BTC/HKD-4.32%

BTC/HKD-4.32% ETH/HKD-10.26%

ETH/HKD-10.26% LTC/HKD-9.81%

LTC/HKD-9.81% ADA/HKD-8.48%

ADA/HKD-8.48% SOL/HKD-7.03%

SOL/HKD-7.03% XRP/HKD-5.62%

XRP/HKD-5.62%

2022年1月22日,《金融時報》報道巴菲特與木頭姐Cathie Wood的收益曲線成功“會師”。

從2021年初至今,伯克希爾哈撒韋的投資回報業績漲了34%,而木頭姐旗艦基金收益下降了43%。

上圖很有趣,巴菲特緩慢穩定向上,木頭姐過去幾年風光無限,蓋過“巴老”幾倍,可惜大起大落,一個向上一個回頭,終于在2022年1月勝利會師。

很多人評價說,這是成長股與價值股的轉換,價值投資的時代又回來了。王煜全老師指出:“很多人沒有意識到,巴菲特早就不是你認識的巴菲特了。他之所以業績好,是因為重倉了科技企業。”

真的嗎?他重倉了啥科技股?蘋果。

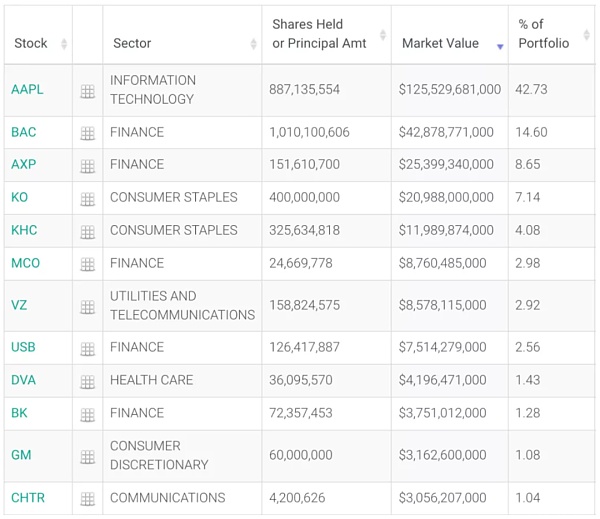

2022年1月蘋果占巴菲特投資組合的42.7%,你說他是價值還是科技?除了蘋果,他的組合持股相當集中。前五占77.2%,前十占88.4%,不是一般的集中,是集中的集中。

“木頭姐”一季度對Coinbase增持近256萬股:金色財經報道,“木頭姐”Cathie Wood旗下ARK投資管理公司遞交的13F報告顯示,一季度其持倉前五分別為特斯拉、ROKU、Zoom、Coinbase和UiPath,其中對特斯拉的持倉增加了17%,對Coinbase增持近256萬股。此外,ARK一季度建倉AMD、Pinterest等6只股票,清倉蔚來汽車、Silvergate等17只股票;并且對Block、Rocket Lab、Teladoc Health等進行增持,減持小牛電動、DraftKings、英偉達等個股。[2023/4/18 14:09:35]

當然,木頭姐沒有爭議,一定是科技,而且是顛覆式創新科技。木頭姐持倉非常分散,第一重倉特斯拉也只占了10%,其它235家公司的倉位都是個位數,207家公司的倉位占比都在1%以下。木頭姐不是一般的分散,是分散的分散。

王煜全老師指出,由于各個板塊、各種企業都要投一點,結果真正具有顛覆性的企業帶來的收益都被其他企業拉低了。

科技變化大,技術朦朧期容易形成泡沫,資本給予高關注,潮水退去,大部分都活不到最后。

例如1999~2001年網絡科技大潮,期間有899家科技公司在納斯達克上市,到2002年底,只有61家仍然存續,存活率僅6.8%。所以,科技投資,特別是顛覆式創新領域,開頭就猜對的成功率非常低。

木頭姐預計美聯儲政策轉向將在今年提振成長股:金色財經報道,ARK Investment Management創始人凱西·伍德(Cathie Wood)表示,通脹已經見頂,通脹率到2023年年中可能降至3%或更低,美聯儲很快將停止收緊金融環境,而此舉將提振她的基金所青睞的成長股。在10月升至約4.3%的峰值后,10年期美國國債收益率已降至3.45%。伍德的旗艦基金ARK Innovation ETF(ARKK)今年以來累計上漲了11%,但過去一年仍下跌超過一半。[2023/1/21 11:24:48]

由此,我聯想,即使專業如木頭姐,擁有強大研究能力和行業洞察力,也不能在顛覆式創新的科技行業篤定重倉押注,需要在各個方向都做嘗試,結果就是撒胡椒面般的投資組合。

在指數增長的高科技行業,沒有誰能百步穿楊箭無虛發。即使有巨大空間,誰能笑到最后,群雄逐鹿之時也難以判斷,無法一錘定音,只能采用演化策略,迭代和試錯。

創業如此,投資也是如此。例如AI行業,空間巨大,前景看好,未來人工智能技術一定會被廣泛使用,但是AI頭部企業高度分散,產業格局不清晰、投資標的不明確,這是早期階段判斷的最大問題,木頭姐分散策略就是應對顛覆式創新技術投資的策略。

“木頭姐”旗下分析師堅稱比特幣價格將超100萬美元:10月12日消息,隨著美聯儲大幅收緊貨幣政策,推動投資者遠離加密貨幣等風險較高的資產,比特幣持有者和礦商在2022年一直在大肆拋售。然而,ARK的加密貨幣分析師Elmandjra在周二表示,比特幣仍有可觀的機會,他還重申了該公司認為未來年份比特幣價格每枚將超過100萬美元的觀點。“當我們觀察比特幣的潛力時,我們按照其用途加以劃分,從作為價值存儲的數字競爭者,到結算網絡,再到防范資產被任意沒收的保險,”他解釋道。“當你把每一個用途一一疊加時,你會發現大約28萬億美元的機會,這意味著每個比特幣超過100萬美元。”[2022/10/12 10:31:40]

反觀巴菲特,雖說蘋果是科技股,但是他并不是在早期介入,蘋果完成0到1,他在觀察,蘋果完成1-100,他在猶豫,直到2016年,蘋果成為行業霸主,形成巨大品牌價值、特性經營權和經濟商譽,巴老來了。

巴菲特與蘋果經過以下三個階段:

觀望期——2016年以前:蘋果公司是好公司,但是沒把握;

加倉期——2016~2018年:蘋果公司是巴菲特持續學習的標志;

被動加倉期——穩定持有,2019年至今,蘋果公司股價漲得太快,被動持倉占比不斷上升。

我們都知道,巴菲特曾經多次說過自己不懂科技股,而蘋果公司又是如何進入他的能力圈并成為他的最愛的呢?

“木頭姐”:我們對比特幣和以太坊保持高度信念:2月3日消息,方舟基金創始人Cathie Wood參加由Public主辦的活動,分享了她對比特幣、以太坊、DeFi和NFT的看法。在活動中,當被問到她更看好比特幣和以太坊這兩種中的哪一種時,她回答實際上不可能比較兩者,并表示“我們對兩者都保持高度信念”。關于比特幣,她稱其為“公共區塊鏈最深刻的應用,‘自主’數字貨幣的基礎”。至于以太坊,她說它“在2021年成為主要的智能合約平臺”。被問及DeFi和NFT時,她稱,“雖然ARK堅信DeFi和NFT在各種用例(包括游戲環境)中的效用,但截至今天,我們在任何策略中都沒有積極交易NFT。” (金十)[2022/2/3 9:29:25]

巴菲特從2016年開始投資蘋果公司,在此之前沒有進行任何操作。2016年底至2018年初期間進行了多次重大加倉,使得他在蘋果公司上的持倉比例超過了整個組合的20%。

2018年Q4之后,巴菲特沒有繼續加倉蘋果,反而在2020年Q4賣出了少量股票。然而,得益于蘋果公司股價的上漲,持倉比例不降反升,達到了2020年Q4的43.61%。

由此看來,蘋果上升到40%多是被動的,據資料巴菲特是堅持集中持股,不過集中上限通常是25%,蘋果超比例主要是蘋果股價持續上升被動持倉提升,盡管如此,他對蘋果的確也是集中持有。相比之下,木頭姐再鐘愛特斯拉,持倉也只有10%。看得準有信心才能集中。而高科技早期看不準不是人的問題,是其指數增長特點所致。

木頭姐”向SEC申請成立比特幣ETF,如獲批將以ARKB為代號進行交易:周一,“木頭姐”CathieWood旗下ArkInvest向美國證券交易委員會遞交成立比特幣ETF的申請,用于追蹤比特幣的表現。ArkInvest在申請文件稱:“比特幣的市場價值與任何特定的公司、政府或資產沒有關系。比特幣的估值取決于對比特幣價值的未來預期,比特幣交易的數量,以及比特幣作為一種資產的整體使用情況。這意味著比特幣的價值有很大一部分是投機性的,這可能導致波動性增加。”如果ArkInvest的申請獲得批準,該基金將以ARKB為代號進行交易。(U.today)[2021/6/29 0:13:02]

本質上是兩人策略不同,巴菲特沒有將蘋果視為科技股而是視為他鐘愛的消費價值股來看待。

之前,巴菲特沒有公開評論過蘋果公司,他對科技股的態度一直是敬而遠之,認為那是他能力圈之外的事情。直到2010年股東大會,巴菲特在回答“什么樣的公司能夠帶來最棒的資本回報率”時,他首次提及蘋果,并表揚蘋果公司的商業模式。他認為,蘋果這樣的輕資產優質公司,不需要太多資金,最好的商業模式是能夠做得很大并且沒有太多資金需求的。

感謝雪球減法君將巴菲特股東大會問答中關于蘋果問答整理出來,我抄錄如下,這些言論能幫助我們理解巴老的思路。

2012年股東大會,在回答“你們已經投資了IBM,為什么不考慮谷歌或者蘋果”(當時IBM是伯克希爾的重倉股之一)時,巴菲特說,相比谷歌/蘋果,他在IBM上的把握更大。

巴菲特說:“對我們而言,在IBM上犯錯的幾率比在谷歌或者蘋果上更小。但這并不是說,谷歌或者蘋果不會在將來比IBM發展更好。我無法預測到蘋果過去十年的發展軌跡,我也很難想象蘋果的下一個十年會發生什么。”似乎他仍在學習中,還沒看清楚蘋果。

2016年股東大會,巴菲特在回答企業融資相關問題時,提到蘋果公司會通過供應商進行融資,像蘋果或戴爾這樣的公司會通過供應商進行融資,所以他們的營運資金可以是負的。此時大眾還不知道巴菲特開始改變對蘋果的策略。

2017年股東大會,年報披露2016年開始投資蘋果公司的信息,涉及蘋果的問答多了起來。在回答“你近些年學習到的最有意思的事情”時,芒格說:“購買蘋果股票是巴菲特持續學習的標志。”在回答“你為何開始投資科技公司”時,巴菲特認為他更愿意將蘋果公司看作一家消費品公司。他說“我們是在蘋果公司上持有很多股票,但我更愿意將蘋果看作一家消費品公司而不是科技公司。”

這句話是關鍵,蘋果與之前投資的IBM不同,IBM是巴菲特對科技股的嘗試,而蘋果,他不認為是科技股,而是他能力圈范圍的消費品公司。

在回答“你從投資IBM這樣的科技公司中學到了什么(教訓)”時,巴菲特說蘋果和IBM是完全不同的公司。

巴菲特說:“我將IBM和蘋果視為兩家不同的公司。雖然我在六年前買了IBM,并且那時認為IBM會表現得更好。而蘋果,我覺得很不一樣。我覺得蘋果更應該被視為一家消費品公司,如果你分析它的護城河以及消費者的行為(對蘋果產品的忠誠),你就會明白。”

2018年:巴菲特關于蘋果公司有了更多分析,有四個相關問答。

在回答“是否會考慮除蘋果外的其他科技公司,比如亞馬遜和谷歌”時,巴菲特說他投資蘋果是在分析了蘋果生態系統的價值、這個生態系統能持續多久、有什么潛在威脅這一系列問題后作出的決策。

巴菲特指出,我們肯定會考慮其他科技公司。我們并不是抱著“我們是不是應該買多一些科技股”的心態去投資的,而是去思考這家公司是否有持續的競爭優勢,以及我們對這家公司的認知是否會超過其他投資者。

巴菲特說:“我并不是因為蘋果公司是一家科技公司而去投資它的。投資蘋果是在分析了蘋果生態系統的價值、這個生態系統能持續多久、有什么潛在威脅這一系列問題后作出的決策……我也不覺得這樣的分析需要我將iphone拆解,搞清楚它的各個部件才能進行。這其中更多的是消費者行為和心理的分析。”

在回答“你如何預測某個產品將來是否會成功”時,巴菲特覺得iphone和喜詩糖果類似,都能給人帶來美好的感覺。

巴菲特說:“關于喜詩糖果,設想如果你是一個加州男孩,你帶著一盒喜詩糖果去女朋友家,然后她會回贈給你一個吻。所以你對喜詩糖果的價格并沒有那么敏感。所以我們真正需要的是,能夠給我們帶來美好感覺的產品(就像親吻一樣)。而我們確實在以iphone為首的蘋果生態系統上下了重注。我們在這種生態系統上看到了這種不一樣的、給人帶來美好感覺的特點。不過也許我是錯的。”

2019年后巴菲特關于蘋果的問答很少,一方面沒有加倉,原因是蘋果漲得太快,另一方面,蘋果地位越來越穩固,大家似乎也沒什么問題了。

巴菲特確實在科技股上的投資不成功,2011年他開始投資IBM,媒體報道均價170美元左右投了107億,不過IBM在隨后幾年表現不佳,最終在2016年在140~150美元左右清倉IBM,所以才有2016年股東大會被問及投資IBM的教訓。

實際上,巴菲特在賣掉IBM后立即著手建倉蘋果。

不過從巴菲特股東大會問答看,巴菲特在IBM上學習的最大教訓是再次驗證了他能力圈的觀點。2016年的蘋果,雖說仍然是高科技公司,但是其消費公司屬性不斷提升,最終變成一家巴菲特看得懂敢重倉的價值投資消費股。

巴菲特看中的是蘋果的生態系統、品牌價值、給消費者帶來美好體驗的產品,這些都是擁有特許經營權、經濟商譽的優秀消費品公司特質,巴菲特認為這些消費品公司的護城河是他可以理解可以期待的,從這個意義上,蘋果公司的技術演進并不是他關心的核心內容,優秀消費品公司的護城河一旦建立,具有一定持久性,此時的策略:重注集中、長期持有。

相對于木頭姐關注的顛覆式創新技術,技術本身就是指數級變化的,看清楚不容易,分散投資,各方下注,觀察、迭代、演化。

所以,盡管巴菲特和木頭姐似乎都持有科技股,策略是完全不同的。

對于像我這樣的技術門外漢,高度復雜變化的科技股,戰而后贏,無異盲投,只能遠觀、小注、配置、觀察、迭代。日后,云開日現,我們觀察的又是商業循環本身,此時,選的是贏而后戰。

戰而后贏與贏而后戰,哪一個更適合呢?

玄奘說:如人飲水冷暖自知。

我自己的理解是區塊鏈世界的 motto「Trust But Verify」是一個很難對普通人管用的理念。編者按:下面這篇推薦閱讀的文章僅為此主題的一個引子.

1900/1/1 0:00:00自 2018 年成立以來,福布斯“區塊鏈 50 強”已經記錄了全球約 114 家公司對區塊鏈技術的使用情況.

1900/1/1 0:00:00頭條 ▌由國際奧委會官方授權發行的冰墩墩NFT兩日已上漲近千倍2月14日消息,據中國基金報,由國際奧委會官方授權發行的冰墩墩NFT(Non-Fungible Token非同質化代幣)數字藏品這兩.

1900/1/1 0:00:00去中心化金融(DeFi)最顯著的特征之一是 “ 收益 ” 概念的流行。為了吸引用戶,新協議每天都在宣傳高得離譜的數字:這些代 APR 為 97%,這些代幣的 APY 為 69,420% 等等.

1900/1/1 0:00:00以游戲為核心的新型權益證明區塊鏈Oasys背后的團隊表示,其設計目的是為了提高邊玩邊賺(P2E)的主流采用率.

1900/1/1 0:00:00如今一個加密用戶的平均價值為 8,000 美元,而 90 年代一個互聯網用戶價值僅為 875 美元.

1900/1/1 0:00:00