BTC/HKD-3.97%

BTC/HKD-3.97% ETH/HKD-4.56%

ETH/HKD-4.56% LTC/HKD-2.57%

LTC/HKD-2.57% ADA/HKD-6.44%

ADA/HKD-6.44% SOL/HKD-9.36%

SOL/HKD-9.36% XRP/HKD-6.17%

XRP/HKD-6.17%本文為The Anti-Ape在substack發表的文章“What's wrong with bridges?Perils, Present and Future of Cross-Chain Communication: the road after Layer Zero”,文章比較了中心化交易所、資產橋(Asset bridges)、全鏈(Omnichain)DEX等主流橋設計以及以及跨鏈通信協議IBC和Layer Zero的成本、安全性和效率。

跨鏈設計領域還沒有明確的贏家。我們希望在IBC/Layer Zero之后看到進一步的迭代。

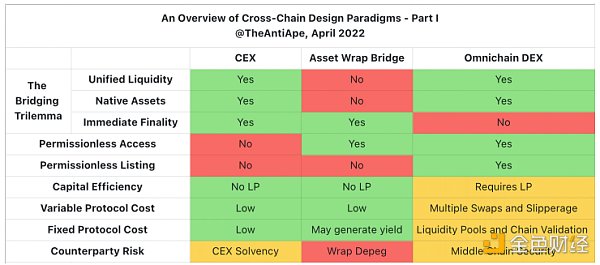

本文比較了所有主流橋設計的成本、安全性和效率:

諷刺的是,中心化交易所 (CEX)仍然是最佳選擇。

資產橋(Asset bridges)具有非原生包裝的致命缺陷。

全鏈(Omnichain)DEX涉及中間鏈流動性鎖定,這意味著更多的攻擊和更高的費用來補償節點和 LP。

(從資產轉移轉向廣義通信)

IBC是一個沒有外部信任假設的通用協議。IBC安全高效。唯一的缺點是部署成本高。

Layer Zero是IBC的一種變體,它在Chainlink的幫助下將部署成本轉變為按使用付費的可變成本。L0針對不常見的用例進行了優化,但在高頻通信中的可擴展性較差。

考慮到痛苦的權衡,我們相信設計迭代必將繼續。在第四節中,我們將提出三個想法:

CLOBs : 讓跨鏈流動性池更具資本效率

zk-SNARKs:降低鏈上驗證成本

鏈級SDK集成: 消除對中心化外部“中繼器”的依賴

文中提到的項目:以太坊2.0、Cosmos、IBC、Layer Zero、Solana、Serum、Optimistic Roll-ups、StarkNet、Terra、THORChain、Osmosis、Anyswap、 Wormhole、Ronin Bridge、Terra Bridge、Avalanche Bridge、Ren Bridge、Axie Infinity

在這一節:

多鏈現實將繼續存在

跨鏈基礎設施的價值和用例

跨鏈與L1戰爭的愛恨情仇

跨鏈協議的價值捕獲:為什么它(并且應該)很少

在中短期內,我們將擁有更多的公鏈,而不是更少:

技術正在迭代:可擴展性的最終技術解決方案尚未成熟。可擴展性設計選擇迭代必將繼續。

資本正在攻城掠地:在頂級生態系統背后投入的大量資金意味著攻城掠地不會很快結束。

金色財經挖礦數據播報 | ETH今日全網算力上漲2.49%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力127.392EH/s,挖礦難度16.85T,目前區塊高度641254,理論收益0.00000901/T/天。

ETH全網算力200.294TH/s,挖礦難度2495.27T,目前區塊高度10551516,理論收益0.00932606/100MH/天。

BSV全網算力1.881EH/s,挖礦難度0.28T,目前區塊高度645706,理論收益0.00047844/T/天。

BCH全網算力3.021EH/s,挖礦難度0.43T,目前區塊高度645962,理論收益0.00029787/T/天。[2020/7/29]

協議想要發行L1代幣:實際上,發行Layer 1代幣的誘人經濟性意味著成功的應用層協議有動力推出用例鏈(例如:Axie Infinity和Ronin)。

跨鏈互操作性是結構上重要的設計空間:

貨幣互操作性:對于用戶來說,貨幣就是貨幣。未連接的貨幣只是商店積分。創建互操作性會增加資產價值。

數據互操作性:Facebook和谷歌已經成為世界上最有價值的企業,它們可以從其他未連接的數據中獲取價值。類似的數據現在被浪費在孤立的區塊鏈數據庫中。

用例:憑證、信用評分、元宇宙身份、獎勵用戶在另一條鏈上行為的協議

對于那些對L1之戰感興趣的人來說,跨鏈通信也與區塊鏈可擴展性有著深厚的聯系:

競爭性:如果跨鏈通信變得足夠順暢,它可能會將L1抽象掉。畢竟,只要Facebook的服務器能讓我們無國界地與朋友交談,誰會關心它呢?在邊際上,更順暢的跨鏈體驗可能有利于較小的新貴鏈,而不是已建立的生態系統。

共生性:就像聯合國和SWIFT不能沒有主權國家一樣,跨鏈協議設計和規范很大程度上取決于L1的設計選擇。鑒于L1設計范式(高TPS、分片、Rollup、側鏈、應用鏈……)的分歧,跨鏈空間的最關鍵參數仍未確定。現在站隊還為時過早。

一個有價值的跨鏈協議應該是一個非提取的、無狀態的、幾乎沒有防御能力的瘦協議,就像萬維網的IP層一樣。在我們看來,構建協議護城河的一些常見方法對跨鏈實用程序來說是次優的或價值破壞性的:

鎖定流動性→碎片化、摩擦和成本

統一的流動資金池→巨大的攻擊面和資本效率低下

包裝的用戶資產→系統性金融風險

信任鏈下中繼器→提防跑路、壟斷和審查制度

直接影響:跨鏈基礎設施的主要投資驅動力可能是生態系統基金和既得利益的風險投資。公鏈可以提供跨鏈作為基本實用程序。在這種情況下,可信的中立成為一種罕見的美德——一個單獨的感興趣的話題,我們不會在這里展開。

金色財經挖礦收益播報丨BTC礦工費獎勵比例大幅上漲:金色財經報道,據OKEx礦池數據顯示,今日BTC全網算力約100.55EH/s,全網難度約16.10T,BTC當前塊高630894。

近期受鏈上交易量激增影響,BTC礦工費獎勵比例大幅上漲。當前BTC(PPS)收益:0.00000781BTC/T/天。預測下次難度15.35T(-4.72%),距離調整還剩還有1天。[2020/5/19]

因此,我們對跨鏈結構重要性的討論并不一定意味著它們成比例的代幣投資價值。

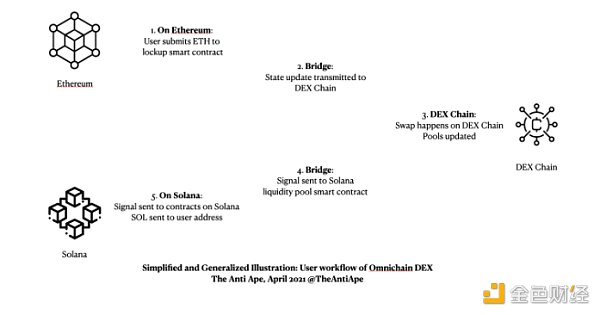

全鏈DEX

代幣是最突出的Web 3原語之一。它們構成了大多數跨鏈用例。

歷史類比:人們發現銀行有助于促進兩個原本孤立的主權國家之間的價值轉移。

它就像在許多國家中存在的擁有貨幣儲備的商業銀行。一種簡單、直觀的方式,可以很好地服務于頂級用例——如果可以訪問它的話。

好處

簡單的用戶界面/用戶體驗

最低成本——大多數交易所只對簡單轉賬收取Gas費——沒有復雜的鏈上計算。

限制

KYC和稅收——許多人無法獲得服務。

許可上幣——大多數時候,一個人只能轉移CEX上架的代幣。

交易對手風險:我們信任的不是智能合約,而是幣安的IT和誠信——盡管只是暫時的。比如,幣安暫停狗狗幣提款。

沒有智能合約的可組合性。

它就像一張旅行支票(如果有人大到知道那是什么的話),一種在Web 3中稱為wrapping的信用工具。

示例項目:Wormhole, Ronin Bridge, Terra Bridge, Avalanche Bridge, Ren Bridge

怎么運作

聯盟橋在兩條鏈上部署智能合約以鎖定原生資產并賒賬發行定制包裝的資產。

例如,在以太坊上鎖定100 ETH --> 在Solana上鑄造100個wormhole-wETH

理論上,被包裝的資產由另一條鏈上的鎖定資產以1:1的比例支持。

此類橋已將鏈下驗證者列入白名單。驗證者觀察鏈A上的原生資產鎖定,然后在鏈B上發布打包資產。在Wormhole的情況下,“守護者網絡”中有19個驗證者,大多數守護者是頂級 Solana驗證者。

比CEX更無需許可——沒有KYC

智能合約可組合性

沒有因包裝而導致外部流動性鎖定

由于大多數計算是在鏈下完成,因此幾乎沒有額外的Gas

金色相對論 | 張非常:鏈改是以犧牲公司權益為主的:本期金色相對論中,在關于“ 鏈改,為什么?改什么?”這一問題上,洛杉磯區塊鏈經濟協會會長張非常表示:鏈改、幣改,要想一下是為了什么,區塊鏈解決了什么?在我看來,區塊鏈解決的是一個利益中心化的問題。我們不可以對區塊鏈進行過度的解讀,區塊鏈就是一個去中心化的賬本,之所以用區塊鏈的賬本,而不是中心化的賬本,一定是解決許許多多人在一起的事情。所以進行鏈改,首先我們定位于流量經濟才是最合適的。我覺得,鏈改是很難的。區塊鏈要重塑流量經濟。

區塊鏈經濟是什么樣的呢?

個人覺得區塊鏈經濟需要包括三個部門:1、價值投資者。2、價值創造者。3、價值消費者。

價值投資者在token代幣價值為0的時候前期投資,獲得代幣。

價值消費者在項目運營過程中,通過參與度貢獻度,獲得代幣。

由于大量用戶的參與給項目帶來了價值,價值消費者將代幣的價值以法幣表現出來。

而鏈改是以犧牲公司權益為主的。就像奴隸制改革一樣。一個農場主,一開始是免費讓奴隸工作,改革的話,就必須要給奴隸發工資。這個改革,是很困難的。[2018/8/10]

對聯合驗證者的信任假設。經常受到攻擊或跑路。

2022年2月,ETH-SOL Wormhole橋被黑3.25億美元

2022年3月,ETH-RON橋被黑超過6億美元

1、與鏈下聯合驗證者的交互引入了額外的網絡層和智能合約漏洞。

2、包裝流動性的碎片化(wETH/ETH/xyzETH是不同的代幣),尤其是在多個橋競爭的情況下。Wrapping在去中心化(許多橋)和流動性效率之間產生了不受歡迎的權衡。

3、以協議的信用發行的包裝資產(如SOL上的 wETH)永遠面臨黑客攻擊和脫鉤,限制了包裝資產的信心和用例,并增加了系統性金融風險。

4、資產列表仍然受到橋接協議的許可。

我們可以去中心化商業銀行嗎?

是的。這是DEX鏈的實現。

示例項目:THORChain、Osmosis、Anyswap

Omnichain DEX為多條鏈上的原生流動性引入了流動性提供者。

Omnichain DEX引入專有代幣(RUNE、OSMO、...)來橋接流動性:協議交換所有東西兩次(ETH-RUNE-SOL)以促進長尾資產的交換。

通常,盡管不一定,Omnichain DEX會啟動一個用于DEX計算的專用鏈。

比CEX更無需許可——沒有KYC。

分析 | 金色盤面:BCH短線上漲:金色盤面綜合分析:大盤回暖,BCH短線急速上漲,上方壓力位709.21,第二壓力位717.76,注意壓力位回調風險。[2018/8/7]

智能合約可組合性。

統一流動性:所有鏈都使用同一個XXX-RUNE流動性池。即,BNB/ETH/LUNA - SOL都來自同一個RUNE-SOL池。

原生資產:一旦交換完成,不再信任DEX的完整性假設。從本質上講,DEX將脫鉤風險轉移給了LP,而不是用戶。

開放資產列表:任何人都可以向DEX添加流動性以允許新的資產對。

沒有立即確定性:由于多個鏈可能同時調用同一個RUNE-XXX流動資金池,因此在提交時不能保證交易可以以特定價格進行。這會在恢復/退款方面引入額外的摩擦。Stargate聲稱已經解決了這個問題。

中間鏈是單點故障。

多層費用和滑點:THOR和OSMO發行原生代幣作為交易的一方面(也就是說,所有交易對都是THOR/XXX)。原生代幣通常是維持運營專用鏈的經濟激勵所必需的。

XXX-THORChain橋接器和中繼器仍然是中心化的。

我們不喜歡資產橋。被包裝的資產不是主權的;它們是易受攻擊的協議的非流動性票據(IOU)。

我們不喜歡資產橋。被包裝的資產不是主權的;它們是易受攻擊的協議的非流動性票據(IOU)。

對于那些可獲得服務(KYC、稅收和希望轉移資產)的人來說,中心化交易所仍然是最簡單、最便宜的選擇,只有短暫的交易對手風險。

在CEX之外,必須使用Omnichain DEX。它們具有原生資產和統一的流動性。用戶將不得不支付多層協議成本:流動性成本、中間鏈驗證成本或中繼器-預言機成本、交換滑點等等。

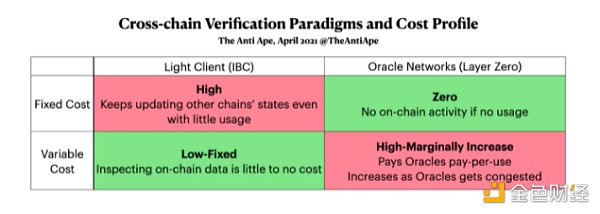

IBC是第一個通用的跨鏈通信協議。最大的創新:它可以通過維護鏈上輕客戶端來原生驗證交易對手鏈上的交易。

Layer Zero嘗試緩解IBC的最大問題:啟用鏈上驗證需要高gas費。Layer Zero涉及Chainlink 就信任、固定成本和可變成本做出不同的設計選擇。

下一層跨鏈通信涉及廣義通信。不難看出為什么廣義的通信在結構上是有價值的:

隨著Web 3原語的成熟,有比同質化代幣轉移更多的用例可以使用跨鏈通信:NFT、游戲、治理、憑證、原生多鏈dApp。

作為基礎設施/API層,供更多最終用戶應用程序構建和迭代全鏈DEX設計選擇。

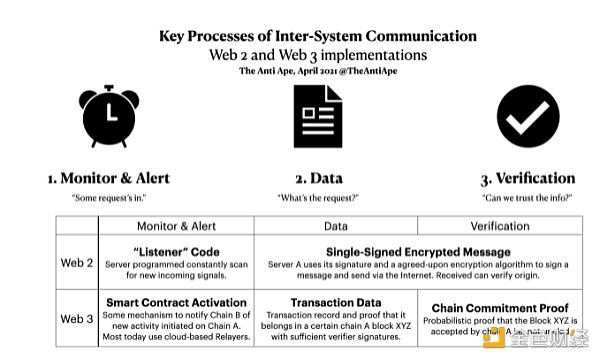

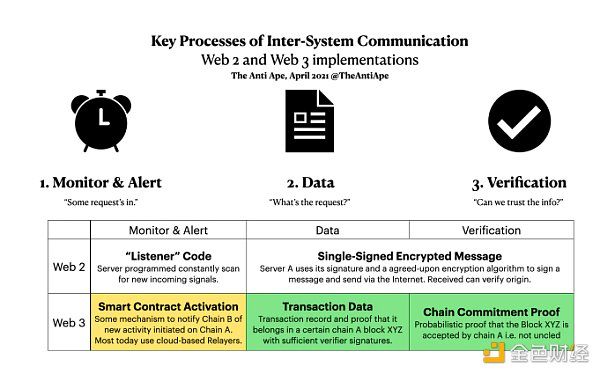

跨鏈通信之謎分為三塊:

金色財經現場報道 九鼎區塊鏈實驗室創始人孫建:金融行業是區塊鏈主戰場:九鼎區塊鏈實驗室創始人孫建在第三屆中國股權轉讓論壇暨上表示,區塊鏈行業落地最好的行業是金融行業,其他傳統企業落地是非常難的,像游戲行業、廣告行業等跟虛擬資產關聯的行業落地是最好的選擇,而金融行業是區塊鏈主戰場。[2018/4/13]

一些更多細節和討論,如果不懂技術,可以略過:

Monitor & Alert:系統必須接收到一些信號才能開始處理通信請求。

在Web 2中,一個典型的實現是“監聽器代碼(Listener Code)”,這意味著服務器不斷地(每毫秒循環一次)監聽它的網絡請求。這種范式對于Web 3來說是不可能的,因為擁有區塊鏈循環高頻計算的成本過高。

在Web 3中,需要通知自動運行的智能合約有什么事情發生了。當前的解決方案依賴于需要驗證兩條鏈的節點——“中繼器” 。我們將在下一節討論它們的作用。

數據:關于交易的詳細數據(稱為“有效負載”)必須在系統之間進行通信。

在Web 2中,這個問題是微不足道的。谷歌可以通過物理互聯網基礎設施向Facebook發送任何內容。

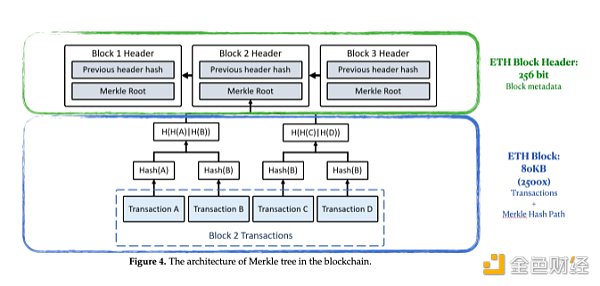

在Web 3中,需要關注的是我們需要在計算方面保持經濟。幸運的是,由于以太坊的一些智能設計,我們不必發送整個區塊:要描述交易并證明它發生在以太坊區塊上,只需發送小于以太坊區塊0.1%的數據(參見:Patricia-tree)。在IBC和Layer Zero中,中繼器負責傳輸數據。

驗證:接收方需要確信數據是由正確的發送方授權傳輸的

在Web 2中,這個問題同樣簡單明了。Facebook使用已建立的協議(如HTTPS)來驗證 Google的服務器簽名并解密已簽名的消息。

在Web 3中,僅知道一筆交易及其區塊XYZ(數據)是不夠的,但接收智能合約需要知道區塊XYZ包含在源鏈上。確認是困難的,因為即使在一個區塊已經被驗證和簽名之后也可能發生重組。如何做到這一點是IBC和Layer Zero之間的主要區別。

IBC將中繼者和鏈上輕客戶端之間的三個元素分開。

工作流程

監控和激活 + 交易數據——中繼器:如前所述,中繼器是一組節點,可以在同一臺物理機器上驗證兩條鏈。中繼器使用廉價的云計算能力來掃描鏈A的網絡請求。如果發現A-->B網絡請求,他們將交易提交給鏈B。

驗證——輕客戶端:IBC還需要部署一個鏈上輕客戶端。鏈B上的智能合約可以在鏈上獨立驗證交易是否已在源鏈上被規范化,這是IBC認可交易之前的最后一步。

鏈上輕客戶端:鏈上輕客戶端是部署在鏈A上的程序,用于觀察和記錄鏈B的最新區塊頭(即最長鏈)。

關鍵設計選擇討論

IBC的運營依賴于在鏈A和鏈B上運行輕客戶端的鏈下中繼器。IBC中繼器軟件是開源且無需許可的,因此任何人都可以加入。他們不需要被信任以確保安全,因為鏈上智能合約將驗證所有交易。中繼冗余僅用于服務可用性。

由于ETH上的IBC合約需要不斷地從其他鏈中保存新的區塊頭以維持實時驗證,因此鏈上驗證在ETH等高gas鏈上的成本可能很高。“...... 以太坊上每條成對鏈[輕客戶端成本] 每天數千萬美元,”據Layer Zero。

Cosmos通過自定義鏈設計解決了IBC Gas問題:使IBC成為鏈級模塊。Cosmos要求驗證者在鏈級別而非智能合約級別維護Cosmos Hub輕客戶端。——計算成本隱含地由驗證者承擔,而不是由特定的智能合約賬戶承擔。

LayerZero與IBC有兩個主要區別:

部署形式:Layer Zero是IBC的智能合約實現(因此它可以在EVM和Solana等鏈上原生運行)——截至2022年3月,IBC僅在Cosmos 鏈上運行。

替換成本高昂的輕客戶端:它不再要求每條鏈上的智能合約同步所有其他連接鏈的區塊頭,而是將規范化檢查外包給Chainlink。

監控和激活 + 交易數據——中繼器:與IBC相同。

驗證——預言機:LayerZero使用Chainlink的去中心化預言機網絡來檢查區塊提交。例如,Layer Zero智能合約會詢問Chainlink:

“具有merkle根0xbbcc的Terra塊129634是否在你的完整Terra分布式帳本中并且至少有X個子塊”

同時,“數據”部分說,

“這是地址0x1927的Terra交易,將10個LUNA發送到智能合約地址0x7878。該交易包含在 merkle根0xbbcc的區塊中,這是區塊包含的merkle路徑證明。”

將兩部分放在一起,我們將同時擁有“數據”和“驗證”來證明交易發生在另一條鏈上。

與完全鏈上的輕客戶端相比,Chainlink的使用犧牲了一些安全性和運行時延遲。

引入額外的協議依賴和智能合約風險

調用Chainlink合約而不是檢查鏈上數據會引入額外的延遲和gas成本

這是固定成本與可變成本的權衡

輕客戶端在一些高gas鏈上具有很高的固定成本(無論使用情況如何都需要更新以保持活力),但每次使用的可變成本幾乎沒有。

隨著Chainlink網絡變得擁擠,Oracle網絡的每次使用成本略有增加。

鑒于差異化優化,我們預計IBC將和Layer Zero共存。

IBC適用于以下用例:

原生環境和優化的經濟學:Cosmos生態系統中的鏈

低Gas鏈:BSC、Solana、……

高頻率的通信(以充分稀釋固定成本):可能是Polygon—Ethereum通道,或成對的鏈以使其向前發展。

相反,Layer Zero非常適合將高Gas鏈 (ETH) 與低頻鏈連接起來。

2層和分片鏈的復雜性將使跨鏈通信問題進一步復雜化。

我們對未來演變的推測:

CLOB - 中央限價訂單簿——以提高資本效率

zk-SNARKs優化鏈上驗證

鏈級SDK完全去中心化

這里我們只討論了簡單的主權1層公鏈之間的鏈間通信。對于更復雜的區塊鏈設計的互操作性解決方案,設計空間大部分仍然是開放的。這里有一些例子。

2層Rollup:由于2層的承諾/結算在以太坊上,因此以太坊1層可能需要參與證明最終確定性。

Optimistic Rollups:ORs的致命缺陷,欺詐檢測的7天鎖定期,同時會加劇與ORs互操作的難度。

分片鏈:截至2022年3月,以太坊基金會尚未決定ETH2的設計選擇。我們正在觀察兩件事:

當以太坊基金會發布分片設計選擇時:數據分片 v. 執行分片 v. ZK-SNARK v. ...,以及它們對其他L1鏈如何與ETH2通信的影響。

ETH2分片之間的內部通信協議,如果設計為相互通信的話。

中央限價訂單簿 (CLOB)

與AMM DEX如何為CLOB CEX提供更開放但更昂貴的替代方案類似,目前全鏈DEX最重要的痛點是資本效率低。

也許全鏈DEX可以從Serum借鑒學習從而提供中央限價訂單簿,以在費用、最終確定性和延遲方面提供不同的設計選擇。或者,如果Serum移動得足夠快,它本身可以嘗試一下。

ZK-SNARK

零知識Rollup的設計問題和我們的很相似:

如何以最終性地證明另一條鏈上發生了某事?

雖然沒有時間在這里深入研究zk 數學,但我們很高興看到zk和跨鏈通信之間的結合帶來了以下部分或全部特性:

O(log n) 簡潔計算,用于在目標鏈上進行驗證

IBC輕客戶端成本和鏈上數據成本進一步優化

鏈級SDK優化,實現完全去中心化

當前所有的跨鏈解決方案都涉及中繼器。正如我們所討論的,跨鏈實用程序的糟糕經濟性意味著中繼器幾乎總是生態系統的重量級人物。他們有共同的利益,如果有必要,還有勾結——在極端情況下中心化的風險很大。

那么,一個完全去中心化的跨鏈橋在技術上是否可行?我們相信是的:

通過部署一個鏈上輕客戶端,上圖中綠色的兩個元素已經可以去中心化:

通過部署一個鏈上輕客戶端,上圖中綠色的兩個元素已經可以去中心化:

“輕客戶端協議的目的是允許低容量環境(嵌入式智能財產環境、智能手機、瀏覽器擴展、某些桌面等)中的用戶對某些特定部分的當前狀態保持高度安全的保證。以太坊狀態或驗證交易的執行“——輕客戶端協議

去中心化的最后一步:監控和警報(Monitor and Alert)。

幼稚的解決方案:一個幼稚的解決方案需要鏈B掃描鏈A的整個區塊,以發現是否有任何交易請求跨鏈通信。如果想象以太坊掃描Solana,那么幼稚的解決方案是不可能的。

SDK集成:考慮一個提議:鏈A在其區塊中要求一個專用空間,甚至每隔幾個區塊就有一個空間。鏈A的數據規則規定,所有涉及驗證者的事物都必須將所有網絡請求放在該區塊空間中。讓我們稱之為網絡字節(networking bytes)。然后鏈B只需要掃描網絡字節以查找新連接。該設計可以減少鏈B的掃描工作量,類似于輕客戶端比全節點輕2500倍。

區塊空間格式化建議絕不是一個瘋狂的想法。Cosmos已經在其Tendermint SDK中做到了這一點。Solana具有類似的區塊空間格式化規則,不是用于網絡,而是用于優化并行執行,請參閱SeaLevel。毫無疑問,未來可能會有進一步的優化。

區塊空間格式化建議絕不是一個瘋狂的想法。Cosmos已經在其Tendermint SDK中做到了這一點。Solana具有類似的區塊空間格式化規則,不是用于網絡,而是用于優化并行執行,請參閱SeaLevel。毫無疑問,未來可能會有進一步的優化。

設計空間年輕而雄心勃勃。讓我們繼續關注并共同建設。我們對完全去中心化、無鯨魚的跨鏈通信協議的前景感到興奮。

什么事情正在發生? ETH 正在成為數字時代的債券。雖然我們很早之前就預測到了這樣的趨勢,但直到最近以太坊共識機制的合并,該項 ETH 需求才正式加入我們的認知框架.

1900/1/1 0:00:00安信策略:預計風險資產將出現反彈:全球金融市場最恐慌階段已經過去,預計風險資產將出現反彈,中期將根據各自基本面出現分化行情,在當前位置時點對A股持樂觀態度,應積極把握機會.

1900/1/1 0:00:00月光鳥:來看看 Moonbirds 真的能夠成為下一個藍籌 NFT 嗎?Moonbirds 都干了什么?2022 年,今年 NFT“破圈”與“合規”是 NFT 的大方向.

1900/1/1 0:00:00盡管以太坊網絡在加密貨幣生態系統中發揮著關鍵作用,但ETH資產本身很難定義。此前,ETH因其實用性和稀缺性而在以太坊圈中被描述為“三點資產”和“超健全貨幣”.

1900/1/1 0:00:00在 2022–3–17 的美聯儲加息決議公布上漲 25 個基點到 0.5%后,市場一致認為美聯儲的加息比較溫和,屬于市場可承受的范圍.

1900/1/1 0:00:00前言 進入2022年,關于元宇宙的討論從質疑轉變為認可,無論是技術、市場,還是政策,都逐漸形成合力,積極推動元宇宙走向成熟.

1900/1/1 0:00:00