BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+1.42%

ETH/HKD+1.42% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.35%

ADA/HKD-0.35% SOL/HKD+1.81%

SOL/HKD+1.81% XRP/HKD+0.2%

XRP/HKD+0.2%Waves公鏈的生態在一定程度上借鑒了Terra,面臨問題較大,支持比率較低。

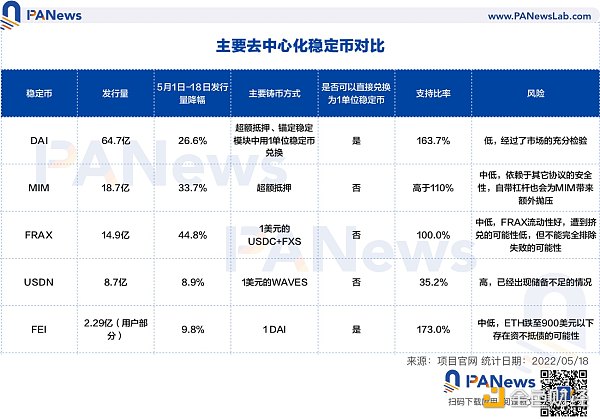

UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。

TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。

USDN已經出現抵押不足的情況,且大部分USDN都閑置在Vires中,和Terra的情況類似,風險較大。

DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高于1美元,風險最低。

Fei Protocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。

FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

去中心化社交協議Nostr賬戶總量突破100萬:金色財經報道,據 Nostr.Band 數據顯示,去中心化社交協議 Nostr 賬戶數已突破 100 萬,其中在主頁設置個人簡介的賬戶數接近 57 萬。歷史數據顯示,2 月 1 日 Nostr 協議第三方客戶端 Damus 發布后賬戶數為 558,188 個,這意味著自 Damus 發布至今 Nostr 協議賬戶數已增長近一倍。[2023/2/11 12:00:49]

DAI/MIM

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入Maker Vaults,以超額抵押的方式鑄造穩定幣DAI。Dai Stats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。

NFT藝術家Pplpleasr宣布將推出去中心化視頻平臺Shibuya:2月18日,NFT藝術家Pplpleasr在ETHDenver上宣布,她正在幫助推出一個名為Shibuya的去中心化視頻平臺。Pplpleasr將其描述為Netflix、Vimeo和眾籌平臺Kickstarter混合體的去中心化版本。Shibuya將允許用戶通過使用NFT和加密貨幣直接影響平臺的內容。據悉,Shibuya將推出的第一部媒體作品名為《白兔》(White Rabbit),包括了動漫、英劇《黑鏡》和Web3的元素。要觀看這些劇集,觀眾必須在Shibuya鑄造NFT,這些NFT可以被質押,且可以對劇集的走向進行投票。

Pplpleasr在ETHDenver上表示,目前,Shibuya沒有接受外部資金。該項目的其他合作者包括數字藝術家Maciej Kuciara。該平臺將暫定于3月1日啟動,并計劃在未來納入視頻以外的更多媒體。

Pplpleasr是此前負責《財富》雜志NFT封面的NFT藝術家,也是去中心化藝術收藏平臺PleasrDAO的一員。(The Block)[2022/2/19 10:02:12]

1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是Uniswap USDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。

WINk宣布正式使用BTFS,共同打造新一代去中心化存儲網絡:據最新消息,WINk宣布正式使用BTFS,共同打造新一代去中心化存儲網絡。BTFS已經于6月中旬主網上線,且于美國時間 7 月 7 日開啟存儲空間挖礦收益比賽,單個 Host 每天增加存儲量在 100 MiB 以上,即可參加挖礦獎勵。每 24 個小時按比例分享 3000 萬個 BTT。每個統計周期時間點是 UTC 00:00。每次獎勵會在每天結束后 24 小時之內發放。[2020/7/21]

2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為DAI提供了約30億美元無滑點兌換的流動性。

3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。

4、直接存款模塊(D3M)。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。

QuickCash亞太區副總裁:安全,透明,去中心化是穩定幣發展的根基:6月30日下午3:00,中幣“新基建,新機遇”暨七周年云峰會論壇六順利在中幣熱聊群展開。

在分享QC的未來發展時,QuickCash亞太區副總裁Neaco表示:“在穩定幣中,安全,透明,去中心化是最重要的,這是穩定幣長期發展的根基。QC未來會積極上線全球更多的交易所,將過去與交易所成功的合作模式擴展到更多語言地區,聯合各大小交易所推出更具當地競爭力的理財計劃及本地化運營活動,使Qcash(QC)能夠成為客戶手上最方便最普及化的穩定幣。”[2020/6/30]

加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。DAI在數百個DeFi項目中應用,形成了自己的護城河。

Abracadabra Money中的MIM和DAI類似,采用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。MIM的發行量超過18億,杠桿倍數更高,風險高于MakerDAO。

Frax

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS(Frax的治理代幣),協議允許用戶用1美元的USDC+FXS鑄造1 FRAX,也允許銷毀1 FRAX贖回1美元的USDC+FXS。USDC的占比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的占比升高;若FRAX需求不足,算法部分的占比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

聲音 | Twitter CEO:區塊鏈提供了一系列去中心化的解決方案:Voice官方推特賬號轉發Twitter CEO Jack談及社交媒體發展與區塊鏈的推文,表示非常贊同其觀點,并歡迎Twitter加入Voicebeta List。Twitter CEO Jack 推文表示:新技術的出現使去中心化方式更加可行。區塊鏈提供了一系列去中心化的解決方案,開源,持久存儲,去中心化的治理,以及貨幣化。雖然還有許多工作要做,但區塊鏈已提出了可遵循的基本原理。(MEET.ONE)[2019/12/12]

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。

1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。

2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX 7.4億,3Crv 5.7億;Uniswap V3也中有1.76億美元的FRAX流動性。FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,并沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。

3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高于1.0033美元時才能鑄造新的FRAX,當FRAX的價格低于0.9933美元時才能通過協議贖回。

4、Frax具備盈利能力,通過“算法市場運營控制器”(AMOs),將儲備金用于Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造FRAX,并購買FXS銷毀,既有利于擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。

從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟蹤CPI的FPI。

USDN

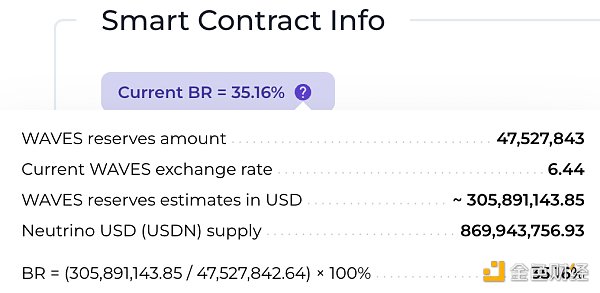

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1 USDN間的互換。USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino并不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低于1,需要依靠拍賣治理代幣NSBT來調整。

USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。USDN的市值已經超過WAVES和NSBT市值之和。

USDN的質押收益由Waves區塊鏈的LPoS(租賃權益證明)共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。

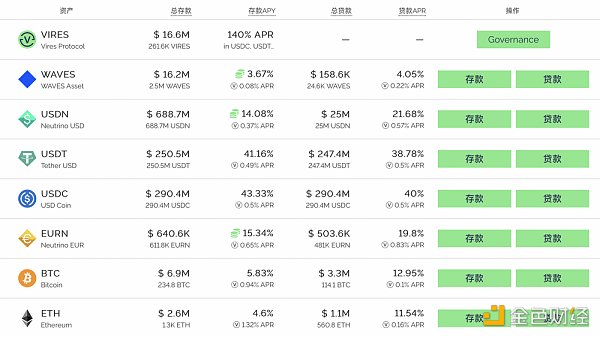

Vires Finance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,Vires Finance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在Vires Finance中閑置,這部分USDN也可以獲得Neutrino的質押獎勵。

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。

USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閑置在Vires Finance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。

FEI

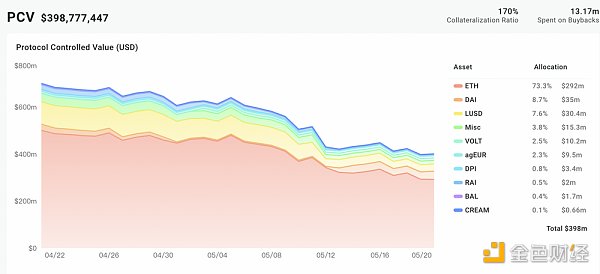

Fei Protocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV(協議控制價值)的概念,可以將協議持有的各種資產用于創造收益。

一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據Fei Protocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。PCV持有的資產價值3.98億美元,其中ETH占比73.3%,DAI占比8.7%,LUSD占比7.6%。

理論上,若ETH價格繼續大幅下跌,Fei Protocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。

0

作者:PA一線

【金色數藏】于2020年5月20日-5月27日舉辦「520最××眼神挑戰」,由金色數藏運營團隊篩選+全體用戶投票產生的獲獎者,可獲得【金色數藏】的520限定版數字藏品。參與方式見文末.

1900/1/1 0:00:00基于體素的建模游戲,即區塊鏈中的沙盒游戲,玩家主要通過購買土地、基礎建筑來打造屬于自己的一方天地。與傳統游戲大富翁以及樂高疊疊樂有相似之處.

1900/1/1 0:00:00話說寫這篇文真的是情緒復雜!因為上個月才剛剛寫了Terra的7武器系列,這個月便發生了可以記錄在區塊鏈史冊的Luna崩盤事件,臉打的那叫一個啪啪作響…任你七武器再強,我依然一劍破萬法!短短幾天.

1900/1/1 0:00:00流動資金池是去中心化交易所的交易方面。他們的作用是增加市場參與者之間的市場流動性。流動性如此重要的事實在于,它很大程度上決定了資產價格如何變化.

1900/1/1 0:00:00國內數字藏品在技術上與NFT并無太大差別,也是通過智能合約來實現業務邏輯,所以合約漏洞等安全問題在國內數字藏品上也會存在,我們需謹慎對待.

1900/1/1 0:00:00今年3月,2022年全國兩會在北京召開,各代表委員積極建言獻策。會上,全國政協委員孫潔關于聚焦利用區塊鏈技術推動新就業形態勞務人員社保共治共享的議案引發人們關注.

1900/1/1 0:00:00