BTC/HKD-5.45%

BTC/HKD-5.45% ETH/HKD-10.99%

ETH/HKD-10.99% LTC/HKD-12.27%

LTC/HKD-12.27% ADA/HKD-10.41%

ADA/HKD-10.41% SOL/HKD-8.8%

SOL/HKD-8.8% XRP/HKD-10.74%

XRP/HKD-10.74%在這篇定量研究文章中,我們將研究Compound Finance V2 DeFi 協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動 DeFi 協議抵押借貸收益率的看法。

雖然我們知道最近 Terra 的算法穩定幣 TerraUSD (UST) 的崩潰,但我們在這里的分析是關于中心化穩定幣的抵押貸款收益領域。

我們在這篇文章中得出結論,使用穩定幣進行低風險(在DeFi范圍內)抵押貸款,可以優于傳統金融市場的無風險投資。

已將資產放入流動性池的 Compound 用戶可以使用 exchangeRate 計算總借貸收益率,這表明貸方隨著時間的推移可以獲得的利息價值,從時間T1到T2可獲得:

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,這種類型的抵押貸款的年化收益率(假設連續復利)可以計算為:

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

灰度報告:即使美聯儲本月加息25%,加密貨幣價格仍可能上漲:金色財經報道,灰度最新研究報告表示,聯邦公開市場委員會在4月份沒有召開會議,并將于5月3日再次召開會議,以確定是否實施25個基點的加息,市場目前認為這一結果的可能性為80%。雖然加息歷來不利于風險資產價格,但如果聯邦公開市場委員會的決定符合市場預期,加密貨幣價格可能會受益。

灰度還表示,雖然未來發展對比特幣價格的確切影響仍不確定,但額外加息和通脹率下降(從 2 月的 6% 降至 3 月的 5%)等因素與未來比特幣的看漲情況非常吻合。

此外,第一共和國 (FRC)、硅谷銀行 (SVB)、銀門銀行 (SI) 和簽名銀行 (SBNY) 的失敗表明,投資者在經濟不確定時期繼續表現出對加密貨幣的興趣。[2023/5/2 14:38:05]

雖然Compound流動性池支持USDT、USDC、DAI、FEI等多種穩定幣資產,但這里我們只分析前兩種穩定幣,即USDT和USDC,它們的市值分別為800億美元和530億美元。它們合計占據了穩定幣總市場的70%以上。

加密貨幣ATM公司Bitcoin Depot推出超過350臺新的加密ATM機:加密貨幣ATM公司Bitcoin Depot推出超過350臺新的加密ATM機。[2021/5/3 21:20:46]

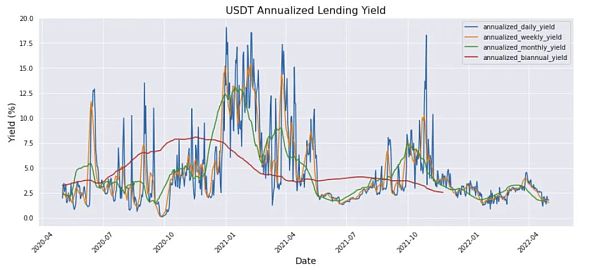

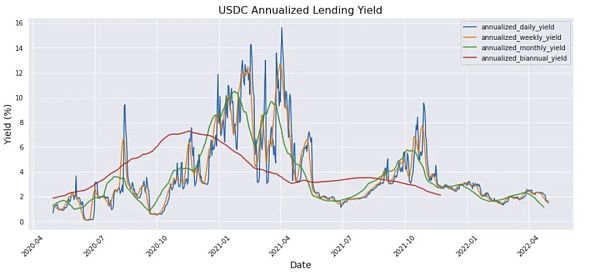

下面是根據上一節的公式計算出的年化日、周、月和半年收益率的圖。日收益率有些波動,而周收益率、月收益率和半年收益率分別是之前圖的平滑版本。USDT和USDC在圖中有相對類似的模式,因為它們在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性的因素正在影響整個穩定的借貸市場。

來源:the graph

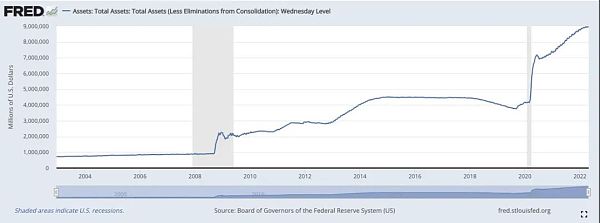

可能影響貸款收益率的系統性因素是加密市場數據(如BTC/ETH的價格)及其相應的波動性。當BTC和ETH處于上升趨勢時,一些追牛的投資者可能會從穩定幣池中借款購買BTC/ETH,然后用購買的BTC/ETH作為抵押,再借入更多的穩定幣,重復這個循環,直到杠桿達到預期水平。此外,當市場進入高波動性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對穩定幣的需求。

行情 | 加密貨幣總市值1943.93億美元:據AICoin數據顯示,全球加密貨幣總市值約為1958.6億美元。加密貨幣市場中占比排名第一的是比特幣,市值約合1315億美元,當前市值占比為67.62%;以太坊排名第二,市值約為144億美元,市值占比為7.43%;瑞波幣排名第三,總市值約為84億美元,市值占比為4.30%。[2019/12/31]

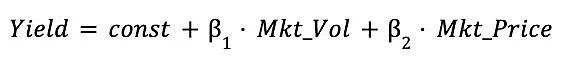

現在,為了檢驗穩定幣收益率與加密貨幣市場數據的關系,我們使用以下公式進行簡單的線性回歸分析,看看有多少收益率的變化可以歸因于價格和波動率因素:

為了衡量這些因素的影響程度,我們使用R-Squared評分,其范圍為[0,100%]。得分為100%意味著收益率完全由影響因素決定。

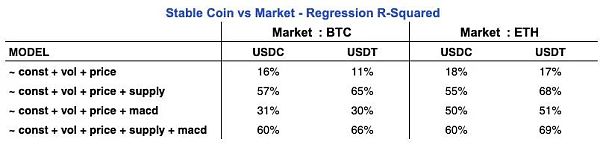

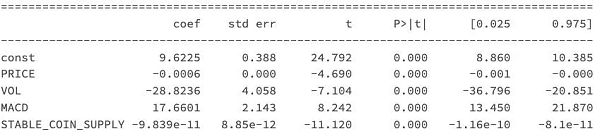

我們分別對BTC市場和ETH市場的USDC/USDT進行回歸,得到如下R-Squared表:

動態 | 加密貨幣交易所Poloniex今日將下架23個交易對:加密貨幣交易所Poloniex官方推特剛發推表示,由于交易量較低,將在8月16日下架23個交易對。每項資產將繼續獨立交易。[2019/8/16]

在決定USDC和USDT的收益率方面,ETH市場數據(18%和17%)比BTC市場數據(16%和11%)具有更好的解釋力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi市場的人氣和廣度不斷擴大。從這些結果可以看出,加密貨幣的價格和波動性因素并不能完全解釋穩定幣的收益率。我們可以得出結論,一定有其他因素有助于提高基本模型的分數。

我們通過引入穩定幣歷史供應數據和MACD技術指標價格數據對模型進行了進一步的探索性分析。穩定幣供應量(提供給Compound流動性池的穩定幣總數)應該直觀地影響穩定幣的可用性/稀缺性,并間接影響收益率。MACD是一個重要的動量交易信號,因為它可以幫助投資者決定何時杠桿化和何時去杠桿化。

加密貨幣總市值超過巴菲特所經營的企業市值:根據數字貨幣網站CoinMarketCap,加密貨幣的總市值已達到5060億美元,超過了“股神”巴菲特經營的伯克希爾·哈撒韋(Berkshire Hathaway)保險和投資公司的市值4910億美元,后者持有政府雇員保險公司(GEICO)、冰激凌企業冰雪皇后(Dairy Queen)等多家公司的股份。[2017/12/14]

我們看到R-Squared分數有了明顯的提高,USDC和USDT都達到了大約60%-70%的水平,如下圖所示。

從這些數據中我們可以得出結論,穩定幣的供應是一個重要的因素,因為它能夠使兩個市場中的任何一個穩定幣的得分都達到60%左右。這似乎表明供應是影響穩定幣借貸市場收益率的一個主要因素。這與傳統經濟世界非常相似。

MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改善。以BTC市場為例,其獨立貢獻遠遠小于供給因素,僅超出供給邊際效益幾個百分點。然而,我們注意到,與BTC市場相比,在ETH市場,MACD對R-Squared的獨立貢獻更大。這表明穩定幣借貸收益率與 ETH 中基于動量的交易活動的相關性高于 BTC。

下圖是ETH市場USDC貸款收益率回歸系數的一個例子。該表表明,較高的ETH價格、波動性和穩定幣供應通常與較低的USDC貸款收益率相關。同時,MACD信號越強,收益率越高。

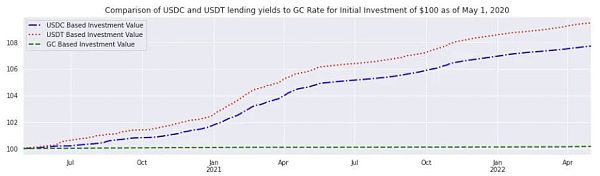

雖然揭示穩定幣貸款低風險收益率的原因很有趣,但將這些收益率與TradFi市場的對應收益率進行比較也很重要。

因為穩定幣借貸收益率來源于Compound平臺抵押貸款的實現浮動利率,所以我們選擇了傳統貨幣市場使用的General Collateral(GC)利率作為可比無風險利率,因為它也是以國債作為貸款抵押品的浮動利率。

下圖是分別獲得USDC貸款收益率、USDT貸款收益率和GC利率收益率的投資組合價值的圖表。所有投資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC抵押貸款的收益率大大高于GC利率。另一方面,賺取GC利率的無風險投資在同一時期幾乎沒有增長。

下表的平均利率也證實了GC利率平均在0.08%左右,而USDC和USDT在這段時間的貸款收益率分別為3.71%和4.51%,如下圖所示。(我們還查看了2020 - 05年2年期國債收益率,僅為0.2%)。

在可預見的未來,我們有理由得出這樣的結論:至少在加密貨幣市場內,低風險利率將繼續優于TradFi市場的無風險利率。其中一個原因是智能合約風險。然而,一個更大的原因是相對于整個加密經濟的增長,穩定幣供應的增長較慢。相比之下,自新冠以來,TradFi市場出現了大幅度的信貸增長,這有助于將無風險利率推至歷史低點。

該文對通過 DeFi 協議進行的穩定幣抵押貸款提供的低風險收益進行了廣泛的指示性分析。雖然這些收益率可能每天都在波動,但它們的總體趨勢可以通過BTC/ETH價格、波動、穩定幣供應和MACD(動量交易活動)進行較好地解釋。我們還將這些收益率與TradFi市場的無風險收益率進行了比較,我們看到加密貨幣市場的持續表現優于其他市場。

Source:https://medium.com/the-coinbase-blog/part-2-quantitative-crypto-insight-stablecoins-and-unstable-yield-40933992e9aa

建立加密網絡很難。一份協議要想獲得成功,它需要驗證器運行節點以保護網絡;代幣持有者要感受到有權參與治理;需要激勵 DAO 成員為協議的發展做出貢獻;開發人員需要工具在協議之上構建;還可以列舉更多.

1900/1/1 0:00:00原定于今年6月的以太坊合并(The Merge)又一次推遲。盡管如此,合并作為以太坊升級進程上的重要里程碑,依然是今年最值得關注的事件之一.

1900/1/1 0:00:00原文標題:《DAO Governance Contributor Toolkit》??DAO 治理可能是可怕的。我們都知道的.

1900/1/1 0:00:00核心觀點: Web3項目是一種新型公司,應該用新的方式、結合項目獨特性去為它們估值。近期,我們見證了Web3項目前所未有的爆發式發展,它在Web2平臺和服務的基礎上,實現了去中心化的愿景.

1900/1/1 0:00:00前言: 區塊鏈市場去中心化與智能合約的特性使得市場無比的自由,而DeFi的創造讓市場不但自由且可以無需許可的使用各種借貸與杠桿等高風險的金融工具,而恰好這又是一個無需擔心后果的市場.

1900/1/1 0:00:00Web3 的繁榮催生了大量基于 Token 的創新商業模式,從 Play-to-Earn 到 Move-to-Earn.

1900/1/1 0:00:00