BTC/HKD-4.1%

BTC/HKD-4.1% ETH/HKD-9.43%

ETH/HKD-9.43% LTC/HKD-9.13%

LTC/HKD-9.13% ADA/HKD-7%

ADA/HKD-7% SOL/HKD-6.47%

SOL/HKD-6.47% XRP/HKD-4.75%

XRP/HKD-4.75%本周,比特幣市場受到大規模去杠桿事件的影響,跌破 2017 年 2 萬美元的歷史最高價。隨著交易所、貸方和對沖基金破產、缺乏流動性或清算,鏈上 DeFi 市場和鏈下實體都去杠桿化。

6月18日,比特幣在 6 月 18 日跌破 2017 年的歷史高點?2 萬美元,達到引人注目的17,708美元的低點。但比特幣價格又在周日恢復到2萬美元的水平。

由于比特幣和數字資產是上周末唯一可交易工具,宏觀擔憂和對美元流動性的需求似乎已被排除在外。由于這一極端的去杠桿事件,我們已經開始看到一些實體的投降信號,包括礦工、長期持有者和總體市場

在本期中,我們將探索這些不同的領域,以評估是否已達到最痛點。

隨著市場交易價格低于2017年歷史最高價2萬美元,投資者的信念和市場盈利受到了極大的考驗。

已實現虧損(Realized?Loss)指標衡量以較高價格獲得的代幣與隨后在鏈上支出時價格之間的總價值增量。已實現虧損創下歷史新高,連續三天總體市場已實現虧損超過每天24億美元,總計73.25億美元。前面提到的盈利壓力似乎在投資者實現虧損時發揮作用。

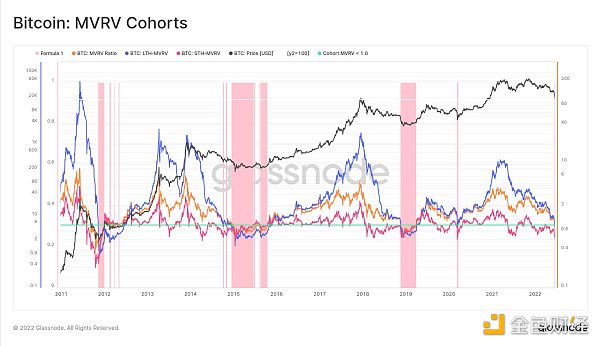

之前三個群組都處于未實現虧損的情況僅與后期熊市投降相一致,這與前述盈利指標相吻合。

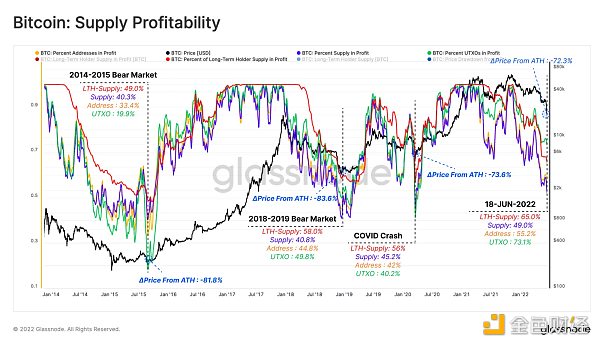

正如我們在之前文章中所說的那樣,跟蹤熊市延伸的一個有力工具是跨供應和基于錢包指標的利潤下降。我們所尋求的是投資者最終財務痛苦的閾值,它在之前的周期中讓賣家疲憊不堪。

glassnode:最近熱潮并沒有引發Uniswap交易活動的明顯增加:金色財經報道,glassnode發推稱,以太坊上的Uniswap交易量目前為55.7億美元/周,仍明顯低于往年水平。2023年初,人們對LiquidStake代幣的興趣出現了交易量激增,“meme代幣”也出現了短暫的上升,但后來逐漸消失。從這個角度看,我們可以發現,最近圍繞BTC ETF申請和瑞波幣對SEC判決的熱潮并沒有引發Uniswap交易活動的明顯增加。[2023/8/2 16:13:09]

這些供應中的最痛點閾值可以從不同維度進行調查:

?盈利的供應量下降到只有49.0%,因為市場交易下降到1.76萬美元,使超過一半的供應進入未實現虧損。歷史上的熊市最低價是在40%到45%的盈利的供應量之間到底。

?盈利的地址評估各個錢包之間的盈利狀況,并將相似的結果返回給盈利的供應量。該指標現在僅比 2018-2019 年熊市和 COVID 崩盤時的最低水平高出10%,表明與這兩次觸底時相比,現在的痛苦略小。

?盈利的 UTXOs(Unspent?Transaction Outputs: 未花費的交易輸出)使我們能夠根據所有未花費的輸出來衡量市場盈利情況。該指標顯示,所有未花費的交易輸出 (UTXO) 中有 26.7% 處于虧損狀態。從歷史上看,在熊市的底部,所有 UTXO 中有 50.2% - 81.1% 處于虧損狀態。

?盈利的LTH供應量監測長期持有者的盈利情況,以此衡量比特幣最強投資者的壓力嚴重程度。目前,35% 的 LTH供應量處于虧損狀態。這意味著與過去的熊市相比,這群人承受的痛苦仍然較小,因為在過去的熊市中,LTH的供應量中有42% 至 51%在虧損。

Glassnode首席分析師:比特幣賣方風險比率接近歷史最低點,大行情或即將到來:5 月 24 日,據 Glassnode 數據顯示,當前比特幣賣方風險比率接近歷史最低點。Glassnode 首席鏈上分析師 _Checkmatey_解釋稱,該數據表明投資者已不愿在當前價格范圍內實現盈利或虧損,這通常發生在買賣雙方都精疲力盡的時候,表明大行情即將到來。需要注意的是,2018 年 11 月時該數據的值也非常低,僅表示交易者在此價格范圍內精疲力盡,但并未告訴我們他們希望價格向哪個方向波動。[2023/5/24 15:22:29]

隨著時間的推移,代幣的損失和深度持有化,這些指標的底線有一個預期的自然漂移。因此,可以認為是周末的拋售使盈利和投資者陷入了歷史、意義的財務痛苦程度。

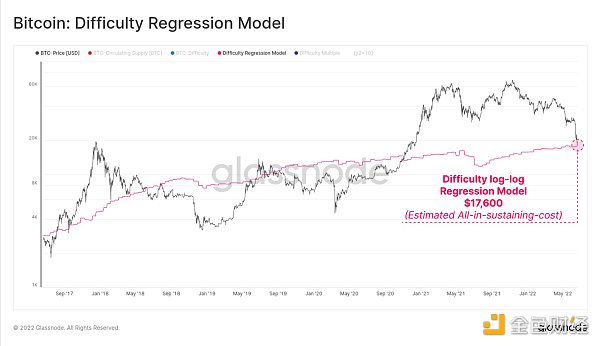

有充分的理由認為比特幣是一種數字商品,像許多商品一樣,它往往與其生產成本有關。通過在難度和市值之間運行雙對數回歸模型,我們可以估計出開采BTC的全部維持成本。

該生產成本模型預測目前BTC應在17,600 美元交易,有趣的是,這是上周末的最低價格。

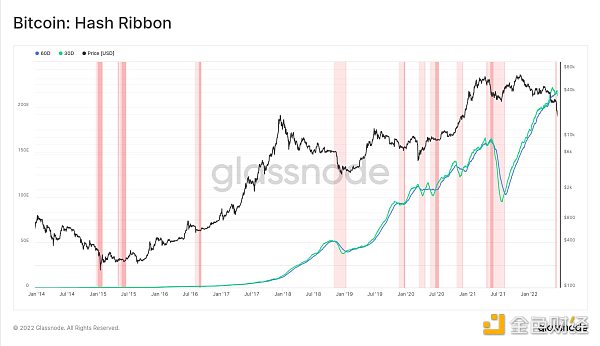

我們在之前的調查中發現,由于收入下降和生產成本上升,礦工收入面臨壓力。現在礦工行為證實礦工投降階段已經開始。第一個證據是算力帶(hash?ribbons),它現在已經倒置,因為算力從歷史最高價下降了10%,這意味著礦機即將停機。

Glassnode:BTC永續期貨的主導地位正在上升:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,BTC永續期貨正日益成為交易者首選工具,目前顯示已經占據92.4%總期貨量的主導地位,比2020年12月的75%的主導地位有所增加。在BTC期貨未平倉合約方面,目前BTC期貨市場的未平倉合約徘徊在150億美元左右,明顯低于牛市高峰期,其中永續期貨和傳統到期期貨的比例為2:1,但自2020年12月以來,其主導地位已從50%上升到66%以上。這意味著盡管當前比特幣衍生品市場的收益率、隱含波動率和交易量繼續被壓縮,導致資本流入的總量下降,鏈上交易量仍然低迷,然而更具建設性的中長期基本趨勢開始形成。[2022/5/1 2:44:08]

我們可以使用兩種工具進一步驗證礦工壓力是否在發揮作用:

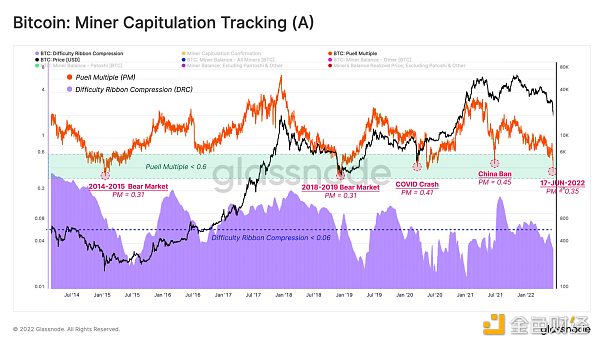

?Puell Multiple是一個跟蹤礦工美元計價收入的振蕩器,目前顯示總收入比其年平均水平低 61%。從礦工收入下降來看,我們可以認為礦工壓力很可能發揮了作用。

?然后,(標準化的)難度壓縮帶(Difficulty Ribbon Compression)提供了一個明確的礦工壓力模型,就像哈希帶一樣,它監測礦機是否真的要停機。鑒于我們看到最近的難度上升趨勢,我們還可以確定 BTC 的生產成本已經增加。

Glassnode:上周比特幣期貨合約開倉量增加了10億美元:8月30日消息,據區塊鏈分析公司Glassnode披露,比特幣衍生品市場的期貨和期權未平倉合約量正在與價格一起攀升,達到短期新高,上周期貨合約開倉量增加了10億美元。就交易者的方向性傾向而言,永續期貨資金利率適度偏向多頭。自7月下旬以來,由于期貨市場交易量高于現貨價格,資金利率為正。然而,當前資金的規模遠遠沒有達到第一季度至第二季度看漲趨勢中的峰值。

此外,期權市場的未平倉合約也達到了多個月以來的高點,自6月的低點以來,期貨合約增加了41億多美元(+105%),目前80億美元的未平倉合約水平與5月拋售期間以及2021年1-2月的水平相似。不過,相對于總的市場規模,當前衍生品市場的未平倉合約程度仍相對較低。[2021/8/30 22:46:10]

基于這兩個模型,持續的礦工收入減少比 2021 年 5 月至 7 月的大遷移(Great Migration)時更糟糕。然而,礦工已經在 2018-2019 年和 2014-2015 年熊市中度過艱難的日子,當時?Puell Multiple達到 0.31 (與年度平均水平相比收入下降69%)。

為了評估礦工投降的可能性,我們可以結合這兩個指標,尋找 Puell Multiple?< 0.6 和難度壓縮帶< 0.06 之間的合適值,作為礦工投降工具(如下圖黃色區域所示)。

Glassnode:持有超過10枚BTC的地址數大幅下降:9月9日消息,分析機構Glassnode在最近的一條推文中表示,擁有超過10枚BTC的錢包數量已降至七個月低點,目前只有153137個。持有10000 BTC的錢包數量也在下降,總共有104個。但持有超過1枚BTC的地址數卻在增長,達到823015個,創歷史新高。(U.today)[2020/9/9]

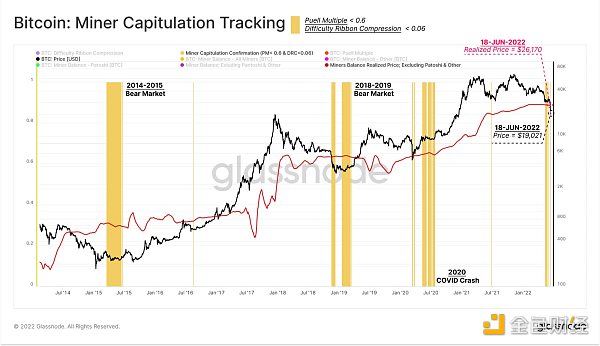

為進一步支持這一論點,我們還可以估計礦工的已實現價格(不包括 Patoshi 代幣)作為其開采余額成本基礎的衡量標準,目前的已實現價格為 26,170 美元。

有趣的是,在多種情況下,突出顯示的投降區域與市場價格低于估計的礦工已實現價格的時間段重疊。在最近市場崩盤至 1.76 萬美元時,這種重疊結構自 COVID 崩盤以來首次被注意到。

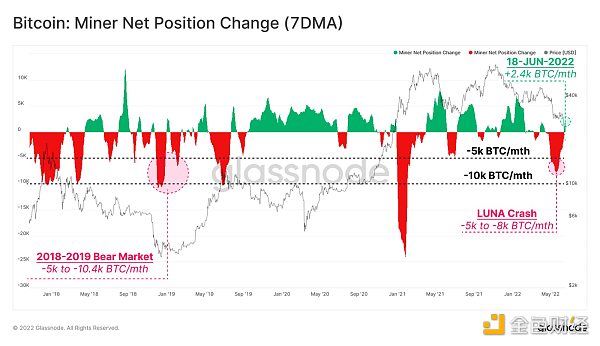

由于礦工面臨巨大的財務壓力,他們的流出量達到每月 5k 到 8k BTC 的速度,與 2018-2019 年的熊市投降事件相當。值得注意的是,在BTC未能保持其持續整合的低位(2.8 萬美元)之后,礦工停止支出,并且實際余額以每月 2.2 萬比特幣的速度增長。

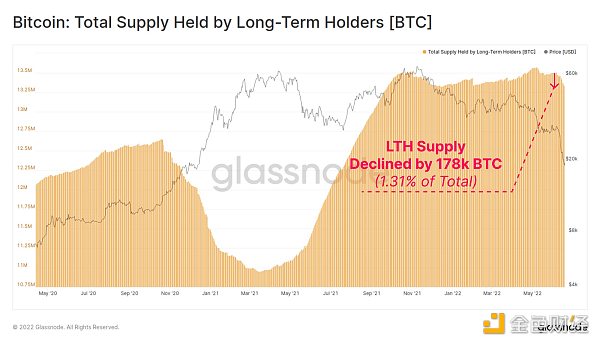

當前熊市即將倒下的多米諾骨牌正在進入一個新階段。除了礦工,長期持有人現在開始感受到壓力,這迫使他們中的許多人加速出售。上周,長期持有人供應量減少了17.8萬?BTC,相當于其總持有量的1.31%。

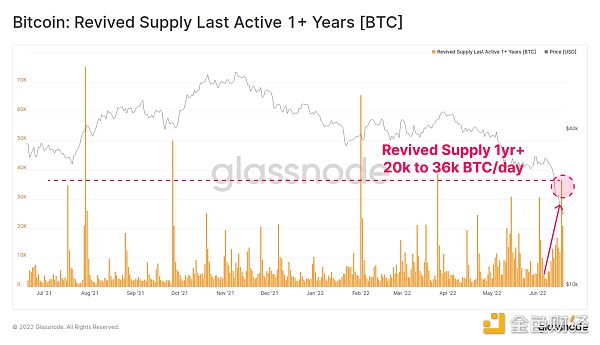

過去一年多的供應量恢復證實了舊代幣正在支出,加速到每天2萬到3.6萬?BTC 的速度。這反映了即使是比特幣的強勢群組中也出現了恐懼和驚慌。

我們可以使用 LTH-MVRV(市場價格與 LTH 實現價格之間的比率)來繪制長期持有人的激勵財務壓力。最近的市場暴跌至 1.76 萬美元,將該指標推至 0.85,這意味著 LTH 平均持有 15% 的未實現虧損。這比 COVID 暴跌期間的LTH-MVRV更低,僅略高于 2018-2019 年熊市投降的底部。

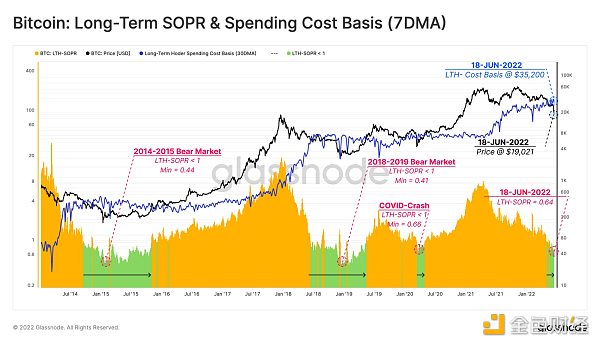

作為長期持幣者,未實現虧損會放大,這種賣進損失的強度可以通過 LTH-SOPR 來監測。該指標是將市場價格與每天LTH 支付代幣的成本基礎進行比較。

過去當該指標交易低于 1 時,LTH 就出現過投降,這表明 LTH 在長期持有后正在虧損。在熊市低點,這個指標以前曾跌至 0.4 至 0.6 范圍內,表明損失了40%至60%。

因此,LTH 當前的虧損支出行為與 2020 年 3 月相吻合,但沒有?2015 年或 2018 年熊市低點那么嚴重。

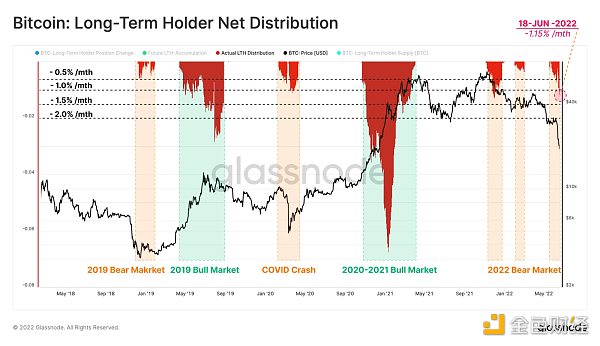

我們還可以跟蹤 30 天內 LTH 的凈代幣分布,以評估相對賣方活動。在這里,我們通過總 LTH 供應量對價值進行標準化,以獲得這些投資者在以往熊市中的行為比較概況。

在最近的大幅下跌期間,LTH 投資者每月的支出略高于其供應量的 1%,這一比率與COVID崩盤和2021年12月歷史最高價之后的修正相吻合。這個水平幾乎是2018-2019年熊市最大流出量的2倍。

請注意,LTH最大流出實際上與牛市(獲利)而不是熊市(經驗豐富的投資者也恐慌并遭受損失)有關。

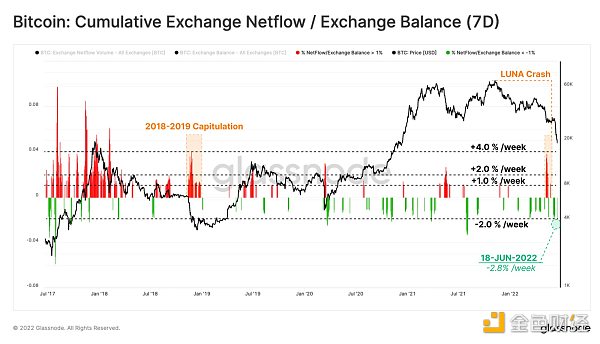

交易所仍然是BTC的主要交易場所,因此,以進來的代幣流為特征可以改進我們關于市場對波動性和回撤反應的觀察。下圖僅顯示每周流入(紅色)或流出(綠色)交易所的凈流量超過總交易所余額 1% 的情況。

回顧最近的重大事件:

?在 2018-2019 年的熊市中,每周流入量?>交易所總余額 1%以上的情況持續了一個多月。

?LUNA 崩盤,凈流入量達到了交易所總余額的4%以上。

?當前市場的這一指標返回了 -2.8% 的凈流出量,類似于 COVID 崩盤后的流出量。

因此,盡管價格走勢嚴重下行,但本周交易所余額的凈余額消耗率僅為?2.8%。

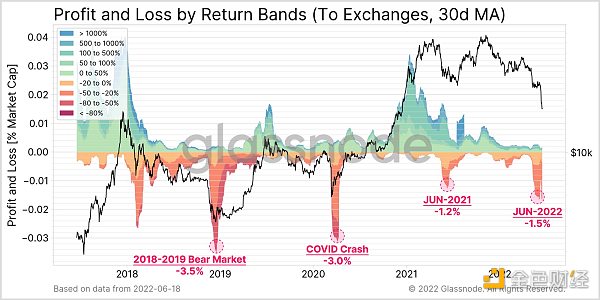

接下來,我們可以通過已實現的利潤和虧損程度來表現交易所流入量的盈利情況。過去一個月交易所流入量主要是已實現虧損,總規模超過市值的 1.5%。

然而,這超過了 2021 年 5 月至 7 月的拋售量,其嚴重程度約為 2018-2019 年的熊市和 COVID 崩盤中的極低點的一半。

自 2021 年 11 月的歷史最高價以來,BTC市場現在經歷了兩個不同的投降階段。第一階段是由Luna Foundation Guard強制出售超過8萬?BTC 觸發的,第二階段是在本周通過鏈上和鏈下大規模的全行業去杠桿化觸發的。

礦工現在面臨著巨大的財務壓力,BTC 交易接近估計的生產成本,收入遠低于年平均水平,哈希率明顯低于歷史最高價。本周整體市場已經實現了超過 70 億美元的損失,作為額外賣方,長期持有者貢獻了約 17.8 萬比特幣。

正如我們在最近幾期的文章中所討論的那樣,BTC市場參與者全面處于或非常接近歷史財務痛苦閾值的最高點。由于被逼賣家似乎推動了近期的大部分賣方,市場可能會開始關注未來幾周和幾個月內是否會出現賣方疲憊的信號。

原文:CryptoVizArt,?Glassnode

譯者:金色財經 0xOak

加密貨幣冬天——相當于華爾街熊市的加密貨幣——已經到來。雖然金融專家有一個特定的基準來定義熊市,這意味著股票從最高價下跌了 20%,但加密冬天的定義并不那么具體.

1900/1/1 0:00:00杠桿資金是一把雙刃劍,推動著周期的鐘擺向兩端運行。在牛市中,杠桿資金為資產價格的上升提供額外燃料,而在最近的下跌行情中,杠桿資金引發的連環清算與恐慌為加密世界蒙上了一片陰影.

1900/1/1 0:00:00DeFi 與 TradFi 的比較以及這對下一代創始人和資助者意味著什么。 熊市創造偉大的公司。 稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動.

1900/1/1 0:00:00昨天Arbitrum因gas費奇高被熱議,流傳出一個有趣的梗,“為什么l2比l1好,原來是因為gas費是l1的2倍。”這個梗指出的情況不常見,但確實指出了l2存在的問題.

1900/1/1 0:00:00市場傳聞,繼Celsius和三箭之后,下一個陷入流動性危機將是BlockFi。 6月15日Theblock稱,三箭資本在Deribit、BlockFi等借貸平臺上的總清算額達4億美元.

1900/1/1 0:00:001.透過30+鏈上巨鯨數據 翻看以太坊“歷史”本文以加密資產以太坊為例,對當前以太坊鏈上Top100的巨鯨地址進行整理,篩選出其中30+持倉均在15萬ETH的巨鯨們,試圖通過分析它們的關系.

1900/1/1 0:00:00