BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+0.87%

ADA/HKD+0.87% SOL/HKD+0.37%

SOL/HKD+0.37% XRP/HKD+1.55%

XRP/HKD+1.55%USDC 比 USDT 更容易贖回,USDT 有可能出現資不抵債的情況。

撰文:Matt Ranger

編譯:Block uniocrn

距離我上次寫關于 Tether 的文章已經一年多了。從那時起,穩定幣已經成為一個 150B (1500 億)美元的市場,也是金融監管機構關注的一個問題。

在撰寫本文時,比特幣的價格約為 22,000 美元,加密貨幣生態系統的總市值約為 950B(9500 億)美元。美元支持的穩定幣目前占加密貨幣總市值的 16%。

加密貨幣市值是一個由共享小說支持的荒謬數字。然而,穩定幣的市值卻不是。無論加密貨幣投機狂熱周期發生什么,一美元就是一美元。

上一次加密貨幣的總市值為 1T(1 萬億)美元是在 2020 年 12 月。穩定幣約占市場的 2%。與 2020 年相比,加密貨幣市場現在處于不穩定的境地 ——16% 的市場仍處于等待解除杠桿狀態。

所以今天,我們將討論美元支持的穩定幣風險,特別是 USD Coin (USDC) 和 Tether USD (USDT)。

我不太關心算法穩定幣的風險。作為 Luna/UST 和 Iron Finance(算法穩定幣項目,已經歸零)已經向我們展示了,它們本質上是不穩定的,應該在你的投資組合中正確地標記為 0 美元。另一方面,像 DAI 這樣的超額抵押穩定幣只會增加加密貨幣經濟中的系統杠桿率,但它們本身并不是一個明確的危險點。

USD Coin 是兩大穩定幣的成長型,它提供可編程的 api 來為 USDC 存款和贖回 USDC。與被 Sam Bankman-Fried 描述為「混亂」的贖回機制的 USDT 相比,這是沒有摩擦的。

算法穩定幣今日平均漲幅為3.35%:金色財經行情顯示,算法穩定幣今日平均漲幅為3.35%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:LUNA(+18.60%)、RSR(+9.80%)、BAGS(+4.17%)。領跌幣種為:AMPL(-7.49%)、FRAX(-1.10%)、BAC(-0.90%)。[2021/7/29 1:23:08]

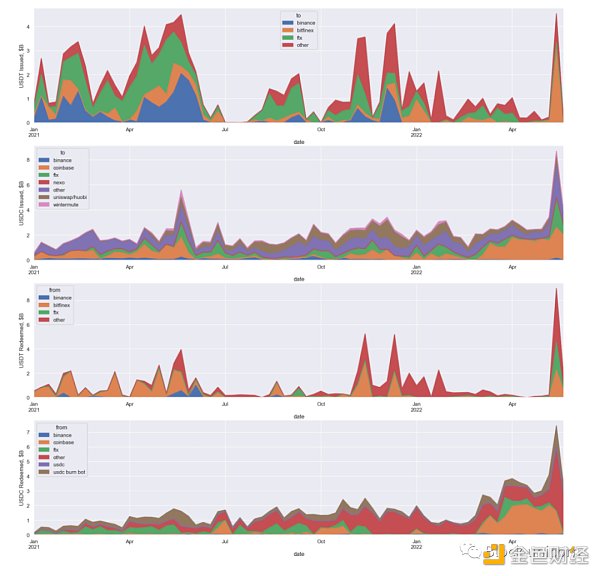

由于 USDC 的易用性和沒有明顯的欺詐性,USDC 自 2021 年初以來增長迅猛:

請注意,在 2022 年 5 月,在 LUNA 穩定幣崩盤時,大約 10B 美元的 USDT 被贖回。其中,大約 5B 美元是「USDT 去風險」,做市商將 USDT 換成 USDC。

盡管對他們的儲備構成細節回避,USDC「有錢」。至少在這個術語的外行理解中:有些銀行承認他們欠 Circle 那么多美元。

首先,正如在之前的一篇文章中指出的,USDC 在 2020 年 12 月進行了一次審計,證實他們有 40 億美元的硬幣。自那以后,USDC 增長了 500 億美元,但我們可以追蹤到錢。

USDC 主要在兩個地方開設銀行:銀門銀行 (SI) 和紐約簽名銀行 (SBNY)。這是唯一兩家向加密貨幣公司提供 24/7 API 交易的美國銀行,這是運營類似 USDC 的要求。在某種意義上,USDC 是一邊是 Signature 和 Silvergate 銀行服務,另一邊是區塊鏈交易之間的中間人。

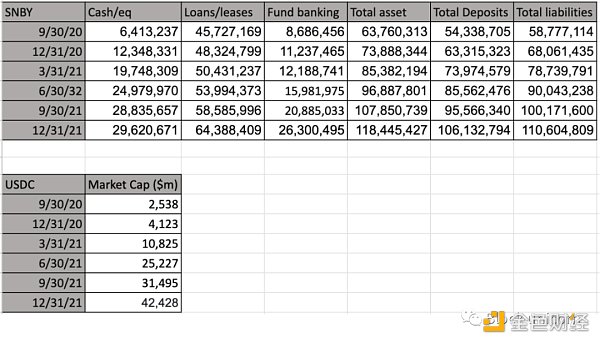

因為 SI 和 SBNY 是上市公司,我們可以在他們各自的 SEC 備案文件 (SI, SBNY) 中跟蹤他們每個季度的資產負債表。500 億美元是一大筆錢,即使對銀行來說也是一大筆錢,因此我們可以跟蹤 USDC 增長帶來的資產負債表變化。將 USDC 與資產負債表相關聯,我們看到,在 2021 年的增長期間,USDC 大部分在 SBNY 銀行:

跨鏈算法穩定幣Hash Bank Cash與Code Bank達成戰略合作:據官方消息,首個基于火幣生態鏈Heco跨鏈算法穩定幣Hash Bank Cash和金色財經旗下的錢包Code Bank達成戰略合作,與多家基于Heco的swap達成合作意向協議,并獲得多個基于Heco的知名項目助力,協力共同推動Hash Bank Cash生態穩健發展。HBC將于2月21日18:00開啟頭礦。[2021/2/20 17:31:50]

這種相關性也被 SBNY 財報電話會議證實。從 2021 年第二季度到第四季度,很明顯,加密貨幣發行是該銀行資產負債表增長的主要原因(USDC,還有銀行交易所和其他「機構」—— 大概是像 Alameda Trading 和 Cumberland Global 這樣的交易公司)。

當我們談論 500 億美元時,說「我有錢」這樣的話是有細微差別的。誰替你保管著那筆錢?如果你想轉賬的話多快能拿到?

USDC 的主要問題是,USDC 主要是在 SBNY 銀行,而 SBNY 的很大一部分債務是專門針對 USDC 的。

請注意,在上面的資產負債表中,SBNY 的行為就像一家正常的銀行:他們借出了大量這筆錢!

在正常情況下,這不是問題:銀行的個人儲戶由聯邦存款保險公司 (FDIC) 提供保險,以防止銀行擠兌。但在 USDC 的設置中,只有一個個人存款人 (USDC),他們的所有存款人都對 USDC 有索取權,而不是 SBNY 銀行。這是一個問題 —— 如果銀行擠兌 USDC, USDC 承諾立即贖回。但這些贖回立即成為 SBNY 的銀行擠兌,誰有大部分的錢借出去了!

在 USDC->SBNY 銀行擠兌蔓延的情況下,USDC 的個人持有者可能沒有資格獲得 FDIC 的 「直通車保險」 。因此,盡管 USDC 大體上做得很正確,但與傳統銀行相比,它仍然面臨著重大的銀行擠兌風險。

Metal Pay:穩定幣吸引投資者、企業和各界人士,越來越有用了:區塊鏈支付平臺Metal Pay發推稱,穩定幣吸引投資者、企業和各界人士。這些代幣可以方便快捷地兌換成另一種加密貨幣,也可以在需要休息的時候提供一個安全港灣。穩定幣正在變得越來越有用。[2020/10/24]

記住,USDC 才是最好的。與等待我們的任何束縛相比,銀行擠兌風險算不了什么。

USDT 被形容為 「 紅旗不倒 」。例如,就在前一周,他們還拒絕披露持有的美國國債 —— 金融領域最乏味的資產。根據 tether 的說法,這樣做會「暴露他們的秘密武器」。這樣做還會立即解決有關 tether 償付能力問題的所有問題。這種行為就是為什么每個人都懷疑 USDT 的原因。

盡管我去年提出了龐氏假說,但 USDT 只是部分龐氏騙局。

但是,Tether 肯定是資不抵債的!他們的資產和負債之間存在著消耗。龐氏騙局是一種特定類型的欺詐,而 tether 是幾種不同類型的欺詐,難以進行分類。

調查記者陷入的一個常見陷阱是對 Tether 自稱的儲備構成提供任何信任。例如,Patrick McKenzie 分析了 Tether 的儲備,發現他們將在 2022 年 5 月資不抵債,因為他們持有的加密貨幣損失將超過他們持有的 1.6 億美元的超額資產。

這里的問題是,1.6 億美元的超額資產完全是虛構的。Tether 宣布,隨著其儲備規模從 100 億美元增長到 840 億美元,兩年來的超額資產規模正好為 1.62 億美元,您可以通過訪問 tether 的自動透明頁面的 web 存檔來驗證這一點。

同樣,tether 的認證是在轉移注意力。據我和其他記者所知,這家審計公司只有一名相關的專業會計師。

這個 David J. Walker 顯然是世界上唯一一個愿意為 Tether 簽署證明的注冊會計師。有充分的證據表明,盡管資產負債表看起來很簡單,但沒有一家公司會對 tether 進行審計。

Metacartel Ventures合伙人:DAI穩定幣是DeFi生態系統中的定時炸彈:4月21日消息,Metacartel Ventures合伙人Adam Cochran表示,DAI穩定幣是去中心化金融生態系統中的“定時炸彈”,其對全球去中心化財務的健全性構成了巨大威脅。Adam Cochran稱,DeFi機構就像是由相互連接的元素組成的樂高積木,其中包含一個共同基礎細節,即DAI穩定幣。也就是說,DAI穩定幣是脆弱環節的最弱點。所有基于單一資產的系統都需要依賴其發行的公平性、來源和交易的可信性。如果該資產不能滿足這些要求,所有DeFi客戶將需要準備好迎接另一個數百萬級別的黑客攻擊。(U.Today)[2020/4/21]

因此,當 tether 宣稱他們擁有數百億美元的商業票據時,試圖找出它們是什么就像是在轉移注意力。

Tether 的數字只是虛構的,或者我們至少應該這樣看待它們。

為了找到關于 Tether 的真相,你需要從另一個角度出發,看看 USDT 是從哪里來的。關于這個問題,最好的新聞是 Protos 的《Tether Papers》,它分解了所有新生成的 USDT 去了哪里。

仔細研究一下,Tether 極有可能資不抵債,以下是一些它的虧損方式:

眾所周知,Tether 發行了 10 億美元,以換取 Celsius 的比特幣抵押貸款。

請注意,這是具體的「Tether 龐氏騙局」的論點發揮作用。BTC 抵押新的 USDT,用于購買新的 BTC,上漲,洗盤,重復。但也要注意,Tether 龐氏騙局很可能只在 USDT 發行的「基金和其他公司」一節中出現,所以 Tether 龐氏騙局的論點最多是部分正確的。

當然,tether 也向 Celsius 公司投資了 1.9 億美元 (來源 @intel_jackal):

聲音 | 徐明星:穩定幣有監管制約機制和貨幣學理論基礎,USDT還需要提升透明度:徐明星轉發網友在微博的評論并表示:“穩定幣一定是以一套嚴密的監管制約機制和貨幣學理論為基礎的,比如引入信托機構和審計機構等舉措。USDT還需要提升透明度。”[2019/3/28]

Celsius 目前財政困難,所以我不會以成本為基礎評估股權,也不會按面值評估貸款。鑒于這筆貸款是由 BTC 擔保的,當時 BTC 的價格是現在的兩倍,無論如何,Tether 在這筆交易中都處于水深火熱之中。

但你不必相信我,在 Tether 明確否認之前,你永遠不應該相信某些事情。

正如帕特里克?麥肯齊 (Patrick McKenzie) 所指出的,tether 自己宣稱持有加密貨幣作為儲備。這些資產的貶值幅度超過了它們所宣稱的超額資產。相信 tether 的話吧 —— 這是 tether 認為他們能展現自己的最佳方式,即使這樣,他們也會破產。

很難相信他們持有美元儲備。來自巴哈馬群島的 Deltec 銀行是唯一一家擁有美元賬戶的銀行,該銀行幾乎沒有持有足夠的資產 (海外或本地),無法解釋 tether 在 2020 年至 2022 年的資產增長。Tether 的數據與巴哈馬央行的統計報告不符,報告稱 Deltec 是 Tether 的主要銀行。

如果 Tether 持有以美元以外的其他貨幣計價的儲備,可能是人民幣,那么他們在 2020-2022 年期間就會因美元計價的債務而蒙受匯兌損失,從而破產。

坦率地說,設想 Tether 的負債超過其資產的可信情景并不難。

破產并不重要,只要你能繼續償還債權人。假設,該公司損失了 10 億美元的儲備,因為它們不得不救助被洗錢者騙走的姐妹加密貨幣交易所。這并不重要,除非真的需要這筆錢來支付某人的薪水,這可能是幾年之后的事情。

例如,QuadrigaCX 在倒閉前的一年多時間里,負債是資產的 9 倍。到麥道夫的龐氏騙局崩潰時,他的資產為 170 億美元,負債為 650 億美元,這種狀況他維持了十多年。

重點是,資不抵債只在破產程序開始時才重要。當 Tether 債權人被拒絕 USDT 贖回時就會發生這種情況。在那之前,音樂會一直播放下去。問題是資不抵債有多嚴重,贖回何時開始成為問題。

我們知道 USDC 有錢。我們還知道,USDT 近一半是由兩家算法交易公司 Alameda Research 和 Cumberland Global 鑄造的。Alameda 還特別制造了大量的 USDC,正如我們在這里看到的:

由于 Alameda 和 Cumberland 顯然有能力為新的 USDC 買單,我們不得不假設 Tether 有可能從 USDT Alameda 和 Cumberland 那里獲得了大量真金白銀。

Tether 可能仍然與這些交易公司有可疑的貸款交易,或者對他們收到的資金管理不善,但很有可能 Tether 在某個時候擁有數百億美元的真實資金。

運營 tether 和 bitfinex 的人顯然樂于將他們控制的所有資產視為一只行賄基金。他們過去曾用 tether 基金來掩蓋 bitfinex 的損失。

因此,得知 tether 使用 bitfinex 基金為贖回服務也就不足為奇了。請注意,bitfinex 是 USDT 贖回的很大一部分。這是因為很多 USDT 的贖回服務都是用 bitfinex 作為最后的聯系點 ——Alameda 自己也承認了這一點。

最近,許多像這樣的錢包地址將數億美元的 USDT 兌換到 bitfinex。每隔幾天 bitfinex 就會把這些數據送回到 tether 的金庫,將它們撤出市場。

據我們當時所知,Tether 贖回被視為 bitfinex 提款:bitfinex 客戶資金可能用于為 USDT 贖回提供服務,或者贖回者獲得「商家信用」以換取他們的 USDT。

如果您密切關注 Tether 贖回,您應該查看 Bitfinex Tron 和 ETH 錢包以及 Tether 國庫地址(Tron、ETH)。

在撰寫本文時,有 5 億美元的 USDT 代幣看似在 bitfinex 錢包中「贖回」,但并未送回國庫。如果你想監控穩定幣的風險,密切關注這種現象將是一個很好的領先指標,預示著 Tether 問題即將出現。

隨著加密的總市值下降,穩定幣的市值將不得不減少。在 2020-2022 年的加密泡沫中,穩定幣的使用主要有兩個原因:

市場流動性。正如我們在關于操縱市場的文章中看到的那樣,USDT 是大多數加密交易的分母。隨著市場規模和交易量的下降,對大型穩定幣流動性池的需求減少,因此需要更少的穩定幣。

系統性杠桿。這是我們在 DeFi 中看到的基本方案,加密 P?o?n?z?i??s?c?h?e?m?e?s? (龐氏騙局)「借貸計劃」,例如 Celsius、BlockFi 和其他高收益產品。

要點是,你鑄造一個穩定幣,將其借給尋求保證金交易的人。因為整個加密貨幣生態系統實際上只是一個相互連接的撲克桌賭場,所以保證金貸款唯一要做的就是「與之交易」。

通常情況下,這是復雜的。如果 Celsius 為借出的 USDT 支付 18%,但 AAVE 收取 8% 的借款費用,你為什么不在這筆交易中提高杠桿?交易員認為他們正在進行一場狡猾的套利游戲,而實際上他們是在將穩定的資產從一堆 Defi 炸藥中轉移到龐氏騙局的篝火中。

這就是為什么尋找欺詐時最好的指標是荒謬的風險回報(夏普)比率。如果您投資于市場指數,您可能會獲得 5% 的回報。但這伴隨著波動性,阻止你使用過多的杠桿。偶爾,該指數將在下跌中損失 50-70% 的價值。如果您的杠桿率超過 2-3 倍,你將被淘汰。

像麥道夫的龐氏騙局這樣的基金不僅承諾 15% 的回報,而且承諾無風險。麥道夫龐氏的回歸圖是一條直線,向上和向右傾斜 45 度。這意味著您可以使用 10 倍或 40 倍的杠桿并獲得 150% 或 600% 的回報。

當然,當龐氏騙局崩潰時,你會被毀滅,但如果你不使用杠桿,情況也是如此。

隨著加密貨幣價格的下跌,穩定幣兩種用途的有效需求都減少了。

簡而言之,當 Tether 不能贖回時,音樂就停止了。在這種情況發生之前,我們可能需要看到 200 億美元的贖回,或者 500 億美元。

我曾經認為 USDC 會在 Tether 出現贖回之前大部分被贖回,因為 USDC 更容易贖回,也更安全。如果你需要平倉穩定幣,為什么要用一種混亂的方式來平倉它,這會觸怒末日巨龍嗎?

相反,在 2022 年 5 月 LUNA-UST 穩定幣系統崩潰前后,DeFi 貸款協議似乎對 USDT 錨定美元施加了壓力。

Tags:USDETHTETtetherEUSD價格togetherbnb更新到哪里了EtLyteT幣tether幣行情

2022年6月23日22:00,美聯儲主席鮑威爾再度亮相國會,出席眾議院金融服務委員會的半年度貨幣政策報告聽證。會上,鮑威爾重申鷹派主張,即“美聯儲關于抗擊美國高通脹的承諾是無條件的”.

1900/1/1 0:00:00皮之不存,毛將焉附。 在加密熊市背景下,NFT 市場已經從「我們都會成功」變成了「我們都會死去」(we’re all gonna die).

1900/1/1 0:00:00加密市場正在崩潰,某些承擔著大風險的公司正面臨著后果。管理著約 120 億美元資產的最大 DeFi 借貸平臺之一的 Celsius 上周日宣布,他們將暫停所有提款,引發了投資者對該公司“資不抵債.

1900/1/1 0:00:00隨著DeFi用戶開始從以太坊主網轉向成本更低的鏈,對跨鏈橋基礎設施的需求也在不斷升級。雖然此時有些橋已經啟動,但大多數仍處于研究階段.

1900/1/1 0:00:00NFT的法律性質是什么?迄今為止沒有一個放之四海皆準的通說,其主要原因除了新興科技與傳統法律規范之間的矛盾外,還得歸功于NFT多層次、多樣化的用途:從身份識別到社群認同,從權利憑證到游戲道具.

1900/1/1 0:00:00為什么OpenSea和Magic Eden的用戶體驗基本相同(首頁是發現頁,藏品頁左側有簡明線性索引條,相同的搜索展示等等)?或者,換句話說.

1900/1/1 0:00:00