BTC/HKD-3.99%

BTC/HKD-3.99% ETH/HKD-3.94%

ETH/HKD-3.94% LTC/HKD-2.49%

LTC/HKD-2.49% ADA/HKD-6.07%

ADA/HKD-6.07% SOL/HKD-8.6%

SOL/HKD-8.6% XRP/HKD-5.47%

XRP/HKD-5.47%  (麥田,梵高)

(麥田,梵高)

經過兩年多的發展,DeFi充分展示了其作為開放金融的潛力。DeFi是一種跟傳統金融、互聯網金融完全不同的新物種。

DeFi有無須許可、公開透明、可組合等獨特的屬性。例如DeFi中的借貸項目,通過超額抵押,可以無須許可地參與,隨時進入和退出,期限靈活,利率可變,展示出了優勢,吸引了不少用戶參與。DeFi領域誕生了生成穩定幣Dai的Maker、加密借貸的Compound、合成資產發行的Synthetix、去中心化交易的Uniswap和Kyber.....其中鎖定的資產高峰期超過10億美元,即便如今市場暴跌情況下,依然鎖定5.5億美元的總資產。

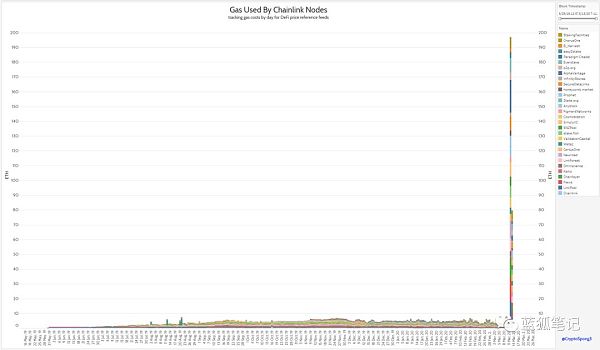

當然,今天的DeFi絕非完美,正如前幾天大跌時可以看到,這其中存在不少問題。一是,市場大跌導致抵押物價值迅速貶值,短時間引發大量清算,這進一步導致抵押物的價格下跌,從而引發螺旋下跌。二是,以太坊擴展性對DeFi影響明顯,以太坊大約每15秒的區塊時間,一旦市場發生暴漲或暴跌,引發大量鏈上交易活動,這會導致整個DeFi活動的暴增,以太坊當前的吞吐量無法即時處理瞬間的大量交易,從而引發擁堵,導致很多交易無法及時處理。此外,這還導致交易費用暴漲。例如,Chainlink節點為正常提供預言機服務,只能大大提高其gas費用。

(Chainlink在以太坊擁堵時gas費用的激增,來源cryptospong3)

(Chainlink在以太坊擁堵時gas費用的激增,來源cryptospong3)

這些問題的涌現,說明DeFi還處于非常早期的初級階段,要想實現開放金融的遠景目標,需要不斷完善。由于金融本身的復雜性,要完善,就需要更多背景的人參與進來。不僅要有技術背景的參與者,也要有更多金融背景的人參與進來,通過融合創新,以推出更具韌性的DeFi機制設計,從而推動DeFi向上發展。

三箭聯創Kyle Davies:如果我還有100億美元,首要事項將是收購FTX并重啟:8月8日消息,三箭資本(3AC)聯合創始人Kyle Davies發推稱,如果我還有100億美元,我的首要事項將是收購FTX并重啟該平臺。計劃書很清晰,需要進行幾處調整,關停Alameda,讓投資業務的運行更接近三箭的模式,削減苯丙胺預算(一種興奮劑,此處可能是指公關預算);不變的是將繼續保持用戶優先的產品策略,推動業務再次快速增長。[2023/8/8 21:31:56]

除了市場風險和可擴展性的不足之外,如今的DeFi應用主要集中于借貸、去中心化交易等,而更多的金融場景需求還沒有挖掘出來。當前DeFi活躍用戶大約在幾萬人的規模,跟傳統金融市場動輒千萬用戶級別的規模相比,差距甚遠。

當然,即便有差距,DeFi也應該有自己的自信,因為它有傳統金融所不具備的一些屬性,這些天然的屬性,有機會解鎖金融的潛力,并打開通往開放金融的未來道路。

為了解鎖金融潛力,增強DeFi韌性,實現真正的開放金融,僅僅靠幾個借貸項目、合成資產發行項目以及去中心化交易協議遠遠不夠,還需要有更多滿足普通用戶體驗,并能實現產品和市場契合的金融產品。而目前的DeFi基礎設施對于普通的金融服務提供者、主流用戶來說,在技術上和用戶體驗上都存在較高的門檻。如果這部分主流群體沒有融入進來,真正的開放金融很難實現。

那么,解鎖開放金融潛力,增強DeFi的韌性,需要什么?

人人都有機會構建DeFi應用

DeFi當前的參與者以技術背景團隊為主,如果要快速推進開放金融,需要更多金融背景的人參與進來,進行大量謹慎的實驗。不同的背景、經驗和認知會帶來不同的產品。這些產品可以相互激發靈感,并最終推動開放金融的發展。

要想讓更多的金融機構,甚至具有金融背景的開發者參與到開放金融中來,一個很重要的方面就是推動開放金融基礎設施的建設。這個基礎設施除了底層的公鏈之外,還有就是面向金融服務提供者的平臺。

觀點:如果加密貨幣被禁止,就不會發生Twitter黑客事件:紐約雜志商業專欄作家Josh Barro在推特上分享了他對加密的負面看法,此前多個大V推特賬戶被黑,并發布比特幣相關釣魚信息。Barro因此對加密貨幣進行了猛烈抨擊:“加密對社會有害。”其表示,如果加密貨幣被法律正式禁止,沒有人會擔心壞人侵入知名人物的Twitter賬戶,然后以此來騙取比特幣。他還指出加密貨幣對社會沒有任何好處,而且在一些情況下帶來了弊端,例如成為暗網洗錢的途徑。(U.Today)[2020/7/17]

這個平臺可以實現模塊化、可定制,讓普通的金融服務提供者,甚至個人都有機會開發自己的DeFi。這也是藍狐筆記思考的一個問題,什么時候會出現這種DeFi應用編輯器。

前幾天看到QNUT項目,它的目標旨在提供開放金融產品的開源技術基礎設施。

QNUT的DeFi應用編輯器

QNUT是NUTS Finance基于QuarkChain打造的DeFi應用編輯器。什么是DeFi應用編輯器?

DeFi應用構建器是為金融服務商推出自定義金融產品的區塊鏈基礎設施。它由NUTS Finance推出,基于其開源技術框架可以構建多樣化的自定義開放金融產品。想象一下,如果你一位互聯網金融產品的創業者,或者是傳統金融機構的資深人士,對金融產品有深刻認識,但對于區塊鏈技術工具不太了解,這個時候,如果有一個可以幫你構建金融合約產品的編輯器,上面有不少基礎模塊,你只需較小的工作量即可搭建出自己想要的開放金融產品。這香不香?

目前的DeFi產品主要以借貸和交易為主,而DeFi應用編輯器可以構建出滿足更多場景需求的金融應用,例如點對點交易、非標準金融產品(如期權、互換、遠期等)。具體的產品主要有金融服務提供商自己構建,這是一種技術賦能。任何實體,包括個人和中小機構,都可以獲得基于區塊鏈的技術利器,并構建出創新的金融產品。

聲音 | Cardano創始人:如果我們做穩定幣的話,會把其他競對打得落花流水:加密貨幣評級機構發推稱,我們聽說Charles Hoskinson(Cardano創始人)想要構建Cardano版的DAI。Charles Hoskinson就此回復稱:“如果我們做了這件事,那么它會把所有其他穩定幣都打得落花流水。我的加密貨幣職業起步于穩定幣,我們已經構想了七年了。[2020/2/12]

QNUT的技術賦能意味著,各種金融服務提供商都有機會在技術層面站在同一起跑線,中小金融機構,甚至個人都有機會以較低門檻創建出DeFi產品。一旦從技術層面解決了問題,剩余的主要工作就是專注于金融產品和服務的創新,推出滿足不同人群需求的產品。一旦足夠多的機構參與進來,有機會形成群體創新,進而釋放出開放金融的潛力。

那么,QNUT的DeFi編輯器有什么特點?

既然是構建DeFi的技術基礎設施,它很重要的一點就是要相對簡單、易于操作。這其中包括了模塊化、狀態可查、可擴展、低手續費、原生代幣服務、開源等。

· 模塊化

模塊化是降低金融服務提供者構建DeFi產品的重要部分。QNUT會提供高度標準化和可重用的構建模塊。有了這些模塊,金融服務提供者可專注于構建符合金融場景需求的產品。

· 狀態可查

在QNUT上,由于是基于區塊鏈,金融合約的狀態可以查詢,同時也不可篡改,這對于金融合約的參與者來說,方便其分析和管理。

· 可擴展

QNUT是基于QuarkChain構建的DeFi基礎設施。QuarkChain有多鏈和分片的技術設計,可以在一定程度上解決可擴展性的問題。這意味著QNUT的金融產品服務具備可擴展性。

· 低手續費

聲音 | 比特幣基金會創始人:如果發生核戰爭 比特幣將是“饑餓游戲”里唯一幸存者:據CCN消息,比特幣基金會創始人Charlie Shrem于1月22日在網上發帖稱,如果發生核戰爭,法定貨幣將成為失敗者,而比特幣將持續存在。他說,銀行將被摧毀,只能停止運營,沒有人能從銀行或ATM取到現金。只要有一個節點在運行,比特幣網絡就不會停止工作。由于節點分散在全球范圍內,即使遭到最嚴重的核攻擊,很多比特幣節點也能存活下來,并且它們可以通過衛星互聯網相互通信。[2019/1/23]

關于手續費的問題,上面也提到,一旦以太坊出現交易擁堵,手續費會非常高。這對于DeFi的發展非常不利。由于QNUT構建在QuarkChain上,吞吐量較高,可以降低用戶的手續費。

· 原生代幣服務

QNUT通過QuarkChain發行其原生代幣資產QNUT。QNUT代幣可用來支付手續費,而不必一定使用QKC。這意味著,用戶只要持有QNUT即可獲得QNUT的服務,例如創建金融產品合約、提供流動性等。

· 開源

QNUT的DeFi構建器是開源的技術基礎設施,可審計、有開放的使用權。

QNUT代幣經濟與獨特發行模式

上面提到QNUT是功能代幣,服務于QNUT生態上的金融服務提供商以及用戶。

1.QNUT代幣經濟機制以激勵流動性提供商為主

從其代幣發行看,QNUT代幣經濟的最大受益群體是其金融生態中的流動性提供商,流動性提供商會獲得整個經濟激勵代幣的62%,這也跟流動性提供商對于QNUT網絡成功相關性最高有關。剩余的代幣激勵對象為QNUT生態建設者,如開發者和早期投資人,這部分群體獲得剩余38%的代幣激勵。

那么,QNUT代幣主要用來做什么?QNUT是功能代幣,目的是推動其金融生態的發展,同時這也意味著它可以捕獲QNUT生態發展的價值。

聲音 | CNBC主持人:如果Coinbase第一批上幣名單中沒有REP我將會非常驚訝:CNBC主持人剛剛發布消息稱,如果Coinbase第一批上幣名單中沒有REP我將會非常驚訝。它是真正的分權并且運行一個主網。它今天在本質上已經是實用程序令牌。[2018/9/26]

首先它可以作為支付gas費用的代幣,QNUT代幣是QNUT在QuarkChain上發行的一種代幣,可以用來支付交易費用,這跟以太坊上用ETH支付gas費用不同。這意味著QNUT可以直接捕獲交易費用的價值。

其次,QNUT也是工作權利代幣,金融服務提供商要想使用QNUT的技術基礎設施來構建其DeFi產品,需要質押QNUT代幣。這意味著隨著QNUT上金融服務提供商的增加,QNUT的需求也會隨之增加,且這部分代幣會被鎖定。

再次,QNUT代幣還是治理代幣。要參與QNUT的治理,必須在治理模塊中質押QNUT代幣,這也可以捕獲一部分的價值。

最后,由于QNUT是服務于金融生態網絡的技術基礎設施,QNUT代幣還可用于降低風險的保險費用等方面。

2.QNUT代幣的獨特發行模式

QNUT代幣的發行是跟LBANK一起完成的。由于QNUT網絡需要獲得生態動力,因此QNUT代幣必須有一個市場價格來推動其生態網絡建設。要想獲得市場價格,最好的方式是通過交易所進行價格發現。

一般而言,傳統模式的代幣價格發現都是直接上交易所進行交易。為了防止上線后代幣被大規模拋售,不少項目采用分期解鎖的模式,但是這種模式只是減緩了問題,并沒有解決問題。一旦到了解鎖日,項目代幣就面臨拋售壓力,而且解鎖時間也可預期,這種模式可能會被市場利用。那么,有沒有一種機制,可以實現更好的價格發現?

讓我們來看看QNUT在LBANK上Solar項目的發行模式。這是一種全新的動態釋放模式,其中加入了博弈機制,讓釋放過程變得非常有趣。

QNUT代幣通過LBK或BTC購買,其中BTC的價格固定為10,000美元,幾乎是當前BTC價格的2倍,類似于一種福利,這是吸引用戶參與的措施。更值得關注是其動態釋放的博弈機制。釋放多少,取決于用戶的決策。這種模式解決了固定時間解鎖帶來的問題,并將釋放的時間和速率交到用戶手中,不僅有趣,也有利于形成市場的均衡,從而實現更好的價格發現。

那么,具體來說,這是一種什么樣的博弈機制呢?

首先,所有成功參與的用戶會收到認購量10%的釋放代幣,剩余的90%會鎖倉。(成功參與用戶是根據其LBK持倉快照獲得加權均分額度。)

而90%鎖倉代幣的釋放模式是一種博弈機制,釋放多少,主要根據用戶持倉量多少而定。傳統模式的持倉量來自于用戶解鎖的代幣量。而LBANK上用戶的持倉量可以通過二級市場購入。這意味著,用戶掌握了解鎖的主動權,可以根據自己對市場的理解,對其他用戶行為的理解,對項目的理解,對自身收益的預期以及交易需求,進行動態博弈釋放。

具體來說,如果用戶前24小時的持倉數額大于或等于初始釋放數額,那么,用戶當天的解鎖釋放額度是前24小時的持倉數額*25%。如果用戶前24小時的持倉數額小于初始釋放數額,那么,用戶當天解鎖釋放額度是認購總額*0.5%。

舉例來說,Alice完成了KYC,符合本次售賣要求。Alice在本次Solar中認購了10,000個QNUT。那么,她的釋放進度會因為其操作行為的不同產生極大的差異。最快可以實現第二天完成全部釋放。最慢則可以在180天內完成釋放。這跟其鎖倉量相關。

首先,Alice第一次會獲得1,000個QNUT代幣的初始釋放額度,也就是認購量的10%;其次,如果上線交易后,Alice通過二級市場購入19,000 QNUT,那么,現在Alice一共擁有20,000 QNUT。次日,Alice會獲得5,000個QNUT的釋放,也就是20,000*25%的釋放額度。

通過在二級市場增持代幣,在最快的情況下,Alice第二天就可解鎖其全部代幣。Alice可以從二級市場購入35,000 QNUT,那么,加上初始釋放的1,000 QNUT,現在Alice的總持倉量達到了36,000 QNU,那么,Alice次日解鎖代幣額度為25%*36,000=9,000。這樣通過二級市場增持代幣,Alice可以實現次日全部解鎖代幣。

Alice同樣也可以選擇上線交易的第一天將解鎖的10%代幣在二級市場售出,那么Alice第二天收到釋放量為50 QNUT(10,000*0.5%),假如一直保持這種節奏,那么Alice需要180天完成全部的解鎖。

更大的可能是,Alice會選擇中間道路,根據自己對市場的預判和交易的需求,靈活掌握釋放的節奏,根據代幣的價格和市場動態,可以靈活選擇每天釋放量的大小和釋放的時間長度,例如可以幾天,也可以幾個星期,甚至幾個月。

從上可以看出,代幣釋放的速率取決于用戶的決策。而這里的決策,不僅是用戶和釋放規則之間的博弈,更是交易者和市場之間的博弈。

有些用戶希望快速解鎖,那么,這部分交易者就需要增持大量的QNUT代幣,然后再進行減持獲益。不過,在增持的過程中,增加了對QNUT的市場需求,從而推高了QNUT的價格。這會導致上漲的勢能。

而如果價格合適,有一部分用戶可能會一開始就選擇減持初始解鎖代幣,但是用戶減持之后,其代幣的釋放額度僅為認購總額*0.5%,速率大幅度減緩。這會帶來拋壓的減少,推動向上勢能。為了加速解鎖,用戶只能再次增持,這又帶來買入需求,從而推高市場需求。

這種博弈機制會讓用戶去評估其他用戶的行為,例如預測其他用戶會增持還是減持,增持的速率是多大,是快速增持拉升后立即減持,還是采用逐步增持的模式?哪種模式有利于獲得最佳收益?不同用戶對市場和項目的理解會有不同,增持帶來價格上升,減持帶來釋放速率下降,且不同用戶間存在決策時間的錯配,這些都會牽制市場的拋壓,并帶來向上勢能,并最終達成均衡。

總體來說,這是一種全新的代幣釋放模式,它直接跟二級市場進行深度嵌入,跟傳統解鎖模式相比,可持續性更好。固定時間解鎖的模式容易進入“爆漲爆跌”發展態勢,不利于代幣成長為項目生態激勵的重要載體,易給項目發展帶來負面作用,同時也給持幣用戶帶來不利影響。QNUT代幣的釋放模式,通過博弈機制,可以抑制價格的過度暴漲暴跌,并有可能帶來向上勢能,實現更好的價格發現,有機會為項目和用戶帶來正向價值。

結語

開放金融是區塊鏈上的重要發展趨勢。DeFi目前存在很多不足,不僅有擴展性問題,也有產品和市場需求相契合的問題,而要解決這些問題,一是需要公鏈技術的繼續發展,解決可擴展性、費用等問題,二是需要更多的金融服務提供商參與進來,這部分群體在金融產品和市場需求上有深入理解,但缺乏基于區塊鏈的技術工具。如果有一個DeFi構建器,可以實現人人都有機會構建DeFi產品,那么這可以極大降低DeFi參與的門檻,激發出更多金融服務提供商的潛力,構建出與市場需求相契合的產品,從而真正釋放開放金融潛力。QNUT的目標就是提供這樣的DeFi產品構建基礎設施。

此外,QNUT代幣釋放機制也很獨特,也值得關注。這是一種博弈解鎖的機制,可以有效地抑制市場的短時間拋售壓力,從而實現更好的價格發現機制,為其網絡生態發展提供更加可靠和穩定的激勵。

減半大軍即將啟動。 數據顯示,比特幣將在36天后的5月14日迎來第三次減半,屆時區塊獎勵將由原來的12.5BTC減為6.25BTC.

1900/1/1 0:00:00“X世代和千禧一代只需將其繼承財富的5%投向比特幣,那么到2044年,比特幣的價格可能會飆升至35萬美元.

1900/1/1 0:00:00隨著AI、大數據、物聯網、5G、生物識別等前沿技術紛紛擁抱區塊鏈,“區塊鏈+支付”、“區塊鏈+金融”、“區塊鏈+醫療”等不斷落地開花。進入2020年,“區塊鏈+產業”正以百米沖刺的速度全速前進.

1900/1/1 0:00:00放大周期,周線級別來看,能發現前期2013年這一波大牛市,是從幣價多次反復回踩測試周線MA100構筑牢固底部形態后,開啟了12-13年維持2年多的超級大牛市.

1900/1/1 0:00:00我們先來回顧一下過去的這個假期比特幣的表現。4月4日,比特幣再次嘗試突破7000美元未果后,一直在一個相對狹窄的區間內震蕩,期間,比特幣幾次測試了6600美元的支撐,但是都沒有跌破.

1900/1/1 0:00:00狂人說 最近很多投資者認為比特幣和原油走勢相關,狂人去對比了一下走勢,發現并沒有相關性,以前沒有,現在更沒有,以后大概率也不會有。 比特幣和原油近半年的走勢圖,紅色是比特幣,藍色是原油.

1900/1/1 0:00:00